作者:Galaxy

编译:Joyce,Sharon,BlockBeats

TL;DR:

- 加密货币风险投资仍未见底。就完成的交易和投资总额而言,第三季度是 2020 年第四季度以来最低的季度。

- 广泛的 Web3 类别中的公司在交易数量中占主导地位,而交易类别中的公司筹集的总资本最多。第三季度的结果延续了我们全年看到的趋势,对人工智能的兴趣要求在我们的数据集中创建一个新的部门,并且对人工智能和加密货币之间的重叠的兴趣不断增加。

- 美国继续主导加密货币创业领域,但其他国家正在迎头赶上。虽然美国的加密初创公司占所有已完成交易的 35% 以上,并筹集了风险投资公司投资资本的 34% 以上,但美国现在在交易和资本方面的份额明显输给了阿拉伯联合酋长国等国家,新加坡和英国都有更先进的加密货币监管框架。

- 风险投资融资环境仍然极具挑战性,但可能正在改善。2023 年第三季度,风险基金筹集了超过 10 亿美元,这是自 2022 年第三季度开始下降以来的首次上升。新基金发行数量也从第二季度的 12 只增加到 15 只。基金规模中位数和平均规模较牛市高点大幅下降。

加密货币风险投资

按交易数量和投资资本划分

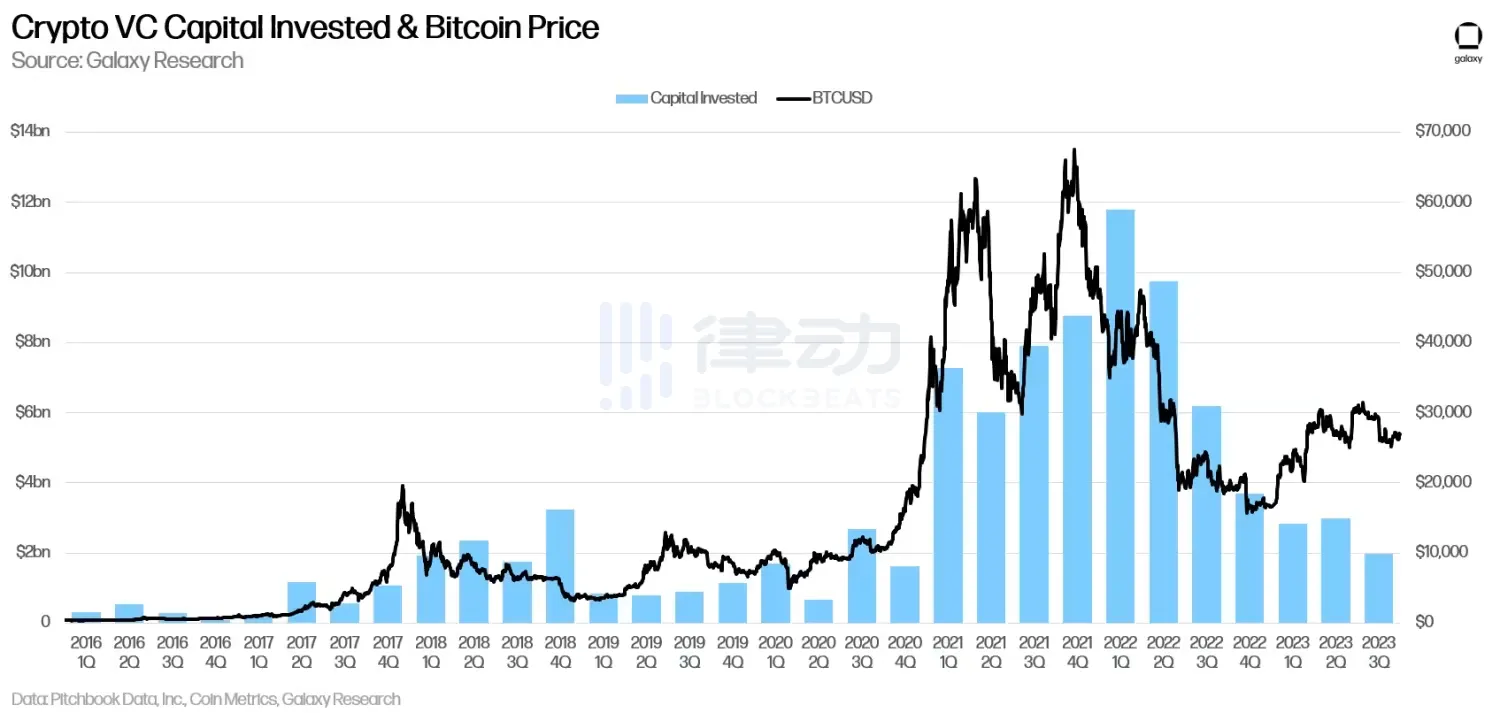

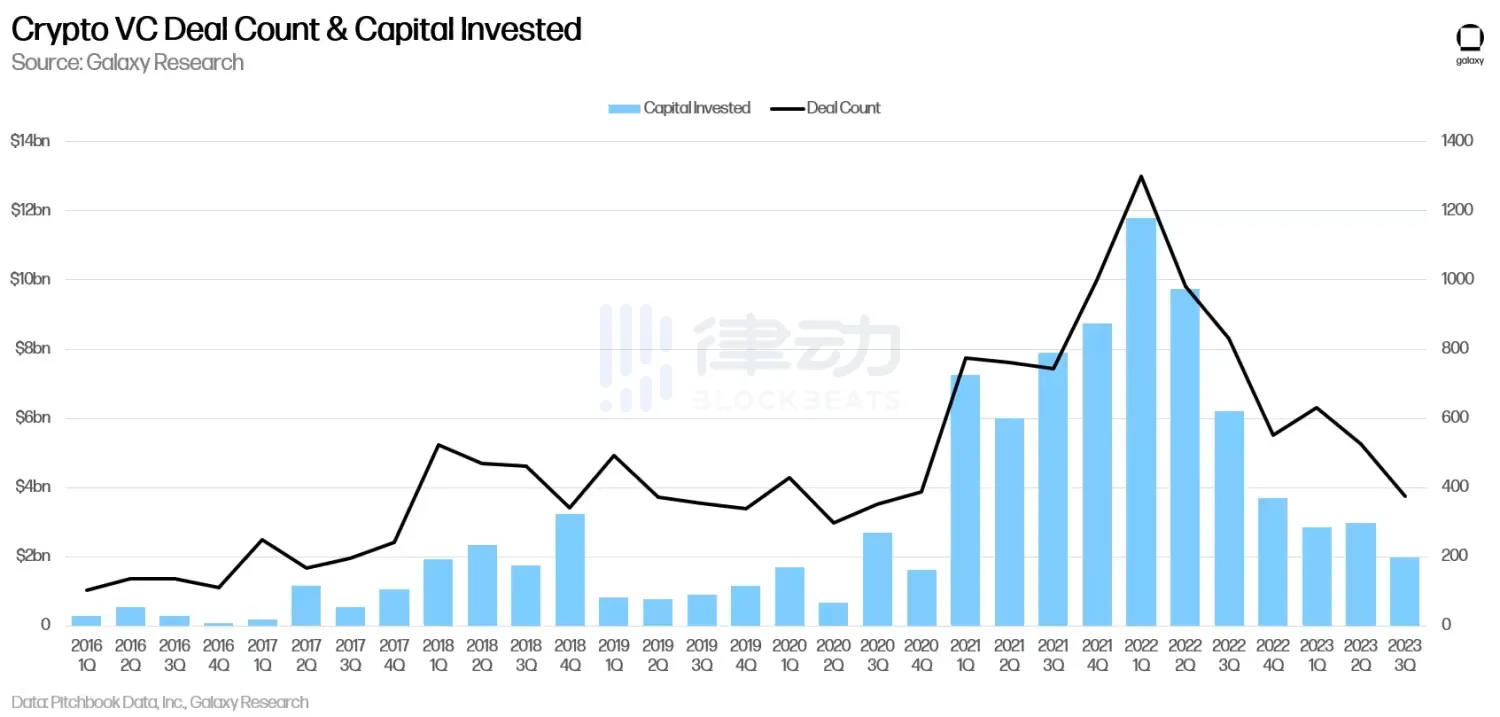

加密货币和区块链行业在 2023 年第三季度的投资额为 19.75 亿美元,创下了新的周期低点,也是 2020 年第四季度以来的最低水平,延续了自 2022 年第一季度 120 亿美元峰值后开始的下降趋势。过去四个季度加密货币和区块链初创企业筹集的资金总额比仅在 2022 年第一季度筹集的资金还少。交易数量在本周期也创下了新低,仅有 376 笔交易。

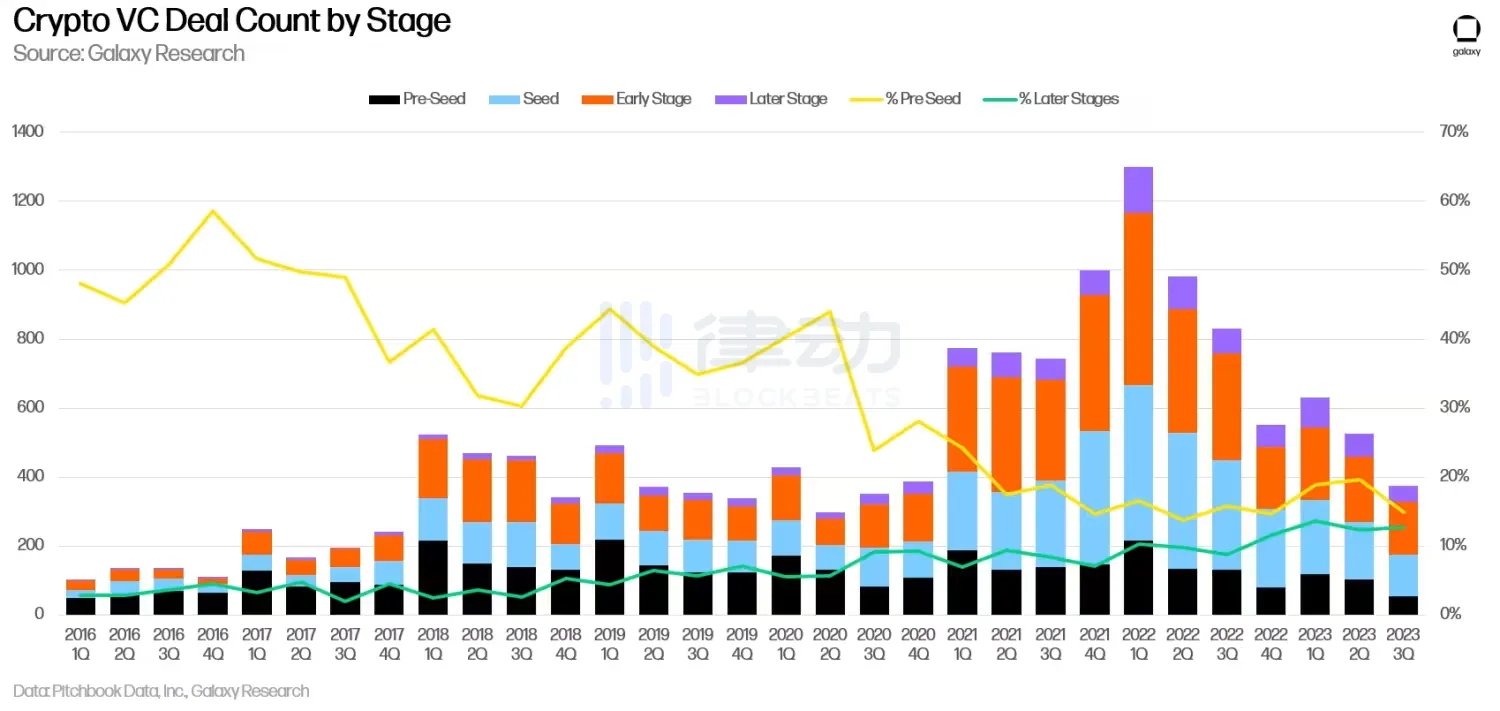

2023 年第三季度完成的大多数交易涉及 A 轮融资阶段的初创公司,种子前交易数量环比略有下降。

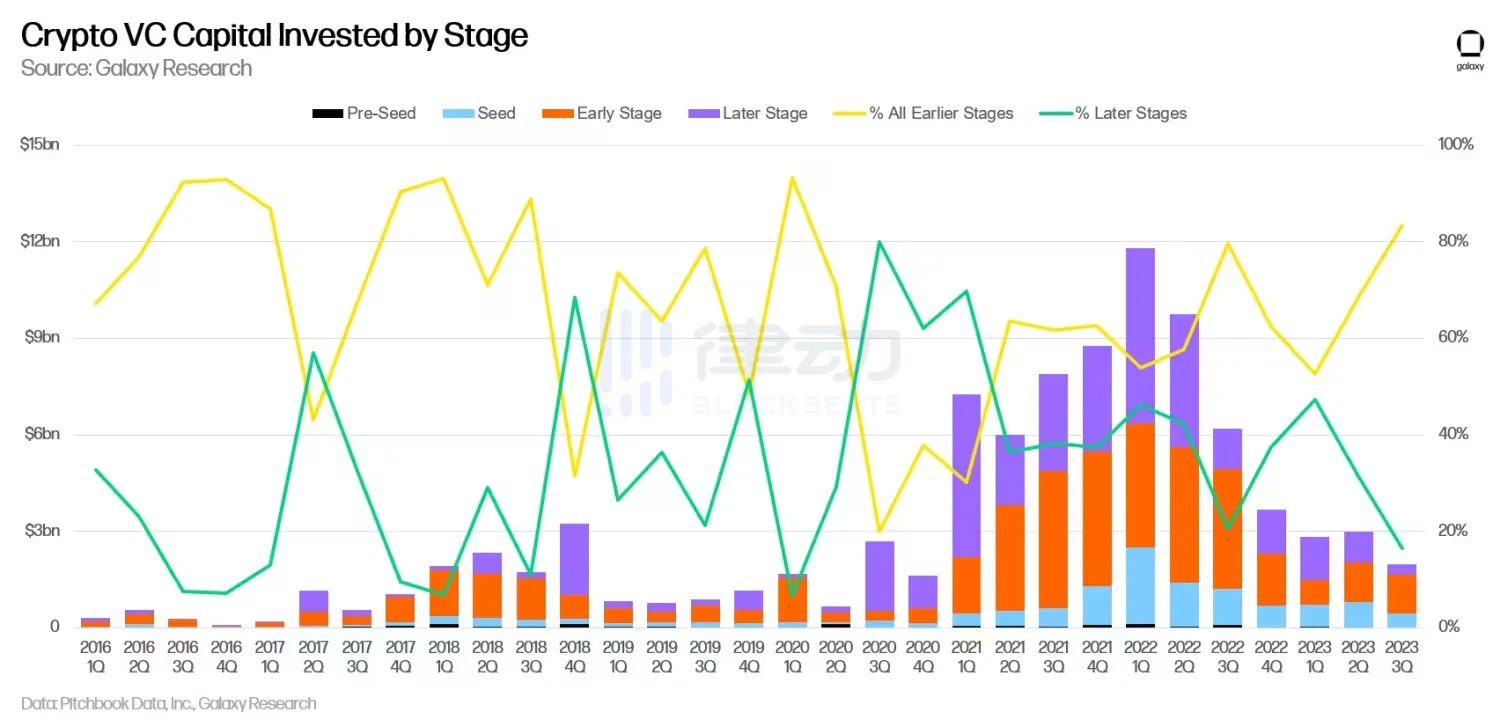

就投资规模而言,早期阶段的交易(Pre-Seed、Seed 和 A 轮)占据了绝大部分投资(83.5%),相比之下,后期阶段的交易仅占 16.5%。这延续了上个季度的趋势。

按公司成立年份划分

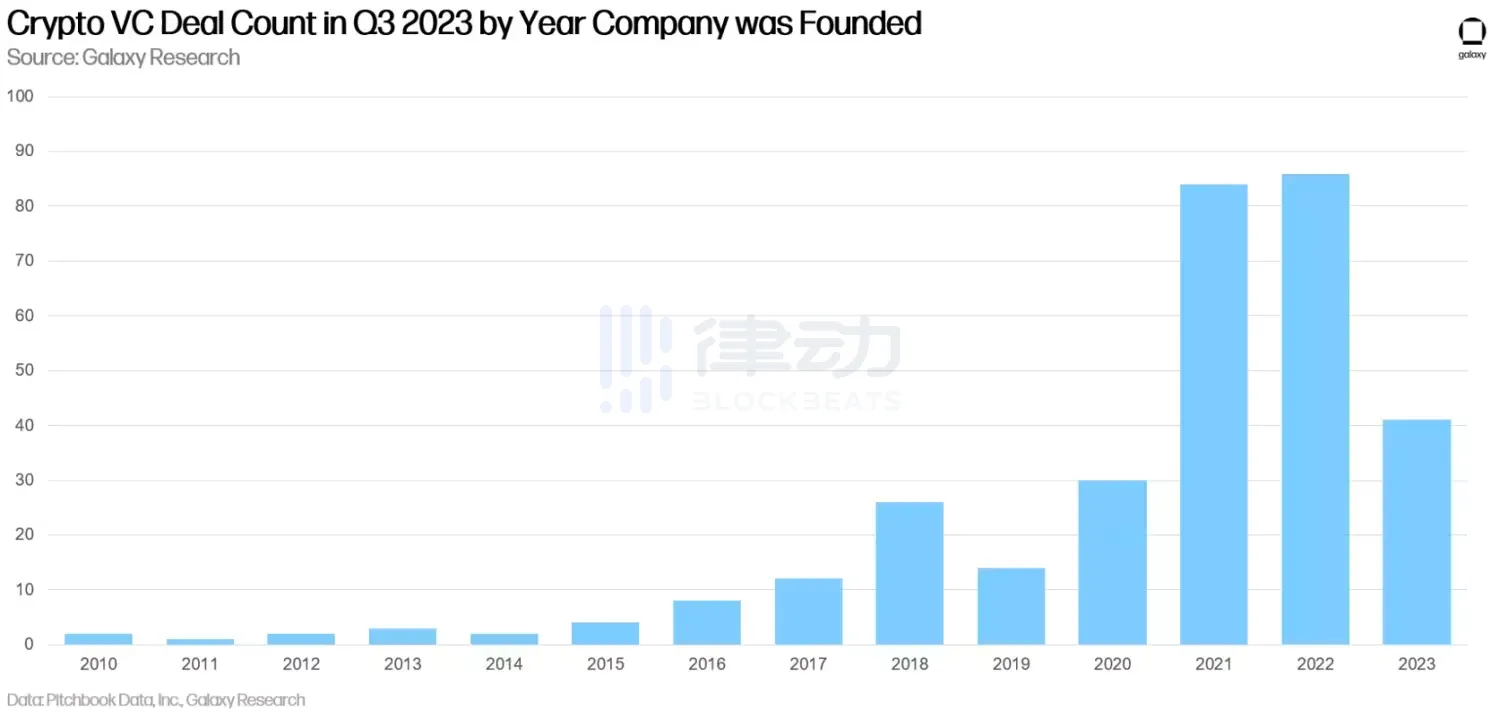

在 2023 年第三季度,成立于 2021 年和 2022 年的公司完成了最多的风险投资交易。

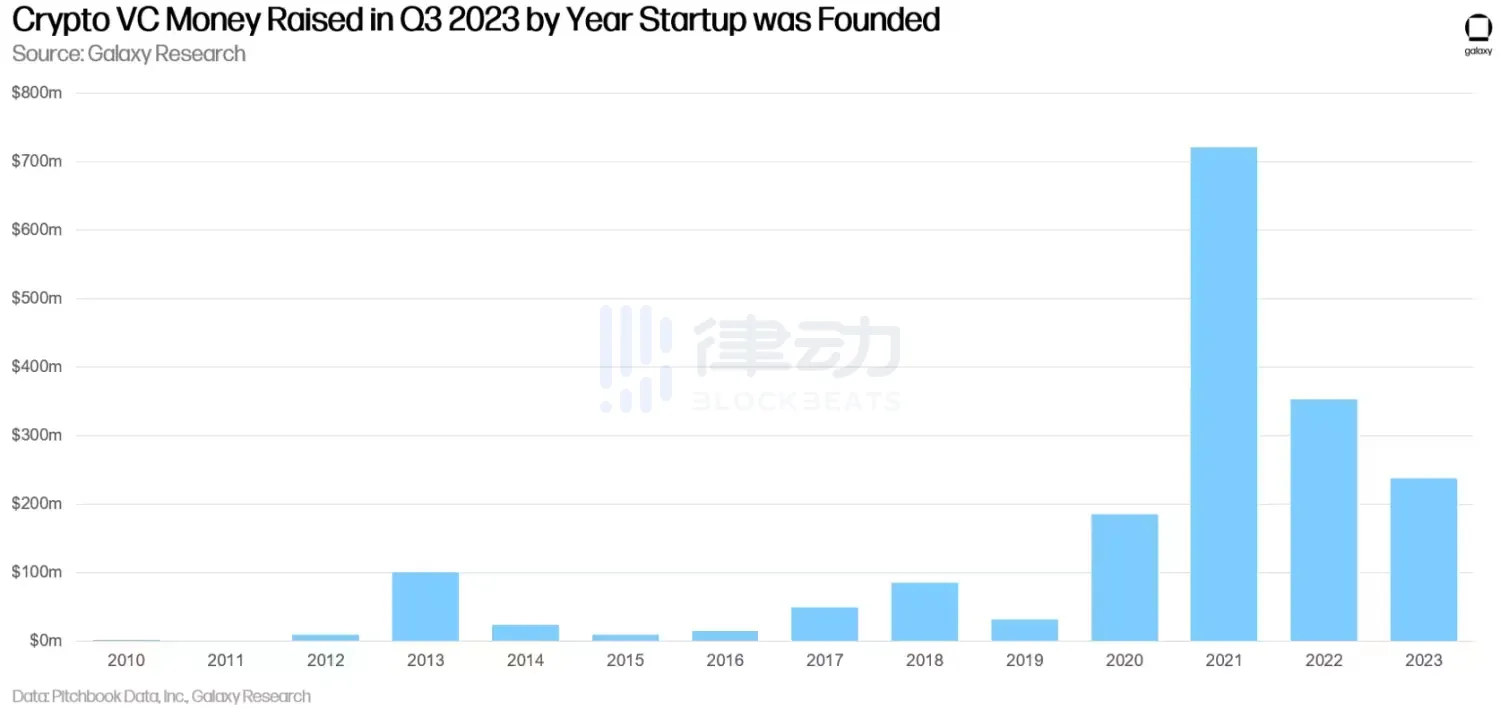

成立于 2021 年的公司筹集的资金是所有年度群体中最多的,而显著的是,成立于 2022 年的公司筹集的资金显著较少,这与上个季度有所不同。

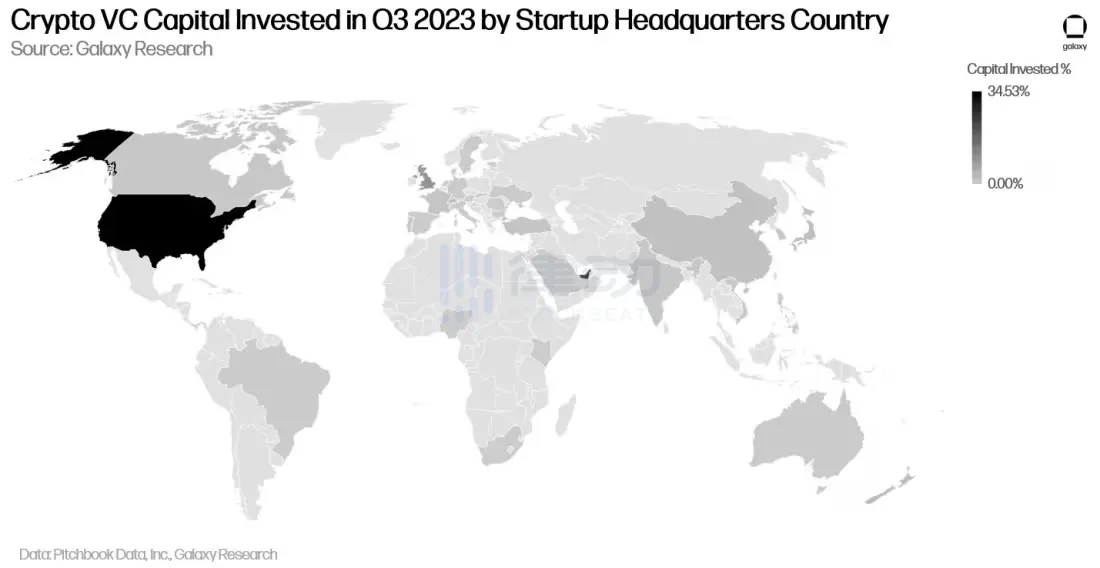

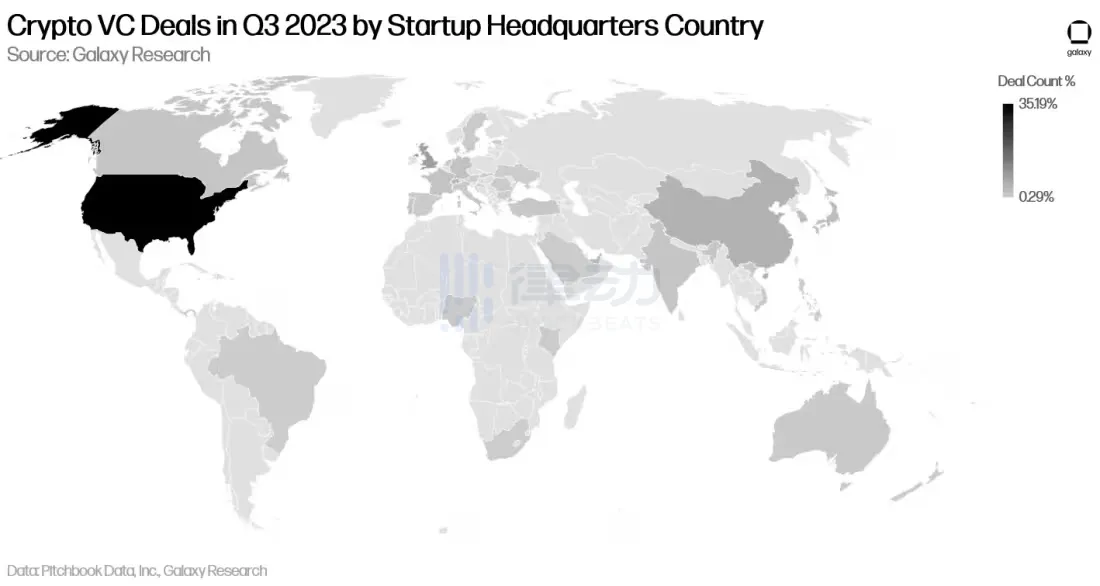

按公司总部所在地划分

尽管美国在交易数量和投资资金方面继续领先,但在拥有更为进步和明确的加密货币行业监管框架的司法管辖区内,总部设在这些地区的公司在 2023 年第三季度在这两个方面都取得了显著增长。

总部位于美国的公司在 2023 年第三季度筹集了所有加密货币风险投资资金的 34.5%,其次是阿拉伯联合酋长国(23.5%)、英国(9.5%)和新加坡(6.2%)。

当看交易完成情况时,情况类似。总部位于美国的公司在 2023 年第三季度完成了所有加密货币风险投资交易的 35%,其次是新加坡(10.6%)、英国(7.9%)和中国(4.7%)。

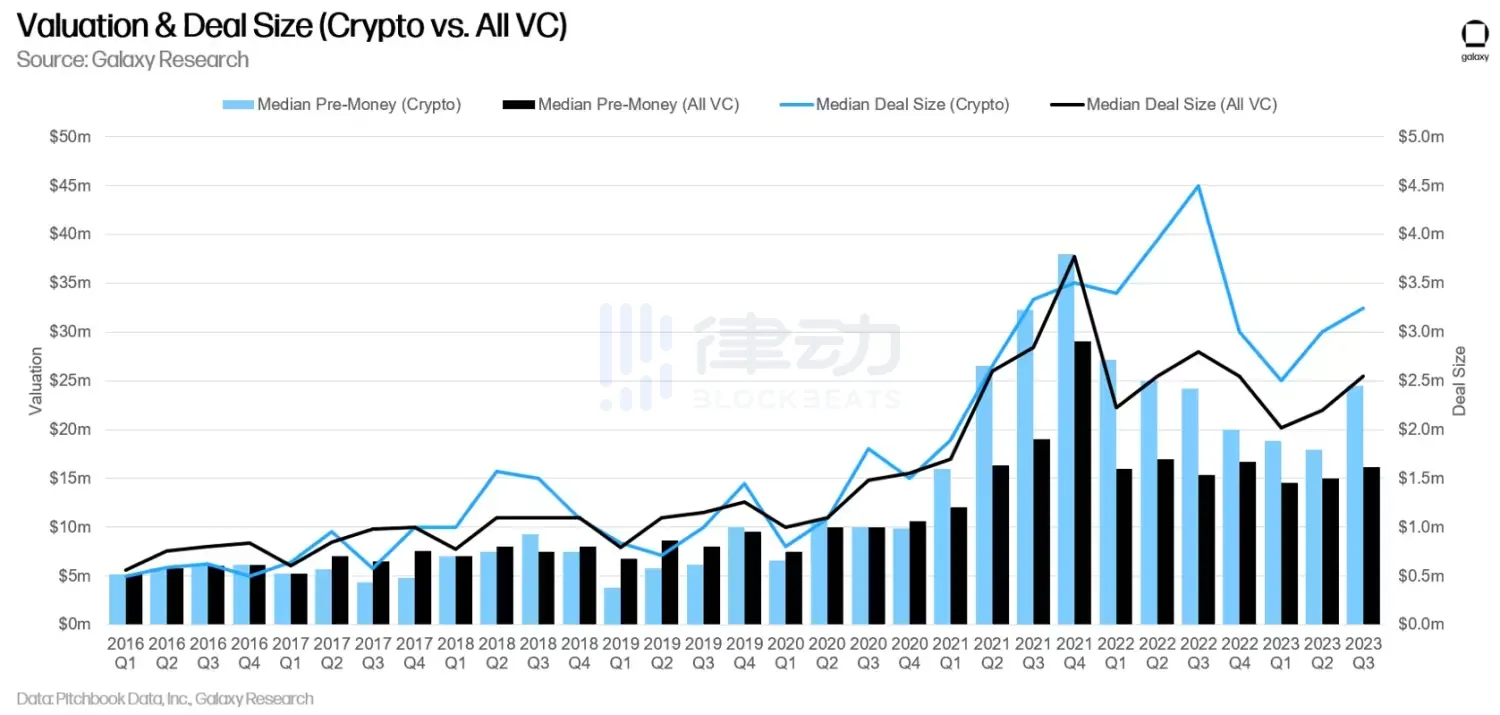

加密货币风险投资交易规模和估值

从中位数的角度来看,2023 年第三季度整个风险投资领域,包括加密货币在内,估值和交易规模都有所增长。交易规模和估值的增长部分归因于 A 轮阶段交易数量的增加,而种子轮和前种子轮交易数量下降。整个风险投资领域以及加密货币风险投资在 2023 年第三季度的中位数交易规模和估值都有所增长,尽管两者仍远低于 2021 年和 2022 年的高点。

加密货币风险投资(按类别划分)

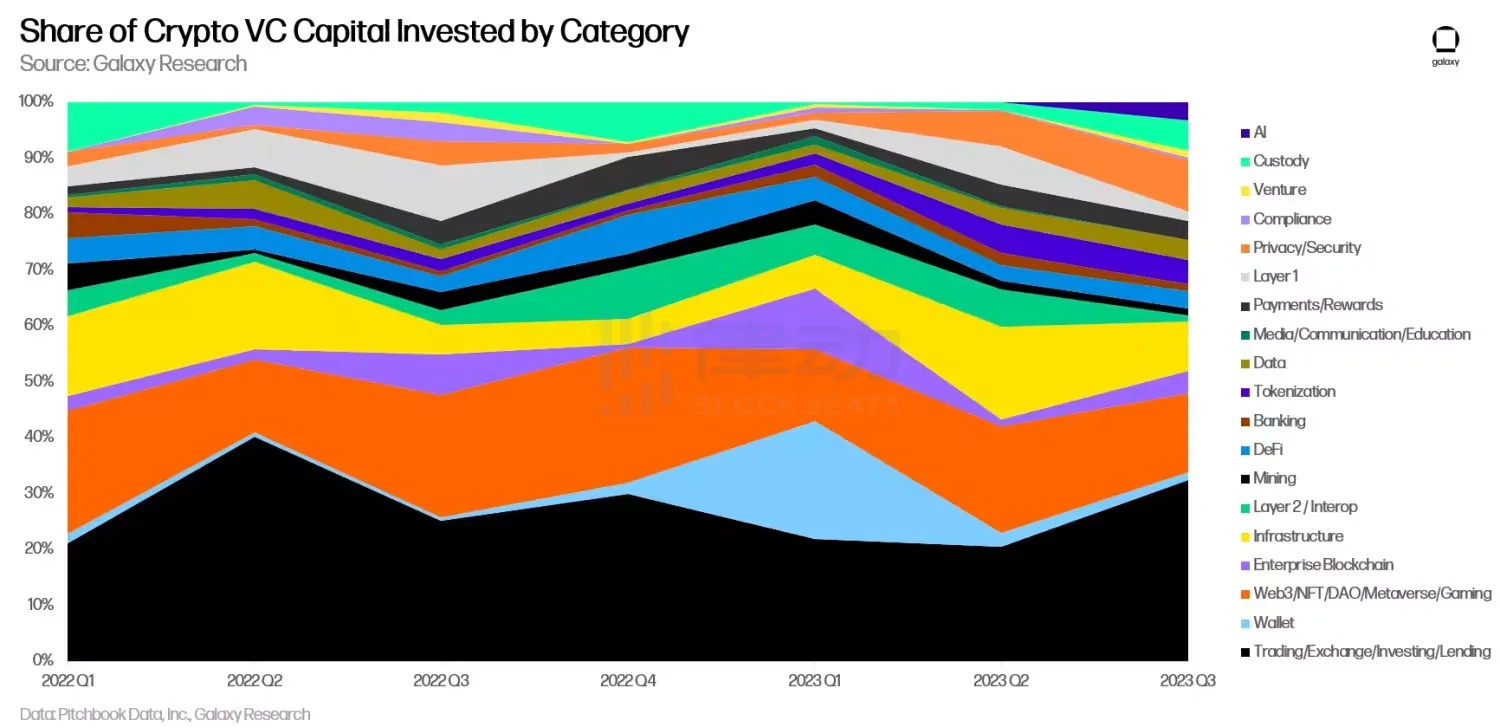

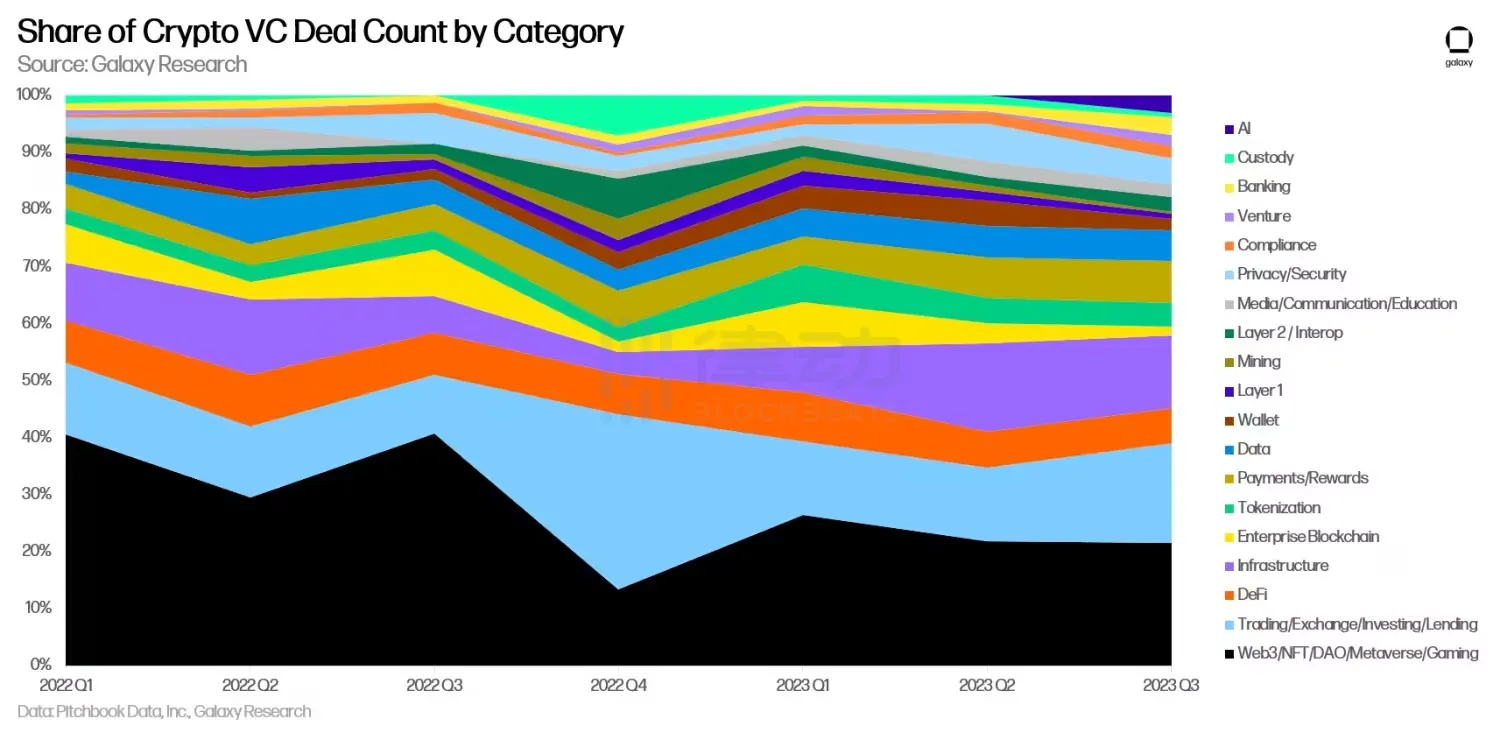

连续第三个季度,交易、交易所、投资和借贷初创企业筹集到了最多的风险投资资金(6.11 亿美元,占所有风险投资的 32.5%)。连续第二个季度,Web3、非同质化代币(NFT)、游戏、去中心化自治组织(DAO)和元宇宙初创企业筹集到了第二多的资金(2.665 亿美元,占该季度所有风险投资的 14.2%)。

交易、交易所、投资和借贷行业在该季度完成了最大的交易,Haqqex 这家以「伊斯兰教兼容」为宣传口号的数字资产交易所进行了 4 亿美元的早期融资。在 2023 年第三季度,托管行业进行了第二大交易,BitGo 在 C 轮融资中筹集了 1 亿美元。我们的新的人工智能类别显示,构建人工智能相关产品的初创企业在 2023 年第三季度筹集了超过 6000 万美元的资金,占该季度所有风险投资的 3.2%。

按交易数量计算,构建 Web3 游戏、非同质化代币(NFT)、DAO 和元宇宙产品的公司保持了他们的领先地位,其次是交易、交易所、投资和借贷公司。这些趋势与 2023 年第一季度和第二季度保持不变。

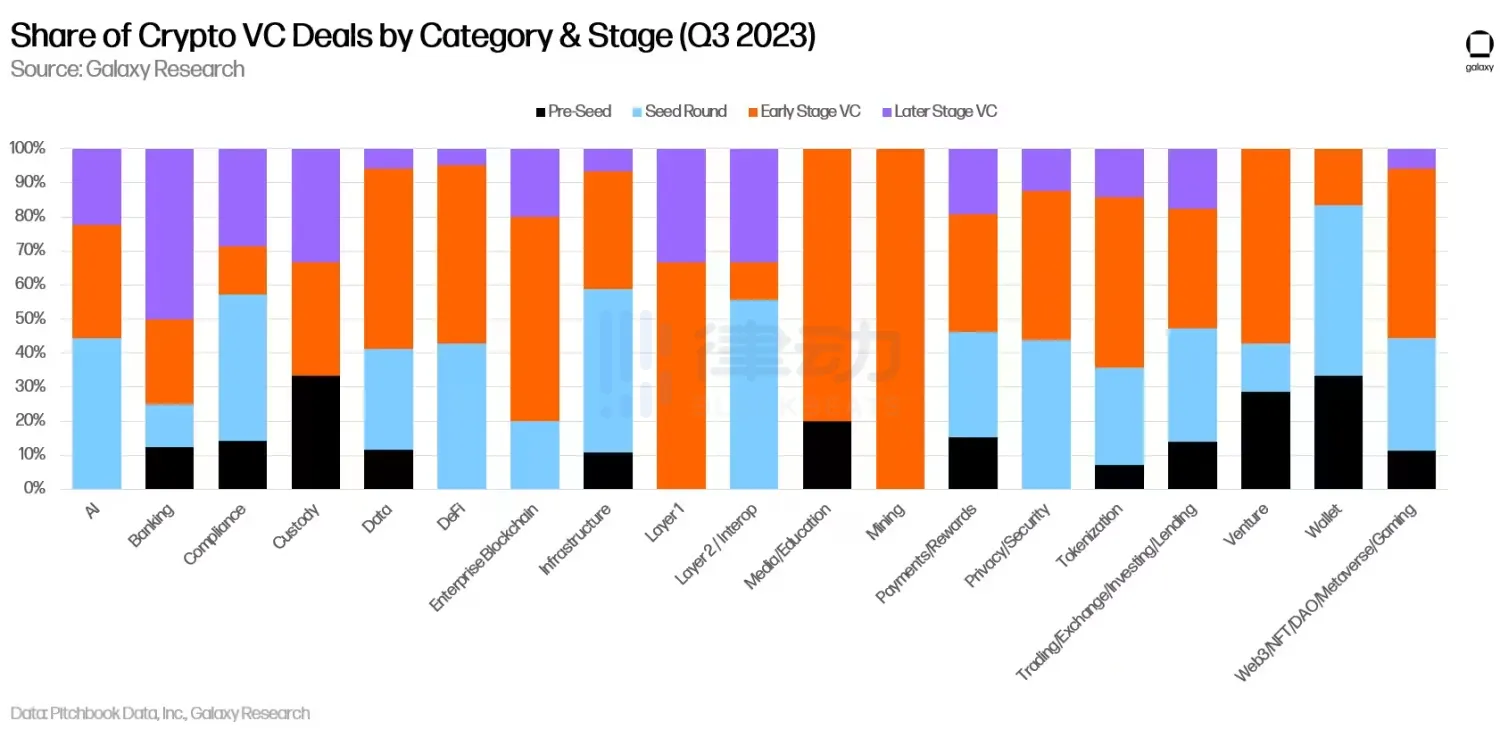

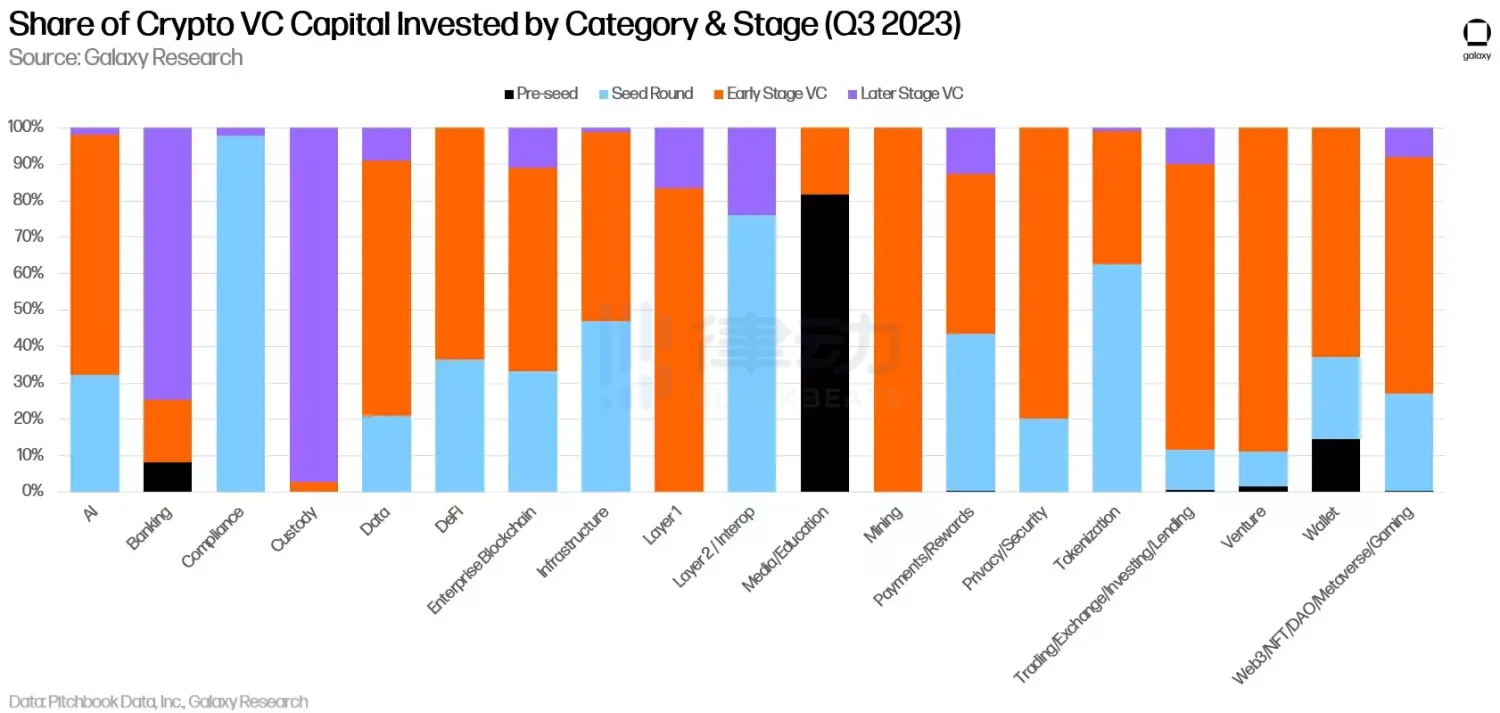

在第三季度,后期阶段交易中占比最大的行业领域是银行、第一层和第二层,而种子轮阶段交易中占比最大的行业领域是托管、钱包和风险投资。

就第三季度的投资规模而言,后期阶段的投资主导了托管行业,而媒体/教育领域的投资主要由种子轮资金主导。

加密货币风投融资

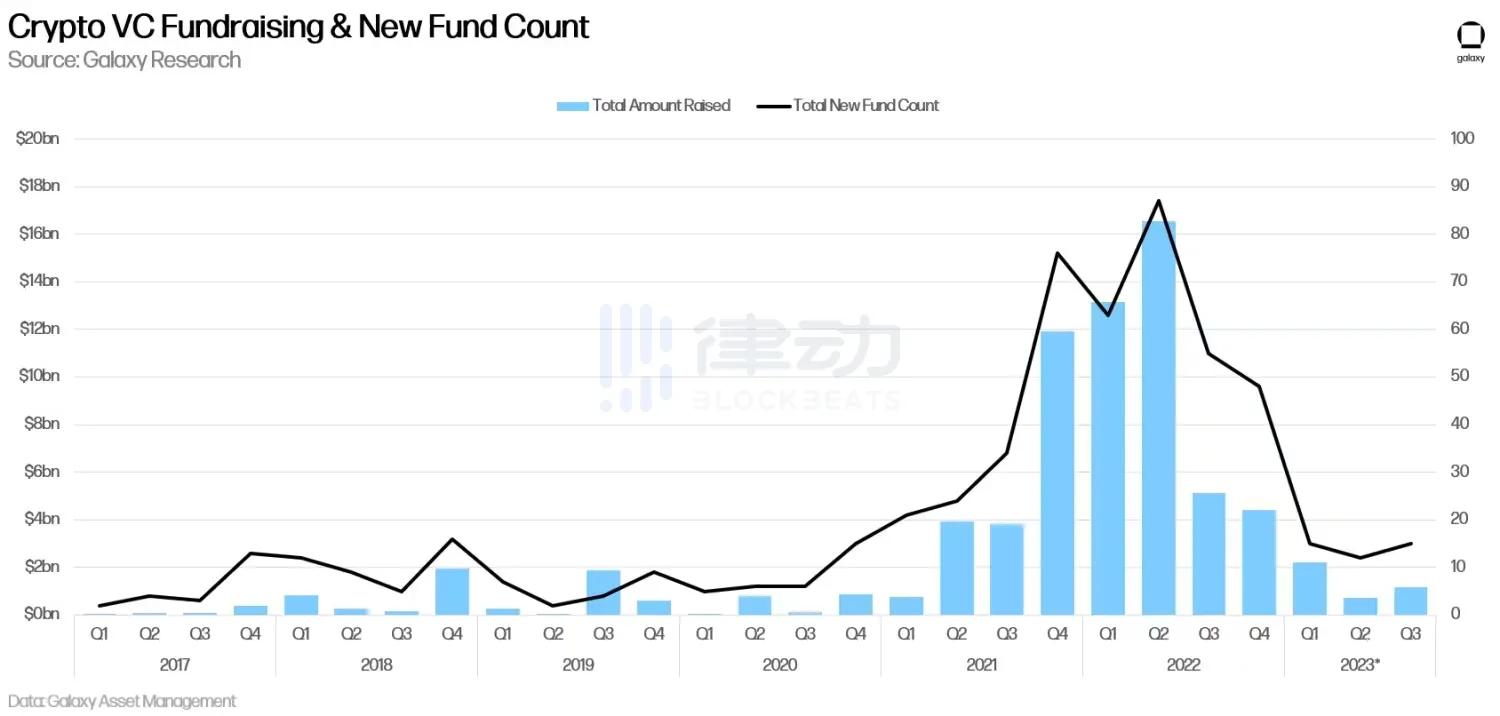

我们与 Galaxy Asset Management 合作,整理了 2023 年第三季度的风险投资筹款信息,即由风险投资公司为新基金或新基金系列筹集的资金。在第二季度触底后,第三季度的分配略有上升,共有 15 个基金筹集了 11.7 亿美元的资金。

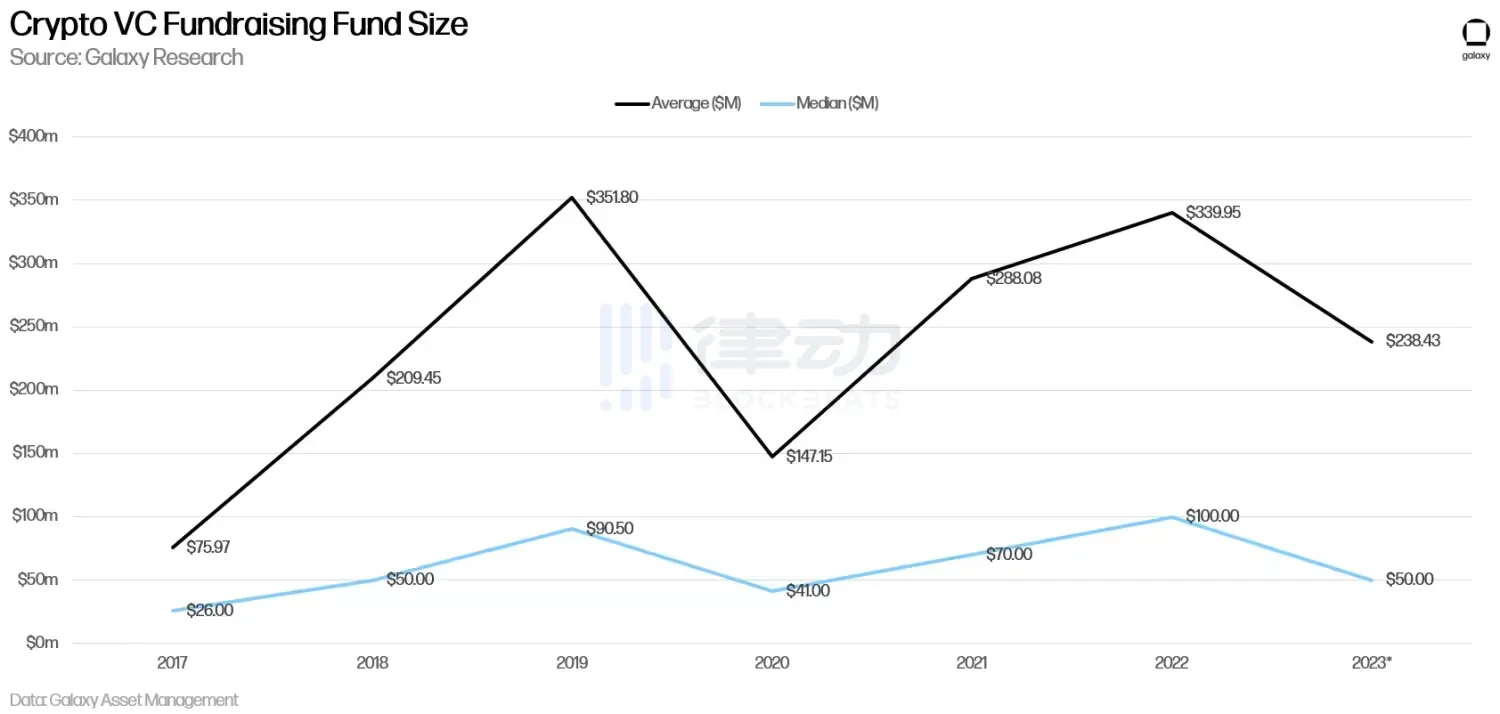

结合 2023 年前三个季度,新基金的平均规模现在为 2.3843 亿美元,而中位数为 5000 万美元,两者都较去年大幅下降。

分析与结论

加密货币风险投资市场的熊市仍在持续。无论是在交易数量还是投资资金方面,市场是否已经触底尚不清楚。尽管这种下降并非仅限于加密货币,但可能受到加密货币生态系统中长期事件的影响。高利率继续对整个风险投资行业造成压力。2023 年第三季度加密货币风险投资数据还有其他重要观点:

· 与之前的熊市相比,加密货币风险投资活动仍然保持强劲。交易数量和投资资金仍大约是 2017 年至 2020 年大部分时间熊市期间的两倍,这表明初创企业生态系统在较长时间范围内呈现净增长。尽管如此,这两个指标继续创下新的季度低点,因此无法确定市场是否已经触底。

· 风险投资者继续面临着艰难的筹款环境。面对宏观经济的逆风,投资者对于像风险投资基金这样的长尾风险资产的投资兴趣仍低于之前十年几乎为零利率政策时期的水平,尤其是那些专注于加密货币的基金。加上加密资产价格的熊市以及一些投资者可能对 2022 年几家风险投资支持的企业的惨痛失败感到不满,风险投资者在近期筹集新资金仍将面临困难。然而,也可能出现一些积极迹象,因为新基金数量和分配的资金在第三季度略有增加。此前,2023 年第二季度是自 2020 年第三季度以来分配给基金最少的资金,当时正值 COVID-19 大流行和资产崩盘的高峰时期。

· 缺乏重要的新风险投资资金将继续给创业者带来压力。今年,风险投资支持的初创企业在筹集新一轮资金方面遇到了更多困难,并将在可预见的未来面临艰难的筹款环境。在牛市期间获得资金支持的许多更具投机性和雄心勃勃的区块链应用案例,现在在产品市场适应性和投资资金方面遇到困难,因为牛市的用户和炒作已经减弱。创业者必须专注于收入和可持续的商业模式,并准备筹集较小规模的资金并放弃更多的股权。

· 美国仍然领先,但其他司法管辖区正在迎头赶上。从历史上看,美国一直是创新的温床,包括在加密货币领域。就历史而言,总部设在美国的加密货币公司在交易份额和投资资金方面占据主导地位。然而,在第三季度,这种领先地位大幅缩小,更加友好于加密货币的司法管辖区如新加坡、英国和阿拉伯联合酋长国获得了更多的份额。寻求留住顶尖人才、推动技术和金融现代化和主导地位,并将美国的领导力延伸到未来经济中的美国政策制定者应该明智地制定促进增长和创新的进步政策。