整个世界目前处境艰难,在如此难顶的背景下,Crypto 行业在 2022 年遭受重大挫折后,重新找回其核心价值观乃是重中之重。至关重要的是,信任和信誉需要重新建立; 同时,需要加倍努力增加 Crypto 的用户相关性和可用性。2022 年很可能会被视为应该遗忘的一年,但它也应该标志了一个行业的重要转折点。虽然 2023 年对于全面复苏来说可能还为时过早,但我们相信漫长的寒冬过去终会迎来一个去中心化的春天。让我们一起坚持并 Buidl Crypto 的未来吧。

事实证明,2022 年对于 Crypto 行业的项目方和用户而言,是动荡的一年。 Crypto 寒冬已经来临,截至 2023 年 1 月 1 日,Crypto 总市值为 8,290 亿美元,比一年前下降 64%。 尽管 DeFi 代币价格和 NFT 的市场需求依然低靡,但开发者仍在继续开发创新的协议,在过去一年中引发了新趋势和新叙事。

我们的 2022 年度 Crypto 行业报告涵盖了从 Crypto 市场概览到分析比特币和以太坊、深入研究去中心化金融(DeFi)和非同质化代币(NFT)生态系统并且详细审阅了中心化交易所(CEX)和去中心化交易所(DEX)年度表现。

下文优先总结了本报告主要亮点,欢迎点击下载更完整的 49 张报告深入了解。

CoinGecko 2022 年度 Crypto 行业报告的 8 大亮点

以下是 2022 年 Crypto 行业的要点总结:

- Crypto 市场在 2022 年第二季度之后一直在横盘整理,处于 1 万亿美元及以下的低位区间。

- 尽管稳定币主导地位增加,但市值仍缩水了 273 亿美元; 与此同时,USDC 和 BUSD 的市值有所上涨。

- FTX 事件蔓延影响了大约超过 100 万用户、债权人和投资者,未来还会有更多。

- 除原油和美元外,主流资产全线表现不佳。 BTC 是表现最差的资产,下跌了 64.2%。

- 在以太坊升级 Merge 的推动下,截止 2022 年底,ETH 质押量季度稳定增长至 1,580 万枚。

- DeFi 代币市值(不包括稳定币和 wrapped 代币)暴跌 72.9%,衍生品市场份额超过收益聚合器。

- 在 NFT 市场遭遇的首个寒冬里,OpenSea 的市场份额下滑至 65.4%,但仍占主导地位

- 现货交易量较 2022 年 1 月萎缩 67.3%,第 4 季度跌幅最大,达 21.2%。

在经历了残酷的第 2 季度后,Crypto 市场的交易量横盘在 1 万亿美元或更低的低位区间

在充满挑战的宏观经济条件下,和 Crypto 行业的一系列破产和崩盘事件中,2022 年底Crypto 市场总市值为 8,290 亿美元,比年初减少 64%。

第 2 季度是最残酷的时期,出现了巨大的跌幅。随后,市场一直在横盘震荡,直到 2022 年 11 月 FTX 崩盘。

第 4 季度的平均交易量为 590 亿美元,环比下降了 32.8%。总体而言,交易量在过去一年中稳步下降,平均为 860 亿美元。

Crypto 市场的走势与美国股市的走势密切相关,尤其是和 2022 年前三个季度的标准普尔 500 指数。然而在第四季度,这种相关性转为负值,由于 FTX 导致 Crypto 下跌,而股票则在年底出现了复苏。

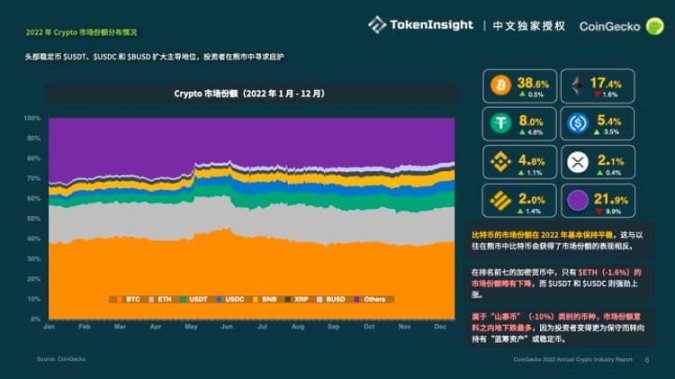

稳定币市场份额所有增加,但市值缩水 273 亿美元;同时 $USDC 和 $BUSD 的市值有所增长

去年,Crypto 投资者转向更安全的资产,前三大稳定币Tether(USDT)、USD Coin(USDC)和Binance USD(BUSD)在 Crypto 市场的主导地位不断提高。然而,稳定币市场也未能幸免于资金外流,到年底共损失 273 亿美元(16.6%)。其中大部分损失是在 2022 年 5 月TerraUSD(UST)崩盘期间产生的。此后该行业表现相对较好,尽管还有另一个脱锚事件导致的周期性的「黑谣言」。

最大的稳定币 $USDT 的市值下降了 16%,大约为 120 亿美元。相反,$USDC 和 $BUSD 各自有一定幅度的增长,各约 20 亿美元。

头部的去中心化稳定币$DAI(-43%)和$FRAX(-44%)的损失比例相近,不过绝对值上 $DAI 的 40 亿美元损失几乎是 $FRAX 的 5 倍。

在前 5 名之外,$USDN在 11 月脱锚后跌出了前 15 名,由$MIMATIC取代了它的位置。$USDD于 5 月推出,现在位于第 8 位,其市值自 6 月以来一直徘徊在 7,000 亿美元左右。

连锁反应使超过百万的用户、债权人及投资人在 FTX 事件中受损; 之后几个月中也出现了多米诺骨牌效应

CoinDesk 发布文 声称 Alameda 的大部分资产都是 FTX 发行的$FTT。随即,CZ 宣布准备抛售Binance质押的 $FTT。这引发了挤兑并导致 FTX 停止提款,申请破产重组(美国破产法第十一章)。之后证实,Alameda 在 Terra 崩盘后就已经资不抵债,而 FTX 的用户资金则被挪用去支撑这家失败的交易公司。

举例来说,一些受重创的机构包括:

BlockFi:为 FTX 提供了 3.55 亿美元贷款的借贷公司,更是为 Alameda 放债 6.71 亿美元。

Genesis Global Trading:在 FTX 上有 1.75 亿美元的僵尸存款。目前无法为其贷款产品提供赎回服务。

Silvergate Bank:用户们在 FTX 倒闭后提走了 80 亿美元。之后该银行裁员 40%。

虽然很多公司在顷刻间就已经倒下,但 2023 年可能还会有更多公司经历相同的事。

除原油和美元外,主要资产全线表现不佳; $BTC 是表现最差的资产,跌幅达 64.2%

大多数资产,比如黄金和美债,在 2022 年以亏损状态收尾。比特币是这些资产中表现最差的,以 -64.2% 的跌幅结束了这一年。

随着美联储在 2022 年全面加息,美元指数(DXY)的表现优于所有资产。然而,随着加息的放缓,其大部分涨幅在第四季度丧失;DXY 季度环比下降了 -7.4%,年初至今的回报率仅为 8.0%。

由于 Covid-19 封锁的解除,原油需求增加,恰逢乌克兰战争导致的大规模供应短缺,原油在年初出现了大幅上涨。然而,它的大部分涨幅已经撤回,截止年底时仅增长了 6.4%。

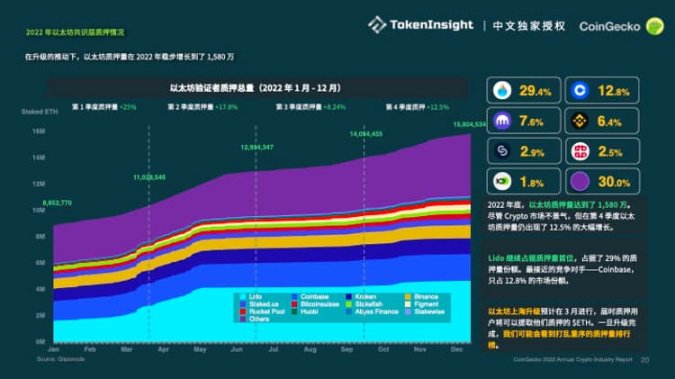

在升级的推动下,以太坊质押量在 2022 年稳步增长到了 1,580 万

尽管 Crypto 市场不景气,以太坊(ETH)的总质押量呈现稳定的季度增长,在 2022 年第一季度增长了 25%,第二季度增长了 17.8%,第三季度增长了 8.2%,第四季度增长了 12.5%。到年底以太坊的总质押量从 880 万上升到 1,580 万。

2022 年上半年,质押 ETH 的验证者数量的上升可能是由于以太坊合并的看涨情绪所致。在 9 月中旬成功合并后,Crypto 社区开始期待即将到来的上海升级,因为之前的合并升级驱动了上个季度的显著增长。

Lido(LDO)继续占据质押量首位,占据了 29% 的质押量份额。最接近的竞争对手——Coinbase,只占 12.8% 的市场份额。

以太坊上海升级预计在 3 月进行,届时质押用户将可以提取他们质押的 $ETH。一旦升级完成,我们可能会看到打乱重序的质押量排行榜。

DeFi 通证市值暴跌 72.9%,衍生品的市场份额超过了收益聚合器

与 2021 年相比,DeFi 通证的市值缩水约 73%,各种治理与效用通证的市值蒸发了超过 480 亿美元。流动性质押板块的跌幅最小,为 25.9%,这很可能是受到第三季度以太坊合并事件的影响。

与其他赛道相比,DeFi 协议受到的打击更大,这可以归咎于早些时候过高的估值以及资本的撤出。借贷与收益聚合器在 2022 年的表现最差,跌幅分别达到了 80.5% 和 85.3%。不少协议如Convex Finance和Alchemix原生通证的价格跌幅甚至超过了 95%。

尽管同比下降了 65.0%,但衍生品的市场份额保持在 7.9%,使其超过了收益率聚合器——这归功于GMX(GMX)和 Gains Network(GNS)等去中心化永续合约交易平台的人气激增。

NFT 市场遭遇的首个寒冬里,OpenSea 的市场份额下滑至 65.4%,但仍占主导地位

NFT 市场正处于第一个熊市周期——Top 8 链上 NFT 交易量从第一季度的 133 亿美元骤降至 2022 年第四季度的 15 亿美元,下降了 93.1%。同时,自今年年初以来,NFT 创作者的版税也同样减少了 95%。

在 NFT 寒冬中,OpenSea(OpenSea 交易量包括以太坊、Polygon 和 Solana)仍占主导地位,占 NFT 市场交易量的 65.4%,不包括刷量。虽然他们的市场份额自 2022 年 1 月以来减少了 24.3 个百分点,但 Solana NFT 的崛起推动了 Magic Eden 的交易份额,在 2022 年底上升到了 12.5%。

虽然 NFT 市场上出现了许多新的竞争者,例如LooksRare(LOOKS)和X2Y2(X2Y2),OpenSea 捍卫住了自己的主导地位。这些竞争者通过发放奖励激励用户在其平台上交易。但用户往往通过刷量来获得这些奖励。2022 年 1 月,LooksRare 上 98.5% 的 NFT 交易量是刷量。此后,由于奖励排放量减少,交易量也在 2022 年 12 月减少到了 75.5%。

现货交易量从 2022 年 1 月起缩水了 67.3%,其中 2022 年四季度的环比下降最多,为 21.2%

1 月份,Crypto 交易所 Top10 的现货交易量共计 1.5 万亿美元。但在 FTX 倒闭后,12 月的现货交易量下降 67.3%,达到 0.46 万亿美元的全年最低水平。最大的下降(环比)发生在最后一个季度,现货交易总量从第三季度的 2.9 万亿美元下降到 2022 年第四季度的 2.3 万亿美元,下降了 21.2%。

尽管公开展示了中心化的风险,CEX : DEX 的比例仍然持续走高。虽然 DEX 的市场份额在 11 月小幅提升,受益于市场对 Binance 可能会破产的顾虑,但截至 2022 年底,CEX 仍占据了 92.5% 的市场份额。

日渐低靡的交易量是投资者正在逐步撤资市场的信号,也可能表明他们正借由某 CEX 的关停进而完全退出市场。