作者:NYDIG 全球研究主管Greg Cipolaro 编译:WEEX Blog

Covid 的影响正在消退

作为一种金融资产,比特币具有两个重要属性,使其在投资组合构建方面具有价值:一是风险调整后的高回报(见下文),二是与其他资产类别的低相关性。这些属性使得比特币能够为投资回报做出贡献的同时,降低投资组合的整体风险。

然而,在过去 3 年中,随着与股票的相关性飙升,比特币的其中一个重要属性,即避险能力受到质疑。时至今日,虽然比特币与股票的相关性正在下降,但了解这一相关性的来龙去脉,对我们研判后市仍然至关重要。

关于比特币与股票的相关性,有两个泾渭分明的不同阶段:对 Covid-19 医疗危机做出货币和财政反应之前 (BC),以及之后 (AC)。

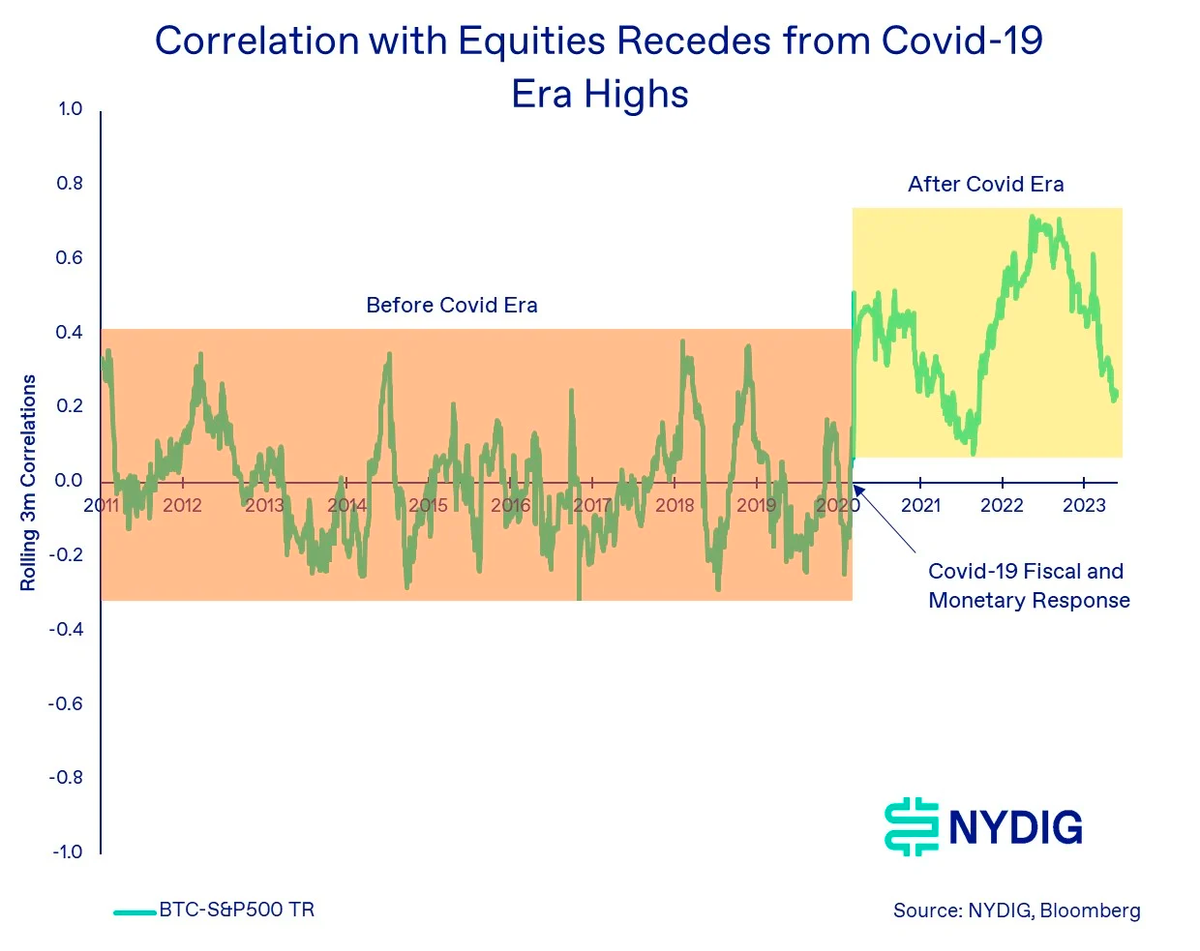

BC 时代,比特币与股票以及其他所有主要资产类别的相关性基本为零。我们关注比特币与股票(标准普尔 500 整体回报指数)的相关性,仅仅是因为大多数投资组合的风险都源于股票风险敞口,因此对投资者来说,分散投资是有利的。我们使用 3 个月的滚动相关性来证明相关性不是静态的,并且可以从波峰、波谷和平均值而不是一个长期指标中得到一些启发。

正如我们在下图中所看到的,比特币在 BC 时代(橙色区域)的特点是,波峰和波谷的相关性较弱,从 +0.4 蜿蜒到 -0.3,平均值基本为 0.0。在这个阶段,比特币与其他资产类别的相关性看起来非常相似。

然而,正如我们从 AC 时代看到的那样,随着财政和货币政策对 Covid 作出反应,从 2020 年 3 月开始的黄色方框,比特币与股票的相关性经历了明显变化。我们可以将这个阶段描述为高相关性,峰值接近 0.7,并且在这一阶段总体保持积极,平均为 0.4,远高于 BC 时代的平均值 0.0。

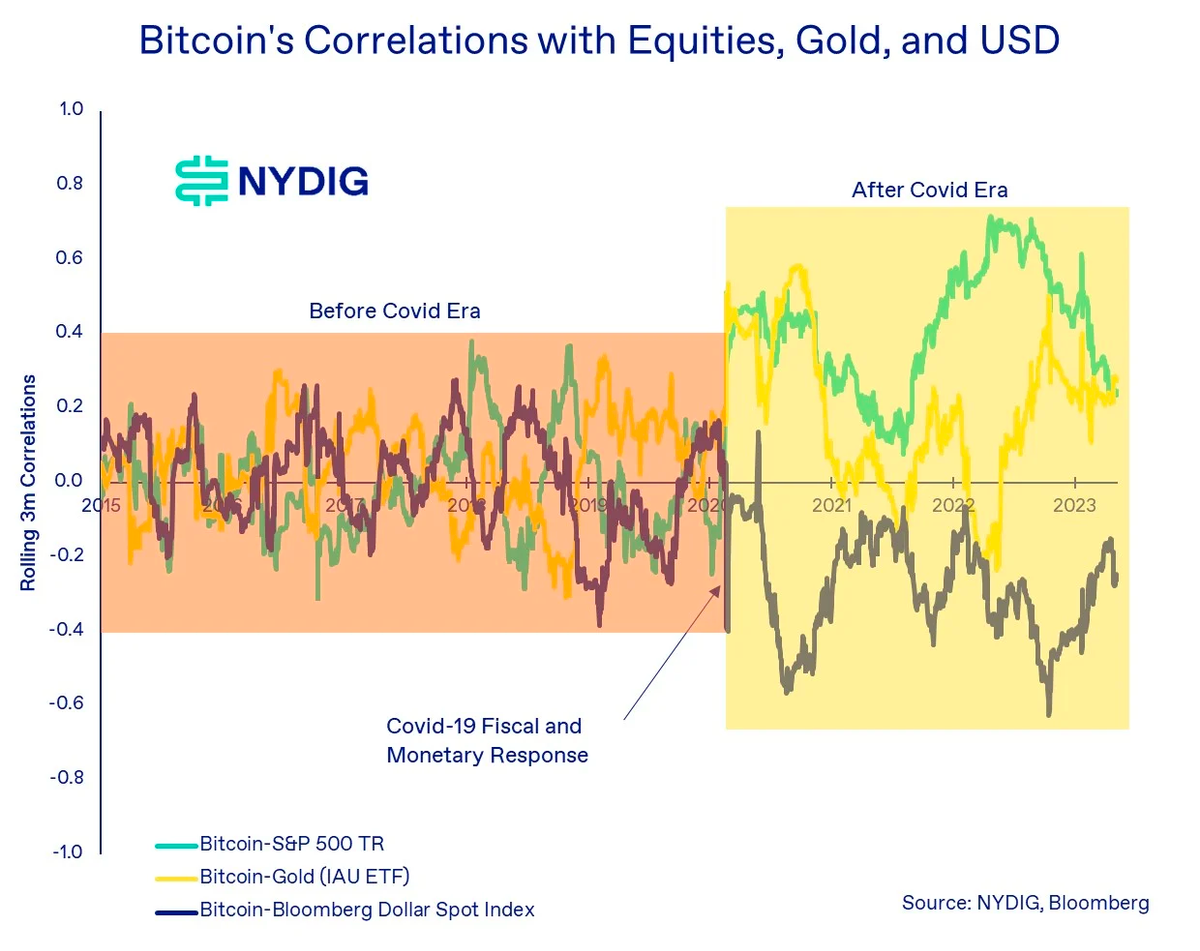

不止是比特币与股票的相关性发生了变化,它与大多数其他资产类别的相关性也出现了变化。下图说明了比特币与股票、黄金、美元相关性的变化,我们可以发现,高点更高、低点更低、绝对平均值也更高。

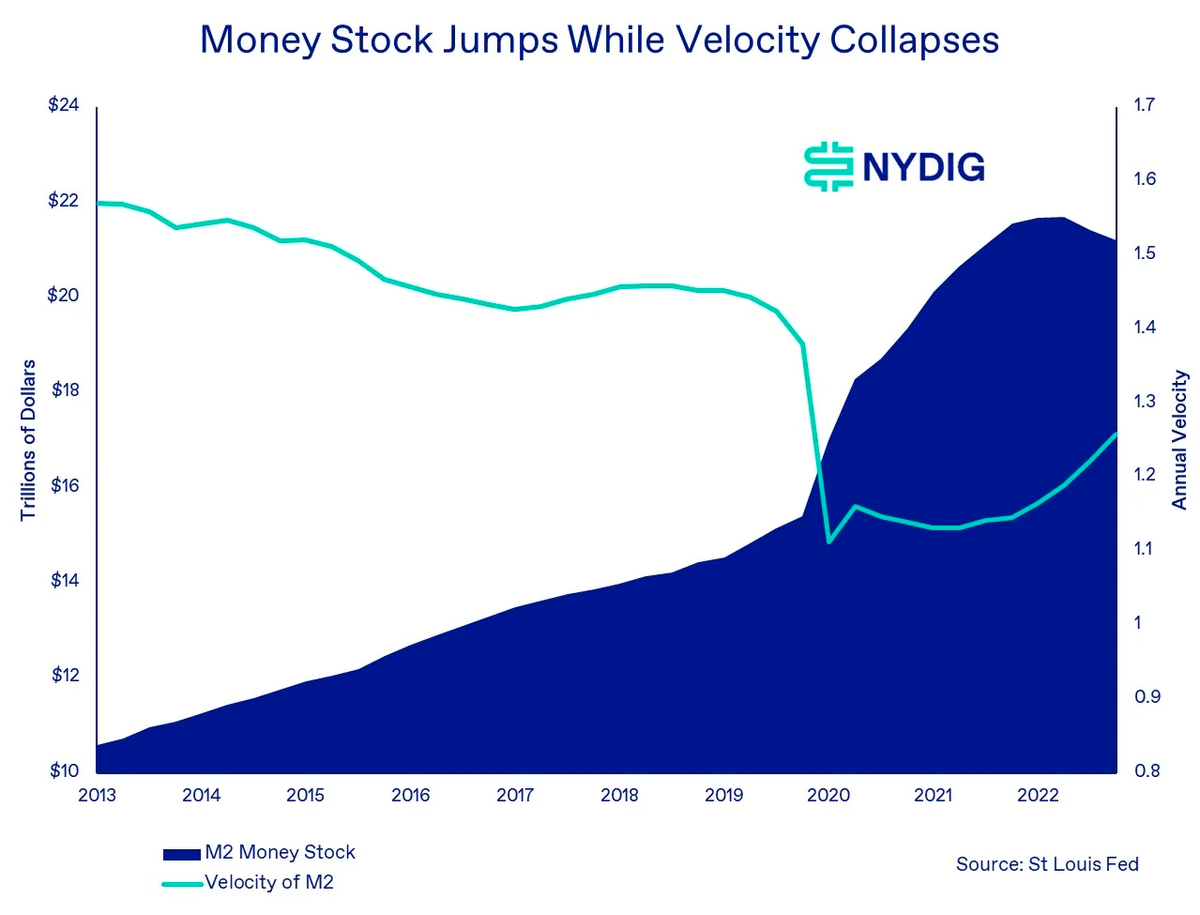

谁应该为这种状态改变负责?我们的猜测是,由于全球央行(货币刺激)和政府(财政刺激)的刺激行动,全球货币供应量激增。那段时间,不但 M2 货币供应量显著增加,货币流通也是无序的。换句话说,当时增发的大部分货币可能都涌入了金融资产(比特币、股票、债券、黄金等)和资本投资(房屋),而不是用于推动 GDP 的商品和服务消费。自然地,将这些资金一次性全部投入金融市场的结果就是,提升这些资产类别之间的相关性,其中包括比特币与股票的相关性。

现在 AC 时代结束了,比特币与股票的相关性会归零吗?这个问题的答案并不明确,但这个问题本身很重要。

在现代投资组合理论(Modern Portfolio Theory,MPT)的基础上,相关性是对投资进行加权的重要输入,该理论通过均值方差优化(Mean-Variance Optimization,MVO)实现。(WEEX 注:相关性在现代投资组合理论中扮演着重要角色,用于确定投资组合中各项投资的权重。这种权重分配是通过均值方差优化来实现的。具体而言,相关性指的是不同资产之间的关联程度,它可以帮助投资者理解资产之间的相互作用和风险传递。在进行投资组合构建时,投资者倾向于选择相关性较低的资产,以实现更好的风险分散和回报。均值方差优化是一种数学模型,用于找到在给定风险水平下,可以获得最大预期回报的投资组合权重分配方案。通过将相关性纳入权重计算,投资者可以更准确地构建优化的投资组合,以实现最佳的风险-回报平衡。)

一方面,有人认为比特币越来越多地掌握在专业投资者手中,他们对宏观经济数据和变量的应对方式与曾经占主导地位的散户投资者不同。另一方面,我们发现很少有经济因素能解释比特币的价格波动,大多数因素要么几乎没有解释能力( R 平方值较低),要么根本不显著。(WEEX 注:R 平方值 R-squared 是一个统计度量,用于衡量回归模型对观测数据的拟合程度。它的取值范围从 0 到 1,表示拟合优度的程度。当 R 平方值接近 1 时,说明回归模型可以很好地解释观测数据的变化;而当 R 平方值接近 0 时,则表示回归模型对观测数据的解释能力较弱。)

这有利于比特币未来的多元化能力——回报可能由资产类别本身的特异性所驱动,例如所有权、用例和采用。鉴于此,我们猜测,未来比特币与股票的相关性会恢复到近似 BC 时代的状态,即围绕一个平均值徘徊,但高于 0.0。0.0 到 0.3 之间的值是合理的,因为它既反映比特币仍然主要由其自身的独特性驱动,同时也承认投资者基础已经改变(目前以机构投资者为主,WEEX 注)。0.3 的相关性虽然不如 BC 时代的 0.0 那样个性显明,但就投资组合来说,它仍然非常有价值。

随着风险下降,比特币的长期回报继续保持稳定

在过去几周里,我们强调了比特币的波动性下降。但考虑到风险与回报之间的联系,我们想知道这种波动性下降对比特币回报有何影响。

波动性通常是与资产风险相关的统计指标,它与收益、相关性一样,也是构成 MPT 的关键输入之一。风险和回报是相关的,风险越大回报越大,反之亦然。我们的结论是,即使衡量风险的标准,如实现波动率和隐含波动率,对比特币来说是下降的,长期回报也会继续保持。

从 3 年和 5 年滚动持有期的年化回报率来看,比特币仍然是健康的资产。截至今年 5 月底,持有比特币 3 年和 5 年的年化收益率分别为 41.6% 和 29.2%,其中包含了 2022 年经历的严重回撤。此外,从持有 3 年的滚动回报率来看,除 2016 年 12 月外,其他月份回报率从未跌至负值。随着比特币日渐成为一种成熟的资产类别,滚动回报幅度确实在收窄。

将风险和回报结合起来,尽管夏普比率(一个衡量单位风险回报的指标,表示每承受一单位风险所获得的回报,WEEX 注)已经偏离了历史高点,但仍然保持着稳定性。这些指标似乎确实显示出与比特币价格周期的某种关系,滚动回报亦是如此。相比之下,标普 500 指数的 3 年期和 5 年期夏普比率在 5 月底分别只有 0.65 和 0.50。

链上交易积压徘徊在高位,但即时性需求下降

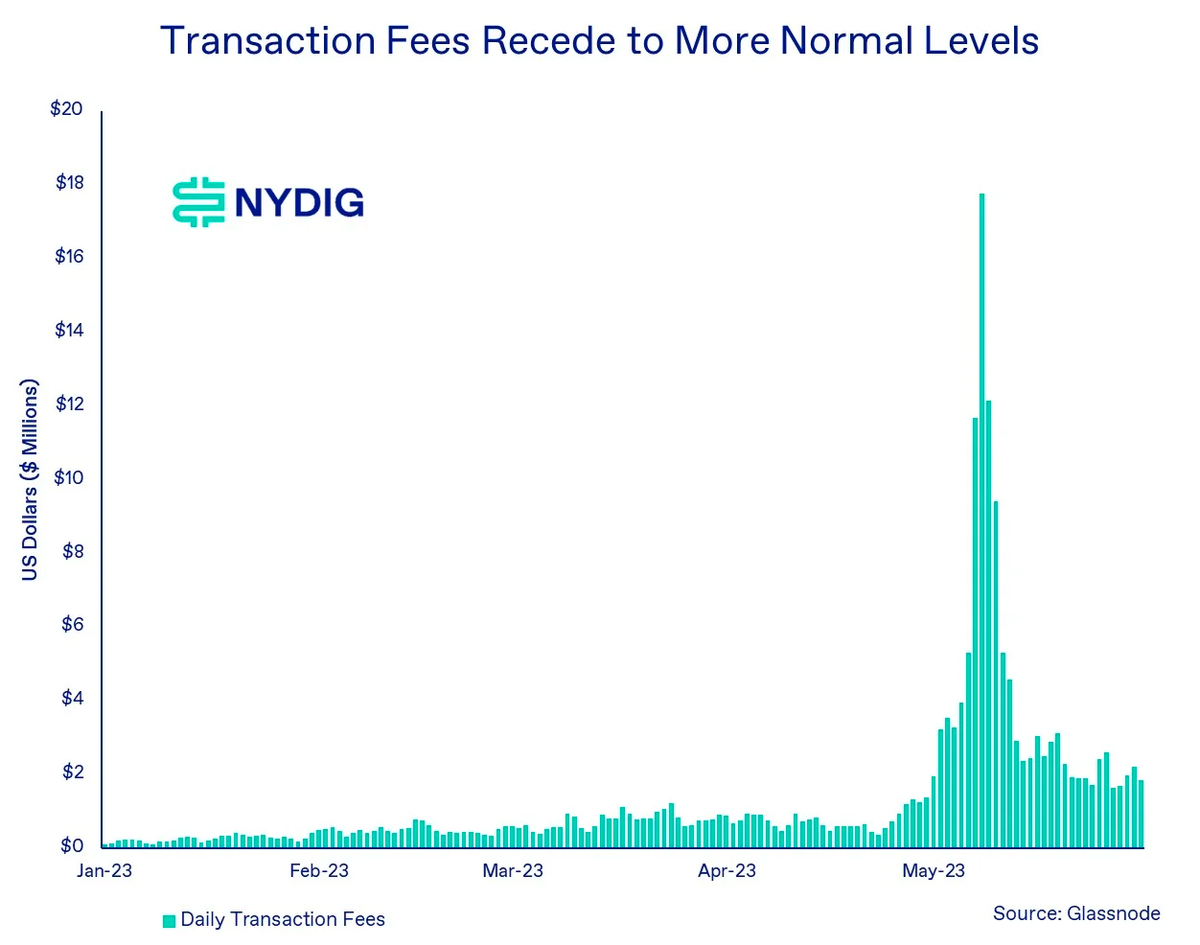

比特币的内存池,即等待矿工打包进区块的交易积压,继续徘徊在 Ordinals 和 BRC-20 引发的高点附近。然而,由于对交易即时性的需求下降,费率(satoshis/vByte)开始下降。交易费率受供求市场关系的影响,区块容量(供应)上限为 4MB/区块,交易量和交易即时性等需求的增加可能导致费率上涨。

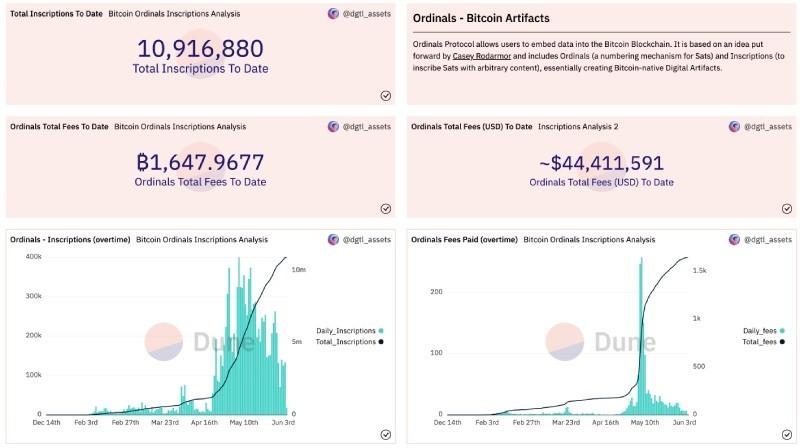

根据用户 dgtl_assets 创建的 Dune 仪表板,WEEX 注意到,截至目前,比特币网络已经有 10,916,880 个铭文向矿工支付了近 1,648 BTC(超过 44,41 万美元)的费用。

每日新增铭文数量似乎确实从 5 月初的高点回落,当时是由 BRC-20 Meme 币热潮推动的。据 WEEX 查询,截至目前,brc-20.io 网站数据显示,BRC-20 代币的总价值超过 4.75 亿美元,对于一项创建不到 3 个月的技术而言,这是一个惊人的数字。

尽管当前比特币网络每天的 Gas 费仍高于 Ordinals 出现前的水平,但据我们观察,随着费率的下降,每日支付给矿工的 Gas 费用确实有所减少。无论目前的任何一种应用——不管是 BRC-20 还是 NFT 艺术——是否具有持久生命力,我们很清楚,Ordinals 开辟的设计空间已经释放了围绕比特币建设的创造性能量,这一点已经多年没有出现过了。

市场更新

上周比特币上涨 1.5%,结束了连续 4 周的跌势。继第一季度的出色表现之后,比特币继续处于宽幅震荡区间,投资者正在寻找新的行情催化剂。股市继续上涨,主要受科技股为主的纳斯达克指数推动,该指数今年迄今已经上涨 25.7%;标普 500 指数上涨 1.7%,纳斯达克综合指数上涨 3.2%。黄金上涨 1.8%,油价下跌 2.4%。债券市场同样上涨,投资级公司债涨 1.8%,高收益公司债券涨 1.3%,长期美国国债涨 3.1%。

上周重要新闻

投资:

富达证券全球宏观部主任 Timmer 关注比特币估值和资产配置

投资银行 Cowen 正在关闭数字资产部门

币安可能允许部分客户在银行账户中保留抵押品

Coinbase 衍生品部门将面向机构推出 BTC 和 ETH 期货

监管:

CFTC 就掉期交易商和期货佣金交易商的风险管理计划要求征求公众意见

香港加密货币禁令正式解除,但目前仅有 2 家持牌交易所

公司:

USDT 流通量创历史新高

Tether 在乌拉圭投资能源生产和可持续挖矿

近期大事件

6 月 13 日- CPI 数据

6 月 14 日- FOMC 利率决定

6 月 30 日- CME 到期

原文链接:https://viewemail.nydig.com/equity-correlations-in-a-post-stimulus-world