背景介绍

RWA赛道自从2020年开始,获得众多大佬和机构关注,MakerDAO、Aave相继支持实物资产抵押借贷,且MakerDAO 在 RWA 中的投入已超 13 亿美元,RWA 给他带来的收益占比也上升至 65.9%;

而到今年,高盛、Binance等大机构的频频动作,又将这个有点边缘化的赛道重新拉回大众视野。comp创始人筹备新公司,准备将美债代币化了,由“败者联盟”盟主朱溯前头,众多大佬参投,主打RWA概念交易的的OX交易所也在市值管理之下,走出了一点势头。MakerDAO直接将美债收益分红给DSR(dai的存款利率)

方兴未艾之间,在目前收益率与情绪双双走低的市场下。大家迫切需要为资金找到新的出口,以及一个能重新激活流动性的叙事。RWA似乎成为了热门候选。

笔者认为赛道投资热情很接近L2在19年的热度。

RWA概念与分类

RWA,Real World Assets,常被中文译成“实物资产上链”,指车、房、股票、碳中和等,例如稳定币就是目前最大的RWA用例,但本文想强调的一点是,“Real World”应该是相对于“On Chain”而言的所有“Off Chain”世界,即“链下资产上链”,包括身份、关系、债权等。

从目前大多数机构的公开报告中,我们大概可以将其分为现实世界资产和金融资产两大类,以及13个细分类:

股票、债券、公共股权、私募股权、房地产、私人固定资产、公共固定资产、身份、气候/Refi、农业、TradFi、layer1、新兴市场。

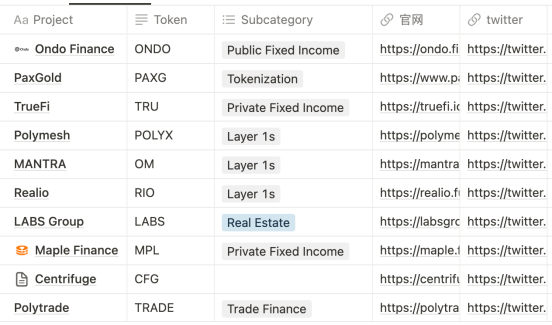

RWA项目纵览

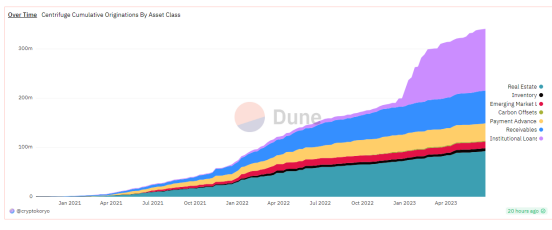

据不完全统计,目前RWA赛道项目有60多个。TVL排名靠前的主要集中在债券RWA,例如,Ondo的TVL在今年5月达1.3亿美金,Maple达2600万,Clearpool和TProtocol均在500万美金左右,而其中大部分都是在今年才正式上线其业务,这也可以看出RWA赛道正在快速发展。

同时发生在22年的集中暴雷事件,为币圈提供了庞大的可炒作的“折价债务“

RWA市场的上涨空间也非常可观,花旗最近发布的一份研报预测,到 2030 年,将有 4 万亿至 5 万亿美元的代币化数字证券,基于分布式账本技术的贸易金融交易额也将达到 1 万亿美元。这意味着RWA赛道还有至少100倍的增量空间。

Notion – The all-in-one workspace for your notes, tasks, wikis, and databases.

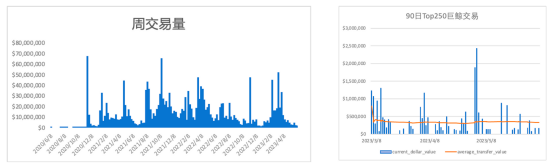

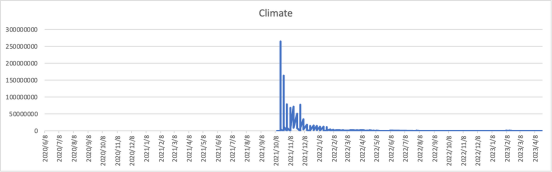

RWA代币的数据表现

上表65个项目中,有33个已经发币,RWA概念代币周交易量在今年4月突破近一年来新高,巨鲸交易量在5月初激增,其中交易量最大的token是MPL,占比57%。

Real Estate

在现实世界中,房地产能够产生收益,但又价值较高,缺乏流动性。使用区块链将房地产代币化,可以简化交易流程、提高透明度、降低交易成本。现实中一个单一的房产也可以进行碎片化,让很多人分别持有一部分所有权,使散户也能参与到高价值资产的投资中。

房地产代币化类项目包括全球房地产交易平台Propy,房地产代币化平台ReaIT,房地产交易、租赁平台Atlant,房地产代币化平台LABS Group,房地产交易、抵押借贷平台ELYSIA,RWA代币化和稳定币借贷平台Tangible等。

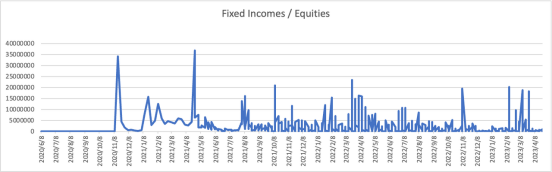

Fixed Incomes / Equities

私人信贷市场通常只允许少量信用较好的机构发起贷款,且并不必须要抵押品,也就不会因为抵押品价格下跌而被清算。借款人需要和协议的代表签订合同,确保借款人不会随意违约,并规定资金只能用于做市等风险较小的投资方向。由于资金利用率更高,存款人也可以获得更高的利息。在牛市中,私人信贷这种效率较高的借贷方式为市场注入了更多燃料。根据rwa.xyz的数据,2022年5月,Maple和TrueFi中的活跃贷款分别为9.1亿美元和3.85亿美元。

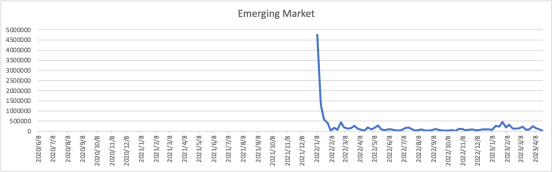

Emerging Market

无抵押借贷协议Goldfinch,这个由Coinbase前员工创建的项目从未产生过坏账。Goldfinch中的核心参与者包括借款人、贷款提供商(LP)和信用委员会。借款人在Goldfinch中提交申请,申请无抵押贷款,说明所需资金、用途、还款计划等;信用委员会负责审批借款申请,并负责监督贷款的偿还,他们由持有Goldfinch平台代币$GFI的用户组成;LP在Goldfinch的资金池中注入资金,既可以向针对单笔借款的池注入,也可以向Goldfinch的高级池中注入资金,高级池会将资金分散在各种借款中,且高级池的资金受到初级池的保护。

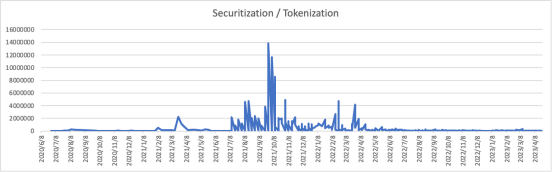

Securitization / Tokenization

数字资产(如加密货币、代币化资产等)可以打包成具有相应权益的数字证券/代币,并通过区块链进行发行和交易,提供更高的流动性和更广泛的市场参与。使其更容易分割、转让和交易。这种数字化资产的形式提供了更多的灵活性和可访问性,同时也为投资者提供了更多的投资机会。

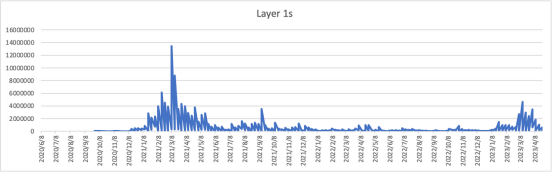

Layer 1s

RWA赛道中的Layer1与传统区块链领域的Layer1概念有一定区别。在传统区块链领域,Layer1通常指的是底层的区块链协议,而在RWA赛道中,Layer1更侧重于指代金融系统中的底层协议和基础设施。基于RWA而产生的融资、信贷、发行、交易等需求构建的Layer1区块链,例如Polymesh、MANTRA、Realio、Provenance、Intain等

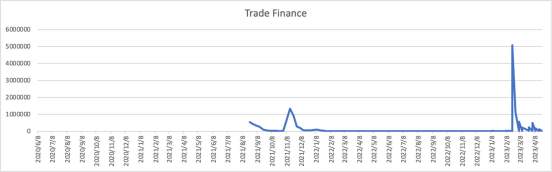

Trade Finance

传统的金融模式,其中包括中央银行、商业银行、证券交易所、证券经纪商等机构。这些机构负责管理和处理货币、借贷、投资和交易等金融活动。Tradfi体系通常遵循政府和金融监管机构的法规和规定,并依赖于中心化的控制机构来执行金融交易。

Climate

碳交易是传统投资领域非常热门的一个概念,因为这里面涉及到未来一个世纪发展中国家和发达国家之间的博弈,国家与国家之间的竞争,是非常宏大的一个叙事。

将碳信用凭证代币化后在区块链上交易,可以提高碳信用交易的流动性,降低交易成本,增加透明度,这些新型资产也可以为DeFi增加更多资产和用例。

首先需要将碳信用凭证代币化,Toucan就是这样一个项目。它通过区块链和物联网技术,实现碳排放数据的实时追踪,创造一个高效、透明的碳信用交易市场;根据收集到的数据,Toucan的“碳桥”允许经过验证来源的碳信用额度的所有者发行碳信用代币,可在二级市场上交易,企业可购买碳信用代币来弥补自己的碳排放,实现碳中和目标;投资者也可以购买这些代币参与碳减排行动,并有望从中获利。Toucan实现的数据如下图所示,帮助上链的二氧化碳超过2000万吨,抵消的碳超过5万吨,帮助超过50个气候项目通证化,碳交易量超过40亿美元。

债权

其中值得关注的有一个债权类RWA,Open Exchange,是三箭资本(3AC)创始人Su Zhu和Kyle Davies与加密交易所CoinFlex的联合创始人一起做的项目,该平台主要交易对象为FTX、Voyager Digital、Celsius Network、Genesis、BlockFi、Mt. Gox和3AC等破产加密公司的索赔,金额高达200亿美元。若按10%折价来算,该项目的TVL可预估为20亿,目前该项目的市值5600万。

Open Exchange(代币:OX)是第一个将加密破产索赔作为交易标的的公开市场,这波玩法非常像传统市场的“债转股”,且跟上文中提到的其他标的不同的点是,债权RWA没有明确的价格锚定,这就使得它有了非常大的炒作空间的价格预期。在该项目刚推出时,最先吸引到的是那些被3AC、FTX这些机构rug了的受害者,并且他们也由衷的希望OX真的能成功,这样他们的损失就有机会拟补回来。

RWA赛道面临的挑战与风险

监管合规风险

数字资产的规模化主要障碍,在于不同司法管辖区对于数字资产支离破碎的法律监管环境,以及全球范围内不统一的分类或分类标准。此外,现实世界资产的代币化也可能遇到其他额外的挑战。

RWA 的核心在于信用机制,促成全球性流通的关键在于设立国际通用的法案,同时相关法案还应具备强制执行的能力。但目前来看,RWA 在合规上的阻力还是蛮大的。

信任风险

对于实物资产来说,价格的锚定需要一个链上链下沟通的桥梁,web3世界里我们常用“预言机”来代表这类服务提供商,这也就意味着,当我们基于链下信息在对链上RWA标的进行投资动作时,需要预言机能及时准确地同步链上链下信息,这就非常需要一个可信的第三方机构来做这件事,可能是政府也可能是权威的机构,目前能够安全托管代币和现实世界资产的专业第三方机构数量有限,且都存在较大且不透明的对手方风险、智能合约风险、和预言机风险,以及广为诟病的 CeDefi 中心化的特点。

身份认证

如前文提到的一些分类,我们可以看到诸如股票、债券、股权、房产等资产,在现实世界中都是与个人身份绑定的,这些资产上链后也需要与实体身份有对应关系,这就涉及到了链上身份的概念

所以在很多时候链上身份也可以被合并进RWA概念

流动性 跨链

OnChain本身就面临着流动性的问题,RWA上链后流动性问题其实会更严重。我们按照RWA在上链之前的流动情况将其分为高低两种,上链前流动高的主要是债券、股票,这类资产主要收预言机、上链规模、KYC限制等影响;其他的诸如房产、艺术品、固定资产流动性本身流动性就较弱,这类资产的上链更像是多了一个交易平台

展望

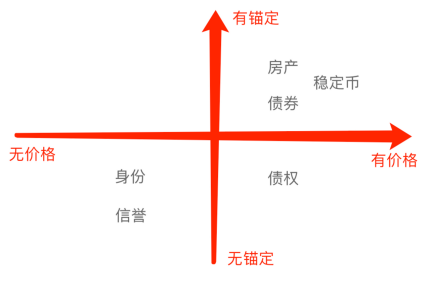

RWA的故事很容易理解,但要真正实现起来还是言之过早,若按照一个标的是否在现实世界中有价格和价格锚定画图,处于第二象限的应该是最先完成RWA上链且最成熟的,其次是第一和第三象限,受制于上面提到的各种阻碍可能难以在短期内实现。

金融业正处于转型的边缘,DeFi 也正在慢慢扩展到加密货币以外的领域,在现实世界中产生影响。随着越来越多的资产被 Token 化,传统资本市场也在向区块链迈进。RWA降低了TradFi与DeFi之间的壁垒,代币化的方式吸引了更多的传统资金进入DeFi市场,为DeFi市场增加了更多可用的资产种类,促进了传统金融与加密行业的互操作性。同时,RWA降低了金融交易的成本,避免了复杂的中介与手续费,且打破了地域限制,使得资产可以全球流通,形成了更加快速、简单的交易体系。

更小的用户进入门槛-mpc钱包

实物资产上链-RWA

代替signature的新支付网络

虚拟币信用卡

独创性的大型游戏

链上身份,链上护照

当我们一口气把这些拼图摆上桌,似乎关于下个牛市的一张蓝图已经跃然纸上。

Referral

1.https://dune.com/queries/1980709/3273894

2.https://dune.com/queries/1976378/3265560

3.https://dune.com/queries/1980681/3273791

4.https://dune.com/queries/2353961/3855348

5.https://icg.citi.com/icghome/what-we-think/citigps/insights/money-tokens-and-games