风险管理不善、收入不足和过度使用杠杆是 DeFi 崩溃的核心原因。

今年加密货币市场经历了一段艰难的时期,多个项目和基金的崩溃引发了一种传染效应,几乎影响了该领域的每个人。

尘埃尚未落定,但源源不断的细节让投资者能够拼凑出一幅突出分散金融和风险管理不善的系统性风险的图景。

以下是几位专家对 DeFi 崩盘背后的原因的看法,以及他们对该行业卷土重来需要做些什么的看法。

未能产生可持续的收入

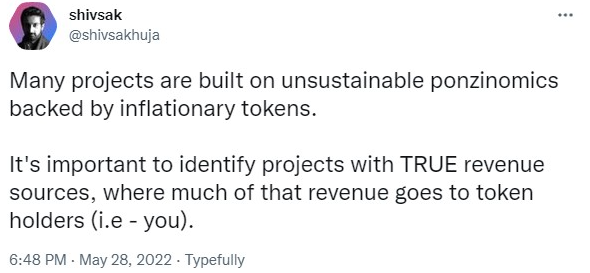

DeFi 协议陷入困境的最常被引用的原因之一是它们无法产生可持续的收入,从而为平台的生态系统增加有意义的价值。

在他们试图吸引用户的过程中,以不可持续的速度提供高收益,而资金流入不足以抵消支出并为平台的原生代币提供潜在价值。

这本质上意味着支持代币没有真正的价值,它被用来支付提供给用户的高收益。

当用户开始意识到他们的资产并没有真正获得他们承诺的收益时,他们会移除他们的流动性并出售奖励代币。这反过来又导致代币价格下跌,同时锁定总价值(TVL)下降,这进一步引发了协议用户的恐慌,他们同样会拉动他们的流动性并锁定收到的任何奖励的价值.

代币经济学还是庞氏经济学?

多位专家强调的第二个缺陷是许多 DeFi 协议的代币结构设计不佳,这些协议通常具有极高的通货膨胀率,用于吸引流动性。

高额奖励固然不错,但如果作为奖励支付的代币价值不存在,那么用户基本上会承担很大的风险,因为他们放弃对资金的控制而几乎没有奖励。

这在很大程度上与 DeFi 的创收问题以及无法建立可持续的国库有关。高通胀增加了代币供应,如果不能维持代币价值,流动性就会离开生态系统。

过度杠杆化的用户

杠杆的过度使用是 DeFi 的另一个普遍问题,随着上个月投资于 DeFi 的Celsius、3AC 和其他平台开始瓦解,这个缺陷变得一目了然。

这些清算只会加剧许多代币已经经历的下跌趋势,引发了蔓延到 CeFi 和 DeFi 平台以及一些集中式加密货币交易所的死亡螺旋。

从这个意义上说,在市场低迷的情况下,如果没有可靠的游戏计划,那么过度杠杆化的责任就真正落在了用户身上。虽然在牛市高峰期考虑这些事情可能是一个挑战,但它应该始终是交易者心中的事情,因为加密货币生态系统以其洗盘式波动而闻名。