4 月,一家公司名为 DWF Labs 的公司在投资方面频频出手,很快就引起了众人的关注。在 My MetaData 最新的投资展示列表中,DWF Labs 所投的链游项目数量就达到了 3 个。

数据来源:mymetadata.io

数据来源:mymetadata.io

那么这家公司究竟是什么性质?为何在短时期内如此高调地频繁投资?

DWF Labs 的背景

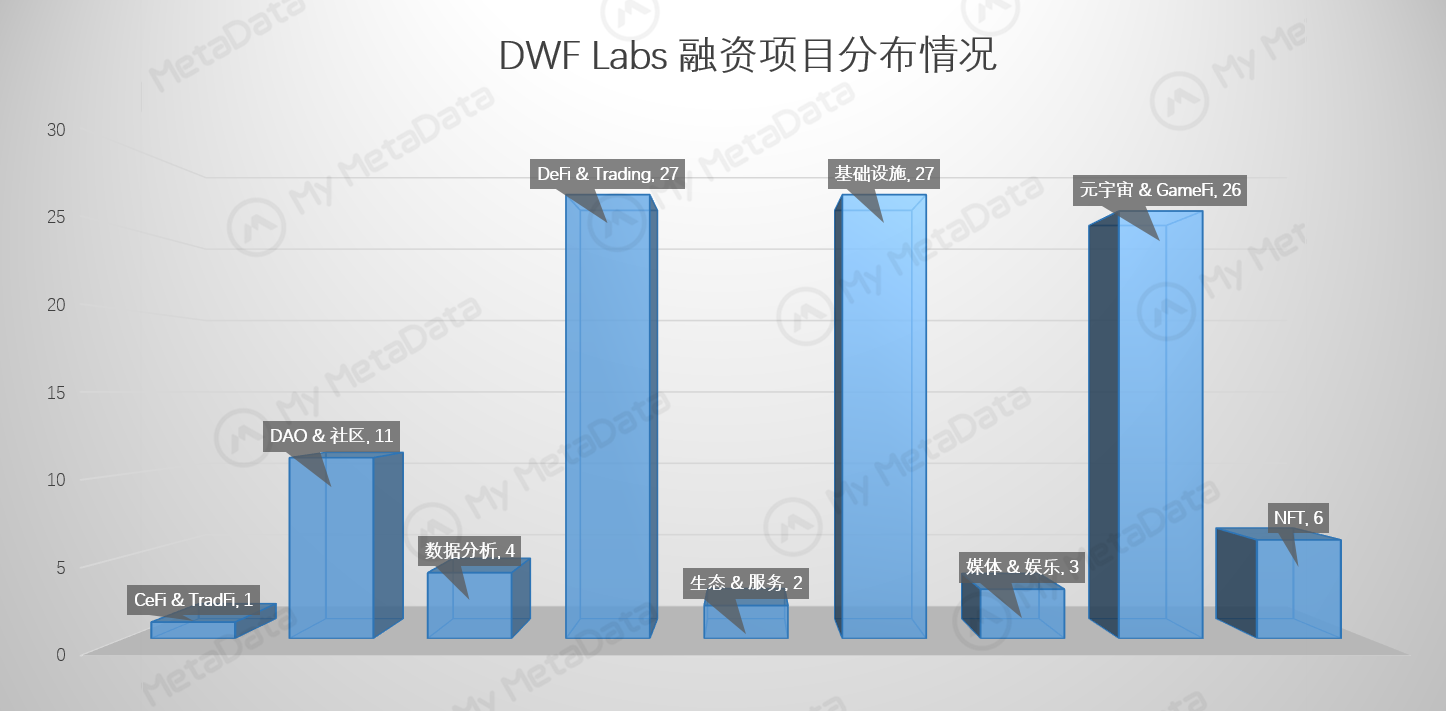

DWF Labs 是 Digital Wave Finance 的子公司,它将自己定义为“领先的多阶段 Web3 投资公司和生态系统合作伙伴”,无论市场状况如何,DWF Labs 每月都将平均投资 5 个项目,这些项目覆盖 Gamefi、Metaverse、Infrastructure、Protocols、Trading 和 DeFi 领域。

然而关于 Digital Wave Finance 的资料却不多。据公开资料显示,DWF Labs 创立于 2018 年,主要为所投资的公司提供代币上线、做市、OTC 交易解决方案的支持。截止目前,它已经在 40 多个顶级交易平台进行现货和衍生品交易,位居全球加密货币交易量前 5 名。此外,DWF Labs 的管理合伙人 Andrei Grachev 曾是 Huobi Russia 和多家加密交易公司的 CEO。

高频投资引发争议

但 DWF Labs 的系列高频操作也引发了极大的争议。一直以来,身为做市商的 DWF Labs 习惯于将项目 Token 转移至交易所并出售,因而人们认为其对加密初创公司的数百万美元投资不应该被称作“投资”,更适合被当做场外交易。

4 月 11 日,Twitter 用户 Nay 发推文称,经过链上数据分析,DWF Labs 几乎所有情况下进出代币的数量都与时间和美元金额相匹配,这意味着这些不是贷款,因此不是标准的做市商交易。DWF Labs 所有交易的模式都是要么每天一次左右地购买 5 万至 10 万美元的稳定币,要么购买每笔交易高达 500 万美元的大额交易,然后把所有(或几乎所有)资金都存放在 CEX 上。

此外,Nay 还表示,DWF Labs 在韩国市场非常活跃。一些韩国项目主动公开了在 Xangle 的新投资。据报道,DWF Labs 披露的投资金额超过 1.5 亿美元,但仅 6500 万美元可以在链上确认,这还不包括很多没有报道的,有一种可能就是他们代表项目团队以不少于某价格出售代币并预先汇款的方式赚取了 delta。许多交易有 10-20% 的折扣,但有些则没有。

对此,DWF Labs 管理合伙人 Andrei Grachev 在 LinkedIn 上发文阐释了其愿景、工作流程和投资主题以作为回应。

Grachev 表示:“我们不是“纯金钱”投资者。我们知道筹款过程有多么复杂,我们一直在努力寻找支持企业家的方法。我们如何以及何时投资——我们通常在 SAFT 投资种子前和种子阶段。如果代币已经上市且可交易,我们还会根据解锁时间表和锁定期或分批进行投资。除了投资,我们通常会带来额外的支持。”

对于资产的托管和余额管理,Grachev 是这样表示的:“出于安全原因和资本效率(我们可以使用代币作为交易抵押品),我们将几乎所有资产存储 CEX 上,以及有时我们与项目分担风险并使用我们自己的余额进行做市。风险管理我们从不投资任何 NFT,我们根据交易对手风险调整我们的投资,我们从不在链上钱包中存储太多资金——做市商和资金被黑客攻击的案例太多了,我们不想成为受害者。”

这一回应也算是侧面印证了投资 + 做市的复合型运作模式确实存在。

DWF 投资的那些项目

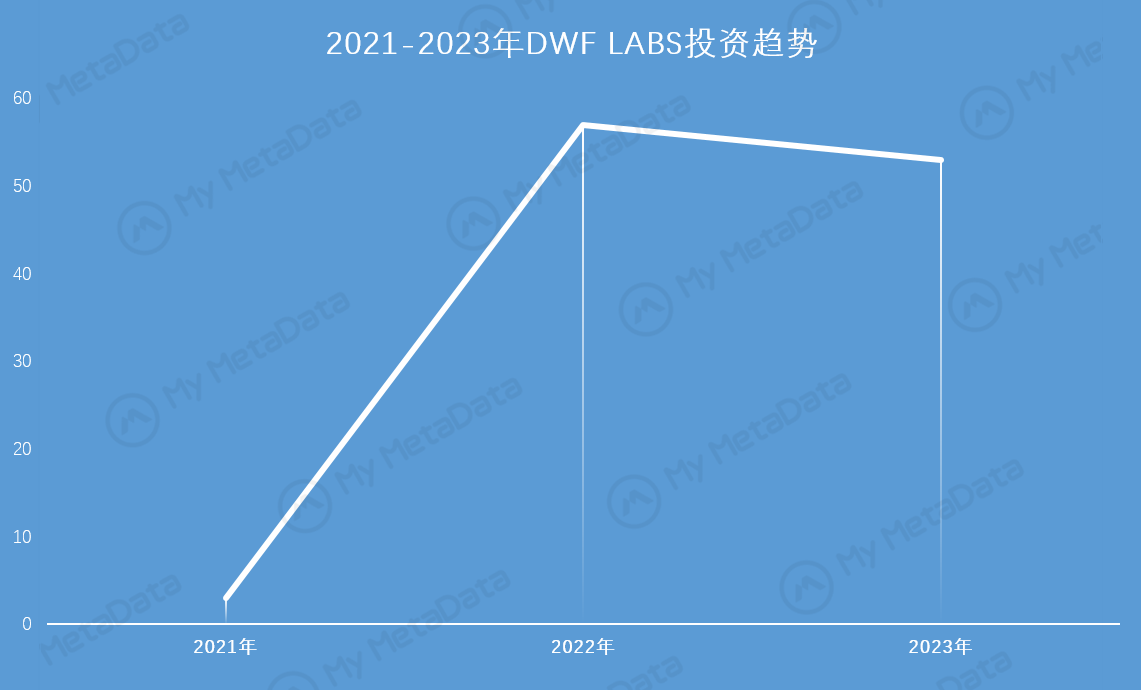

暂且抛开关于 DWF Labs 本身的争议,它自 2021 年开始,已经投资了 113 个项目。从 2021 年的 3 个项目,到 2023 年前 4 个月的 53 个项目,DWF Labs 的投资频率越来越高。

在他们选中的项目中,DeFi & 交易、基础设施和链游领域都是它的重点部署领域。

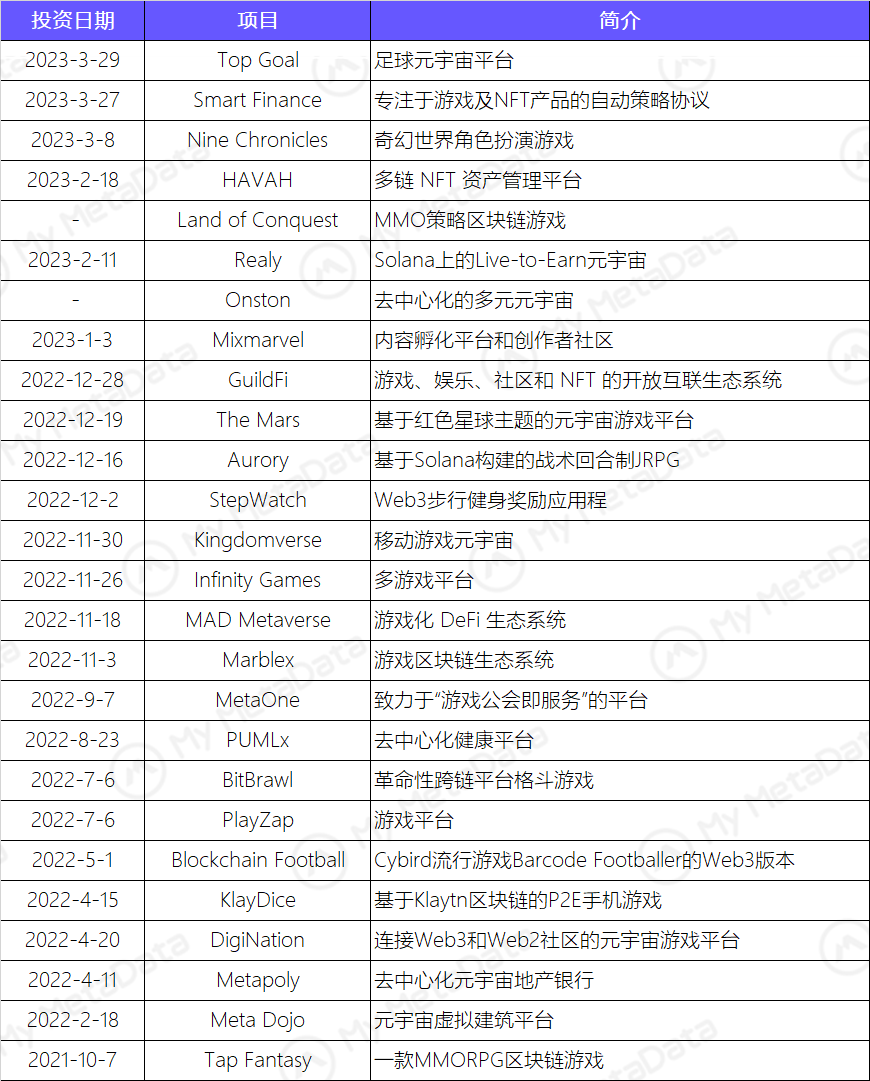

再来看链游部分,DWF Labs 一共投资了 26 个相关项目。

如果将 2023 年度 GameFi 相关的项目单独罗列出来观察其 Token 涨幅,可以发现这些项目都有不同程度的波动,也符合 DWF Labs 做市商的本职属性。其中 Top Goal 和 Land of Conquest 在宣布融资后的最高涨幅高达 131% 和 248%。

总结

在 Alameda Research 暴雷之后,人们对于做市商的高调动作尤其担心。有些人认为对于 DWF Labs 的指责其实来源于它的竞争对手 Wintermute,有些人只是担心 DWF Labs 过于频繁的操作本身就酝酿着极大的风险。无论是持哪种观点,投资市场本就是风起云涌,DWF Labs 的成败最终还得交由时间来判断。