熊市是项目的试金石,有些项目将走向归零,而有些项目依旧能够穿越牛熊,持续构建坚持到牛市到来价格再创新高。你怎么知道哪个是哪个?以下是评估可能的熊市赢家和输家的框架:

介绍:

• 我的代币评估框架

• 购买最佳实践

是时候清理投资组合了(如果您还没有做过)。即使您的一些代币下跌,由于宏观环境,它们可能会进一步下跌。使用此框架来确定您的代币是否值得保留或倾销。

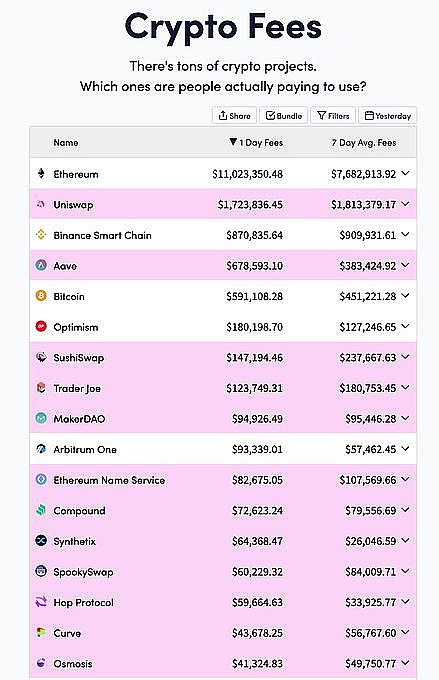

1、项目是否能够产生现金流收入。

在熊市中,通胀代币的需求放缓。当炒作消失时,只剩下基本面。

以下是项目产生费用的一些方式:

• 利息费用

• 过渡费用

• 交换费用

• 清算费用

• GameFi 机制

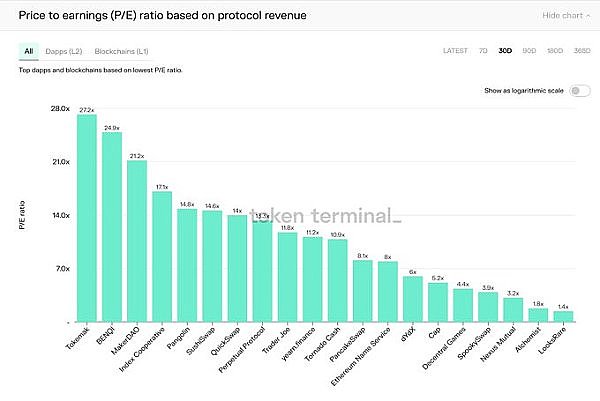

再根据一些估值指标(如 PE: price to earning)去评估项目估值高度。市盈率(Price to Earnings Ratio)越低,它的“价值”就越多。警告:这不是 Crypto 中最准确的值,因为大多数项目都处于“启动”阶段。它仍然是一个有价值的工具。

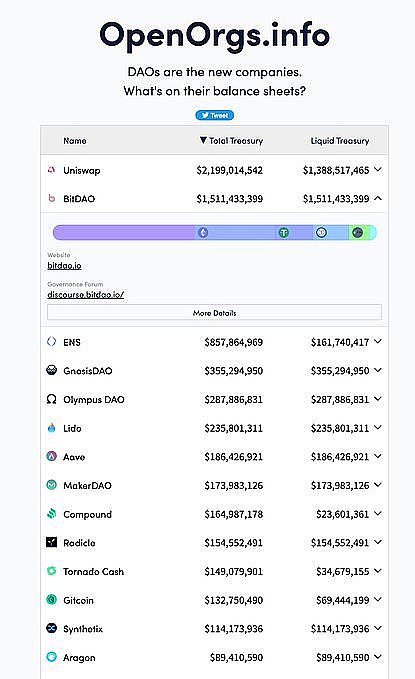

2、项目财政库的资金情况。

运行一个项目需要花费的资金:软件、工资、开发、营销和其他成本。

需要了解

·他们的资金库里有多少钱?

·他们的资金组成结构是什么?

·他们的开销花费是多少?

特别是财政库的资金组成结构,如果大部分是项目自身的原生 token,而非 ETH、USDC 等主流资产,那么反脆弱性则较差。

3、原生 token 的锁仓情况。

在熊市背景下,增加 token 的锁仓场景能够降低抛压,同时增强用户对项目长期信心。例如 Curve 和 LQDR。锁定资金降低了抛售压力,表明用户对该协议的长期未来充满信心。

4、token 的效用和使用场景。

在牛市的时候 token 的效用能够轻易地合理化,但是到了熊市,token 是否有真实需求支撑就至关重要。现在是时候问:

• 为什么这个令牌存在了?

• 它在哪些方面比竞争对手做得更好?

• 它解决了什么问题?

5、未来路线规划。

项目的开发进度、团队在社交媒体的活跃程度、里程碑是否按时完成。

6、项目是否有护城河。

护城河是竞争对手难以复制的竞争优势。任何人都可以分叉 Sushiswap 并创建自己的 DEX。因此,如果一个项目将成为第一选择,那么如何让他们保持领先?在 Web 3.0 中建立护城河更加困难,因为一切都是开源的。

需要关注的一些加密护城河:

• 流动性

• 社区基础

• 品牌价值

• 合作伙伴关系

• 转换成本

• 网络效应

该协议在哪些方面比其他协议做得更好?

7、团队以及背后的投资机构。

在熊市,团队放弃项目不足为奇,很多团队在 2018 年放弃了他们的项目。对于一个匿名团队来说,带着数百万美元消失,在巴厘岛的海滩上放松,并在下一个牛市周期带着一个新项目回来是很诱人的。但那种有知名投资机构背书的团队,基本不会出现这种情况。因此需要注意以下方面:

• 团队是匿名吗?

• 知名投资者。如果项目得到著名 VC 的支持,很少会看到项目被放弃。

• 是否主动沟通。

但请记住,以上这些都不能保证。加密货币中的一切都是概率赌注,你正在权衡赔率。

其他想法:

• 宏观环境很糟糕。我们可以进一步下跌,直到美联储改变方向。要小心。

• 小心沉没成本偏差。你下跌了 70%,可能值得挽救最后的 30%,而不是看到它进一步下跌。

我目前正在“避险”。想想之前的崩溃,即使我们处于熊市,也有像 Chainlink 这样的新项目和宝石飙升。所以我的策略是:

• 每个月定投 BTC / ETH。

• 种植稳定的硬币作为我的“干粉”。请留意新的叙述和美联储的决定。

• 讨价还价。一些代币现在处于折扣状态,并将在下一个周期再次打破其 ATH。

我想分享一些我正在考虑购买的代币。不是财务建议。不是先令我的行李。我讨厌没有任何例子的理论内容。

购买建议:

• 平均美元成本(每个月用法定货币购买)

• 玩得更安全,并大量购买 BTC 和 ETH。购买比率如下。

用 $1,000 试试 ,• BTC ($400) • ETH ($400) • 你想要的任何其他代币 ($200)

这就是评估协议的内容。

原作者推t@thedefiedge

编译:慕容说说

本内容仅供广大加密爱好者科普学习和交流,不构成投资意见或建议,请理性看待,树立正确的理念,提高风险意识。