比特币刚诞生的时候,机构并不太感冒。但从2020年开始,机构的兴趣越来越浓。

背后一大主因是疫情之下,以美国为代表的央行实行过于宽松的印钞政策,引发市场剧烈震动。

针对机构的兴趣,挪威加密货币投资公司Arcane Crypto旗下的研究机构Arcane Research专门做了份研究报告。

结果发现,机构基本都同意,尽管现在有监管等这样那样的问题,他们还是对未来很有信心,而且相信机构会占据比特币市场的核心地位。

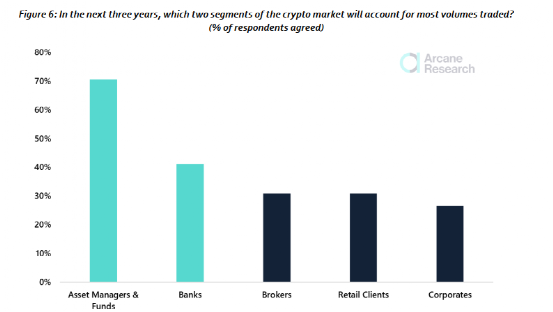

调查题目是:未来三年,哪两个部分会占据加密货币交易量的主体?机构的反馈,从高到低依次是:资管/基金、银行、经纪商、散户和非金融公司。来源:Arcane研报

这份题为《比特币生态交易系统及新兴机构基础设施》的研报,详细总结了机构入局后,比特币生态系统发生的变化。

做市商、经纪商有哪些?交易所分几类?做银行的为什么要做托管?

深链财经对这份研报进行了编译和重新梳理,试图帮读者理清比特币交易生态系统内不同机构的角色和作用,带大家更深入了解比特币交易中的机构生态图谱。

交易者可以分为四类

在深度剖析比特币生态系统前,让我们一起来看看市场上有哪几类直接参与交易的用户。

大多数人都是个人投资者,可分为两类:

1. 小鱼(Small fishes)

指的是小型零售客户,通常用本国法币和比特币等加密货币进行兑换交易。他们主要承担“吃单”(Taker)角色,对买卖之间的点差(spread)和交易中的费用并不是特别关心。这就是“小鱼”。

2. 大鱼(Bigger fishes)

同样是散户,有些人比较特殊,对价格非常敏感,而且刻意寻求点差和费率低的交易平台。他们通常在不同的交易所都开设了账户,日常交易非常活跃。这就是“大鱼”。交易所间围绕着这些“大鱼”,进行着十分激烈的竞争,市场营销费用高企。机构投资者,根据其属于加密金融还是传统金融界,也分为两类:

3. 普通鲸鱼(Crypto whales)

通常我们听到的“鲸鱼”就是这类植根加密货币的机构投资者。他们寻求的是最好的流动性和最低的延迟,穿梭于不同平台间,非常乐意“引领”市场方向,以加密货币作为头号资产。他们既会自己交易,也会委托经纪商操作;既活跃在交易所,也现身在OTC平台;此外还会使用加密原生衍生品交易平台来执行更为复杂专业的操作。

4. 穿正装的鲸鱼(Whale in suits)

另一类机构投资者来自传统金融行业,受到的限制更多。除了加密货币,他们还投资了众多不同类型资产,因此更倾向于选择自己熟悉的平台,这样才能满足严苛的监管要求。当然,他们也对低延迟和强技术有很高要求。他们会出现在完全合规的高流动性平台上,如LMAX Digital交易所、芝加哥商品交易所(CME),甚至是Coinbase。

这两类机构玩家在交易比特币时操作差不多,最大的区别体现在由于技术和合规要求,在进入交易所时选的策略。

2.机构扮演了什么角色

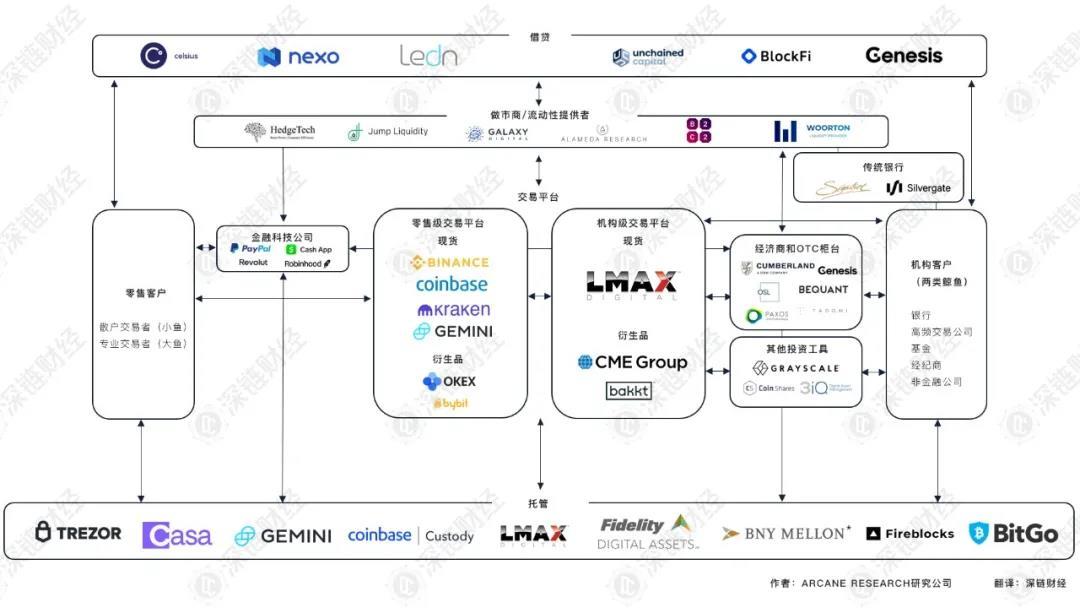

Arcane研报的最大亮点就是比特币生态图,其中详细阐述了这个生态系统里,托管方、借贷方、银行、交易所、投资者各自的角色和作用。

Arcane设计的比特币交易生态图

这个生态系统里的各方参与者相互勾连,一家公司可能会承担好几个不同角色,例如Coinbase就既做交易所也做托管。面向散户的交易所也会向机构寻求流动性,有些传统支付工具也会从经纪商处获取流动性,从而支持加密货币交易功能。银行有时也会提供托管服务。下面依次介绍八类参与者的角色。

1. 做市商/流动性提供者

金融市场的灵魂就是流动性,这就赋予了做市商/流动性提供者(market maker/liquidity provider)特殊的使命。

没有做市商,加密货币市场就会像股市一样出现雪崩。2017年的暴跌使Coinbase出现闪崩,为此还向投资者赔偿了数百万美元。

由于成交价是各交易所单独形成的,因此加密货币的套利空间更大,也更容易出现混乱。做市商的目的,就是创秩序于无序间,通过人为买卖填充订单薄,从而稳住市场情绪。

在行业早期,订单薄挂单数量很少,这就导致了每笔成交会对价格变动带来很大波动。

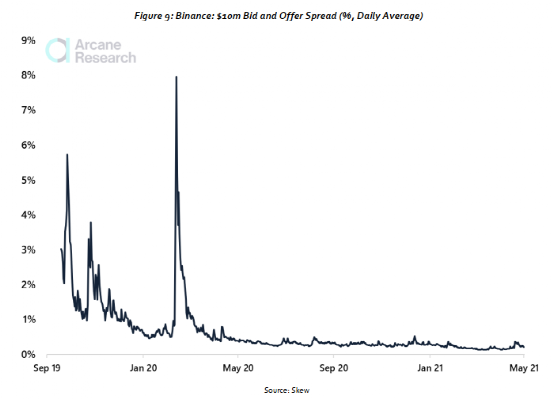

2016年后,这一问题有了明显改观,主要体现在买卖点差不断缩小的趋势中。

以币安为例,两年前,一笔1000万美元的交易就会带来5%至8%的价格波动。如今,这一点差已经降到了1%以下,意味着交易更为安全。

上图中,2020年3月之所以出现8%的峰值,就是因为新冠疫情席卷全球,许多投资者都想尽快出金纾困,结果导致流动性不足。相比之下,今年的“大跌”也没有那么可怕,就流动性而言其实还是正常的。

目前最重要的做市商有:Jump,HedgeTech,Alameda Research,Galaxy Digital,B2C2和Woorton。

2. 经纪商和OTC柜台

效率最高的做市商一般会同OTC(场外)柜台商开展合作,在完成大单交易时把订单薄的滑点(slippage)降到最低。

所谓滑点,就是在场内交易所提交订单薄后,由于多空双方每单数量存在差异,最终成交时可能会一次性吃掉多个订单,从而使最终成交价格和初始挂单价格存在较大偏离的现象。

为了避免付出额外的交易成本,做市商一般会通过场外交易的形式,锁定价格,从而更快捷地完成目标订单。

花旗银行的一项调查表明,90%的加密货币OTC交易都是以电子API形式完成的,这一比例远高于传统金融市场。基础设施的完善,使得OTC上交易价值数千万美元比特币的滑点从2017年的50到200个基点(0.5%-2%),控制到了5-10个基点间(0.05%-0.1%)。

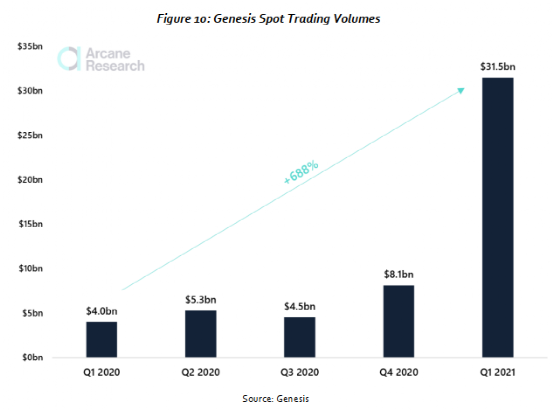

OTC的主要客户是对冲基金和指数型基金。目前,提供OTC服务的主要机构多是做量化投资出身的,如Jump、B2C2、Alamada Research、Genesis。

不过,随着今年特斯拉、微策略等非金融公司入局比特币,OTC平台的主要客源结构也发生了变化。

去年Q4,非金融公司仅占Genesis客户群体的0.5%,今年Q1,这一比例就暴涨到了25%。

机构不仅希望能用最低滑点快速完成大宗交易,也希望能让这一过程更加便利,于是催生了经纪商(Brokerage)的角色。

经纪商就是中介,代客户完成执行交易、托管、清算结算等一系列复杂的投资流程。The Block曾指出,这种业务源自传统金融的主经纪商(PB)服务,专门针对机构客户,创新度和难度都很大,目前中国内地证券市场对其了解也并不深。

经纪商业务在加密货币界仍是新品,面临的最大挑战就是清算结算和深度资本市场支持,在这些方面远落后于传统金融市场。

另一大问题,就是现有的经纪商业务太过分散。将来的赢家,必然是能够实现现货衍生品市场交易加速、杠杆延展、资产托管、资本引介和交易策略构想“一条龙”的超级玩家。

3. 传统银行

加密友好型银行通常是被忽视的一类角色,但他们提供了大机构法币出入金通道。最有名的就是Silvergate。

这家银行创立于1988年,从2013年开始进入加密货币领域,迅速转变为以加密企业为主要服务对象的特殊银行。如今,它已有900多家机构客户,至去年年底企业存款额已超过37亿美元,其中半数以上来自77家不同的加密货币交易所。

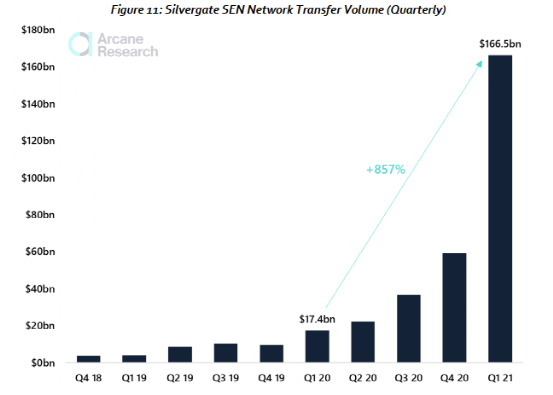

Silvergate引以为豪的是自建支付网络SEN(Silvergate Exchange Network)。通过SEN,机构用户可以全年不间断完成法币转账、交易。今年Q1,SEN处理的法币交易额高达1665亿美元,同比增长857%。

当然,Silvergate的业务也不仅限于银行。其首席执行官Alan Lane表示,SEN网络未来会进一步货币化,主要手段就是推进数字资产借贷和托管服务。

另一家有名的银行就是Signature Bank,同样是主营加密货币企业业务的传统银行,这是第一家有美国联邦储蓄保险(FDIC)支持的银行,而且获得了纽约州的金融牌照,安全合规让人放心。近两年,Signet又先后同Fireblocks和稳定币TUSD协议整合。

从事银行业务的不仅有这些传统“银行”,还有些加密货币原生机构。Kraken,老牌的加密货币交易所,去年成功申请到了怀俄明州银行牌照——特殊目的存款机构许可(SPDI)。

这就意味着,Kraken交易所资金流入流出更为便捷,不仅可以经营交易所业务,还可以提供存取款等银行业务,全程合规。

4. 金融科技公司

相较于B端支付工具,C端支付工具更为大众熟悉。比特币生态中的金融科技公司部分是四足鼎立——Cash App、PayPal、Robinhood、Revolut,共同点是一开始做支付工具,后来逐渐开发了交易功能。

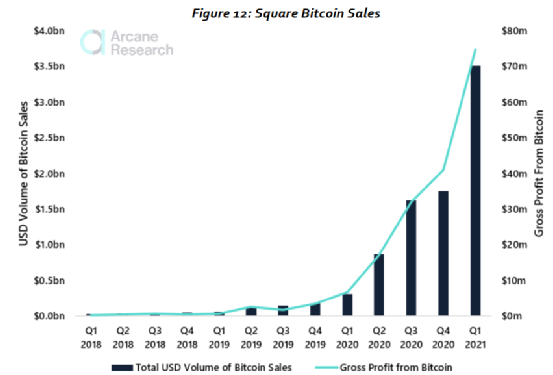

最早入局的是Cash App,2015年创立时名为Square Cash。背后的Square公司就是推特CEO杰克·多西创立的。Cash App是美国最受欢迎的金融应用之一,截至今年3月已有3600万活跃用户,连微策略老板迈克尔·塞勒也承认,自己也在Cash App上买过比特币。

在Cash App上不仅可以用比特币来支付、转账,还可以把比特币作为资产进行交易。今年Q1,Cash App上的比特币销售额突破了55亿美元。

PayPal获得了纽约州比特币牌照,因此每次向客户出售的比特币都必须有实际比特币储备支持,背后提供流动性的就是Paxos。

这两年PayPal动作频频。去年10月,PayPal开通了加密货币交易功能。今年4月让旗下的支付公司Venmo开放加密货币交易,7月初还把美国合规用户购买加密货币上限从2万美元提高到10万美元。

7月29日,在Q2投资者电话会议上,PayPal的CEO透露已基本完成开发超级应用钱包,具备高收益存储、快速存款等相关功能。Robinhood(罗宾汉)也是今年很火的一个交易平台,曾多次被美国证券监管当局批评游戏化倾向太重。实际上,Robinhood本身不是个交易所。客户发出交易指令后,是平台代他们在不同交易所买卖加密货币资产的。

Robinhood曾经多次被曝出在关键时刻“在加密货币交易方面出现了一些问题”,尤其是在狗狗币价格上涨时交易就会暂停,引发了市场的不满。

7月29日,Robinhood以HOOD代号在纳斯达克上市。它的IPO并不顺利,估值被犹豫的投资者压低,而且身陷与监管者的合规争议中。上市首日,股价未能突破发行价,震荡之后最终破发8.4%。

Robinhood上市首日股价变动图,来源:纳斯达克交易所官网

Cash App和其他科技公司产品相比,最大的不同就是可以自由充提加密货币。在Cash App上,用户随时可以把比特币提到其他钱包里。PayPal和Robinhood都不具备这种功能,而主打低手续费和低对手风险优势的Revolut也仅面向高端用户测试这一功能。

根据官网最新版(2021年6月30日)加密货币服务条款,PayPal上的加密货币更像是一种投资工具——目前尚未开放加密货币充提功能,不允许用户将加密货币发送到亲友账户或自己的第三方钱包里,甚至无法直接用加密货币买东西。而且,这项服务仅针对美国用户。

当然,在今年Coindesk举办的Consensus大会上,PayPal负责人也表示,目前已经在开发充提功能了。

除了具备充提优势,Cash App自己持有8027枚比特币,Arcane发布研报时估计这些比特币市值大概在5亿美元,持仓成本约为2.2亿美元。

实际上,Cash App的这种先发优势也和创始人杰克·多西对比特币的情感密不可分。不久前,在The ₿ Word大会上,杰克还夸赞比特币的协议很漂亮,希望用比特币促进人类和平。

综上,Square公司在比特币生态中的领先地位还会持续一段时间。

5. 交易所

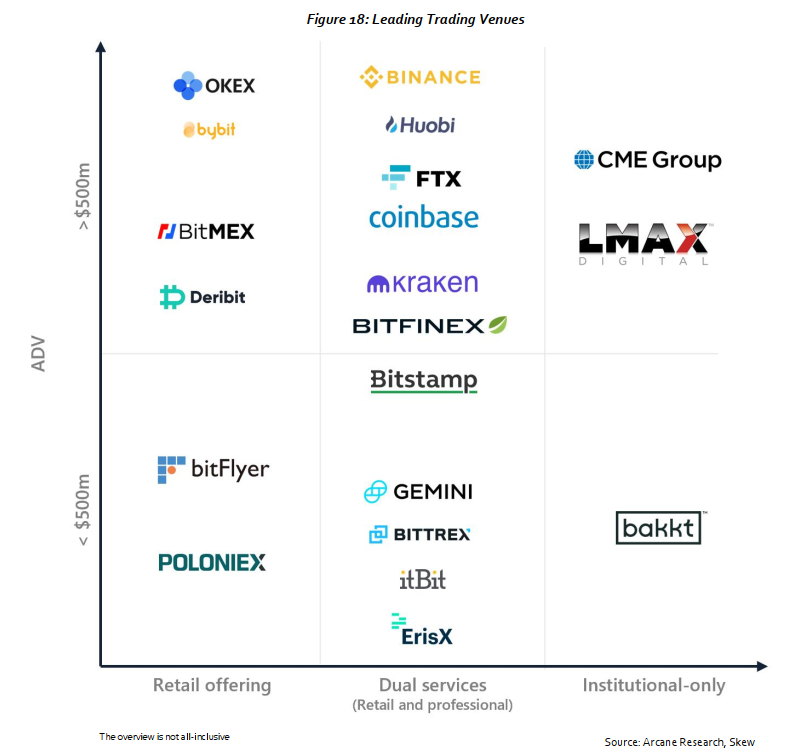

交易所的划分方法很多,最重要的标准就是客户定位。交易所有的仅面向零售用户,例如Bybit、BitMEX;有的仅面向机构用户,如LMAX、芝商所;大多数是双向的,如币安、火币、FTX、Coinbase、Gemini等。

5.1 零售级交易所

C端的交易所必须想方设法吸引留存新客户。由于交易所很多,客户忠诚度很低,这些交易所就必须强化研发,经常搞上币等活动。

由于客户以散户居多,他们对挂单吃单费用都不太敏感,因此零售级交易所可以收取的手续费实际上高于机构级交易所。

零售级交易所核心竞争力(USP)就是操作简单,用户UI界面非常友好,各类营销活动丰富多样。相应地,市场营销成本也非常高,如果上币活动太少,就留不住客户。

对散户而言,C端交易所最大的烦恼就是用户体量太大,因此当市场剧烈波动时,很有可能遭遇服务器宕机的问题。

5.2 机构级交易所

反之,对机构而言,宕机是绝不可忍受的。机构用户进入交易所,有很多共同的前提:专业操作界面,巨量吞吐能力,绝不宕机,有授信额度,操作合规。

因此,机构级交易所的技术要求极高。在极端震荡行情下,也要保证100%的实时交易,而且流动性深度不可或缺。合规和技术的双重要求,使得机构级交易所的平台研发难度远超零售级交易所。

零售级交易所求新,机构级交易所求稳。

另外,根据交易产品的不同,也可以把生态体系内的交易所划分为现货交易所和衍生品交易所。

5.3 现货交易所

由于合规交易所的兴起,越来越多的用户选择了直接在法币和加密货币间完成兑换。但迄今为止,绝大多数交易还是以稳定币为媒介完成的。

即使是全球交易量最大的币安,也是在2019年起才布局法币交易的。此前很长一段时间,币安也只支持币币交易。

在主流交易所中,法币交易量最高的是Coinbase,后面依次是LMAX Digital、Bitfinex、Bitstamp、Kraken。

总而言之,随着加密货币的合规化建设不断推进,监管的不断完善,从币币交易为主向法币交易的转移是长期必然趋势。

5.4 衍生品交易所

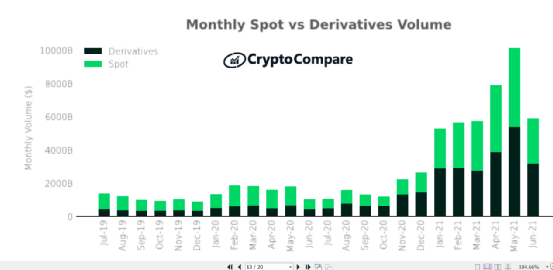

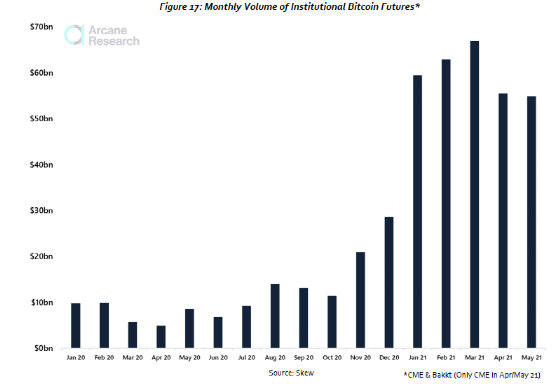

比特币衍生品交易量已经超过了现货。衍生品市场在比特币价格发现的过程中发挥的作用更为关键。

比特币自2019年7月以来的每月现货、衍生品交易量对比图。绿色为现货,黑色为衍生品。来源:CryptoCompare

衍生品交易所一共分为两类:

第一类是离岸的、未受规管的衍生品交易所。这类交易所的KYC(了解你的客户)通常不是很严,任何人无论贫富,无论是小白还是家财万贯的鲸鱼,都可以体验保证金交易。保证金比例最低仅需1%。

第二类是接受严格监管的合规衍生品交易所。客户都是认证过的投资者,每笔合约要投至少5枚比特币,保证金比例高达40%。

离岸交易所的优势是注册方便、入金限制少,即使是很小的资金也可以体验,因而吸引了全球众多散户参与,交易量十分庞大。主要代表有币安和Bybit。仅币安一家就承接了35%的衍生品交易量。

当然,离岸交易所的劣势也很明显:由于限制少,散户经不起诱惑,经常玩过高杠杆,把风险扩大了很多倍。爆仓清算变成了家常便饭,就像是打开了潘多拉的魔盒一样。

监管部门显然早就盯上了这些离岸交易所,不想让它们成为“法外之地”。

美国商品期货交易委员会(CFTC)和司法部(DOJ)在2020年10月就指控BitMEX非法运营衍生品平台,向美国公民提供交易服务;币安、FTX等交易所今年7月也纷纷表态,将最高杠杆比例从100倍降到20倍,并强调杠杆交易并不是加密货币生态的主流。

合规交易所解决了离岸交易所的问题,但也带来了覆盖面过窄的劣势。普通人很难接触到他们的比特币期货产品。

最大的合规衍生品交易所就是芝加哥商品交易所(CME),他们以现金结算期货,而且有交易时间限制,只在每周日下午5点到周五下午4点开放交易,每天下午4点后统一休市一小时。相比之下,比特币现货是7x24随时可交易的,流动性明显强于芝商所的比特币期货。2017年12月,芝加哥期权交易所(CBOE)也曾宣布推出比特币期货,但在2019年6月之后就彻底退出了。目前第二类交易所最大的就是芝商所。

芝商所的主要流动性提供者包括Akuna Capital、B2C2、BlockFi、Cumberland、Galaxy Digital、Genesis、NYDIG等。

总体来看,衍生品市场上最大的贡献者依旧是离岸交易所。比特币的价格发现过程中,离岸衍生品交易所的作用最大。

毕竟加密货币行业的信念是:每个人都有权自由进行交易,只要自己愿意承担风险就不应受到阻拦。自由包含了责任:用1%的保证金参与杠杆交易是用户的自由,但同时他们也要准备好付出响应代价。

6. 其它投资工具

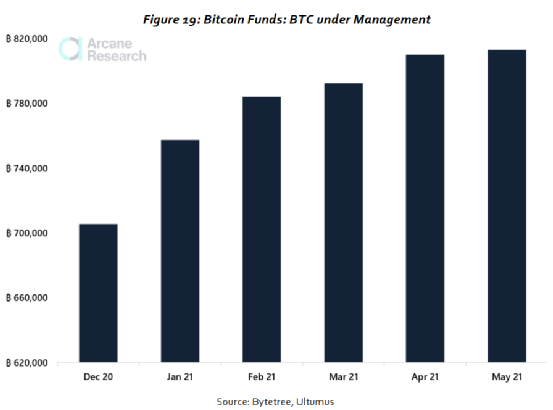

灰度基金,以及它的竞品ETF也是生态系统重要成员。投资这类基金,可以享受税收优惠。

过去一年半,它们发展非常迅猛,累计吸收了80万枚比特币。

灰度和ETF走的是不同路线。同样是基金,灰度是封闭式的,在美国OTCQX交易所交易,只有符合条件的投资者可以参与。在一级市场上入金灰度,可以用比特币实物,也可以用法币现金。基金份额可以在二级市场上转让,但由于缺乏赎回机制,灰度基金的价格和比特币市价经常会出现折价或者溢价的现象。

ETF是居于开放式和封闭式之间的特殊基金,既可以在交易所上市,也可以自由申赎,流程灵活便利使得ETF追踪价格和比特币市价差距很小。

由于赎回的需求,比特币ETF必须留出合理的流动性渠道,定期保证比特币持仓平衡。因此比特币基金和经纪商、OTC柜台也保持着密切联系,以完成现金和比特币之间的顺畅兑换。

加拿大在比特币、以太坊ETF上相对开放,美国机构就没有这么幸运了。很多机构都向美SEC递交了申请,其中包括Fidelity、NYDIG、Galaxy Digital、天桥基金、VanEck、Valkyrie、Wisdom Trust等,但SEC至今未通过任何一只ETF,最近的回应多是“推迟答复”。

7. 托管

Trezor和Ledger最先提供硬件钱包服务,用户可以用小型USB设备存储自己的加密货币。后来出现了Casa,提供高端会员服务如多重签名恢复比特币访问、多个硬件异地备份,避免单一私钥丢失带来的灾难。

交易所也在为重要客户提供托管服务,例如Coinbase就设立了独立实体Coinbase Custody,资产与交易所相隔离,专门接受用户委托保管加密货币。Gemini随后跟进,并且斥资2亿美元为托管的加密货币上了保险,号称要做“世界上保险覆盖面最广的托管商”。

作为全球最负盛名的机构之一,Fidelity早在2014年就开始研究区块链技术,并且在2018年成立了数字资产子公司Fidelity Digital Assets,一年后推出托管方案。具体业绩从未公开,但CEO很自信的表示这项业务取得了“不可思议的成功”。

传统信托服务商也想分杯羹。托管资产超41万亿美元的纽约梅隆银行(BNY Mellon)今年2月放出消息,准备在下半年上线托管服务,计划针对不同客户提供不同服务,例如物理隔离冷储藏,把钱包存到瑞士深山的废弃军事地堡里;安全多方计算(MPC)数学模型;硬件安全组件(HSM),在计算机中增加扩展卡负责加密解密运算。

瑞士一废弃军事地堡被改造为比特币冷储藏基地

除了纽约梅隆银行,渣打银行、北方信托银行、摩根大通、高盛、花旗也纷纷部署数字资产托管业务。

托管业务的最大客户就是加密货币交易所,例如币安、Coinbase Pro、Gemini、FTX、B2C2、Galaxy Digital、Genesis。此外,OTC柜台、做市商、借贷公司、支付处理公司也有需求。

8. 借贷

Credmark数据表明,今年2021年Q1,加密货币借贷市场规模已达290亿美元。

借贷可以盘活比特币交易生态系统的流动性。同样是杠杆交易,机构更喜欢找借贷公司而不是交易所,就是因为交易所的自动清算太过频繁。

比特币借贷市场的主要客户是做市商。主要提供者有Genesis和BlockFi,其中Genesis只服务机构客户,BlockFi同时也服务个人客户。此外,传统机构也在开展别样的借贷服务。Silvergate作为传统银行,同Fidelity开展合作,通过SEN支付网络向机构提供美元法币资金贷款。这一过程中客户质押的比特币由Fidelity单独保管。

3. 机构最看重哪些因素

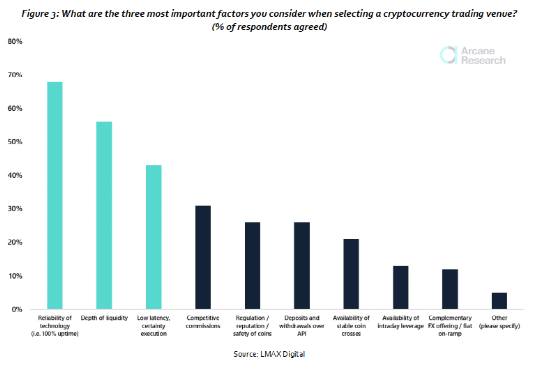

通过与生态系统中银行、基金、资管公司、高频交易系统、自营交易公司交流,Arcane总结了机构投资比特币的心态特征,主要体现在三个方面:

1. 选交易平台:靠谱最重要

最看重的三个因素:第一,技术可靠,要100%正常运行,不允许出现宕机;第二,有流动性深度;第三,低延迟,交易情况清楚明白。

此外还会考虑以下因素:手续费要有优惠;交易合规、声誉良好,币要安全;可以通过API进行充提操作;允许使用稳定币;提供日内杠杆融资交易;提供法币通道等。

2. 选托管方:安全至上

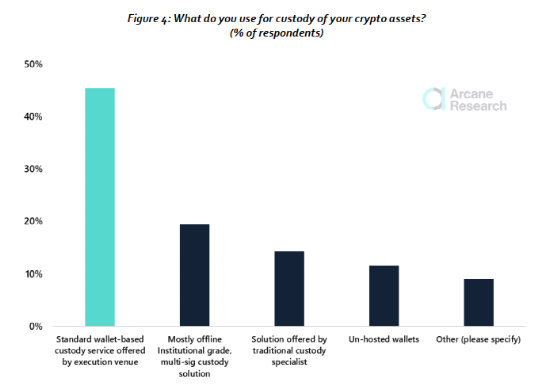

研究发现,近半数的机构都直接选择了交易平台进行托管。此外最常见的三种托管方案是:离线、机构级、多重签名托管;传统托管专业机构;无主钱包。

至于选择时的考量因素,排第一的毫无疑问是安全性,此后依次为可触性、便利性,以及同交易所关联的能力。

3. 选基础设施:沟通现实金融

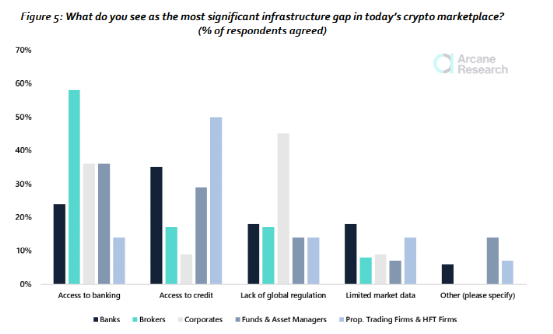

基础设施的完善是机构持有投资比特币的前提。受访机构大多认为,目前最需要加强的基础设施主要体现在同银行、信用体系的对接上。

具体而言,银行、基金和资管机构最渴望提升银行、信用基础设施,经纪商最渴望提升银行基础设施,普通公司希望加强银行和合规服务,而自营交易公司和高频交易公司最希望加强信用体系建设。

4.比特币的“新时代”

最近总有人感到非常乐观,觉得金融市场行为已经进入了一个从机构驱动到散户、网红和流量驱动的新时代。

确实,散户和网络消息的影响在不断扩大。“游戏驿站”运动中,散户通过Reddit鼓动社交媒体情绪,让做空游戏驿站股票的华尔街机构屈服。

这也让币圈的散户兴奋不已,想要模仿游戏驿站的成功。狗狗币大军尤为突出,号称要在今年4月20日搞事情,让狗狗币冲上1美元。

但最后,他们的豪言依然以失败告终,狗狗币当天反而从0.4美元价位退回到0.3美元关口。

归根到底,巨量资金和专业投资技术就决定了机构仍将是任何金融市场的主宰,其作用绝对不能被忽视。

健康的交易生态,必然是能让个人投资者和机构投资者互利共赢的。缺少任何一方的参与,都不足成为“生态”。

比特币的新时代,既在机构化,也在散户化。