Terra 生态系统的崩溃给整个行业留下了恐慌的余波。如此大规模的资本的迅速毁灭,将在未来十年留下明显可见的伤痕。不要做算法稳定。当我们评估这次事件造成的损害时,投资者的兴趣已经从高增长资产转向避险资产。

我们可以看到加密货币行业内部的变化,因为人们正沿着市值堆积的方向逃离,也可以看到在传统市场上,债券再次变得有吸引力。

市场的急剧下降,迫使投资者重新评估他们的财务状况,以便为熊市做好准备。随着市场的基础从增长定价转向基本面定价,一度有望带来增长机会的投资已变成了负债。

在美联储加息的打击结束之前,市场将继续转入保守的长期头寸。

基本面至关重要的市场阶段。

ETH 与 BTC

在上一次牛市期间,以太坊的基本面进行了强有力的改善。

自 8 月 5 日 EIP1559 上线以来,ETH 获得了 47 亿美元的交易费收入。EIP1559 是一种捕捉牛市过剩资金的机制,并将其存储在 ETH 中,以备区块空间收入下降时的不时之需。

在 2018-2020 年熊市期间,BTC 下跌 85%,而以太坊下跌 95%。

在这个周期中,它们下降的幅度大致相同:

ETH 相对于 BTC 的表现改善,可能是由于以太坊的基本面改善。 需要强调的是,基本面很重要。 与此同时,高发行量、低收入的 Alt L1 也出现了严重下滑: 不要让百分比欺骗你,跌幅为 60% 和 80% 之间的差异是惊人的 50%。例如,Fantom 的跌幅是 Solana 从 ATH 下降的 2 倍,AVAX 与 ETH 相比下跌了 54%。

较新的 L1 在进入它们首个熊市时会受到更大的打击,这是意料之中的事;ETH 和 BTC 曾经经历过熊市,并且已经建立了多年的投资者抗风险能力。

但是,这些特殊的 L1 有两点是以前熊市幸存者所没有的:区块空间供应过剩,导致 L1 资产过度膨胀,以及投资者供应解锁。

此处不包括:投资者解锁(BTC 和 ETH 没有)。此外,合并后的 ETH 从 -2% 翻转到 2%。

这些 Alt L1 将不得不在整个熊市期间承担高发行量和投资者解锁的负担。而对于那些适应并熬过熊市清洗(wash-cycle)周期的人:我将会看好。

安全与规模

市场从风险上升到风险下降的轮换可以被重新定义为「优先考虑规模」到「优先考虑安全」。类似的结构模式在这里发挥作用。

有效的东西是以安全为基础的。

正在崩溃的东西是以规模为基础的。

一种类型的投资(那些可以扩大规模以满足需求的市场)在牛市中表现良好,另一种投资(那些已经建立了可持续经济基础的投资)则是在熊市中表现良好。

DAI 与 UST

Terra 由于 UST 过多而崩溃。当 Terra 停止时,Anchor 不可持续的补贴增长和不可自由支配的 UST 铸造产生了无法逾越的责任。

事实证明,储存在 LUNA 中的价值不足以支付这笔账单。

MakerDAO 的策略与 Terra 的设计截然相反。Terra 的策略是充斥市场以补贴采用。相比之下,DAI 的供应被设计为滞后于市场需求。

只有当市场对稳定币产生长期可持续的需求时,新的 DAI 才会被铸造出来。这可以防止 DAI 过度生产,并使 MKR 不必承担不必要的 DAI 供应负担。因此,MakerDAO 是一个高效的、收益风险最大化的信用机器。

Terra 把增长看得比安全更重要,结果倾覆了。 而 MakerDAO 将安全性置于增长之上,因此拥有强大的去中心化稳定币基础。

以太坊与 Solana

可扩展性和安全性之间的相同权衡也存在于以太坊与 Solana 之间。

Solana 用区块空间供应充斥市场,给区块链本身带来不稳定。如果不收费,Solana 很容易受到垃圾邮件攻击,并且必须诉诸审查制度以防止链的中断。

Solana 区块空间供应本质上超过了需求,这就是它的商业模式。结果,它的基础经常变得不稳定,无法支持在它上面发生的活动。

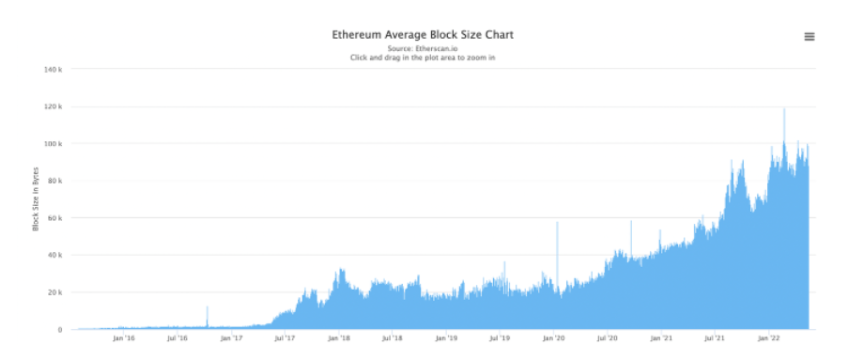

相比之下,以太坊的区块空间供应滞后于市场。以太坊 L1 的规模非常缓慢,从 2015 年到 2022 年,其 gas 区块的数量从 500 万个增长至 1500 万个。

另外,限制 L1 区块空间为 L2 创造了捕捉这种需求的经济机会。L2 不会破坏以太坊 L1 的稳定性,它们能够将区块空间的效率提高几个数量级。

不可持续的设计

这些是 Alt L1s 的设计模式,它们在熊市中的表现并不理想。Alt l1 以廉价产品过度供应市场,以削弱竞争,推动增长。但当市场看到用户和资本外流时,这种廉价产品就从资产变成了负债。

以 0 美元的价格销售产品不再具有竞争力。但它曾经是疯狂的。

DAO,也是一样

DAOs 需要意识到,牛市中「免费的百万美元国债」并不是一种可持续的范例。

底线很重要,需要为DAO考虑,才能度过加密货币的寒冬。为了做到这一点,DAO 需要放弃这种对结构和等级制度的排斥。

DAO 这个名字对这个行业造成了损害。它没有准确描述这些组织是什么。你所认为的 DAO 实际上是 DOs:数字化组织。

对于DOs,基本原理很重要。需要建立结构和流程。资源需要被明智地使用。

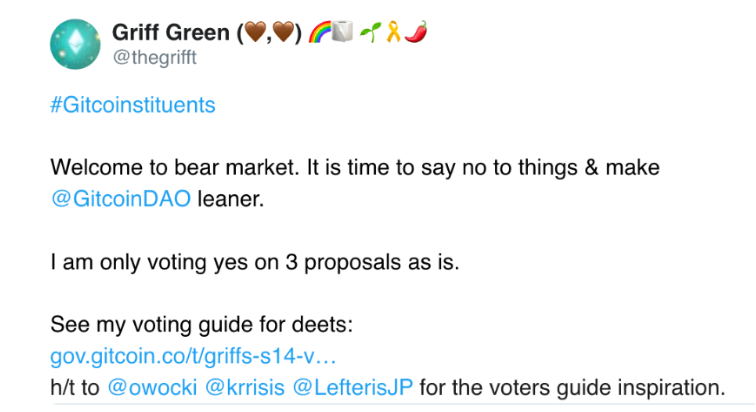

例如,Gitcoin 正倾向于新的领导文化和结构保守主义。

DAO 需要诚实地审视他们的资金、盈亏和组织结构图,看看是否有什么不合理的地方。

基本机会

下一个采用周期将比以前的周期更加规避风险,这是正常的。在真正的基本面出现之前,最大的风险承担者就已经进入了加密货币市场。

每一个新的周期都会产生新的基本面和更有力的理由,说明加密货币是一种理性的投资,以越来越高的标准逐渐赢得投资者的青睐。

在下一次「基本面因素无关紧要」的狂热发生之前,我们将需要构建一个「基本面很重要」的市场周期。

这就是加密货币的下一个机会周期:你能识别下一个增长季节中具有高潜力的、被低估的基本面吗?

这是我看涨 L2s 基本面的原因。

L2 链不必为安全性付费,这使它们在经济层面上一开始就很健全。

L2 为以太坊的扩容问题提供了基本的答案,同时为企业家和建设者提供了廉价的表面积(surface area)。

L2s 可以用久经考验的 DCF 估值模型来衡量,为寻找真正的基本面因素作为投资基础的投资者提供保证。

如果你还没有在加密货币领域找到工作......请看 L2s 和他们的应用程序。

建设的黄金时代

在我们面前有一个建设的黄金时代。随着牛市的喧嚣消失,建设者终于可以集中精力,回归到真正的、长期的可持续发展上来。

牛市的燃料是在熊市期间建立的。

2018 年,DeFi 活跃起来。MakerDAO、Uniswap、Compound、Aave、Synthetix、OpenSea ——这些都是在以太坊的客户基础感觉只有几千人时开发的。

在这个熊市中,我们拥有数百万用户和廉价费用的新范式,直接连接到以太坊经济的核心热点。

还有很多东西需要建立。

而在未来两年内建立的东西将成为产生下一个牛市的基本面。

请确保你坚持下来,去观察所构建的东西,这样你就可以在时机到来时掌握信息不对称(DeFi之道注,交易中的各人拥有的信息不同。掌握信息比较充分的人员,往往处于比较有利的地位,而信息贫乏的人员,则处于比较不利的地位)。

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿咨询和项目点评,欢迎各位志同道合的币圈人一起来探索。

我会持续更新我看好的项目或者是看好的板块市场最新消息,大家感兴趣可以点个关注获取最新币圈资讯。

大家看完记得点赞 再看 转发!