"在亚洲地区,比特币、以太坊的基金产品已经被陆续推出,将吸纳更多传统资金进入。"

3 月 10 日,比特币早间再次突破 5.5 万美元。

各大机构的加持对此功不可没。在美国,比特币正在被引入主流资产配置,其中主要包括以特斯拉为代表的机构们。

在亚洲,打响了区域性第一枪的是美图。

3 月 7 日,港股上市公司美图发布公告称,已于 2021 年 3 月 5 日在公开市场交易中购买了 2210 万美元以太币以及 1790 万美元比特币,斥资约 2.6 亿元人民币。这让美图成为了第一家公开宣布大手笔购买比特币、以太坊的中国上市公司。

美图掌舵人蔡文胜随后在朋友圈表示:「此次购买加密货币作为长期发展区块链战略的价值储备,总要有人第一个吃螃蟹。」

行业普遍认为,受美图影响,后续购买加密货币的港股公司会有所增加。这为后续国内机构入局加密货币做了一个案例,也让以太坊被纳入大机构战略储备的视野中。

从地区上看,在这些机构积极入局的背后,是一场围绕着 BTC 筹码的转移和变化。上市公司购入加密货币,已经从华尔街快速扩散。从北美到亚洲,一条 BTC 资产在机构间转移的路线变得清晰起来。

「美图不止一个」

面对美图的最新动向,币安交易所创始人赵长鹏发推特称:「许多亚洲公司已经拥有比特币,他们只是不太公开」。

的确,目前的美图已被贴上了「港版特斯拉」的标签。此前一段时间,美国、英国、德国等国家及地区均有不少上市公司在资产配置上选择了加密货币。

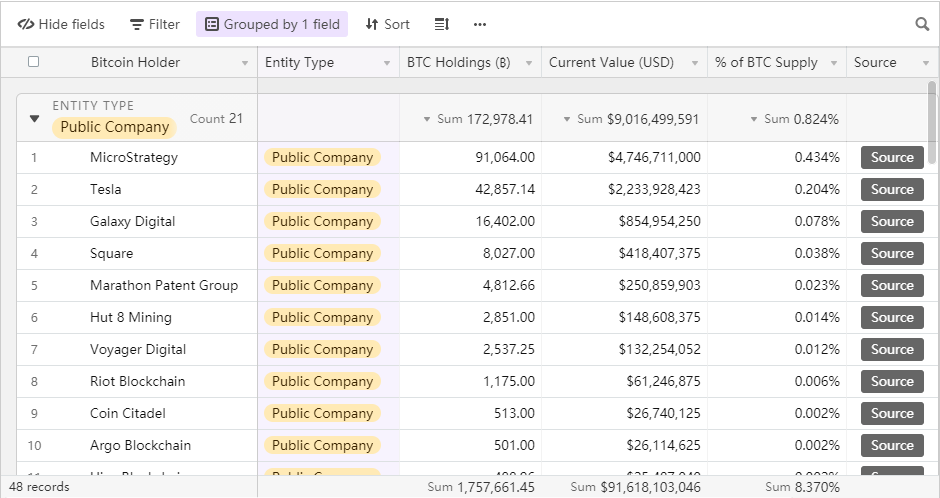

据比较权威的 BTC 持仓排行网站 KevinRooke 所收集的数据显示,BTC 持仓机构中,已上市公司已经达到 21 家,另有非上市公司 6 家,分别占比特币总供应量的 0.824% 及 1.008%。

其中,美图的 BTC 持有量排在了第 12 位,排名比较靠前的上市公司主要包括了名声大噪的 MicroStrategy、Tesla、Galaxy Digital Square 等等,以及大量的北美地区比特币矿业机构。

该网站中,数据更新时间大多集中于 2020 下半年,数据来源多是市场及各个公司的公开信息。

(数据来源:BTC 持仓排行网站 KevinRooke )

主流观点认为,去年 8 月份开始,由机构带来的市场行情逐步爆发。纳斯达克上市公司商业智能软件 MicroStrategy 宣布进入比特币市场,成为了市场上一个重要风向标。SEC (美国证券交易委员会)及审计部门批准了 MicroStrategy 将比特币纳入到自己的资产负债表。这意味着,在 SEC 监管之下,Microstrategy 买入比特币作为资产负债表、并符合上市公司披露的会计和法律准则的方式能够借鉴。

在特斯拉、MicroStrategy 等上市公司的带动效应下,越来越多的北美地区上市公司开始进行效仿。一些传统上市公司开始在业务层面和资产储备层面转向比特币。很快,支付公司 Square 也开始效仿,以公司总资产的 1% 投资于比特币。同年 10 月下旬,PayPal 也宣布正式进入比特币行业,允许用户直接购买比特币等加密货币。

对比特币感兴趣的美国上市公司在今年 2 月份继续增多,根据近段时间的 SEC 的文件披露,美国上市公司浸入科技(代码:IMMR)就表示未来可能会选择购买比特币和其他加密资产;纳斯达克上市的中国茶叶品牌茗韵堂母公司 Urban Tea 也宣布将在区块链和加密资产挖矿方面启动关键战略扩展。

另一方面,美国及北美地区的矿企同样在跑步进场。以上述排名第 4 的 Marathon Patent Group 为代表的北美矿企,正在不断买入矿机。此外,近期灰度母公司 DCG 的创始人也宣布要建立美国最大的比特币矿池。能够看到,以美国为代表的北美矿业基础设施正在变强,海外市场也在逐步扩大其算力份额。比特小鹿 BitDeer CEO 孟晓妮近期曾对媒体表示,根据他们的推算,预计到 2021 年底,海外算力空间可能提升至 40%,中国算力会降到约 60%。

很多动作表明:比特币已不再局限于小范围的资本参与。机构进场、资产避险、对冲套利,加之货币宽松的宏观环境。在美国华尔街及北美地区,加密与传统金融市场最先被链接起来。

能够看到的是,这一轮大行情之中,大型机构投资者扮演了非常重要的角色,也是比特币完成历史突破的重要因素。从某种程度上说,机构投资者和高净值人群引领了这次的行情,他们往往更倾向于长期持有比特币。

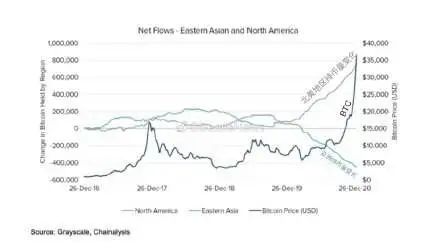

比特币在转移

Chainalysis 首席经济学家曾认为,市场是由北美机构投资者推动的。有数据显示,北美的交易所从全球其他地区获得了比特币的净流入,交易所今年发送的价值 100 万美元或以上的转账数量增加了 19%。过去 1 年多的时间里,亚洲地区比特币的持币量下降幅度超过 40 万枚, 北美地区(以美国为代表)的持币量增加幅度超过了 60 万枚。

(图片来源:BeatleNews)

近段时间,海外仍在不断探索着拓展数字资产合规化市场。今年 2 月中旬,北美首支比特币 ETF 获批上市,Purpose Investments 推出的北美首只比特币交易所交易基金(BTCC)获得了加拿大金融监管机构的批准,并于 2 月 18 日在多伦多证券交易所开始交易。该基金以加元和美元为单位发售。首日交易量达到了 2 亿加元(约合 1.55 亿美元),打破了加拿大记录。

根据路透社对于 2020 年加密市场趋势相关报道中称,去年,来自北美地区的机构的兴趣突增,推动了比特币交易的转变,并成为了去年这轮涨幅中最大的参与者。同时,作为推动 2017 年比特币价格上升主力的亚洲投资者,人数在减少。北美投资者是去年涨幅中最大的参与者。在大量机构入场之后,美国投资者对合规性已经渐渐不再担忧。

社区有很大一部分声音认为:BTC 基本面向好,BTC 定价权在向华尔街转移。

亚洲机构渠道正在打开

亚洲机构入场的时机到了吗?

随着比特币价格持续突破,资本力量还在吸引更多上市公司、机构加入比特币市场。面对海外机构对于比特币的狂热升温,亚洲机构也开始有所动作。

3 月 4 日,火币科技控股有限公司发布公告,称其全资资产管理附属公司火币资管获香港证监会批准申请, 容许发行 100% 虚拟资产的基金。火币资管将发行比特币追踪基金、以太坊追踪基金和多策略虚拟基金三只虚拟资产基金。

火币联合创始人杜均公开表示:在美国以特斯拉为代表的机构正在逐步把比特币引入主流资产配置,美国持牌数字货币交易所 Coinbase 正式提交招股书,迈出了上市交易前的最后一步,纳斯达克也在吸引区块链企业加入,这些就会影响到亚洲区域,同样影响到区块链行业的发展趋势。这说明,区块链和数字资产投资都在逐渐进入主流领域。

在行业看来,这是一个比较典型的传统资本市场与数字资产之间的亚洲「接口」。有观点认为,证监会批准火币推出虚拟货币基金,这种启发或许是来自全球首支比特币ETF(BTCC),从美国的灰度到加拿大的 Purpose、Evolve,再到亚洲的火币,比特币正在跨越市场,向主流投资标的进行转变,也让亚洲机构投资者重新开始审视这类资产。

3 月 9 日,马来西亚 BCMG Genesis 也宣布推出比特币基金(BGBF-I)。官方称,这为了应对东南亚对机构加密产品日益增长的需求而推出的,由 IBH 投资银行担任该基金的主要顾问。

在「灰度效应」蔓延华尔街之后,亚洲机构的动作也成为了市场的重要观察方向。比特币、以太坊的基金产品推出,将吸纳更多传统资金进入,进而助推主流项目的价格。

欧科云链首席研究员李炼炫在公开评论中认为,此次美图购买加密币,是因此前特斯拉投资加密币所引起的后续效应。

美图也在公开信息中给市场留下了新的预期:按照公司董事会此前批准的一项加密货币投资计划,美图公司可购买净额不超过 1 亿美元的加密货币,资金来源于公司现有的现金储备。由此来看,美图公司针对虚拟货币的投资行为,仍有「加仓」可能。

从投资巨头到上市公司,再从北美地区到亚洲,这种比特币机构化的购买热潮已经出现了新的趋势,亚洲地区的机构还将如何反应,需要我们一同期待与观察。