本期周报有点姗姗来迟,好饭不怕晚。对于我来说,上周经历了两件大事,一件是以太坊五周年,我在币圈也晃荡了五年,能见证这个生态系统的进步与创新真是太神奇了!期待以太坊的下一个五年,而下一个五年我相信是属于DeFi的时代!

第二件大事是亲历了AMPL货币试验的缩减周期,网友们所谓的死亡螺旋,感觉一点也不死亡,反而对它更有信心了。我是因为第一个推AMPL在币圈被很多人所知晓,我自己以及关注我的粉丝都在这上面赚大了。这个时代让认知成为一种红利,你唯一要做的是保持一颗开放心态,say yes!多了解一点,离机会就更近一点。

本周几个看点?:

01 8月注定将成为DeFi投资最火热的月份

1)Aave,推出新经济模型,启动流动性挖矿

2)bzx,重新启动协议,推出流动性挖矿

3)Bancor v2正式上线,本月开通更多流动性池

4)mstable,推出流动性挖矿,改善V1治理

5)Curve,治理代币CRV发行?

这些是本月最重大的投资机会,提早布局,等待暴涨即可。

有投资者疑惑:

为什么DeFi项目都纷纷发行治理代币,搞流动性挖矿?

原因很简单,用治理代币作为流动性激励可以解决用户参与问题,以形成强大的自治社区。随着DeFi概念越来越火,被监管部门重点关注是必然的。

为了抗审查,DeFi项目的治理框架最终都将被DAO模型取代。

上周Synthetix基金会发文宣布退役。Synthetix现在受三个不同的DAO协议控制:protocolDAO,grantsDAO和synthetixDAO。 突然有种还权于民,三权分立的既视感。

随后Aave也公布了自己的新经济模型。

LEND即将换成新代币AAVE,开启全面去中心化旅程。兑换比为100LEND=1AAVE。AAVE总发行量一千六百万,其中一千三百万用于兑换LEND,另外三百万用于流动性挖矿。

02 一个币撑起了一个交易所

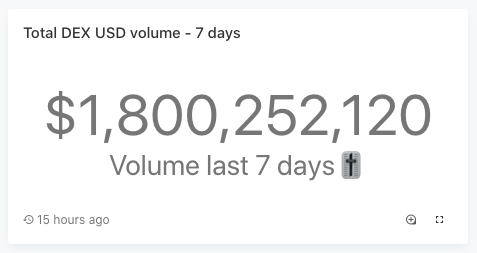

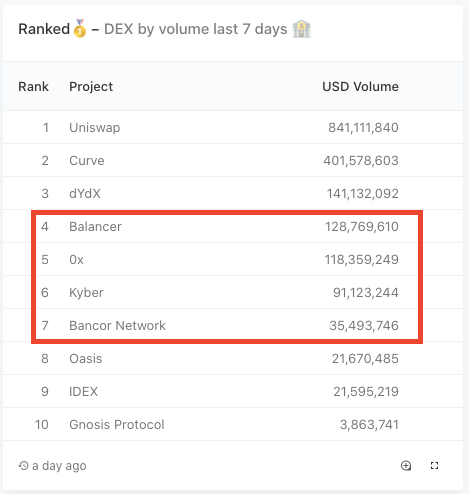

去中心化交易所过去7天交易量超过18亿美元

去中心化交易所(DEX)的总交易量在7月份达到了43亿美元,而近一周交易量更是达到18亿美元。其中,Uniswap占了41%的总交易量,Curve则以24%紧随其后。

Uniswap 上周缔造了创纪录的交易量,就日交易量来看,Uniswap的表现已经超越市场上许多二线交易所。

其中,ETH-AMPL交易对贡献最大,当前24小时交易量两千多万美金,占了Uniswap总交易量的1/3。

而7月30日AMPL交易量一度超过六千万美元,占到Uniswap总交易量的一半左右。

可以说AMPL一个币撑起了一个交易所。

这个数据也告诉我们,对于DEX的排位不要形成偏见,现在你可能觉得uniswap是最好的,未来很有可能反转。保持好奇心,去尝试balancer、1inch、bancor等竞品,迭代认知,才能锁定黑马。

DEX赛道竞争一直很激烈,能够爆锤CEX脱颖而出全靠AMM模式(自动做市商),摆脱了交易对手方的限制,让小币种也具有了流动性,算是DeFi从0到1的一个创新,而最早开创这个模式是Bancor。AMM项目出场顺序:1、 Bancor (2017年6月)2、 Kyber(2018年6月)3、 Uniswap(2018年11月)4、 Curve(2020年1月)5、 Balancer(2020年3月)6、Uniswap V2(2020年5月)7 、MCDEX (2020年6月)8、Bancor V2(2020年7月)9、1inch AMM (?)

你认为未来谁会胜出?会不会是Bancor V2?

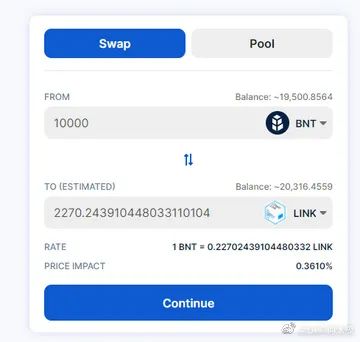

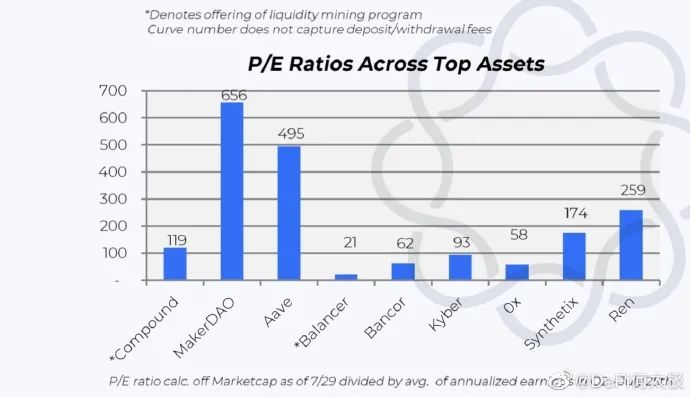

上周Bancor V2正式启动,测试了一下,滑点确实更低。看看未来会有多少交易者开始主要使用Bancor以及LP是否会跟进。如果他的市场份额快速增长,那么BNT市值会爆。目前看,BNT依然是所有dex协议里市盈率最低的。市值1.15亿美金。过去24小时bancor平台交易额700万美元,仅为kyber交易量的一半。后者的代币KNC市值2.9亿美元。

不过Bancor V2对市场格局的影响尚待确认,可以跟踪观察它的数据增长,如果出现加速趋势,加仓干!

03 以太坊最新数据及投资机会

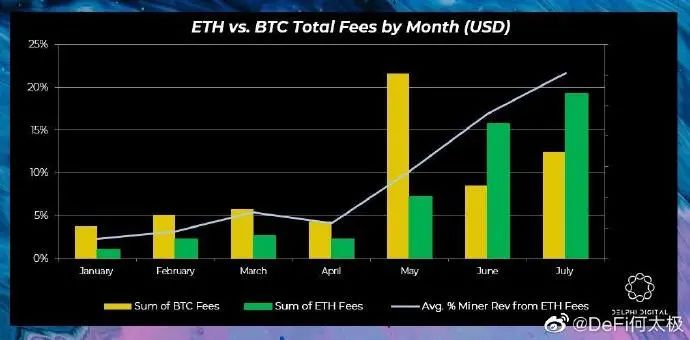

这一组数据变化值得留意,以太坊手续费连续两月超过比特币:4700万美元 vs. 2600万美元。以太币最近上涨是有价值支撑的。

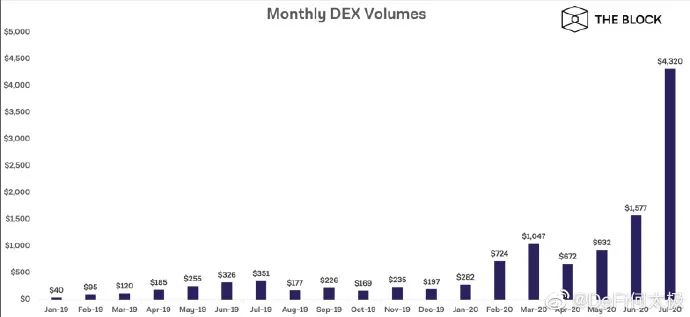

最惊人的还是DEX的增长,连我这样的DeFi铁粉都大大低估了今年以来DEX的增长速度。如果你还在对DEX头部代币做短线交易,一年后你会拍着大腿骂自己傻B。

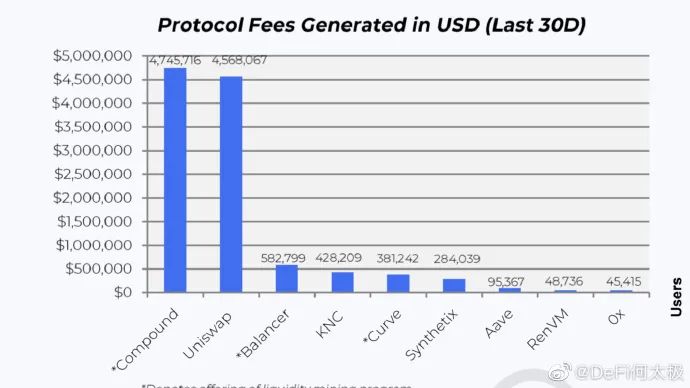

从上面两张图表看看主流DeFi协议的市盈率,找一下价值洼地,数据取自过去30天的统计。当然市盈率不是绝对指标,只能当作参考因子。毕竟我们投的是未来价值,成长性更关键。

当从市盈率看,BAL似乎被低估了,综合结果也是:

1)交易量:过去7天交易量balancer高于0x、kyber,位居行业第四

2)市盈率:balancer远低于0x、kyber

3)流通市值:BAL流通市值7400万美元,ZRX、KNC流通市值都超过了2亿美元

不过也有人认为,从总发行量角度计算市值,BAL并不低。这个就看你自己怎么看待了。

另一个有趣的问题,uniswap在功能上只是balancer的一个子集,现在作为行业老大,交易量是后者的7倍。balancer由于上线仅4个月,但是增长强劲,你认为balancer未来会不会取代uniswap的霸主地位?

04 如何获取市场确定性的投资信号

有投资者问,有没有什么方法可以获取市场确定性看涨信号?在DeFi投资领域,是绝对有的。带大家做一个简单的实盘演习:

对于比较看好的项目,我会追踪了一段时间相关数据变化。

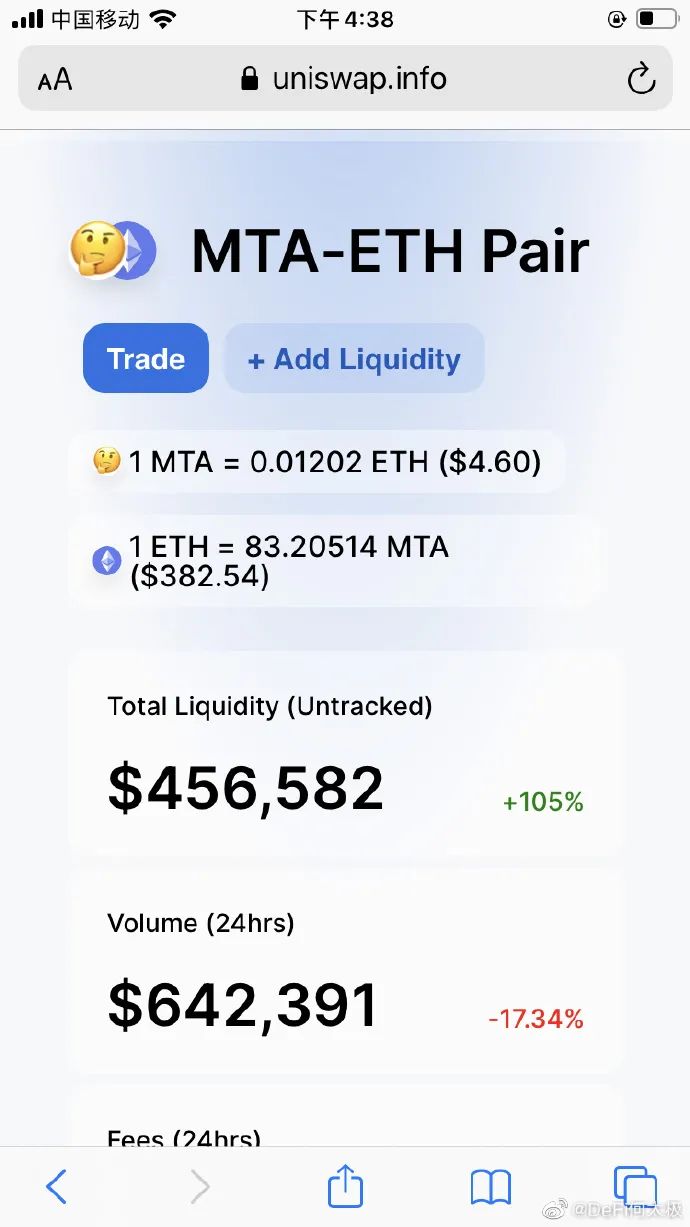

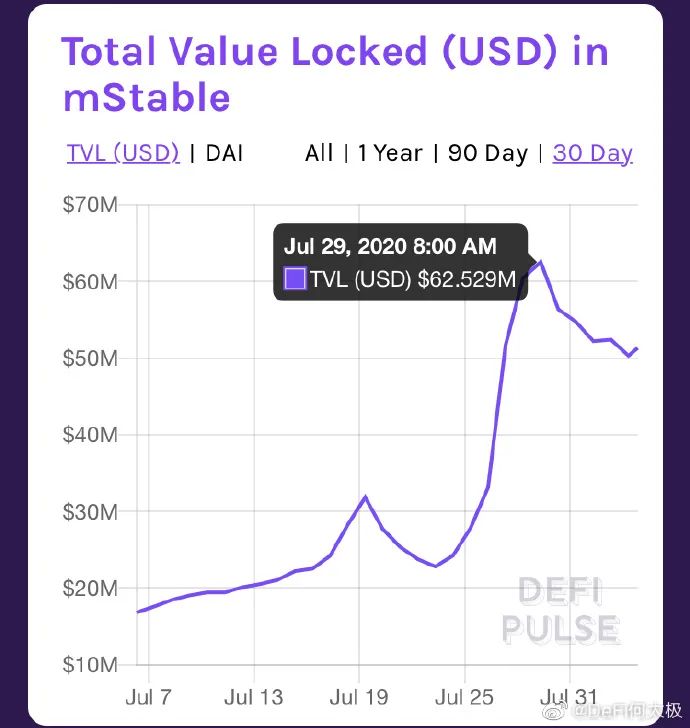

昨天读到mstable官宣要推出流动性挖矿,下午四点半检索uniswap的MTA-ETH流动性池发现突然增加了一倍;然后查锁仓量增长,一周内暴涨三倍,当前有五千多万美金;查看市值情况,总体流通市值很低,千万美金级别,而稳定币交换市场规模极大。

再加上流动性挖矿的催化剂,可以100%肯定MTA即将进入上涨周期:

果然很快流动性挖矿带动下,uniswap流动性池暴涨,今天已经增加了7倍多,进入uniswap资金池总榜前十。币价开始拉升,开启新一轮上涨周期。能涨多高?不知道!风险说明部分参见我的个人微博【DeFi何太极】。

05 DEX用户的认知红利期来了

一个值得关注的现象,可能成为DeFi行业的一个转折点。

当红辣子鸡YFI不仅给头部去中心化借贷协议带来了巨额锁仓资金,在uniswap和balancer上的YFI流动性池24小时交易量更是高达5000万美元。CEX眼馋,想努力分一杯羹,但是由于没有足够的流通量来做市,陷入供应方危机。也就是说交易的主战场是DEX。

希望大家重视这个事件,第一次主流dex在交易深度上开始超越主流cex,未来的游戏规则改变了,DeFi代币会先上dex,再上cex,还在cex交易的散户将彻底沦为接盘侠。换句话说,就是IDO会天然屏蔽掉交易所小散,让有认知的DEX用户抢先进场布局,再分发给交易所小散进场,完成一个周期。DEX用户开始站在食物链前端,收获认知红利。

06 DeFi代币的分叉骗术

上周最疯狂的是热门DeFi项目的分叉币、仿盘骗局越来越多,先是YFI分叉出YFII、YFIII、YFIIII.....然后YFII又分叉出YYFI,YYFI用五天完成布局,疯狂增发砸盘后套利离场。

AMPL也冒出一堆仿盘,最奇葩的是Anti-AMPL(XAMP),号称AMPL的反对者,在AMPL暴跌之后出现,吸引一堆韭菜跟进,最后顺利被割。行业进入疯狂期,蹭热点的很多,在以太坊上发个币,uniswap流动性池放一点初始资金,就可以坐拥韭菜上门送钱,三无产品照样有人FOMO。投资者务必理性对待,看好自己的钱包!尤其现在ETH涨的那么好,不要拿自己的ETH去冒险,留着不香吗?

07 避开短周期交易陷阱

币圈尤其DeFi投资,跟互联网VC投资逻辑没什么区别。反而优势更明显,因为代币可以随时退出,传统VC可没那么容易脱手。早期的判断是最重要的,前面功课做得多,慎重选择,后面就轻松。别倒过来。你看红杉、idg一投几十个上百个,哪有精力天天盯着小团队市值涨跌。早期人家很严谨。你在币圈干的事情跟他们没两样,不过是资金小一点,轮数稍微靠后一点。人家能投种子和天使,你只能买a轮及以后。轮数越往后确定性反而越强,因为有运营数据支撑了。DeFi数据全写在以太坊上,连TMD作弊的可能性都没有!

市面上有大量的无效分析,他们都是基于过去追那些垃圾项目,老被项目方砸盘,造成了杯弓蛇影,只要一点波动就害怕崩盘,开始扑风捉影。所以在选币的时候一定要坚持价值投资,可以免去很多猜疑,波动是市场博弈的过程,没有换手哪有流动性。你判断了趋势,拿住就可以了。翻倍抽本,利润多了抽利润…DeFi还在早期,早期,早期!

遇到好项目为什么要避开短周期交易陷阱?

2010年我好几个亲朋友都买了比特币,翻了10倍都卖出了,后来再也没有机会上车。短期看,赚了10倍的都避开了比特币下跌时期,简直聪明无比,拉长了看,这些人全都骂自己是傻逼。对于有潜力的项目,一定要有长远眼光。很多顶级交易员都会用经验告诉你,对于普通投资者,一旦交易你很快就会被洗下车。进入短线交易周期,人的眼光会被框架限制,基本上很难对抗贪婪和恐惧。

08 DeFi投资策略——价值币和模因币

在币圈,我觉得有两类币可以投。一类叫价值币,一类叫模因币。

价值币有具体应用场景,在商业模式上有强支撑,可以做定性定量分析,风险度低,长期投资回报率高。一旦选出确定性的项目,你也敢于重仓长持。对于小白投资者,特别需要识别假冒价值币的画皮币,通常设计了一套伪需求场景来欺骗投资者。如果你不曾在互联网行业创过业,务必去深度理解【产品市场契合度】这个概念。另外就是要识别低价值币,比如传统解决方案很优秀,用户体验也很好,非要套个币弄个去中心化版,这种价值就不高。

怎么辨别高价值币呢?先定性分析,看项目解决什么问题?是不是一个真正值得解决的问题?DeFi解决方案比传统的或者其他替代解决方案有什么优越性。再看团队和基本面,做定量分析,看数据表现等。

模因币是比较特殊的一类,因为在亚文化圈具备极强的传播性和娱乐性而受到追捧。比如狗狗币是个典型的模因币,连特斯拉的老板马斯克都被套路了,介绍说自己是狗狗币前CEO。DeFi领域最新的模因币是TEND——可以研究一下流行机制。

如果你发现一个币兼具价值币和模因币特征,那就毫不犹豫扑上去,比如早期的YFI、AMPL。

币圈的模因币大多从一个叫做4chan的海外亚文化社区开始流行。可以说,4chan现在才是币圈最大的市场驱动力。去上面看大家奶啥,机会都在那里。当然,也要注意风险,流行文化来得快去得更快。

请认准网址:4channel.org

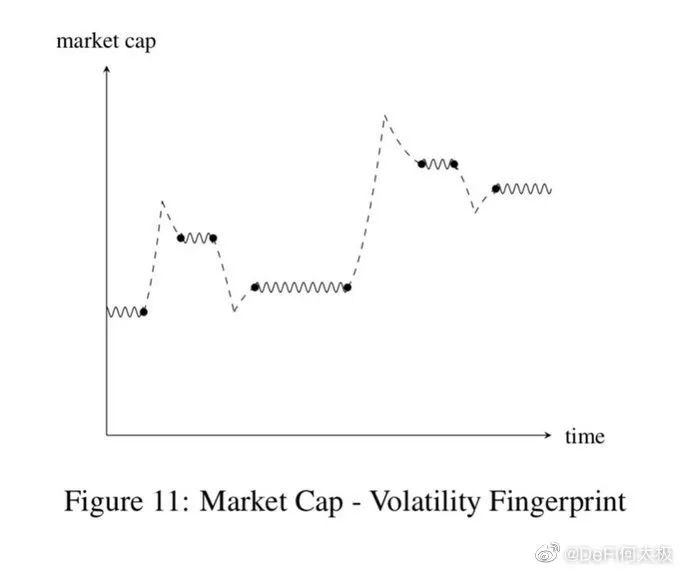

09 AMPL回撤期间鲸鱼在屯币

上周AMPL迎来了暴涨之后最大的一次回撤,三天跌掉近七成。这次回撤起因于项目方解锁代币的抛售以及前期获利盘的抛售,而散户投资者因为害怕AMPL进入死亡螺旋而导致踩踏。关于死亡螺旋的顾虑在散户投资者蔓延,实际上AMPL从19年就开始运行,已经经历过好次负周期。对死亡螺旋的担心实在是多余的,无形的手会让它达到新平衡然后开启新一轮正周期。并且早期的大幅回撤本身也说明,协议完全在按照经济模型的设计在工作。

群友制作的AMPL负周期表

本次负周期刚经历两天就因为coinbase考察AMPL上币的消息而反弹。

目前的数据:AMPL市值依然在DeFi代币前十,拥有19564个持币地址(maker才25000多个,compound才19000多个),uniswap流动性池超过4000万美元,依然排名第一,日交易量占到uniswap交易总量的1/3。基本面超强!

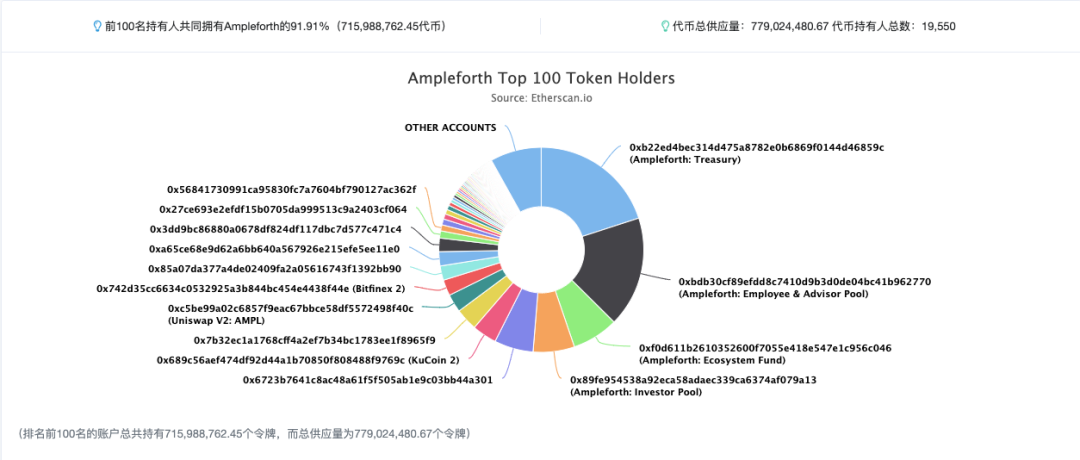

前100位地址持币占总数量的91.91%

投资者信心指标:

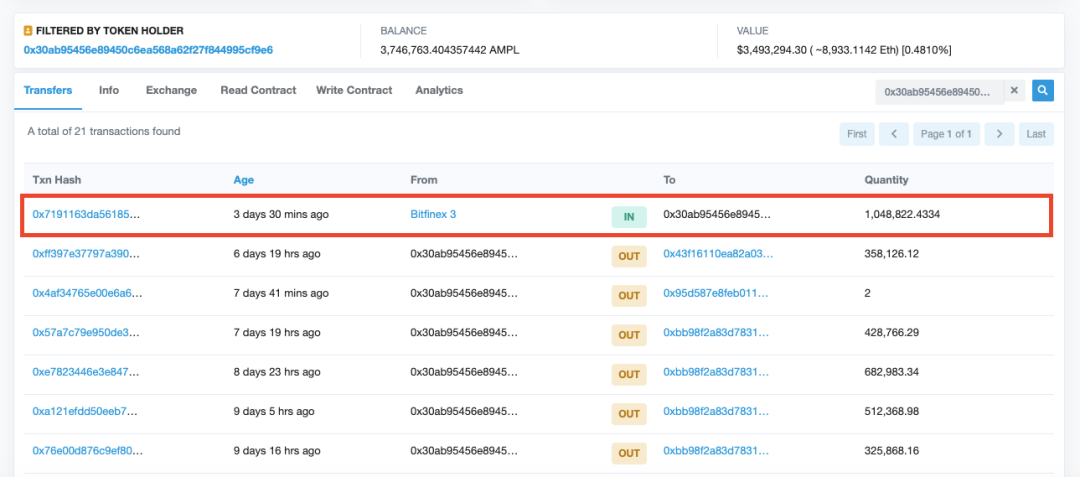

对AMPL价格下跌期间的数据做一个回测发现,散户投机者因恐慌抛售的时候,鲸鱼钱包反而在积累ampl。我们对前100持仓地址做了数据分析,占到总价值的91.91%,也就是说集中度非常高,外来游庄根本无法控盘。大概有26个地址属于早期投资人,只有5个动过,20+从未抛售。早期投资人都还没着急套现,散户慌啥。眼光要长远!几亿美金市值只是开胃菜。

例如排名第20的钱包地址就是一个鲸鱼,高点都卖出了,在3天前从交易所买入100万枚,目前占总供应量的0.48%。

Coinbase将AMPL列入上币考察项目

在AMPL的投资上,你需要的只是耐心,如果你真看懂了这个项目,你知道自己现在的投资是占有他当前市值的一个固定比例,你只要不卖出,占比是不变的,rebase机制并不会困扰你。这是一个有望超越USDT,也就是达到数百亿美元级别的货币实验,将是新十年最有利可图的加密货币投资之一,就像过去10年的比特币一样。小白投资者务必轻仓长持,避开贪婪和恐惧,与时间做朋友。