本报告编译自Coin Metrics

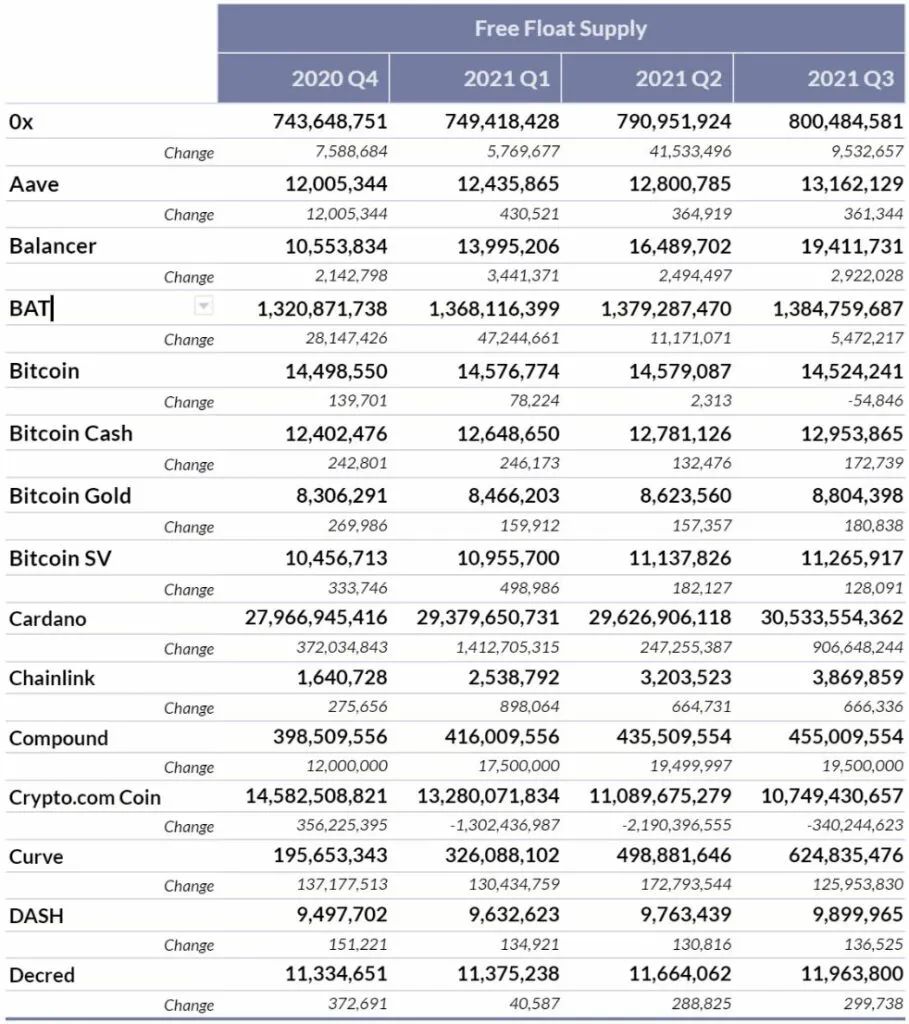

根据CMBI 浮动调整方法论的定义,供应透明度报告使被视为限制市场供应的加密资产持有人的关键类别的行为变得清晰可见。本报告中涵盖的当前加密资产范围反映了Coin Metrics管理的自由浮动供应值(FreeFloat Supply),其中包括:0x、Aave、Balancer、Basic Attention Token、比特币、比特币现金、比特币黄金、比特币SV、Cardano、Compound、Chainlink、Crypto.com Coin、Curve、DASH、Decred、Digibyte、Dogecoin、以太坊、FTX Token、Huobi Token、莱特币、MakerDAO、NEO、Stellar、Uniswap、XRP、Yearn和Zcash。

请注意,对于本文中所有的月度和季度美元价值,通过每天增加或少的净供应量,乘以该特定日期的Coin Metrics日终(00:00 UTC)参考利率,可以计算出大致的季度总价值。

2021年第三季度,本报告所包括的资产给加密货币市场增加的净价值为19亿美元,相比第二季度增加的105亿美元大幅下降。这种下降的最主要原因是:

在本季度,21亿美元的比特币被从流通供应中移除,原因是一些地址中的比特币存在5年以上。价值21亿美元的以太坊从流通供应中移除,主要是由于前一个季度流出的代币返回到团队控制的地址。一般来说,第三季度资产的平均价格相对于第二季度较低,这反映出同样数量的资产出售的美元价值较低。

2021年第三季度自由流通价值增长的最大贡献者是FTX(16亿美元)、Cardano(15亿美元)、XRP(8.76亿美元)和Chainlink(4.52亿美元)。

第三季度自由流通价值的最大承包商是以太坊(-21亿美元),比特币(-21亿美元)和Huobi Token(-7400万美元)。

去年,自由浮动年通胀率(以原生单位计价)最高的加密资产 Curve(969%)1 、Compound(183%)1 、Balancer(131%)1和FTX Coin(60%)。同期,Crypto.com Coin(-24%)2 、Huobi Token(-21%)和比特币(1.2%)的年通胀率最低。

注1:Compound于2020年3月推出,Balancer于2020年7月推出,Curve于2020年8月推出,所有这些都具有较低的初始浮动和流动性挖矿计划,这导致了它们早期的高通胀。

注2:2021年2月和4月,Crypto.com分别从基金会控制的地址进行了596亿和50亿CRO的两次一次性销毁。

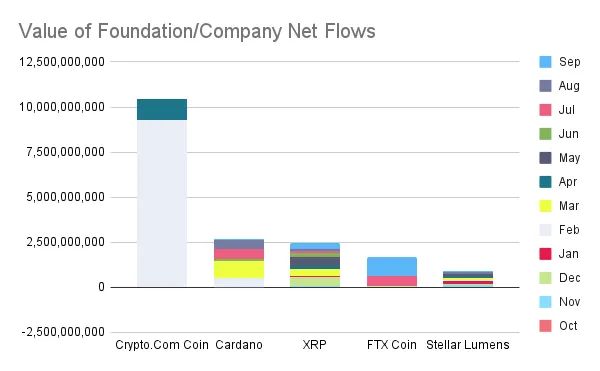

在今年第三季度,转移到已确定的基金会/公司控制地址之外的加密资产的净值为47亿美元,高于上一季度的35亿美元。本季度基金会代币变动的两个最大来源可归因于:

FTX基金会将16亿美元从基金会控制的地址交易到更具流动性的地址同样的,Cardano基金会也将16亿美元从他们的地址交易到流动性更强的地址

注意:公司/基金会资产出售的原因有很多,包括但不限于运营费用、团队成员/顾问归属、战略长期合作伙伴/BD、计划和计划外的代币销毁、战略投资和资金管理。公司/基金会的行为也可能不同,要么选择不频繁的大量发行,要么根据需要发行。此外,从基金会/公司控制的地址转移资产并不一定意味着资产已被出售(例如分配给团队成员、销毁、战略安置、社区激励计划等)。

注:在2021年2月,Crypto.com基金会烧毁了价值133亿美元的CRO。4月,Crypto.com基金会烧毁了价值12亿美元的CRO。

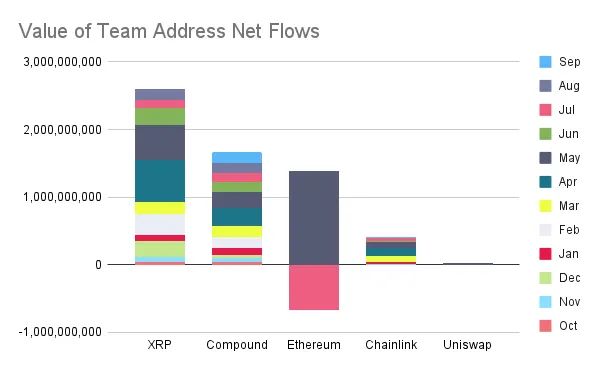

2021年第三季度,转移到已确定的公司团队地址之外的加密资产的净值大幅下降,降至6.5亿美元至30亿美元。第三季度,对其资产的自由浮动供应变化贡献最大的团队成员是:

以太坊:其中价值6.7亿美元的以太坊(约33.2万个ETH)进入封闭的团队地址,因此从自由流通量供应中移除。Chainlink:额外的1950万个LINK进入流动性更强的市场,价值4.5亿美元。

注:团队控制地址的移动不一定意味着资产已经被出售,而是可以表示活动(例如,移至被动收益生成工具,如Compound)。

自由流通量变化总结

0X(ZRX)

在2021年第三季度,从基金会拥有的地址转移的ZRX总量为950万,比上一季度减少了2400万。值得注意的是,在第二季度,2100万ZRX被存入ZRX金库,因此可能只是基金会利用他们的库房资产,使其产生效益。由于金库中的代币可以赚取利息,执行治理功能,并且相互之间没有区别,它们被认为是积极的,因此比被动持有的资产更具流动性。

第三季度进入自由流通的950万ZRX中,全部属于团队成员。这比上一季度(1690万)有所减少,但与2020年第四季度和2021年第一季度相比仍有大幅增长,这两个季度的团队成员地址共移动了420万枚代币。

AAVE(AAVE)

由于在去年第四季度才推出,Aave的自由流通历史有限。在第三季度末,Aave拥有的地址仍然管理着不到300万的AAVE。其中,约50万仍在迁移合同中,未被Aave之前的代币LEND的持有人认领。AAVE也在第二季度推出了他们的流动性采矿,这导致了AAVE DAO的排放率增加,该DAO现在持有约240万AAVE。在第三季度,AAVE的自由流通量增加了36.1万。

Balancer(BAL)

Balancer通过他们的流动性采矿计划释放了188.5万个BAL代币,与前三个季度的数字相同。第三季度,从Balancer基金会释放到更多流动性市场的BAL数量增加到约100万BAL。由于从团队拥有的地址转移到流动性更强的市场(5000 BAL代币)相对较少,到2021年第三季度自由流通量的净变化为290万。

Basic Attention Token(BAT)

在整个2021年第三季度,Basic Attention Token自由流通量的季度增长是过去一年中最低的。第三季度只有550万个新的BAT进入流通,低于第二季度的1120万和第一季度的4720万。大部分的减少来自于基金会控制的钱包的活动减少,最活跃的是“ BAT:UPG Reserve ”,它只有640万BAT的净流入(360万BAT流出,1000万BAT从另一个基金会管理的地址流入)。

已确定的团队地址交易在第三季度增加了250万BAT的自由流通量。

比特币(BTC)

2021年第三季度挖矿活动发行的新比特币为85.6万枚,这意味着回到了哈希率崩溃之前的水平,在中国挖矿限制生效后,第二季度导致区块生产时间变慢。

比特币在第三季度经历了长期持有者(超过5年没有发送交易)的最大季度收益,增加了14万个比特币,并将其从自由浮动供应中移除。这导致本季度净自由流通量减少了5.5万枚BTC。

比特币现金(BCH)

比特币现金的自由流通量在第三季度增加了约17.3万BCH,比上一季度略有增加。虽然第三季度的挖矿排放量与前几个季度持平,但自比特币现金从比特币分叉以来,首次激活的代币中只有9.05万BCH进入自由流通量供应,高于第二季度的约5万。

比特币黄金(BTG)

比特币黄金的自由流通量在2021年第三季度增加了18.1万BTG,略高于前两个季度的约16万BTG。鉴于稳定的发行时间表,从采矿活动中增加的BTG(8.1万)与前几个季度的发行量相符。然而,自BTG分叉以来首次激活的比特币黄金自由流通量增加了9.8万BTG,导致本季度自由流通量净增15.7万BTG。

比特币SV(BSV)

第三季度,比特币SV的自由浮动供应增加了12.8万BSV,比2021年第一季度(49.8万BSV)和第二季度(18.2万BSV)大幅下降。虽然采矿相关活动的比特币SV的新发行量与前几个季度一致,但自BSV分叉以来,只有4.6万BSV首次被激活,这是自2020年第三季度以来激活供应量的最低季度增长。因此,本季度净自由流通量增加了12.8万BSV。

Cardano(ADA)

Cardano的自由浮动在2021年第三季度增加了9.07亿ADA,比第二季度大幅增加,但低于第一季度创纪录的自由流通量供应(增长14亿ADA)。本季度增长的大部分是ADA从基金会控制的地址进入更具流动性的市场(6.9亿)的结果。另有2.08亿来自股权证明排放的自由流通量。

Chainlink(LINK)

Chainlink的自由流通量供应增加,与第二季度1950万个LINK的价值一致,再次创下自2019年第三季度以来的同等最大季度增幅。自由流通量供应的全部增长可归因于来自团队确定地址的交易。

Compound(COMP)

在第三季度,66.6万COMP在一些问题之后被添加到自由流通量供应中,这些问题将意外的资金从基金会钱包释放到更具流动性的市场中。在总金额中,54.6万来自基金会控制的地址。

Crypto.com Token(CRO)

在2021年第三季度,Crypto.com进行了有史以来最安静的月度基金会和团队地址活动。基金会地址没有活动,只有相对较少的CRO从团队控制的地址进行交易。所有这些变化的净影响是CRO自由流通量供应减少了3.402亿。

Curve(CRV)

Curve的自由流通量增加了1.26亿。这比第二季度(1.73亿)有所减少,但增幅与之前的季度变化(2021年第一季度和2020年第四季度)相一致。Curve是一个相对较新的协议,于2020年8月推出,并具有预定义的代币发行率,未来几个季度将以类似的速度继续进行。自由浮动供应的增加大部分来自于基金会控制的地址向流动市场发行的代币的增加,以及团队控制的CRV的发布。

DASH(DASH)

DASH在第三季度来自挖矿相关活动的发行量为14.9万DASH,与2020年第三季度通货膨胀率调整~6.0%后的前几个季度保持一致。在本季度,有1.3万DASH被认定为5年以上不活跃,属于长期战略投资者或失去供应。上述两个因素的净结果是本季度DASH的自由浮动供应增加了13.7万。

Decred(DCR)

Decred第三季度的自由流通量供应中增加了30万DCR,与第二季度的增长(28.9万)基本一致。大部分增长是由于31.9万DCR增加到本季度采矿活动的链上供应总量中,由于老化(> 5 年)和基础积累,3.7万DCR从供应中移除。

Digibyte(DGB)

第三季度,Digibyte的自由浮动供应量增加了2.57亿DGB,比第二季度(2.52亿)略有增加。与Digibyte采矿有关的通货膨胀继续每季度减少,本季度增加了2.67亿,低于第二季度的2.72亿和第一季度的2.79亿。本季度还有1000万个DGB从自由流通量中删除,因为它们在地址中超过了5年没有活动。根据自由流通量方法论,这些币被归类为可能属于战略性长期持有者或被遗失,因此对流动性市场(和自由流通量)没有贡献。

Dogecoin(DOGE)

Dogecoin的自由流通量增长速度在第三季度放缓,只有12.9亿个代币被添加到自由流通量供应中,其中12.6亿个来自采矿相关活动。自由流通量供应的额外增加来自长期持有者(>5年没有发送交易)持有的DOGE数量的净减少。

以太坊(ETH)

以太坊的自由流通量有史以来第一个季度减少,净减少75.4万。对此的主要贡献者是126万个ETH,它位于5年以上没有发送单笔交易的地址中。

此外,导致自由流通量减少的原因还有EIP-1559的激活,它导致了本季度约40万ETH被烧毁。从采矿相关活动中铸造的ETH仍然导致供应量增加,与前几个季度(120万)持平。

FTX Token(FTT)

在第三季度,随着3500万FTT从基金会控制的地址转移到FTX交易所,FTX代币的自由流通量供应显着增加。此外,鉴于FTT的积极价格表现,在本季度,较少的FTT(130万)被烧毁(发送到0x000地址)(FTX已承诺定期烧毁,这是相对于其交易所的收入。如果FTT的价格增长快于收入,这将导致更少的FTT被烧毁。)

Huobi Token(HT)

Huobi Token仍然是加密市场中最稳定的通货紧缩资产之一,到目前为止,2020年和2021年每个季度的自由流通量供应量都在减少。在第三季度,HT自由浮动供应量减少了610万。这包括:

火币继续进行HT的链上销毁,向0x000…000地址发送代币,该地址当季收到880万个HT。

火币基金会将270万个HT从基金会拥有的地址交易到更具流动性的市场。

莱特币(LTC)

在第三季度,莱特币的自由浮动供应增加了58.4万LTC,这与之前的季度增长基本一致。虽然采矿相关活动的新供应量保持相对稳定,在第三季度增加了67.2万个LTC,但已经休眠超过5年的地址的LTC净增长(8.8万个)从市场上消除了一些流动性。

MakerDAO(MKR)

MakerDAO的自由流通量在2021年第三季度再次增加,自由流通量中增加了6.3万MKR。这一增长的主要原因是MakerDAO 治理合约净减少了6.4万MKR 。

NEO(NEO)

第三季度,NEO自由流通量供应增加了200万,大部分余额来自团队拥有的NEO,这些NEO在本季度被转移到更多的流动性地址。

Stellar(XLM)

Stellar自由浮动供应量增加了5.75亿XLM,与第二季度的增长一致。自由流通量的全部增加可归因于基金会拥有的地址在本季度将XLM转移到流动性更高的地址。

Uniswap(UNI)

Uniswap的自由流通量在第三季度增加了140万个UNI。这一增长全部来自于将基金会控制的地址中的UNI转移到流动性更强的市场。这些UNI来自流动性挖矿奖励,以及首次从UNI 分发地址领取空投的用户。

Ripple(XRP)

XRP自由浮动供应量增加了10亿,这是前3个季度中每个季度对XRP自由浮动供应量增加的一半。本季度市场额外流动性的最大贡献者是来自瑞波基金会控制的地址,其经历了6.86亿XRP的净流出。瑞波团队控制的地址也经历了3.33亿XRP的净流出。

Yearn(YFI)

Yearn的自由流通量供应增加了1058 YFI。其中大部分来自基金会控制地址中持有的YFI的增加,其中大部分被基金会用来质押Maker以访问DAI。

Zcash(ZEC)

Zcash自由流通量供应在第三季度增加了32.9万ZEC,与上一季度的增长非常相似。这个低水平又是在2020年11月发生的ZCash区块减半事件的结果。

Zcash的自由浮动供应没有其他已知的变化。请注意,如果基金会/团队利用屏蔽交易(隐私有效性),控制资产是未知的。

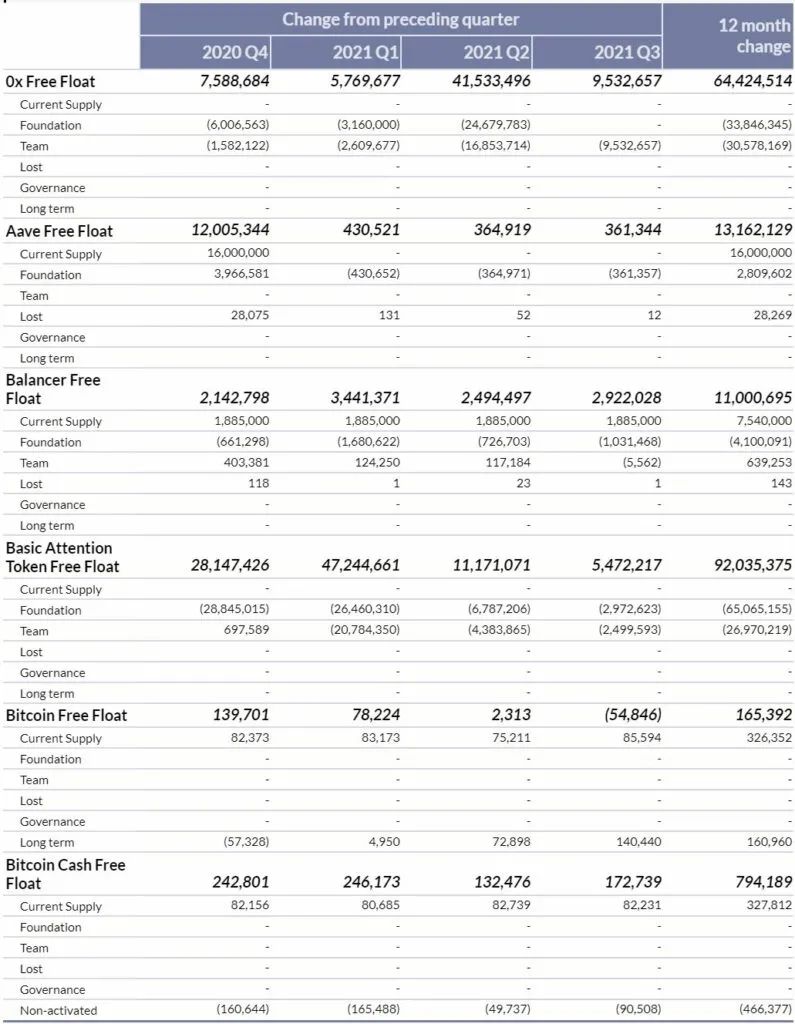

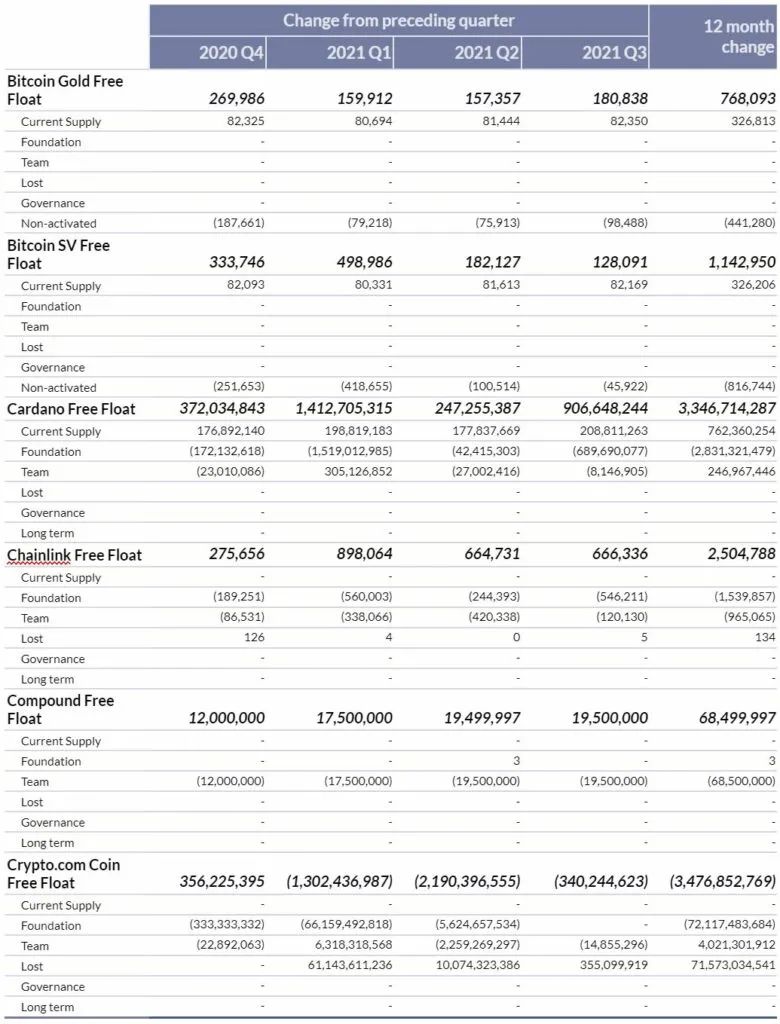

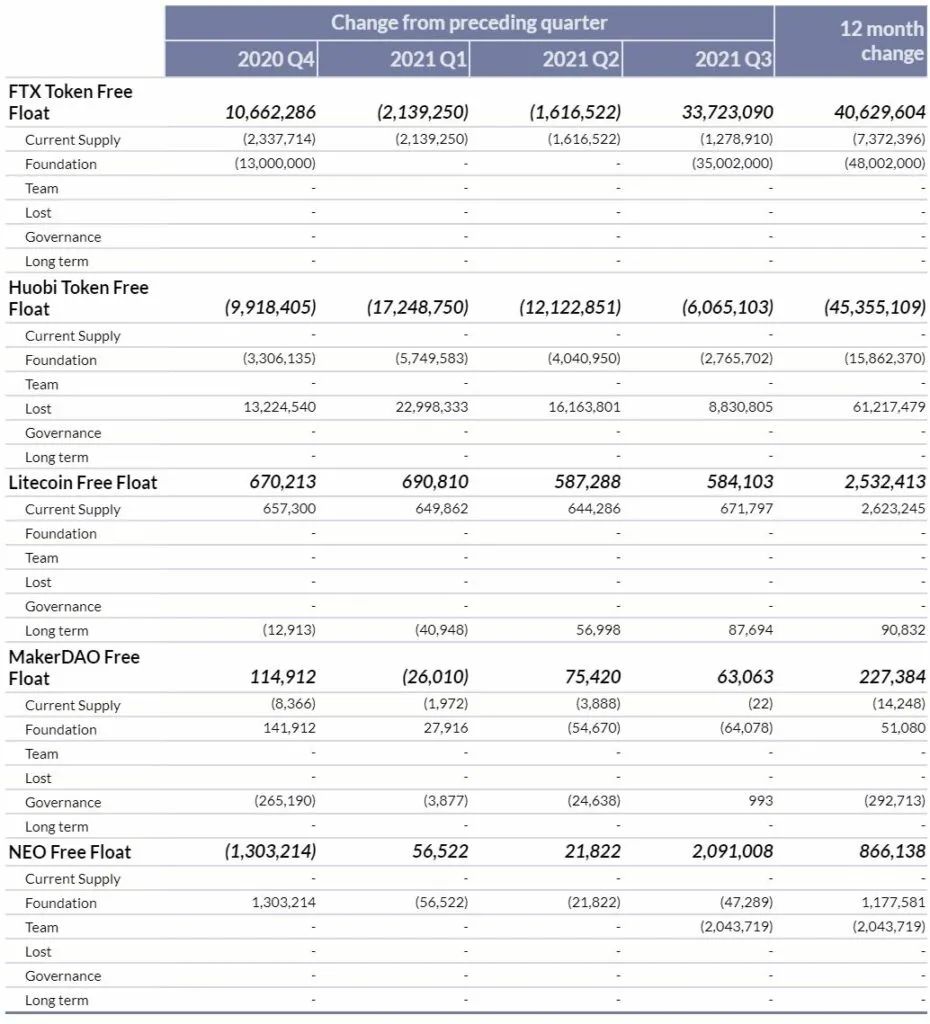

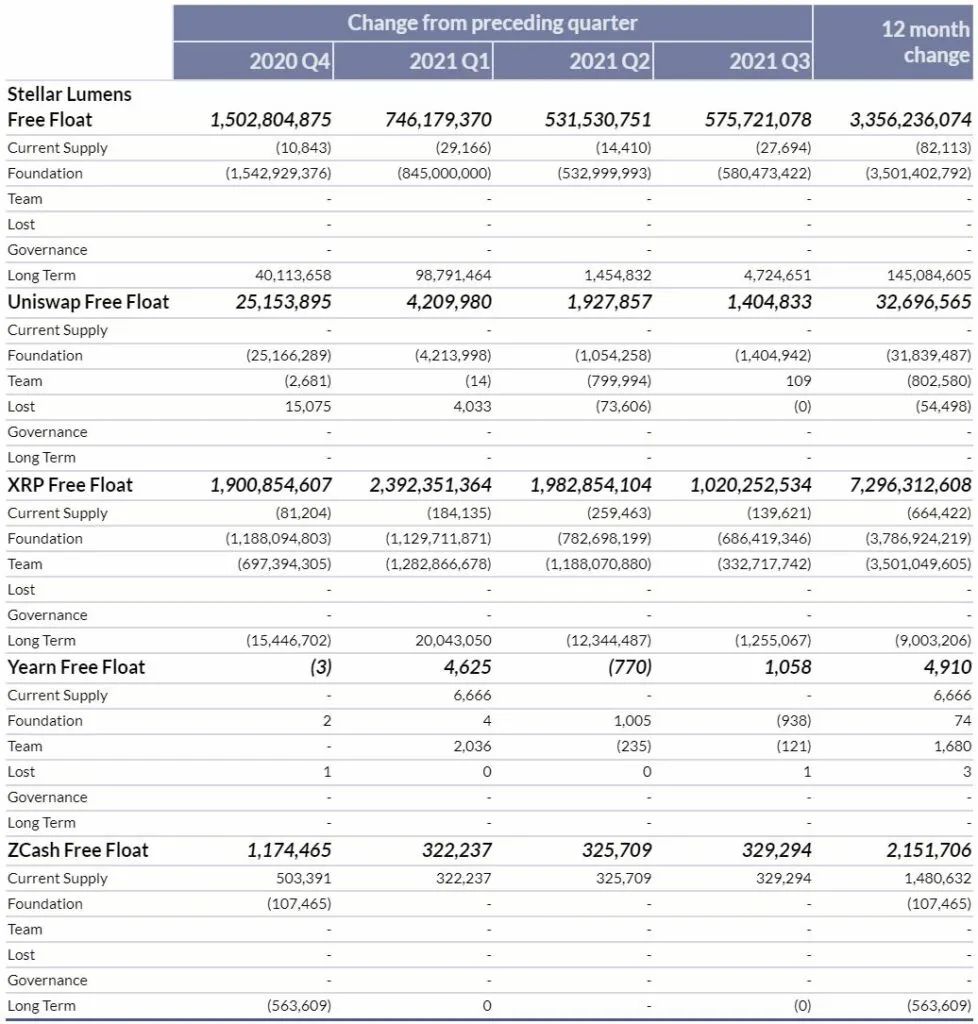

自由浮动变化明细如下