来源 | Decrypt

编译 | 白泽研究院

“加密货币不仅是货币理论的实验,也是去中心化治理的激进实验。”2016 年,The DAO 遭到攻击,黑客一夜之间盗走了 360 万个 ETH,导致以太坊硬分叉后,比特币早期开发者 Ariel Deschapell 在博客中写下了这句话。

而在 7 年后的今天,Web3 的浪潮席卷了整个互联网,DAO 摆脱了 The DAO 事件的余波,证明了它是一种要比传统的公司、企业更好的组织形式。

最近,有关 Uniwap 的“提案之战”引爆了加密社区,而这一次,是加密治理实验的又一天。

这一次,Uniswap 上的一项在 BNB 链上部署交易协议的新提案,占据了 DAO 的中心,占据了加密社区的中心。许多人对 Uniswap 治理过程中出现有影响力的“持币巨鲸”表示担忧。

这头巨鲸正是知名风险投资基金 Andreessen Horowitz(a16z),它已经将持有的 1500 万个 UNI 代币用来投票反对当前的提案。UNI 是 Uniswap 的原生代币,兼作治理代币,允许持币用户对关键提案进行投票。

a16z 引发其“在 Uniswap 全代币投票反对”的关键争论似乎与 Uniswap 是否应该在 BNB 链上部署无关,而是在于背后所使用的跨链桥。

该提案建议使用 Wormhole 作为以太坊和 BNB 链之间的跨链桥,而 a16z 却表示更愿意使用由自己幕后投资支持的跨链协议 LayerZero。 a16z 不认为 Wormhole 是目前最安全或去中心化程度最高的跨链桥,而且如果选择 Wormhole 作为提供商,Uniswap DAO 将无法独立控制跨链桥。

a16z 的一位合伙人 Eddie Lazzarin 此前就曾暗示,该公司将全力支持其投资组合中的 LayerZero,作为 Uniswap 的跨链桥:

“为了完全明确起见,如果技术上允许的话,我们在 a16z 会将 1500 万个代币投给 LayerZero。”

Wormhole 目前得到另一家名为 Jump Crypto 的风险投资公司的投资,但它尚未对提案做出表决。

这或许突出了 DAO 目前面临的一个关键问题。a16z 最近的举动凸显出,尽管区块链的精神是去中心化并摆脱集中治理,但 DAO 仍然由最有钱的人控制。你拥有的代币越多,则投票权就越大。这使得 DAO 治理代币的效用越来越没有意义。

这不是 a16z 第一次被指责为是 DeFi 中的中心化力量——尽管它试图通过将投票权委托给各种托管公司,以分散其在 DeFi 协议治理中的影响力。

Twitter 加密社区似乎因此事而分裂

尽管如此,a16z 的此次投票还是在 Twitter 加密社区引发了的争论。

币安首席执行官 CZ 向他的 810 万粉丝提问:“Uniswap 由 a16z 控制?”

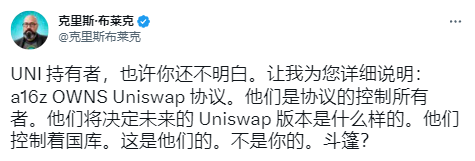

DeFi 研究员 Chris Blec 表示,“DeFi 中的反竞争卡特尔行为(Cartel Behaviour)是真实存在的”,以回应 a16z 的大规模投票。在另一条推文中,他讽刺道:“a16z 拥有 Uniswap 协议,它将决定未来的 Uniswap 版本是什么样子的。”

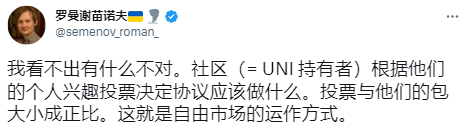

不过,其他人则采取了截然不同的立场,Tornado Cash 的联合创始人 Roman Semenov 表示,他“没有看到任何问题”,而且“这就是自由市场的运作方式”。

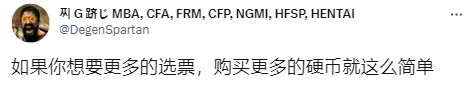

最神秘的 DeFi 投资人 DegenSpartan 表示,风投公司的大量投票“不是漏洞,而是一个功能”,并补充说,“如果你想要更多的投票权,那就去买更多的代币。”

Uniswap 投票的后续情况

该提案的投票远未结束,将于 2 月 10 日结束,但今天这场“治理之争”却发生了相当大的变化。

虽然 1500 万个 UNI 代币是一笔巨款,但它约占 UNI 当前市场流通量的 2% 和总供应量的 1.5%。

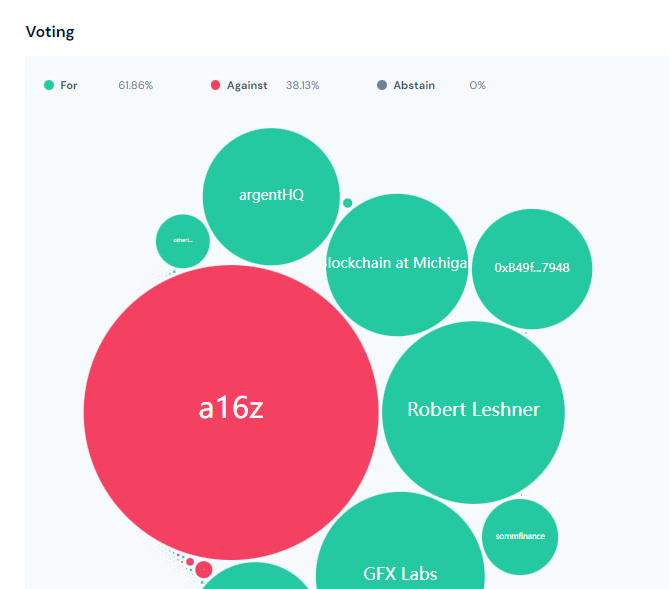

因此,a16z 对 Uniswap 的控制程度可能被夸大了,因为它的 1500 万张“反对”票只在最初才占所有投票中的大部分。

在过去的 24 小时内,来自其他一些“持币巨鲸”的投票——例如来自 Compound Labs 的 Robert Lesher 的 576 万票,来自 GFX Labs 的 492 万票,以及密歇根区块链组织的 350 万票——几乎已经抵消了 a16z,该提案目前的票数为约 62% 赞成,约 38% 反对。

那么,a16z 真的控制了 Uniswap 吗?是,也不完全是。

风险提示:

根据央行等部门发布的《关于进一步防范和处置虚拟货币交易炒作风险的通知》,本文内容仅用于信息分享,不对任何经营与投资行为进行推广与背书,请读者严格遵守所在地区法律法规,不参与任何非法金融行为。