作者:McSage,HSK Eco Labs 分析师

书接上篇。

近期全球资本市场巨幅波动,日元升值引发套息交易变盘,VIX飙升,连黄金也受一些流动性冲击少许回调,但比特币这波是跟随风险资产而瀑布。这似乎与本文所论述的“双生”属性相悖,但我们依然相信,新国际货币体系的加速演进,势必推动比特币与黄金的双生关系的加速确立。

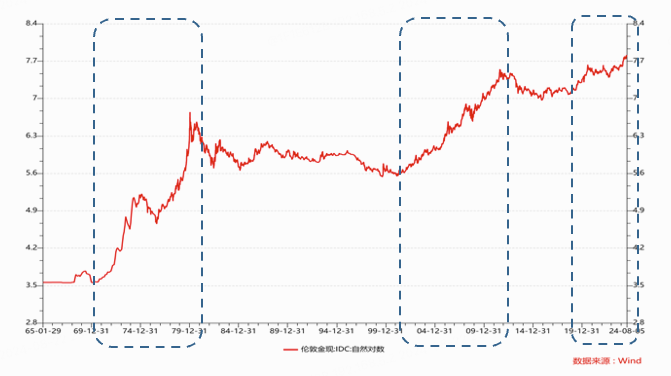

先来讲黄金。1970年以来黄金价格(兑美元)主要经历过三轮上涨周期。70年代黄金兑美元的最大涨幅超过17倍,那段时间无疑是真正的“黄金时间”:一方面,布雷顿森林体系1971年解体,美元与黄金脱钩,黄金价格开始自由浮动,纯粹信用化的美元无疑会相对价值下降;另外,70年代经历两次石油危机,地缘政治也非常紧张,经济滞涨,黄金的保值属性和避险属性都极致发挥。80年代后,黄金价格进入盘整阶段,90年代走弱,对应的宏观图景是全球高通胀得以控制,经济重拾增长态势,而增长是黄金的敌人。

第二轮上涨周期是21年世纪的头十年,黄金兑美元价格最大涨幅超过5倍,对应着新的宏观图景:一是90年代炙热的互联网泡沫破裂,增长神话暂时熄火,而且中国加入WTO后通胀预期有所升温;但最为重要的是次贷危机和欧债危机爆发,发达国家央行开启了无限印钞模式(QE),实际利率不断下行,黄金的机会成本不断下降,保值属性不断提升。2010年后欧洲愈发拉胯,美元重拾上涨周期,美国也缩减QE并加息,黄金再次进入盘整的十年。

第三轮上涨周期为2019年至今,黄金兑美元价格涨幅接近1倍,对比历史前两轮上涨周期,时间和涨幅还远远落后,我们判断现在仍是上涨周期的中继。这轮上涨周期可以分位两部分,一是2018年底到2022年初,中美贸易摩擦加剧,经济增长面临下行风险,美国带头开启降息周期,发达国家进入负利率时代,2020年疫情突发后各国货币政策应激式宽松,实际利率更是快速下行,黄金价格上涨约50%。二是2022年至今的后疫情时代,美国通胀高企不得不开启快速加息,实际利率不断飙升,但黄金价格缺依然上涨了超30%。

第三轮上涨周期为2019年至今,黄金兑美元价格涨幅接近1倍,对比历史前两轮上涨周期,时间和涨幅还远远落后,我们判断现在仍是上涨周期的中继。这轮上涨周期可以分位两部分,一是2018年底到2022年初,中美贸易摩擦加剧,经济增长面临下行风险,美国带头开启降息周期,发达国家进入负利率时代,2020年疫情突发后各国货币政策应激式宽松,实际利率更是快速下行,黄金价格上涨约50%。二是2022年至今的后疫情时代,美国通胀高企不得不开启快速加息,实际利率不断飙升,但黄金价格缺依然上涨了超30%。

在传统经济学框架里,黄金价格与实际利率(名义利率减去通胀)是显著负相关的,逻辑很简单,黄金是几乎只有保值功能的无息资产,其持有成本就是实际利率,也就是自然增长率,遍地好项目的时候(对应着高增长的宏观图景)谁会愿意去持有无息的保值资产,反之亦然。但这个传统框架在后疫情时代不再成立,2022年后黄金走出了独立行情。

最厌恶黄金的巴菲特10年前曾说过,“如果把人类的全部黄金堆在一起就是一个边长20米的立方体,而这个立方体可以换16个当时全球最赚钱的埃克森美孚的全部股份外加美国所有耕地。”乍一看,这么个没用的立方体(也就做做首饰,工业用途很少),价值显然不如埃克森美孚和耕地(工业与农业的生产资料),但事实上,黄金的真正价值在于“共识”,持续存在的旁氏就不能再叫旁氏,正所谓“窃钩者诛,窃国者侯”,郁金香如果真的越来越多人认可和储藏那就不存在泡沫。

黄金脱离了实际利率的定价框架,有人说这波上涨是定价地缘风险,但这段期间美股等风险资产也在上涨,显然不合逻辑。这轮行情从宏观视角看是对新国际货币体系过渡期的反馈,本质上说是黄金货币属性“共识”的加强,也即对美元信用体系的防御性分散,这不仅是私人部门的应对之策,也是各国央行的主流操作。全球央行净购金规模从2020年的255吨快速增长到2023年的1037吨,对于不信任美元的国家,即使是实际利率上涨也愿意支付“保费”来提高自身货币储备的多元化来分散美元风险。私人部门同样如此,尤其是非欧美国家,有个数据很有趣,欧美黄金ETF的持仓规模2022年以来整体是下降的(但最近几个周开始回升),而亚洲黄金ETF的持仓规模2022年以来增长超过30吨,这反应了私人部门也在定价国际货币体系的分化和演进。

比特币,与黄金有许多类似属性:产量可控(稀缺性)、非垄断(去中心化)、不可伪造、易分割和便捷性(这两点作为交易媒介属性比特币更占优),当然,黄金的核心价值在于“共识”,这也正是比特币自诞生以来不断在凝聚和进化的。2024年1月10日,SEC终于批准了首批在美国上市的比特币ETF,这无疑是比特币及加密行业的“里程碑时刻”,使得比特币进一步走向主流。过去几年,比特币价格与纳斯达克指数高度正相关,而2022年以来比特币与黄金价格的正相关性在显著提高,过去的高贝塔风险资产,未来是否会加速演进成一种“商品货币”?我想,答案是显而易见的。

未来的国际货币体系将步入新的阶段,在新体系正式确立前,储备货币势必走向多元化,另外伴随着全球通胀中枢的上移和地缘政治的不确定性加大,黄金仍在上涨周期的中继。值得注意的是,储备货币多元化不仅发生在国家层面,私人部门同样在上演这个进程,而比特币的主流化在加速,其作为储备货币的价值势必将与黄金“比翼双飞”。