原文作者:Messari - Kunal Goel

编译:BlockTurbo

Arbitrum在3月份推出了ARB代币空投,受到用户和支持者的热烈反馈。代币的推出将协议的去中心化控制权转移至由代币持有人治理的ArbitrumDAO。

自代币推出以来,情况发生了戏剧性的变化。第一个改进提案旨在设立Arbitrum基金会并为其分配资金,但由于透明度和不清晰的沟通问题,遭到代币持有人的拒绝。然而,该提案只是已经采取行动的批准,因此无法满足代币持有人的反对。担忧的代币持有人和社区成员提出了关于代币实用性的问题,以及为什么在没有现金流、不是Arbitrum的Gas代币,甚至可能没有完全的治理控制的情况下,ARB代币值得拥有数十亿美元的估值。

Why Token?

传统金融资产持有人(股权和债务)的权利和责任在全球范围内和发行者之间大体上是标准化的。然而,加密货币允许发行者为每个代币制定独特的权利和责任,甚至在类似的协议之间允许不同程度的价值捕获。这些权利和责任构成了代币经济模型的一部分,并在确定代币和协议的成功方面发挥着作用。

ARB的代币经济模型

ARB是ArbitrumDAO的治理代币,对Arbitrum One和Nova网络行使重大控制权。根据协议文件,DAO控制以下内容:

- 链的可升级性和技术未来

- DAO国库

- 代币通胀

- Sequencer利润——即在链上操作收取的费用和Sequencer支付的L1费用之间的净差额

- 所有Arbitrum社交媒体平台和账户

虽然协议仍处于增长阶段,但协议和DAO受选举的超级用户组成的安全委员会保护,该委员会可以通过多重签名快速采取行动,应对任何潜在的漏洞或风险。DAO有权通过选举和罢免成员来改变安全委员会的组成。

在开曼群岛注册的法律实体Arbitrum Foundation也支持DAO。它承担着签订场外协议、将资金分配到协议的增长以及管理社交媒体等责任。DAO有权更改管理Arbitrum Foundation的董事。

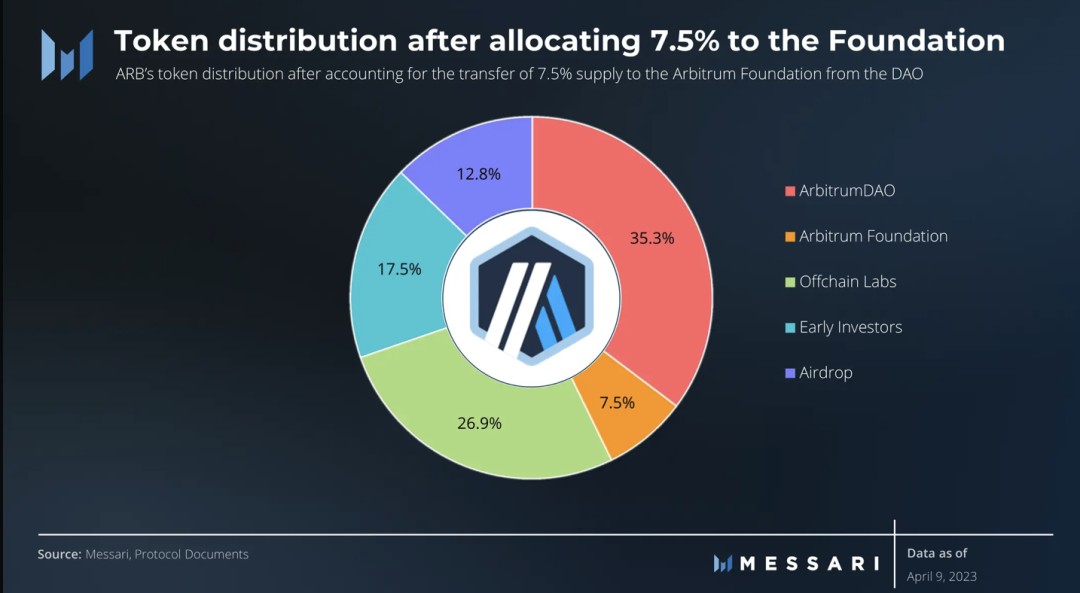

代币推出时供应量为100亿个,每年最高通胀率为2%。在最初的分配中,总供应量的7.5%,即7.5亿个ARB代币,从DAO国库转移到了基金会的钱包中。初始代币分配中并未披露这 7.5 亿 ARB 的转移。这成为代币持有人的痛点,也是AIP-1被拒绝的主要原因。

治理权

AIP-1是已经采取行动的批准,引发了关于ARB代币是否具有任何治理能力的担忧。然而,代币持有人拒绝了该提案,导致协议设计的透明度和清晰度得到改进,正是代币的治理能力所在。基金会已经采取了多种措施来解决代币持有人的担忧,包括:

- 发布透明度报告,更详细地介绍了基金会的设置和成本;

- 提出替代AIP-1.1,为转移到基金会的资金添加了预算和分期解锁计划;

- 提出替代AIP-1.2,更新文件以更清晰地阐明基金会的角色和DAO对其的控制。

此外,社区成员Alex D.提出了AIP-1.05,要求基金会退还所有转移给它的资金。然而,根据当前的投票计数,这个提案很可能会失败。

由于活跃的治理带来的直接改进,对代币缺乏治理能力的担忧似乎没有实际依据。

现金流

第二层(L2)协议通过两个主要的收入流来产生现金流:

- Sequencer利润是从L2用户产生的费用收入和支付给基础层的费用支出之间的差异。Arbitrum的Sequencer利润将被转移到DAO国库中。

- Sequencer可以通过重新排序用户交易请求来生成最大可提取价值(MEV)。目前,Arbitrum sequencer不捕获MEV,但DAO可以通过拍卖区块生产权利来获得MEV的利润,一旦去中心化排序实现。作为Arbitrum的主要开发团队,Offchain Labs对MEV拍卖持保留态度,并正在探索减少MEV的方法。

尽管该协议目前不会分配现金流,但这些现金流将积累到国库并用于进一步的增长。在现代金融中,产生自由现金流并将其再投资通常被认为是一种良好的方式,只要企业处于高增长期。 Layer-2 是高增长的行业,而加密货币行业也是高增长的。如果未来增长饱和,DAO可以投票分配其自由现金流。

非 Gas 资产

ARB 可能永远不会成为 Arbitrum 上的 Gas 代币,但这并不需要成为其有价值的先决条件。随着它转向去中心化的排序器集,ARB 未来很可能会增加其他实用性。DAO 可能会强制要求 Sequencer 进行 ARB 质押,以经济上对齐激励,并允许在任何不当行为的情况下进行削减,类似于权益证明网络中的验证器。这将增加代币的价值,因为用户要求协议提供更高的安全性。

与 Optimism 的竞争

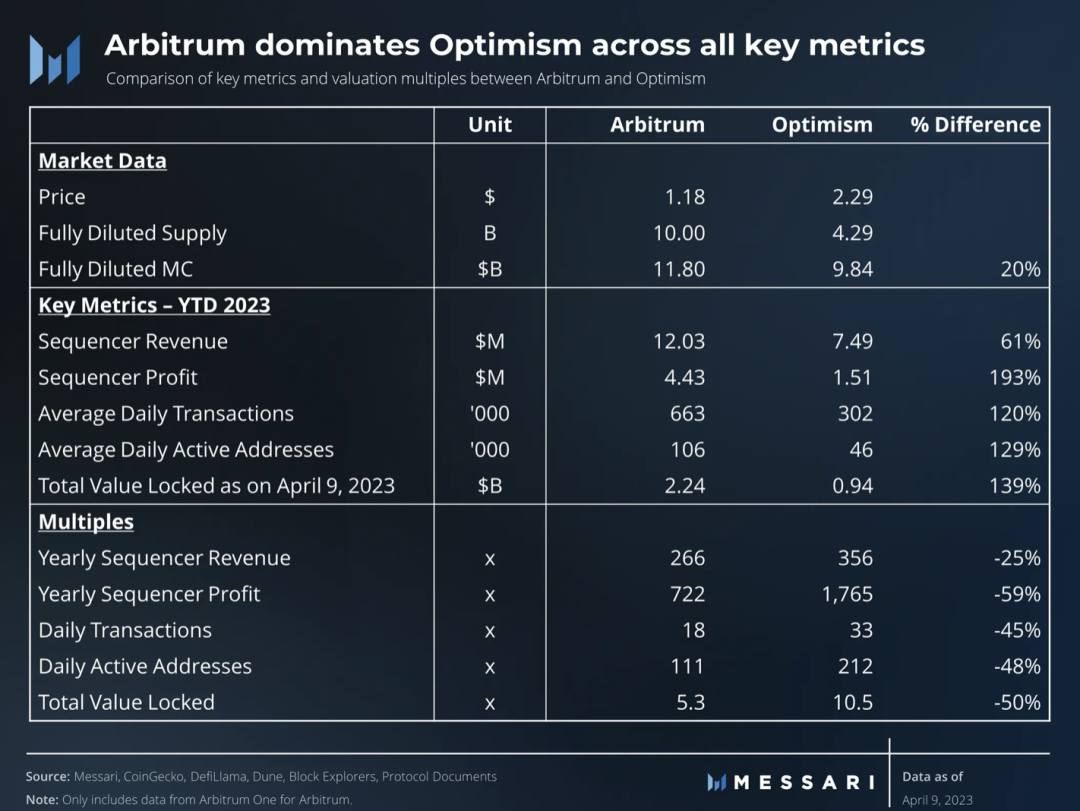

很明显,ARB 代币通过其现金流、治理和安全性具有价值。我们可以通过将关键指标与最接近的竞争对手 Optimism 进行比较来估计其价值。

每日交易量

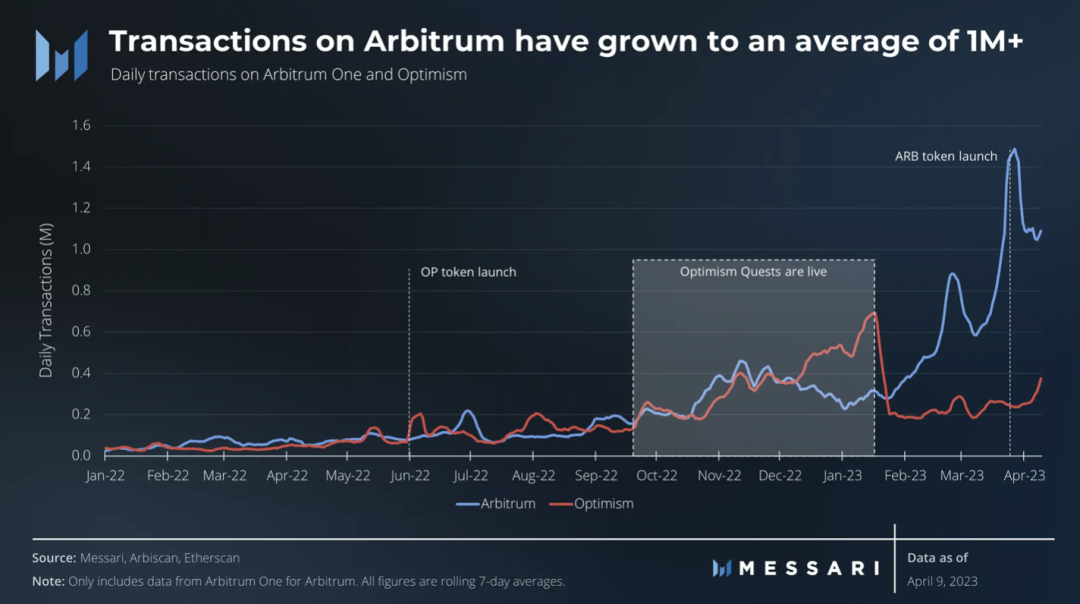

2022 年,Arbitrum 和 Optimism 的日均交易量相似,分别为 153,000 和 155,000。然而,Optimism 的活动似乎主要是由于其激励计划的支持,在 2023 年 1 月结束,就经历了急剧下降。另一方面,由于空投的预期,Arbitrum 在 2023 年经历了急剧的增长,空投当天活动量达到了 270 万。截至目前,Arbitrum 的日均交易量为 663,000,是 Optimism 的两倍以上,后者的日均交易量为 302,000。

每日活跃用户

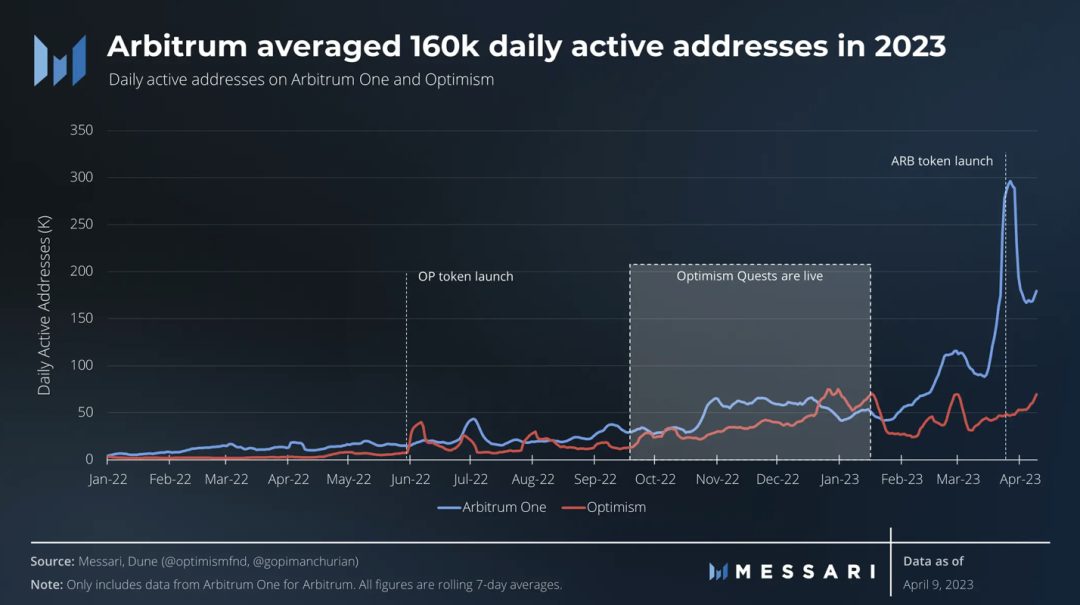

活跃地址的趋势与交易类似,Arbitrum 的每日活跃地址比 Optimism 更高。2022 年,Arbitrum 的日均活跃地址为 27,000,而 Optimism 为 17,000。截至目前,Arbitrum 有 164,000 个日均活跃地址,空投日峰值为 612,000。Optimism 在 2023 年的日均活跃地址为 48,000。

Sequencer 收入和利润

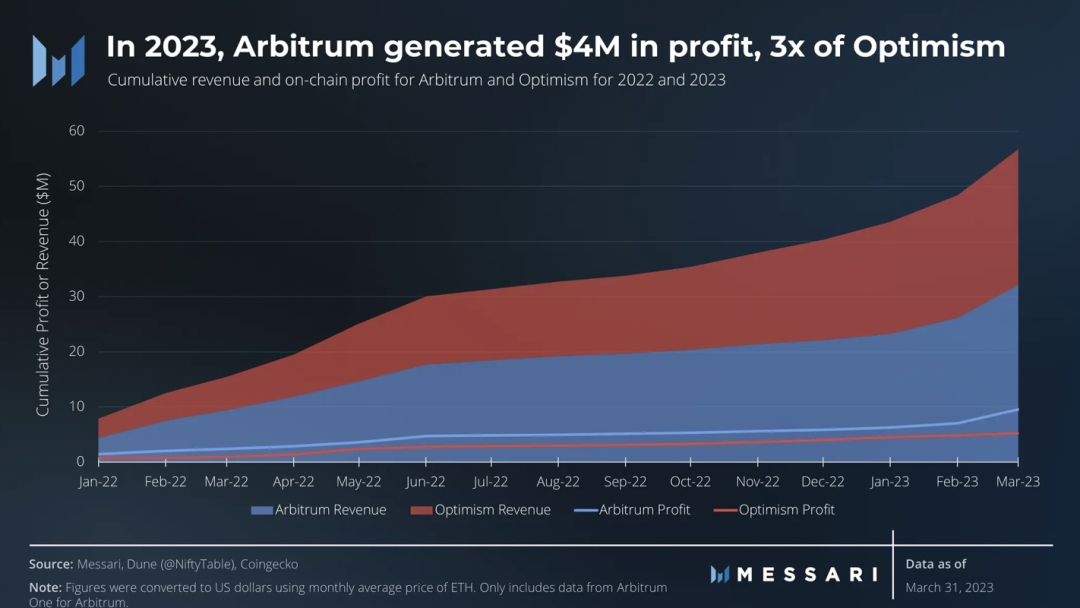

由于其更高的活动量,Arbitrum 产生的 Sequencer 收入和利润高于 Optimism。2022 年,Arbitrum 产生了 2200 万美元的Sequencer 收入和 600 万美元的利润,而 Optimism 分别产生了 1800 万美元和 400 万美元的Sequencer 收入和利润。 2023 年第一季度,Arbitrum 创造了 1000 万美元的收入和 400 万美元的利润,进一步超过了拥有 600 万美元收入和 100 万美元利润的 Optimism。

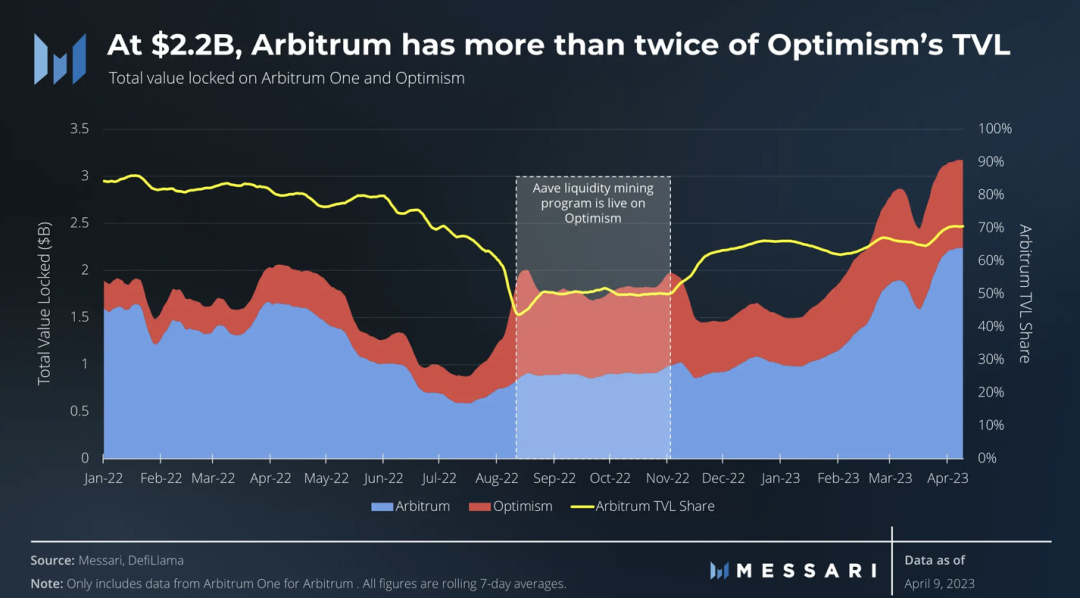

TVL

在 2022 年和 2023 年的大部分时间里,Arbitrum 的 TVL 高于 Optimism。Arbitrum 的主导地位在其代币推出后进一步增强,因为 ARB 已成为其 DeFi 协议中的重要抵押资产。 目前,Arbitrum 的 TVL 为 22 亿美元,而 Optimism 为 9 亿美元。

相对估值

尽管 Arbitrum 的完全稀释市值高出 20%,但在所有关键估值指标上都显著偏低。尽管 Optimism 有一个激励计划,但 Arbitrum 在 2022 年的大部分时间内都能表现出色。现在有了 ARB 代币,Arbitrum 可以运行自己的激励计划,进一步扩大领先优势。

其他因素

尽管 Arbitrum 和 Optimism 是紧密的竞争对手,但比较并不完全准确。以下是一些应该考虑的额外细节。

空投活动

Arbitrum 在空投当天经历了活动量的大幅增加,包括更高的交易量、活跃用户、排序器收入和利润。由于分析的期间是 2023 年,这在某种程度上夸大了 Arbitrum 的采用度指标。

超级链生态系统

Optimism 在创建超级链生态系统方面处于早期领先地位,Coinbase 宣布正在 OP Stack 上构建。Arbitrum 也宣布了自己的 rollup 生态系统,Arbitrum Orbit,但尚未宣布任何重要的构建者。

治理结构的差异

ARB 代币对 Arbitrum 的治理控制权大于 OP 持有人对 Optimism 的控制。OP 持有人与其 Citizens' House 共享治理权,其控制从排序器产生的收入。因此,ARB 应该比 OP 从同样的收入中产生更多价值。

结论

Arbitrum 是以太坊最大的 Layer-2 解决方案,已在所有指标上领先于其唯一的主要竞争对手 Optimism。DAO 和基金会应该忽略这个小的麻烦并共同采取行动,确保 Arbitrum 建立其早期领先优势。随着以太坊上海升级的结束,L2 之战还远没有结束。Optimism 也在计划进行自己的升级,并且更多的 rollup 发布即将到来。

-END-