在刚刚过去的八月份,Avalanche(雪崩)基金会宣布将推出 1.8 亿美元的流动性挖矿奖励计划Avalanche Rush,鼓励更多应用和资产加入Avalanche DeFi生态。Avalanche自8月以来成为生态发展最为迅速的公链,总锁仓量(TVL)从1.84亿美元增至21.1亿美元,增长超过十倍。

Avalanche生态项目也逐渐起势,例如火币创投区块链基金和雪崩亚洲生态基金AVATAR在种子轮投资的Vee.Finance,近期又完成了私募轮融资,引发不少关注,其拥有借贷、杠杆交易与资产桥的概念,将借贷、交易与资产结合起来。借贷与交易协议均是公链上最基础的应用,借贷类项目更容易获得高TVL。根据9月9日最新数据,参与Vee.Finance公测的用户达到了22000+人,钱包总地址达到12000+个。Vee.Finance可能在Avalanche生态中获得较好的发展。

借贷与杠杆交易结合,一站式DeFi平台

回顾去中心化借贷的发展历程,以太坊为例,DeFi协议中最初使用较多的是MakerDAO,一开始只能质押ETH进行借贷。但在极端行情中,这种方式被证明存在风险过于集中的问题,此后逐渐引入WBTC等抵押品。另一个局限是,MakerDAO中只能借出稳定币DAI,而不支持其它借出资产。

随着去年流动性挖矿而兴起的Compound则进一步扩大了市场,不仅可以借出稳定币,还可以借出其它十多种主流的DeFi代币,满足更多用户需求。截至9月9日,Compound中有超过199亿美元的存款在获取利息。

再往下扩展,Cream Finance等分叉自Compound的协议开始出现,并占领了一部分市场,这些协议可以面向更长尾的资产,提供借贷服务,满足市场需求。

此后,随着DeFi往其它链上扩展,BSC、Heco、Avalanche、Fantom、Solana等公链上相继出现各种各样的DeFi协议,但不管在哪条链上,借贷协议都是必不可少的。

从MakerDAO中抵押借出稳定币DAI中可以看出,最朴素的借贷需求就是为了加杠杆,借入稳定币以购买其它风险资产。虽然DeFi具备良好的可组合性,从MakerDAO中借入的DAI可以很方便地在Uniswap等平台继续买入ETH等资产。但是,倘若有一个平台能够同时满足借贷与杠杆交易的需求,则进一步优化和缩短了用户的操作路径。

Vee.Finance 是基于Avalanche公链的 DeFi借贷+DEX 平台。在存入平台支持的加密资产作为抵押品后,用户可以自由选择做多或做空。Vee.Finance 为借贷用户提供交易场景,提供杠杆交易服务,大大地提高了资金效率,为用户提供一站式DeFi服务。

在DEX的合作上,Vee.Finance选择与Avalanche生态中最知名的DEX Pangolin合作,直接让Vee.Finance的资金共享Pangolin的流动性,双方共同扩大DeFi的交易规模和流动性。

资产桥丰富资产多样性,降低用户门槛

Avalanche也是较早发展DeFi的公链,今年2月,Avalanche宣布正式上线Avalanche和以太坊间的跨链桥Avalanche-Ethereum Bridge(AEB),用户可在Avalanche和以太坊的DeFi生态系统间(如 WBTC、AAVE、UNI 和 LINK 等)实现无缝且双向的资产流动。但是,当时使用门槛较高,因此阻挡了大多数想要参与Avalanche上DeFi活动的用户。

7月底,Avalanche宣布依托Intel SGX技术推出新一代跨链桥AB,将取代今年2月推出的Avalanche-以太坊跨链桥,以更高的安全性、更快的交易确认速度和大幅降低的费率深度优化用户体验。AB跨链桥的费率仅为AEB跨链桥的五分之一。

再结合8月份的流动性挖矿奖励计划,Avalanche终于实现了生态的爆发性增长。

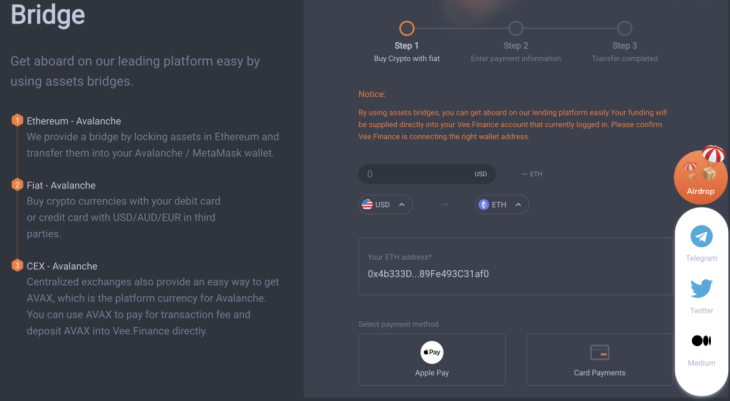

跨链桥对于公链的生态发展至关重要,Vee.Finance也将推出自己的资产跨链桥,而不必依赖于Avalanche官方AB跨链桥支持的资产,这样对于资产的选择更为灵活。用户将资产锁定在以太坊中,即可在Vee.Finance中生成相应的资产。

此外,还可以直接从中心化交易所进行跨链,直接将AVAX转移到Vee.Finance中,只需使用AVAX作为转账的gas费。

智能订单路由,解决流动性分散的问题

当一条公链中的生态足够丰富时,肯定不会只有一个DEX。AMM形式的DEX通常都会以一定的激励措施,来争取流动性。但各个DEX之间的流动性互相分隔,交易效率低下,当交易所之间有价差出现时,又会有机器人进行套利,造成网络的拥堵,因此以太坊上才有了1inch这类聚合交易平台的出现。

Vee.Finance 也计划上线智能订单路由(Smart Order Routing),解决目前DEX市场流动性分散的问题,并为用户提供更小的交易滑点,挖掘更优的交易价格。用户设置好交易参数,如交易数额、滑点范围等,Vee.Finance帮助用过通过自身算法得出最优的交易路径,将用户大额交易拆分成多笔小额交易,减少交易滑点,以最优价格进行成交。

低手续费,多途径流动性挖矿

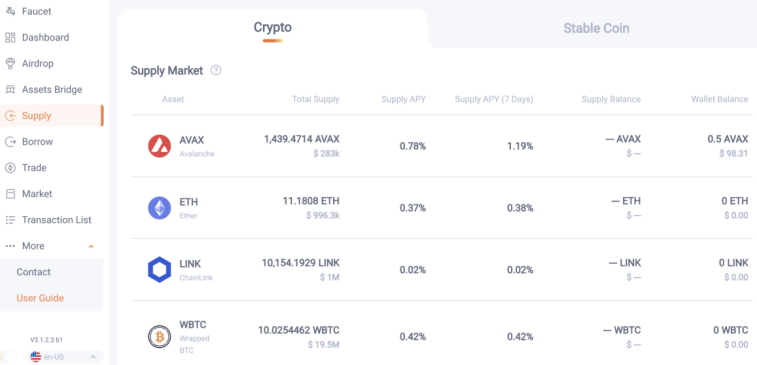

与其它借贷协议相同,在Vee.Finance中存入或接入资产均可以获得治理代币奖励,有3种途径参与Vee.Finance的流动性挖矿。

仅提供存款:如果想要风险参与,也没有借款需求,可以只提供存款,获取收益。提供存款后,即可以赚取币本位的利息,以及治理代币VEET奖励。

无杠杆借贷:如同Compound等借贷协议一样,以存款为抵押品可以从协议中借款。在Vee.Finance中完成借款后,同样可以获得VEET奖励。

杠杆借款:在完成存款后,转到交易页面,用杠杆借入资产并购买另一种资产,这样实际上是在开立多头或空头杠杆头寸。从借入资产开始,可以赚取额外的VEET。

部署在Avalanche上的Vee.Finance交易手续费极低,TPS 4500+,大大降低了参与门槛,借贷与交易功能为用户提供小资金参与DeFi的机会。

借贷市场对于DeFi来说是“刚需”,Vee.Finance巧妙地将借贷和杠杆交易结合,不仅是提供了借款的来源,还使借入资金可以一步到位地用于杠杆交易。正是得益于Vee.Finance的广阔应用场景,在种子轮被火币和Avalanche投资之后,9月7日,Vee.Finance又宣布完成了250万美元的私募轮融资,本轮融资由AC Capital、AP Capital、AVALAUNCH、BCA Investments、CatcherVC、Chronos Ventures、COBAK、 Damo Labs、Dutch Crypto Investors、FBG Capital、Kryptos Research、Lancer Capital、LD Capital、Limestone Capital、MEXC Labs、Mint Ventures、Momentum 6、NGC Ventures、PANONY、Ti Capital、7 O'Clock Capital、ViaBTC Capital以及Waterdrip Capital等的投资。Vee.Finance主网预计9月14日上线,可能吸引较多资金的关注。