“人生本是痴,不悟不成佛,不疯不成魔”。看《霸王别姬》时,对“不疯魔不成活”这句话记忆深刻,张国荣饰演的陈蝶衣的形象在心中活灵活现。

这句话的前半段可以送给 Compound 了,Compound 依然开启疯狂之路。至于后半句,希望它也可以做到。

套利者,已经疯狂地涌向 Compound ,用自有资金或借贷资金开始抵押借贷挖矿套利,演绎了人性的贪婪和资本永不眠。

一周锁仓翻6倍,代币上涨14倍

2020年6月16日,是Compound 疯狂的开始,含蓄点说是向用户分发治理代币COMP,简单直接点说是借贷即挖矿。

说两点疯狂之处:锁仓量翻6倍,治理代币COMP 涨了14 倍,成为 DeFi 市值第一 。

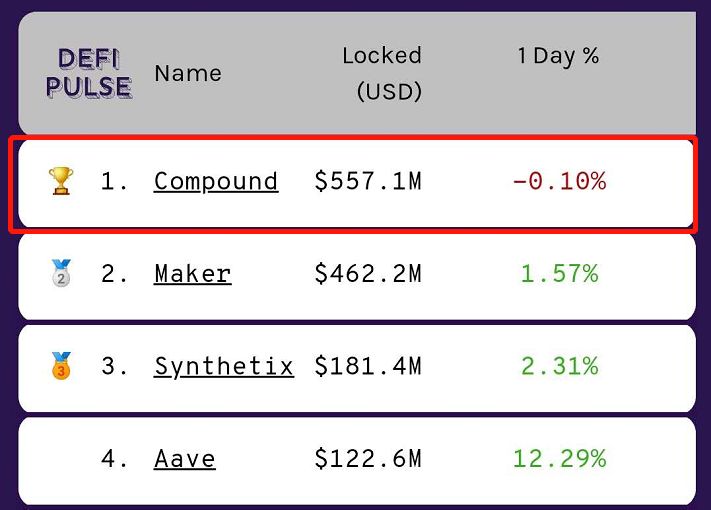

根据 DeFi Pulse 数据显示,6月22日晚 Compound平台上锁定的代币美元总价值已涨至5.57亿美元,而在6月16日之前平台上锁定的代币美元总价值才0.9亿美元,短短几天时间涨了6倍多。

曾经的 DeFi 龙头老大 Maker 如今被按在地上摩擦,锁仓量被超越。

Compound 能在短短几天时间内暴涨的锁仓量,都是为了来挖 COMP 的,再直接点说是为了高额利息而来。

6月9日时,大家在为 DeFi 市值重返20亿美元而欢呼,如今在 Compound 的助力之下,DeFi 的市值已经迈过了60 亿美元。

6月22日晚, COMP 价格为256美元,总市值也已超过 MKR ,成为 DeFi 领域第一。

那这 COMP 的收益如何呢?由于 Compound 没有预售,但其股权投资者可以获得代币,可以看成 COMP 代币的初始价格。

Compound 在种子轮融资 820 万美元,A 轮融资 2500 万美元,一共募资 3320 万美元,分配了 2,396,000 枚 COMP 代币。那么 COMP 价格=3320万美元/2396000=13.856美元。

而 Compound Team在 COMP 开挖的第一天,在Uniswap上放上2000ETH / 25000 COMP 交易对,即给 COMP 上所定价为:1 COMP= 0.08 ETH,即 18.4美元。

意味着 COMP 从“私募轮” 到现在涨将近18倍,从开盘价到目前涨了将近 14倍。

Compound之外,还有谁能打

Compound 如此火,那么其他 DeFi 产品会跟进吗?

在DeFi 生态中,根据dapp.review数据,一共有8款抵押借贷产品,分布在3个平台上,即ETH、EOS、TRX,以ETH链上的为主。

从是否发币的角度可分为:

发币的项目:Maker(MKR)、Compound(COMP)、Aave(Lend)

无币的项目:Nuo network、Dharma、lendf.me

而这些项目的抵押借贷模式,可分为四种模式:

1、Maker DAO,稳定币模式,类比当铺,只贷不借;

2、Compound,流动池交易模式,类比银行,随存随取;

3、Dharma,P2P 撮合模式,类P2P贷款,无法随借随还;

4、Aave,闪贷,无抵押贷款,转为套利而准备。

曾经的老大 Maker已经被按下去了,Dharma模式因缺乏流动性整体欠佳,Aave虽有闪贷一大套利功能但只适合少数机构用户使用。还有谁能打呢?

如果从抵押借贷的模式上看,Maker、Compound、Aave三者各有特点,能相互抗衡,而且三者都有自己的代币,为何单 COMP 如此牛逼呢?

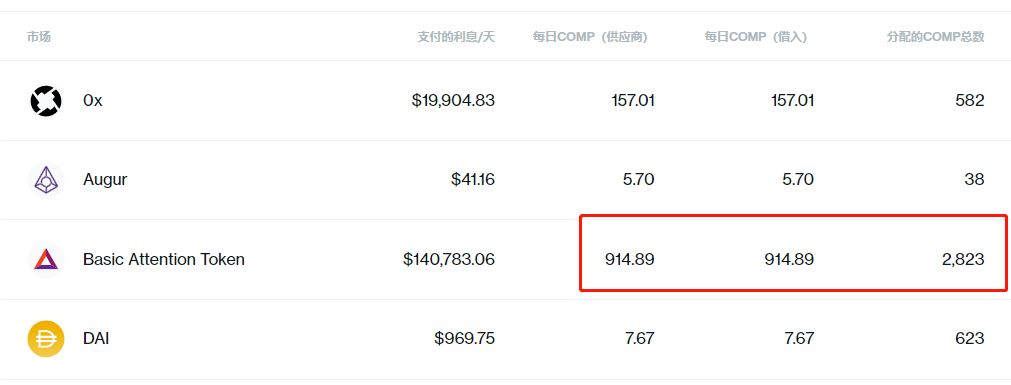

来看一组数据,根据compound.finance数据统计,6月22日平台支付的利息为:211861美元;而挖出来的 COMP 代币为2880枚,如果按250美元的价格计算,则为720000美元。

720000美元>211861美元

这意味什么?难道区块链世界提前进入到负利率时代吗?借钱还给倒贴钱了吗?当然不是。因为 Compound的盈利能力和 COMP的价格已经脱钩了。

超级君对于 COMP 的火爆感慨到:Defi比Dapp的能量大多了。这条微博的评论区道出了真谛,DeFi就是把Dapp整的那些没用的前戏去掉,直入主题,就是要搞钱,当然酣畅淋漓!

看到这个,是否想起 ICO的疯狂,各种ICO的项目靠什么赚钱呢?项目盈利吗?不是,靠的是故事和拉盘能力。

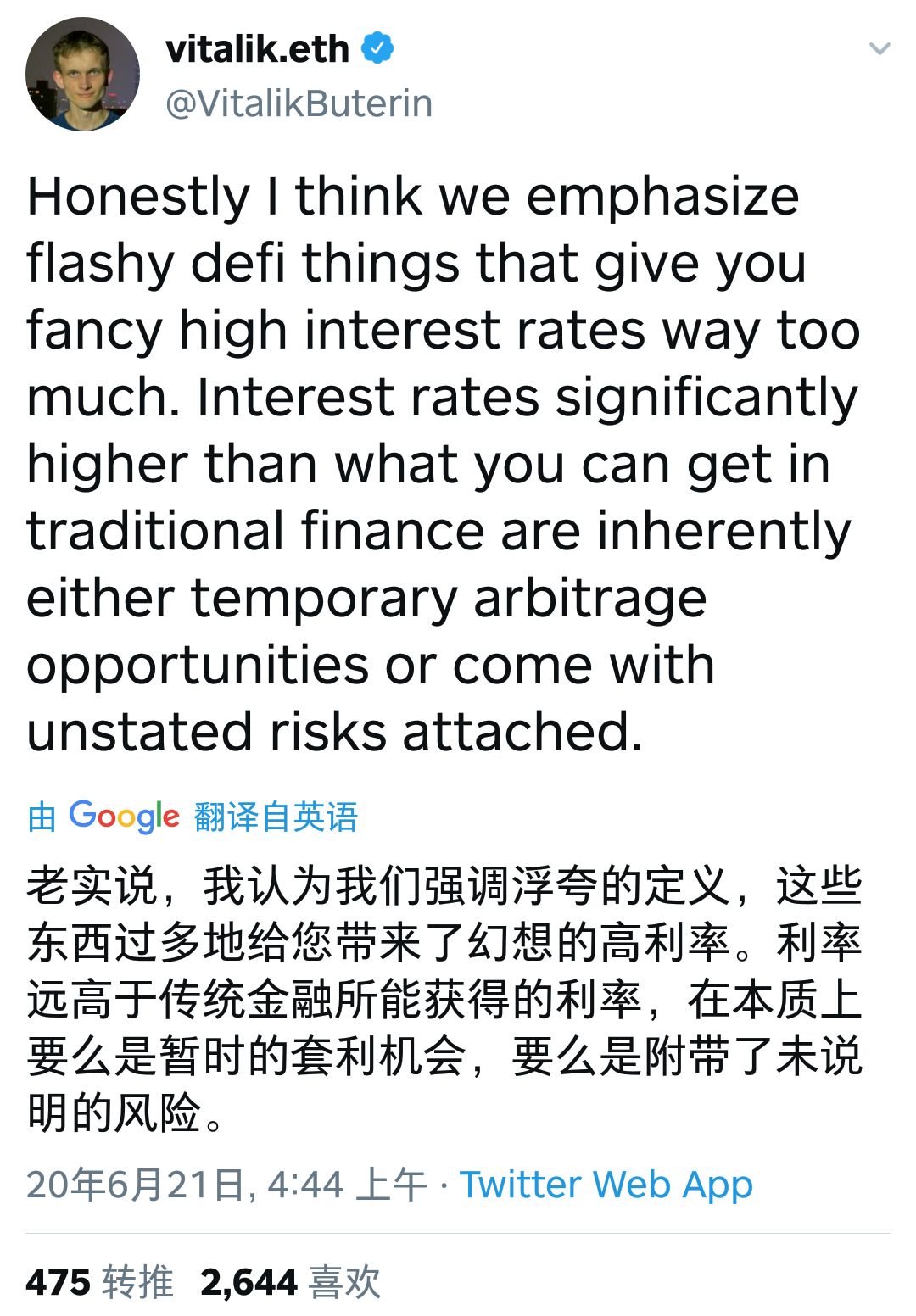

对于 DeFi 的火爆场面,V神也出来降温。

这种降温作用大吗?可能象征意义大于实际意义。因为,大家都是冲着钱来的,只要赚钱的血腥味在,资本疯狂的涌入就不会停止。

暴利之下,机构入场套利

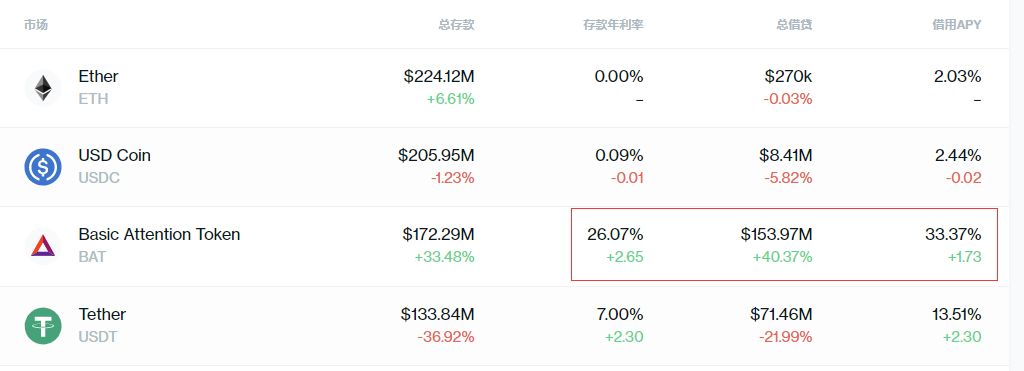

Compound究竟有多暴利,看白特幂做的一个数据统计,如下图。

不管是存钱,还是借钱多能获利,利率还非常高。而且更有意思的是,从目前统计数据看,借钱的人获利比存钱的人更高。那么钱从哪里来呢?来自 COMP 的二级市场交易。

这么高的利率,自然少不了套利者,比如反复抵押借贷来挖矿。

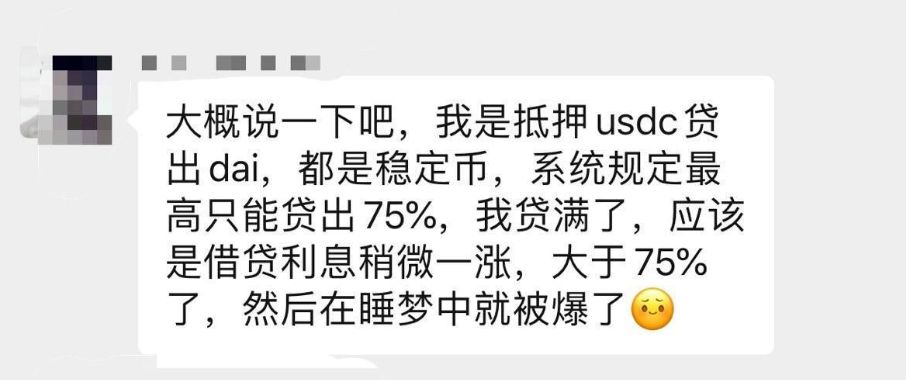

1、个人操作太猛,抵押借贷也会爆仓

部分人觉得抵押借贷不会爆仓,于是按最大量进行抵押借贷来挖 COMP,事实太残酷,稳定币一丢丢波动,导致抵押借贷爆仓了。

这样的爆仓,只能说太贪心了,没搞懂规则,后果只能自负了。但有搞懂规则的中心化平台借贷,开始用别人的钱去“无风险”挖矿套利了。

2、机构入场套利,中间商赚差价

DeBank数据显示,6月18日,中心化借贷平台 NEXO 向Compound存入 2000 万 USDT ;6月19日, NEXO 又再次向 Compound 存入 2800万USDT;之后陆续向 Compound 存入资金进行挖矿套利,先后一共存入了约6000万USDT。而或许是受到舆论质疑的影响,NEXO如今已经将存入Compound的6000万USDT清仓。

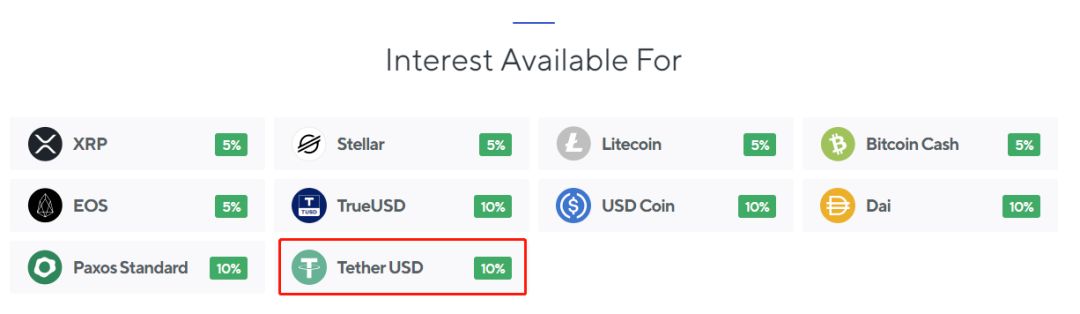

但按存入时收益率计算,其年化收益率可达到55.36%,而用户在 NEXO 上的存USDT的利率为10%。而中心化加密货币借贷服务商Genesis也表示,由于用户借贷在到Compound上抵押借贷套利,如今稳定币的借贷利率正在上升。

也就是说,用户到中心化平台借贷,再到去中心化借贷平台抵押赚取利差,甚至是NEXO这样的中心化平台亲自下场到去中心化平台借贷,套利操作下,几方都能吃到肉,但风险,谁担还不知道。

从用户的角度来看,你以为你把钱出借给借贷平台做稳健投资获利,却不知道在被别人用来套利。

NEXO 上的存款利率10%,已经挺高的了。而许多中心化平台的利息,不算 COMP 的奖励,存款利息都没有 Compound 高,比如抹茶的USDT活期存款利息为3.88%。而 Compound 的存款利息一开始为11%,现在降低为4.66%。

对于,用户存款利息低于 Compound的存款利息的借贷项目来说,如果直接用用户的资产去Compound套利,化身为中间商,赚差价,真香。

这几天时间,Compound的锁仓量从0.9亿美元涨到5.4亿美元,这里面会有多少像NEXO一样的借贷平台的操作模式呢?

Compound是去中心化的借贷平台,虽然没有跑路的风险,但这不意味着很安全,风险来自于代码风险,毕竟去中心化抵押借贷平台 lendf.me就在今年3月份被盗了。

3、套利新玩法,BAT大户入场

随着 COMP 的持续火热,COMP 挖矿套利也更新了玩法。某个账号抵押了1.3亿个BAT到Compound,在 Compound 平台上 BAT的存款利率26%,借贷利率达到了33%。

BAT 挖出来的 COMP 914个,占COMP 一天挖矿量的1/3。

于是COMP 挖矿套利也更新了玩法:

1)抵押ETH/USDC/DAI

2)借BAT

3)BAT转入小号

4)小号抵押BAT,借Ox

5)0x转入大号抵押,借BAT

如此循环借贷套利,风险也升级了,毕竟BAT波动大,抵押借贷就容易爆仓,而且如果COMP价格暴跌,那么挖到的COMP不足以支撑借贷利息。

玩法越多,风险就越大,毕竟进入一个纯玩钱的游戏,缺乏价值支撑的结果就是泡沫破灭,问题在于泡沫什么时候破。

如今 COMP 开启了这样火热的局面,把 Dapp 的玩法直接升级为资本套利,COMP价格能维持多久不可知。

对于 Compound 借贷平台来说,已经成功出圈,并获得大量用户。

对于 Compound 上存款的人来说,如果 COMP 价格维持不住,少了一部分利润,但相对其他借贷平台来说,利润还是可观。

对于 COMP 二级市场玩家来说,风险一直很大,能暴涨就能暴跌。

值得一提的是,正在本文将发之时, Compound 在推特表示,社区成员创建了治理提案 010。该提案内容包括,调整COMP产出速度,从每个以太坊区块转出 0.5 COMP(原计划每天产出约2880个COMP) 降至 0.44 COMP,同时将抵押 BAT、ZRX 和 REP 借出其他资产的系数由 10% 提高至 50%。

截止发稿,此提案的赞成率高达99.98%。