記事の著者: デシスラヴァ・オベール、アナスタシア・メラクリノス

記事編集:ブロックユニコーン

2024年10月9日、3つのマーケットメーカー(ZM Quant、CLS Global、MyTrade)とその従業員が、仮想通貨企業とそのトークンNexFundAIを代表してウォッシュ・トレーディングと共謀の罪で起訴された。 FBI が収集した証拠に基づいて、合計 18 の個人と団体が起訴されています。

この詳細な分析では、NexFundAI 仮想通貨のオンチェーン データを分析して、他の仮想通貨にも拡張できるウォッシュ取引パターンを特定し、特定のトークンの流動性に疑問を投げかけます。さらに、DeFi における他のブラッシング戦略と、集中プラットフォームでの違法行為を特定する方法についても検討します。

最後に、市場の効率性と操作性の境界線があいまいになる、韓国市場における価格つり上げ行為を検討します。

FBI、トークンデータ内のブラシトランザクションを特定

NexFundAI は、仮想通貨市場における市場操作を暴露するために FBI によって設立された会社によって 2024 年 5 月に発行されたトークンです。告発された会社は、通常、UniswapなどのDeFi取引所で、顧客に代わってアルゴリズムのブラシ取引やポンプアンドダンプなどの操作行為を行っていました。これらの行為は新しく発行されたトークンや小型株のトークンをターゲットにしており、実際の投資家を惹きつける活発な市場のような錯覚を生み出し、最終的にはトークンの価格を押し上げ、人気を高めます。

FBIの捜査により明確な自白が得られ、関係者はその作戦と意図を詳細に説明した。 「これがUniswapで市場を作る方法だ」と明言する人もいますが、この事件は口頭での証拠を提供しただけでなく、データを通じてDeFiのブラシ取引の本当の姿を示しました。これについては次に詳しく説明します。

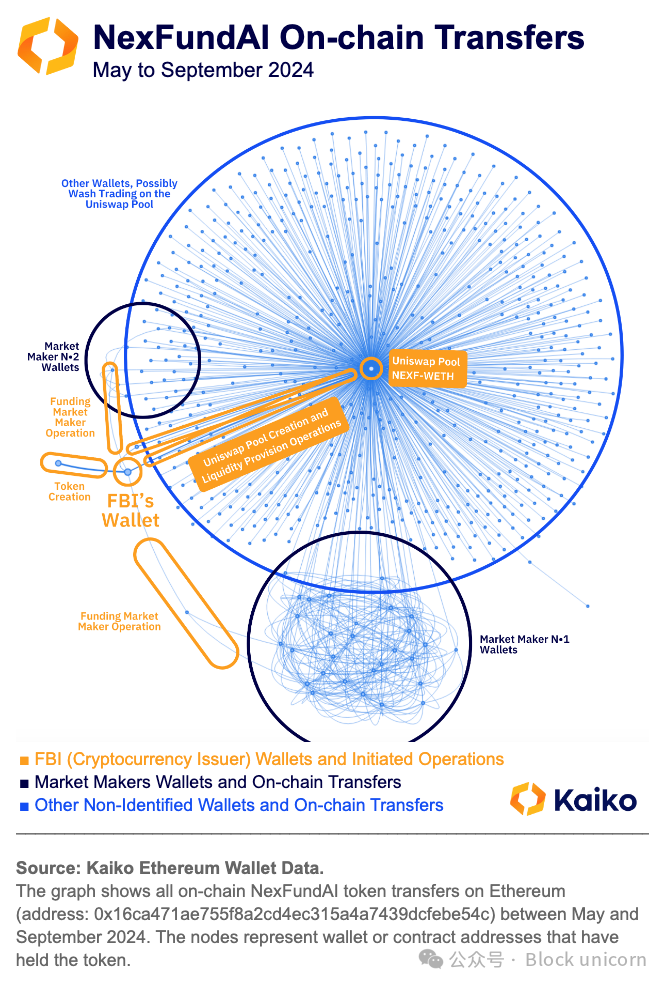

FBI の偽トークン NexFundAI (Kaiko: NEXF) のデータ探索を開始するには、まずトークンのオンチェーン転送データを調べます。このデータは、これらのトークンを保持するすべてのウォレットとスマート コントラクト アドレスを含む、トークン発行からの完全なパスを提供します。

データは、トークン発行者がトークン資金をマーケットメーカー ウォレットに転送し、その後マーケットメーカー ウォレットがその資金を数十の他のウォレットに分配したことを示しています。チャートでは濃い青色のクラスターで識別されています。

これらの資金はその後、Uniswap でウォッシュ取引を実行するために使用されました。Uniswap は、発行者によって作成された唯一の二次市場であり、チャートの中央に位置し、トークンを受信および/または転送するほぼすべてのウォレットの集合場所です (2024 年から毎年5月から9月まで)。

これらの発見は、FBIがおとり捜査を通じて明らかにした情報をさらに裏付けるものである。告発された企業は、早期の機会を掴もうとする投資家の疑惑を招くことなく、複数のボットと数百のウォレットを使用してウォッシュ取引を実施した。

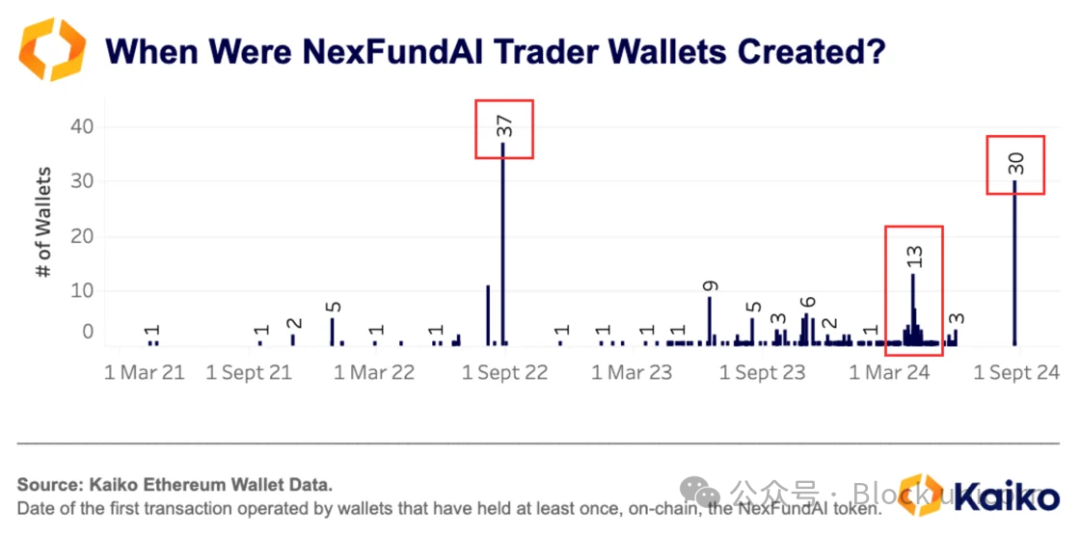

分析を改良し、特定のウォレット、特にクラスター内のウォレットからの送金の不正性を確認するために、NexFundAI トークン送金だけでなくオンチェーン データ全体を調べて、各ウォレットが最初の送金を受け取った日付を記録しました。データは、サンプル内の 485 のウォレットのうち、148 のウォレット (または 28%) が少なくとも他の 5 つのウォレットと同じブロックで最初に資金を供給されたことを示しています。

このようなあまり知られていないトークンの場合、このような取引パターンはほとんど不可能です。したがって、少なくともこれら 138 個のアドレスが取引アルゴリズムに関連しており、ウォッシュ取引に使用される可能性があると推測するのが合理的です。

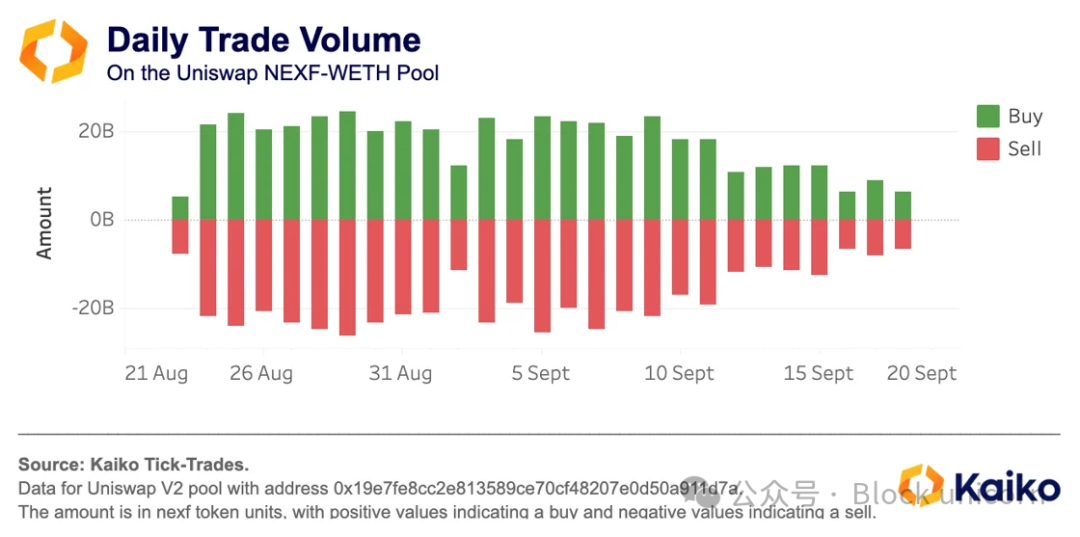

このトークンが関与するウォッシュ取引をさらに確認するために、このトークンが存在する唯一の二次市場からの市場データを分析しました。 Uniswap市場の毎日の取引高を集計し、売買高を比較すると、両者の間に驚くべき対称性があることがわかりました。この対称性は、マーケットメイク企業がウォッシュ取引に参加しているすべてのウォレットにわたって、この市場の総額を毎日ヘッジしていることを示しています。

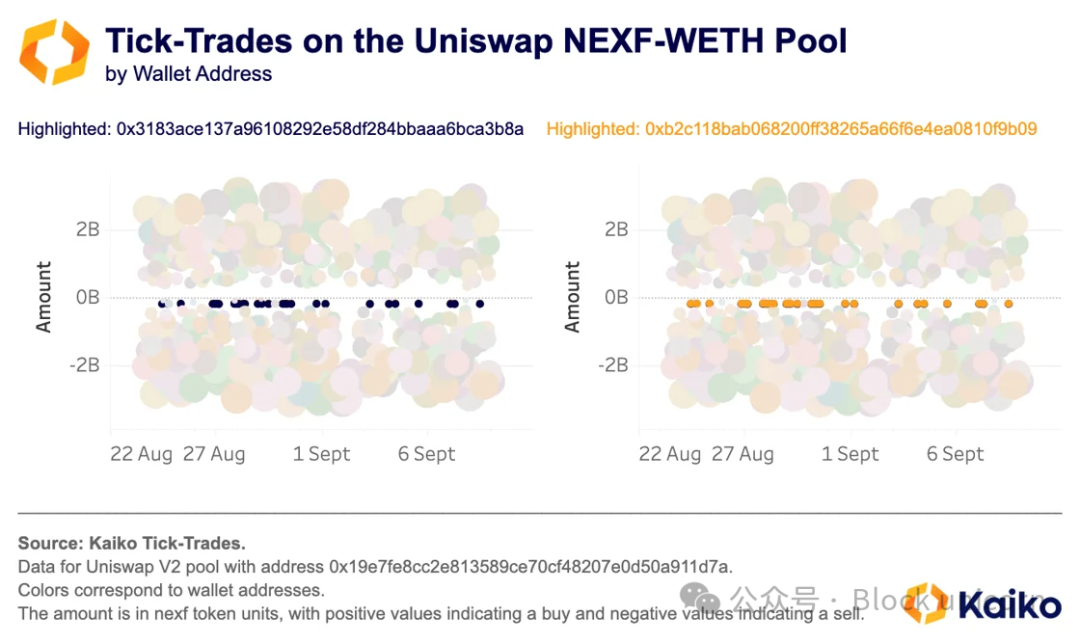

個々のトランザクション レベルをドリルダウンし、ウォレット アドレスごとにトランザクションを色分けした後、特定のアドレスが 1 か月の取引活動にわたってまったく同じ個々のトランザクション (同じ金額とタイムスタンプ) を実行したこともわかりました。これは、これらのアドレスがブラッシング戦略を使用していることを示しています。これは、これらのアドレスが相互に関連していることも意味します。

さらなる調査により、Kaiko のウォレット データ ソリューションを使用したところ、両方のアドレスが、チェーン上で直接やり取りしたことがないにもかかわらず、どちらも同じウォレット アドレス 0x4aa6a6231630ad13ef52c06de3d3d3850fafcd70 から WETH によって資金提供されていることが判明しました。ウォレット自体は、Railgun のスマート コントラクトを通じて資金が供給されます。 Railgun の公式 Web サイトの情報によると、「RAILGUN は暗号通貨取引にプライバシー保護を追加するように設計されたプロのトレーダーと DeFi ユーザー向けのスマート コントラクトです。これらの調査結果は、これらのウォレット アドレスが市場などの隠蔽する必要がある特定の動作を行っている可能性があることを示しています。」操作、またはさらに深刻な状況。

DeFi詐欺はNexFundAIを超えて進む

DeFiにおける操作はFBIの捜査に限定されません。私たちのデータによると、イーサリアム分散型取引所上の 200,000 を超える資産の多くは実用化されておらず、1 人の人物によって管理されています。

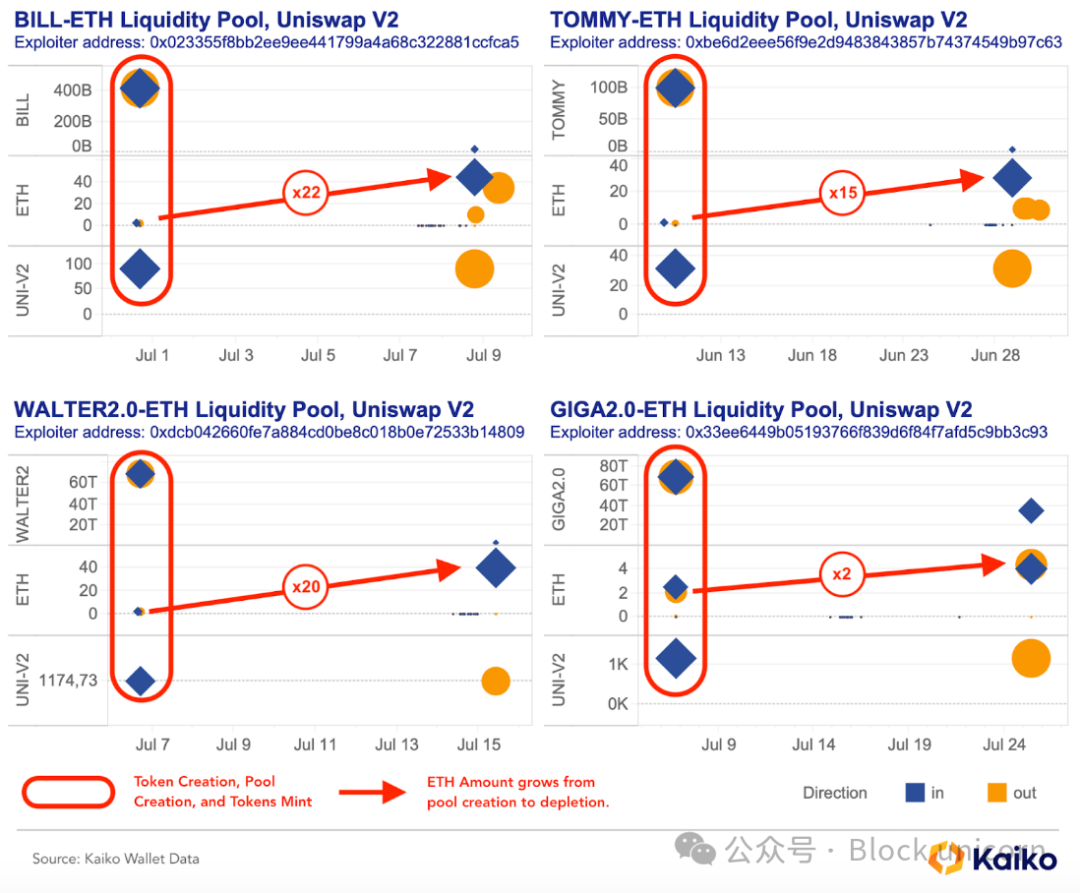

イーサリアムでトークンを発行する一部の発行者は、Uniswapに短期流動性プールを確立する予定だ。プール内の流動性を制御し、複数のウォレットを使用してウォッシュ取引を行うことで、プールの魅力を高め、一般投資家をプールに引きつけ、それによってETHを蓄積し、トークンを放出します。 Kaiko のウォレット データによると、4 つの暗号通貨の分析により、この操作により約 10 日で最初の ETH 投資の 22 倍の利益が達成できることが示されています。この分析により、トークン発行者の間で広範な詐欺が行われていたことが明らかになり、NexFundAIに対するFBIの調査の範囲を超えていました。

データモデル:GIGA2.0トークンを例に挙げます

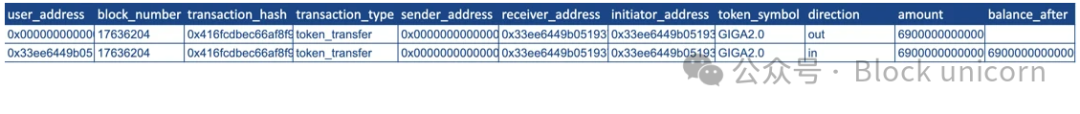

ユーザー (例: 0x33ee6449b05193766f839d6f84f7afd5c9bb3c93) は、アドレス (例: 0x000) から新しいトークンの供給全体を受信 (および開始) しました。

ユーザーは直ちに (同日以内に) これらのトークンと ETH の一部を転送して、新しい Uniswap V2 流動性プールを作成します。すべての流動性はユーザーによって寄付されるため、ユーザーは自分の寄付を表す UNI-V2 トークンを受け取ります。

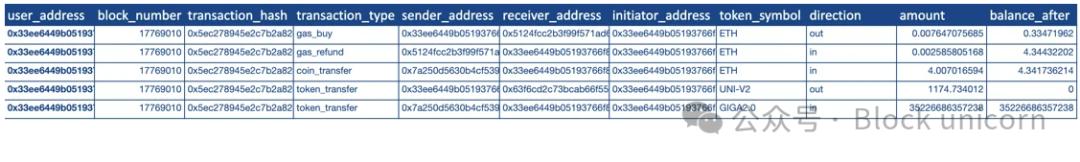

平均して 10 日後に、ユーザーはすべての流動性を引き出し、UNI-V2 トークンを破棄し、取引手数料から得た追加の ETH を引き出します。

これら 4 つのトークンのオンチェーン データを分析したところ、まったく同じパターンが繰り返されており、利益のみを目的とした自動化された反復操作による操作が示されていることがわかりました。

市場操作はDeFiに限定されない

FBIの調査はこれらの慣行を事実上暴露しましたが、市場の悪用は仮想通貨やDeFiに特有のものではありません。 2019年、ゴットビットのCEOは、小規模取引所がこうした行為を黙認していることを利用して、仮想通貨プロジェクトの「偽りの成功」を支援するという非倫理的な事業について発言した。 Gotbit の CEO と取締役 2 人も、複数の仮想通貨の同様の操作に関与したとしてこの事件で起訴された。

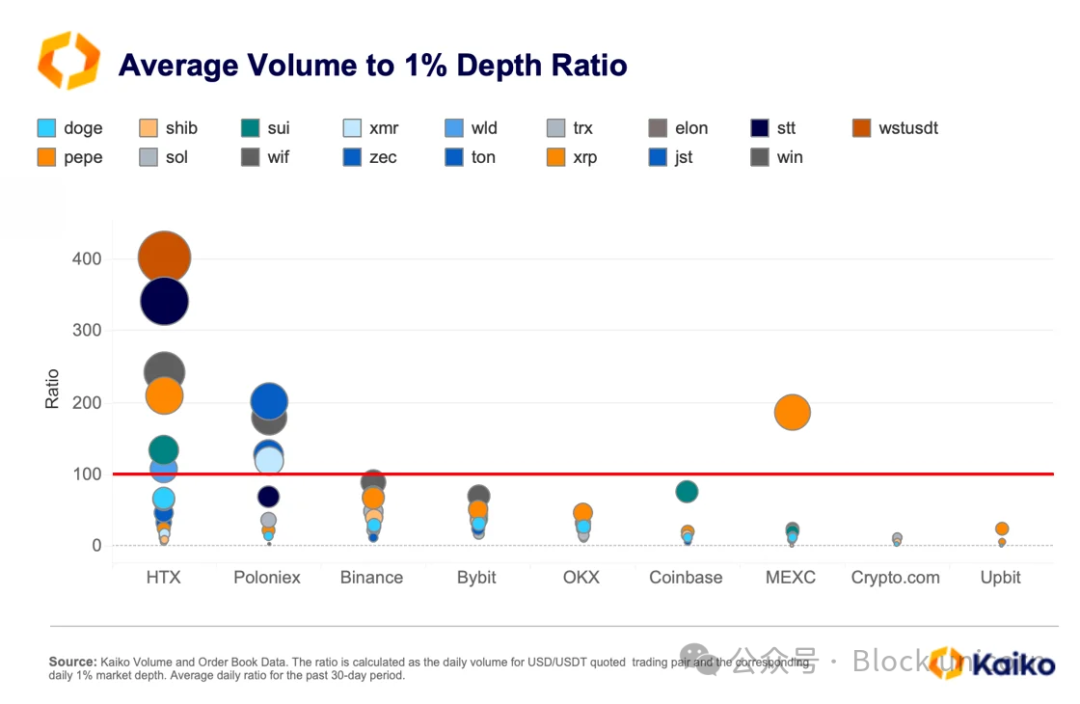

ただし、集中型交換機ではそのような操作を検出するのがより困難になります。これらの取引所は市場レベルの注文簿と取引データのみを表示するため、偽の取引を正確に特定することが困難です。それでも、取引パターンと市場指標を取引所間で比較することは、問題を特定するのに役立ちます。たとえば、取引量が流動性 (市場厚み 1%) を大幅に超えている場合、それはブラシ取引に関連している可能性があります。

データによると、HTX と Poloniex が 100 倍を超える流動性比率を持つ最も多くの資産を保有しています。多くの場合、ミームコイン、プライバシーコイン、小型株アルトコインは、ボリュームと深さの比率が異常に高くなります。

特定の取引所のプロモーション活動(手数料ゼロキャンペーンなど)により取引量が大幅に増加する可能性があるため、取引量と流動性の比率は完全な指標ではないことに注意することが重要です。偽の出来高をより確実に判断するには、取引所間の出来高の相関関係を調べることができます。通常、さまざまな取引所での資産の取引量の傾向は相関しており、長期にわたって一貫しています。取引量が長期間単調である場合、長期間取引がない場合、または取引所間の大きな差異がある場合は、異常な取引活動を示している可能性があります。

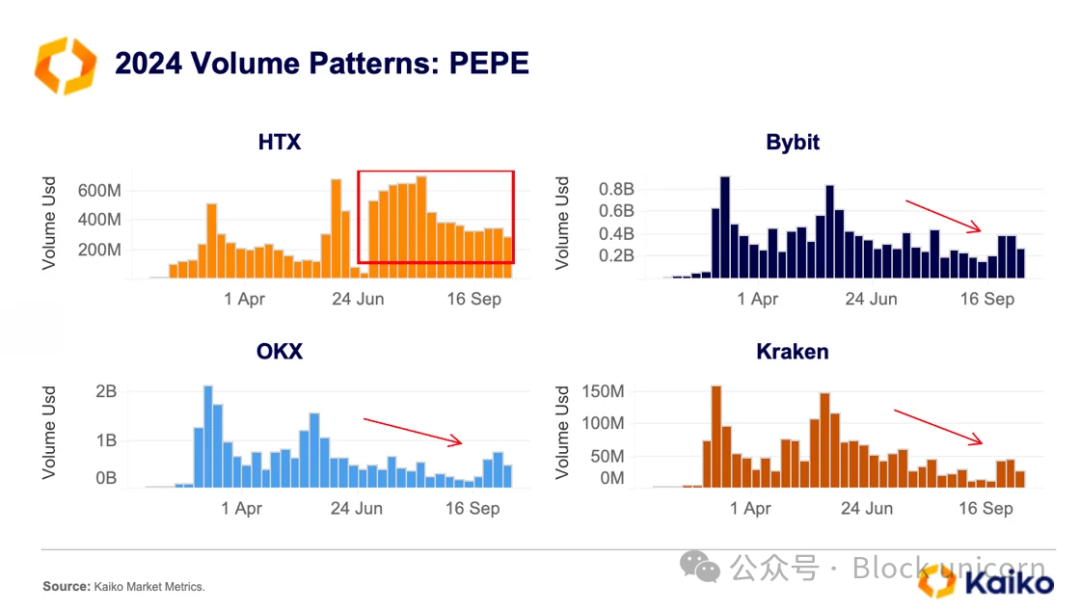

たとえば、特定の取引所の PEPE トークンを調べたところ、2024 年の取引量傾向に HTX と他のプラットフォームの間で大きな違いがあることがわかりました。 HTX では、PEPE の取引量は 7 月中も高水準を維持、または増加さえしましたが、他のほとんどの取引所では取引量が減少しました。

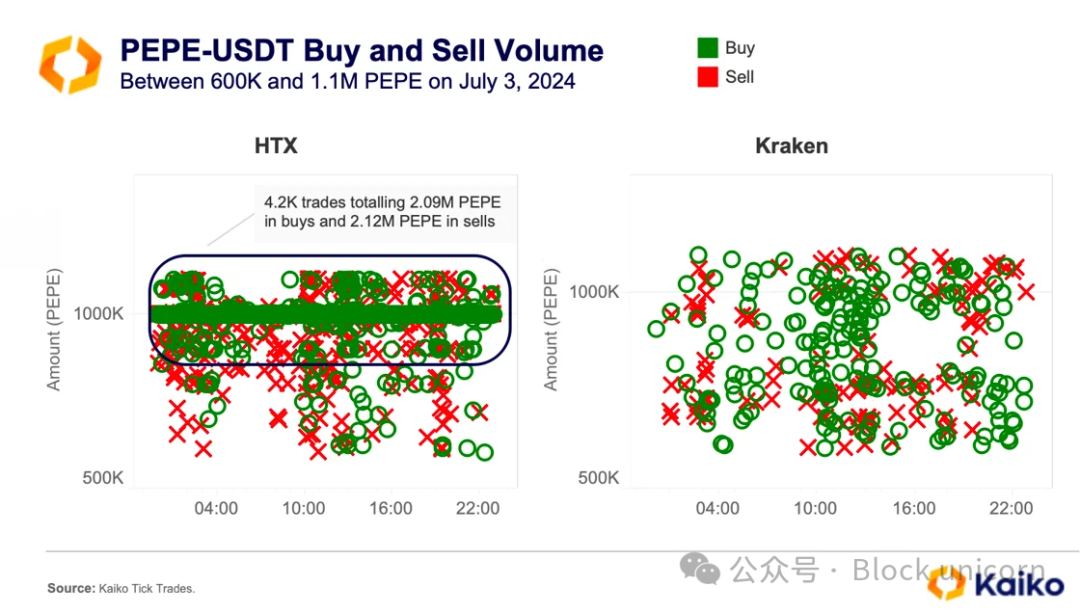

取引データをさらに分析したところ、HTX の PEPE-USDT 市場ではアルゴリズム取引が活発であることがわかりました。 7 月 3 日には、100 万 PEPE に対して 4,200 件の買い注文と売り注文があり、1 時間あたり平均約 180 件の注文がありました。この取引モデルは、同時期のクラーケンの取引とは著しく対照的です。クラーケンはより自然で小売主導型であり、取引の規模とタイミングが不規則でした。

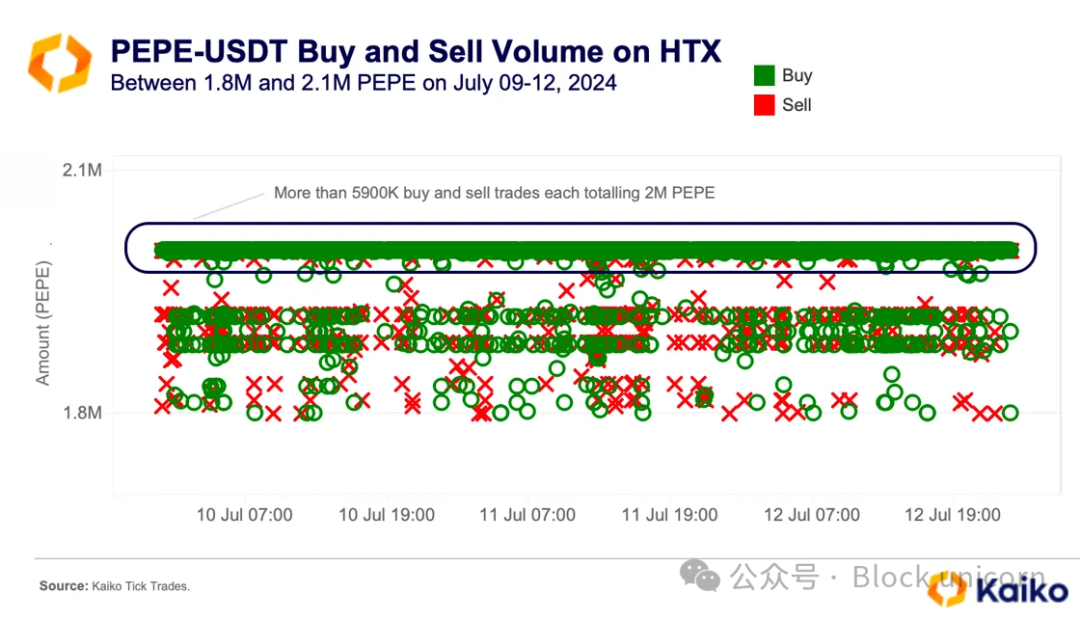

同様のパターンは7月の他の日にも現れた。たとえば、7 月 9 日から 12 日までの間に、5,900 件を超える 2M PEPE の売買取引が実行されました。

高いボリューム対深さの比率、異常な毎週の取引パターン、繰り返される注文の固定サイズ、迅速な約定など、さまざまな兆候が自動ブラッシングの可能性を示しています。ウォッシュ取引では、同じ主体が買い注文と売り注文を同時に出し、取引量を増やして市場の流動性を高めます。

市場操作と効率の不均衡は紙一重

仮想通貨市場における市場操作は、市場の効率性の不均衡から利益を得ている裁定取引と間違われることがあります。

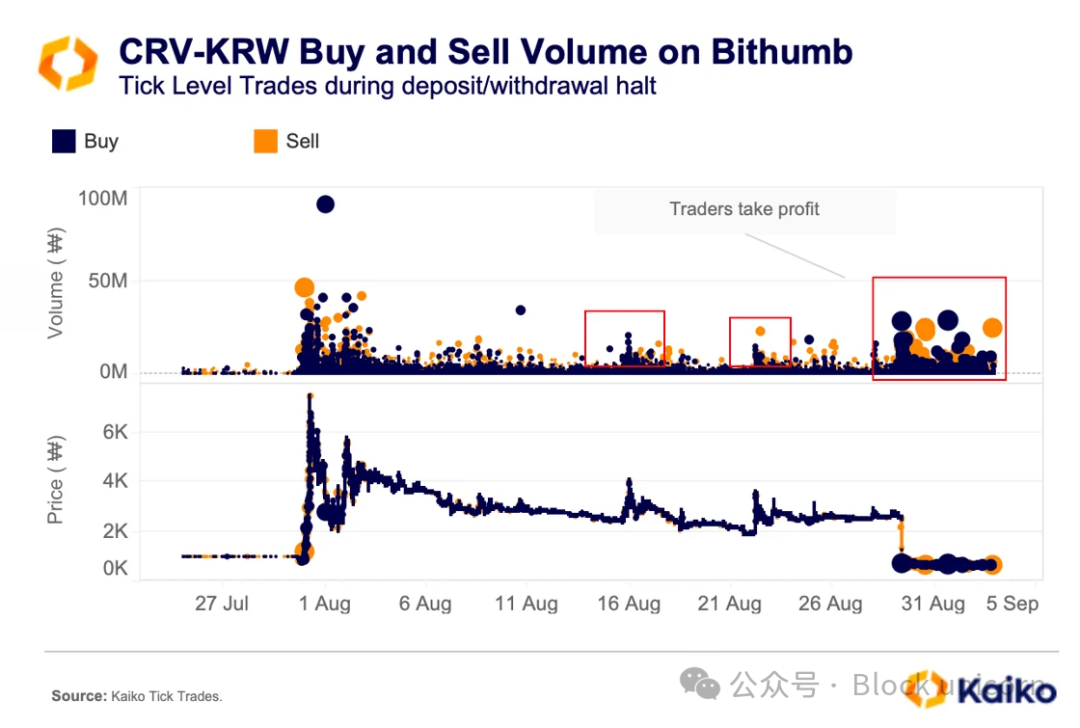

例えば、「網を打って魚を獲る」という現象は韓国市場ではよく見られる(市場引き上げで個人投資家を市場に参入させた後、プールの資金が空になり資金が逃げ出す)。トレーダーらは入出金の一時停止を利用して、資産価格を人為的に上昇させ、そこから利益を得た。典型的なケースは2023年に発生し、ハッキング攻撃によりCurveのネイティブトークン(CRV)が複数の韓国取引所での取引を停止された。

このチャートは、BithumbがCRVトークンの入出金を一時停止した際、多数の買い注文により価格が大幅に上昇したが、その後、売りが始まるとすぐに反落したことを示している。一時停止中に、買いによる一時的な価格上昇が複数回あり、その後売りが続きました。全体として、販売量が購入量を大幅に上回っています。

一時停止が終了すると、トレーダーが取引所間の裁定取引を簡単に売買できるようになったため、価格は急速に下落した。このような一時停止には通常、流動性の制約により価格が上昇すると予想する小売トレーダーや投機家が集まります。

結論は

暗号通貨市場における市場操作の特定はまだ初期段階にあります。ただし、過去の調査で得られたデータと証拠を組み合わせることで、規制当局、取引所、投資家が将来の市場操作の問題に適切に備えることができます。 DeFiの分野では、ブロックチェーンデータの透明性により、さまざまなトークンのブラシ取引を検出する独自の機会が提供され、それによって市場の完全性が徐々に向上します。集中型取引所では、市場データによって新たな市場乱用の問題が明らかになり、一部の取引所の利益が徐々に公共の利益と一致する可能性があります。暗号通貨業界が成長するにつれて、利用可能なすべてのデータを活用することで、不正行為を減らし、より公平な取引環境を構築することができます。