著者: Weilin、PANews

最近、トランプ氏が米国選挙に勝利したことにより、仮想通貨市場の人気が高まり、RWAトラックでは頻繁に新たな展開が見られました。例えば、11月14日、Tetherは資産トークン化プラットフォームHadron by Tetherの立ち上げを発表し、Visaも10月初旬にトークン化資産発行・管理プラットフォームVisa Tokenized Asset Platform(VTAP)をリリースした。

規制政策がますます明確になることを背景に、業界ではトークン化の将来に対する楽観的な見方も高まっています。 Bitfinex Securities の業務責任者である Jesse Knutson 氏は最近、大手金融機関がトークン化業界の成長の主な推進力になると指摘しました。ブラックロックの最高経営責任者(CEO)ラリー・フィンク氏は、金融資産のトークン化を「将来の発展における次のステップ」と見ている。

テザーやビザなどの大手企業やプラットフォームはトークン化プラットフォームの立ち上げを急いでいる

RWA トークン化の中心的な概念は、金融資産やその他の有形資産を不変のブロックチェーン台帳に鋳造することで、投資家のアクセスを向上させ、これらの資産の流動性を高め、より多くの取引機会を創出し、同時に取引コストを節約し、セキュリティを向上させることです。 。

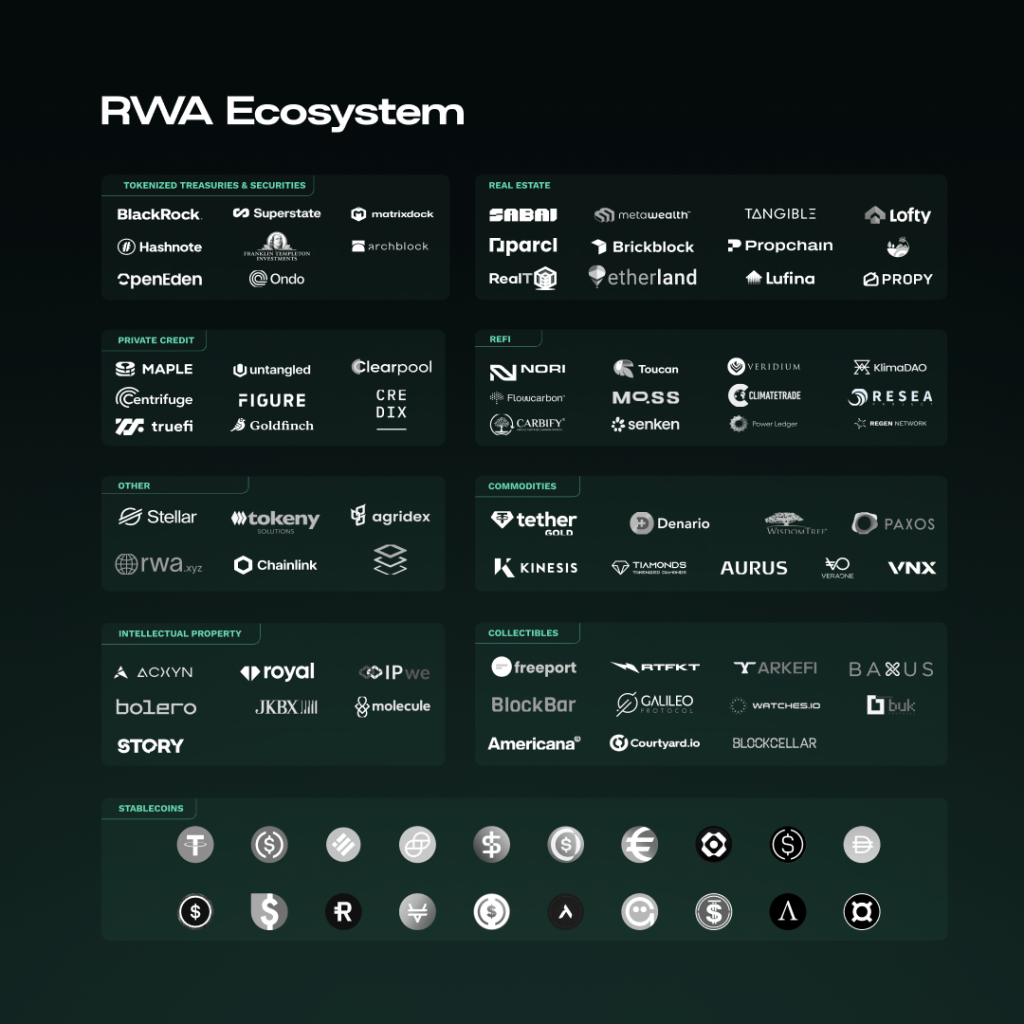

rwa.xyzのデータによると、11月18日の時点で、RWAトラックの総額(ステーブルコインを除く)の上位5つの発行者(ステーブルコインを除く)は、BlackRock(5億4,200万米ドル)、Paxos(5億600万米ドル)、Tetherです。 (5億100万ドル)、オンド(4億5200万ドル)、フランクリン・テンプルトン(4億1000万ドル)。

暗号通貨市場全体の上昇に伴い、RWA トラックは加熱しています。 11月14日、ステーブルコインUSDTの発行者であるTetherは、さまざまな資産をデジタルトークンに変換するプロセスを簡素化する資産トークン化プラットフォームであるHadron by Tetherの立ち上げを発表した。このプラットフォームを使用すると、ユーザーは株式、債券、商品、ファンド、特典ポイントを簡単にトークン化できます。公式紹介によると、ハドロンは、個人、企業、さらにはネットワーク国家がトークン化された担保を使用して資金を調達できる新たな機会を開くことを目指しています。 Hadroon は、リスク管理、資産の発行と破棄、KYC、マネーロンダリング対策のコンプライアンス ガイダンスを提供するだけでなく、ブロックチェーンのレポートと資本市場の管理もサポートします。

技術的には、Hadron は Ethereum、Avalanche、Blockstream のビットコイン拡張ネットワーク Liquid をサポートしており、まもなく TON ネットワークやその他のスマート コントラクト チェーンを追加する予定です。

同時に、伝統的な金融分野の大手企業もそれほど遅れをとっていません。 Visaは10月3日、トークン化預金、ステーブルコイン、中央銀行デジタル通貨(CBDC)などのトークン化資産の発行と管理を簡素化するため、Visaトークン化資産プラットフォーム(VTAP)を開始した。 VTAP を通じて、金融機関は、Visa Developer Platform が提供するサンドボックス環境を使用して、独自の法定通貨担保トークンを作成およびテストできます。

機関への支援を提供する一方、小売市場の可能性に焦点を当て始めたプロジェクトもある。 10月8日、EUトークン化プロトコルMidasはmTBILLおよびmBASISトークンを小売トレーダーに開放したと報告されており、このトークン化会社はこれらのファンドを小売トレーダーに開放する規制当局の承認を得たという。 (RWA) トークンは、最低投資額 100,000 ドルを必要としない、ヨーロッパで唯一規制されている暗号通貨商品です。

一方で、特定の資産タイプのトークン化もプロの投資家の注目を集めています。 10月末、石油・ガス利権に裏付けられたトークン化されたファンドプラットフォームであるElmntsは、X上でSolanaのパブリックベータ版を開始したと発表した。 Elmnts は、準拠した投資ファンドのトークン化プラットフォームです。基金はロイヤルティ、つまり基金が所有する土地で石油やガスを採掘する企業から得られる収益によって支えられている。このプラットフォームは現在、主に機関や富裕層をターゲットにしている。

さらに、DeFi分野の参加者は、伝統的な金融大手と協力することで、より革新的な道を模索しようとしている。今年初め、DeFi プロトコル Ondo も、デリバティブ商品を開発するために、BlackRock USD Institutional Digital Liquidity Fund (BUIDL) トークン化マネー マーケット ファンドの活用を開始しました。

規制はより明確になると予想され、資産管理の第 3 の革命が到来する

世界的なコンサルティング会社ボストン コンサルティング グループ (BCG) は、10 月 29 日の論文で RWA トークン化を「資産管理における第 3 の革命」と呼んでいます。 ETFは資産管理2.0の中核であり、トークン化は資産管理3.0の時代になるのではないかと考える人もいます。ボストン コンサルティングでは、わずか 7 年でトークン化ファンドの運用資産が世界の投資信託および ETF の運用資産の 1% に達する可能性があると考えています。これは、2030 年までに運用資産が 6,000 億ドルを超えると予想されることを意味します。次の期間 この傾向は、特に規制されたステーブルコイン、トークン化された預金、CBDC などの規制されたオンチェーン通貨プロジェクトが実現した場合に継続するでしょう。

トレン・ファイナンスの10月のレポートによる予測はさらに急進的で、リアルワールド・アセット(RWA)トークン化産業の規模は2030年までに30兆米ドルを超える可能性があり、50倍以上に成長すると予想されている。その急速な発展の背景には、柔軟な金融機関と主流の金融機関の促進だけでなく、ブロックチェーン技術の進歩と監督の段階的な明確化もあります。

暗号通貨市場の継続的な利益を背景に、規制の明確性が増し、業界に新たな自信がもたらされました。ベンチャーキャピタル会社a16z Cryptoは、仮想通貨創設者向けの最近の公式ウェブサイトの投稿で次のように述べている。トークンを含むブロックチェーンによってサポートされる画期的な製品とサービス。」

この投稿では、トークンの発行は創設者がより自信を持てるアクティビティであると特に指摘しました。「多くの人にとって、過剰な規制を恐れて、プロジェクト管理を分散したりコミュニティを構築するためのトークンの使用を先延ばしにしてきましたが、これからはトークンの発行を行うべきです」合法的でコンプライアンスに準拠したツールとしてトークンを使用するプロジェクトに対する信頼性が高まります。」

一方、ビットフィネックス証券の業務責任者ジェシー・ナッツソン氏は、大手金融機関がトークン化業界の大幅な成長の主な原動力となるだろうと述べた。クナットソン氏は、金融機関はすでに仮想通貨業界の大幅な成長を推進しており、この影響はトークン化の分野にもさらに広がる可能性があると述べた。

RWA トークン化に対する前向きな期待は、より専門的な実務家からも同様です。世界最大の資産管理会社ブラックロックのラリー・フィンク最高経営責任者(CEO)は最近、「金融資産のトークン化は将来の発展における次のステップとなる」と述べた。同氏は、将来的には各株式や債券に(CUSIPと同様の)固有の識別コードが与えられ、すべての取引が統一台帳に記録され、投資家も専用の識別コードを受け取るようになるだろうと指摘した。フィンク氏は、トークン化は違法行為を効果的に防止できるだけでなく、より重要なことに、即時清算を実現し、株式や債券の決済コストを大幅に削減できると述べた。さらに、トークン化により、個別化された投資戦略の可能性がもたらされ、コーポレート・ガバナンスの効率が向上し、各株主がタイムリーかつ正確に議決権を行使できるようになります。不動産、商品、ワイン、芸術品などの現実世界の資産をトークン化するということは、所有権を表すブロックチェーン トークンを作成することを意味し、従来は売却が困難であったこれらの資産の取引を容易にします。

ステート・ストリート・グローバル・アドバイザーズの論文によると、特に債券はその構造的特徴により、トークン化された現実世界の資産の大量導入をリードすると予想されている。その報告書では、債券市場はトークン化に向けて成熟しており、これらの手段の複雑さ、発行コストの重複、仲介業者間の激しい競争の両方が急速な採用をサポートし、ブロックチェーン技術が重要な役割を果たす可能性があると述べています。レポやスワップなど、取引速度が重要な市場で。