最近総選挙に注目していて、なかなか更新する暇がありませんでしたので、当選者が決まりましたので、早速大きな記事を投稿させていただきます。

今日以降、トランプはルーズベルトに次ぐ最も強力な大統領になるだろう フォートノックスが米国の戦略的金準備基地になったのはルーズベルトの任期中にであり、トランプは米国の通貨としてビットコインを使用することも宣言した。

今回の米国選挙では、トランプ氏が一般投票でハリス氏を破ったが、選挙人が有権者の意思に忠実である限り、トランプ氏は予想通り、2025年1月6日にニカワバオ氏が復帰する可能性がある。彼が忠実なホワイトハウスへ。

それだけでなく、上院共和党も51議席を占めており、下院でも両党が勢力均衡を形成すると予想されており、たとえ共和党が制圧できなかったとしても、両党の差は依然として1桁以内にある。 、そしてそれは、指名された最初の任期中に判事に対するトランプの多くのコメントの恩恵を受け、最高裁判所の保守派判事とリベラル派判事の現在の比率は6:3で安定しており、ルーズベルト大統領が最高裁判事を完全にコントロールしていないため、この比率はルーズベルト大統領をも上回っている。裁判所。

連続しない2回の選挙という奇跡が最後に起こったのは132年前のクリーブランド時代で、11月5日以降、史上2人目のトランプ大統領の功績は修正される必要がある。

ローマの発展の歴史を振り返ると、共和党はすでにトランプ氏の政党であり、ルーズベルト氏が前回大統領を設立したとき、初めての三大勢力の統一によって彼に権力基盤も与えられた。米ドルと金の同盟、ブレトンウッズ体制が崩壊するまで、しかし今度はビットコインもこの歴史的プロセスを開始するのでしょうか?

Web3 の制度化プロセスが始まる

東側の大国ではシステムは安定を意味するが、西側諸国のトランプとマスクの目には、システムはディープステートと同様に退廃的な利益集団を代表しており、排除する必要がある標的であるため、マスクは個人的にこの組織に入った。私は政府効率省(DOGE)の舵取り役となり、既存のポリティカル・コレクト・メカニズムに新たなナマズと活力を加えたいと考えています。

これは新しい考えではありません。FBI の誕生、IRS の出現、さらには CIA の設立はすべて、既存のルートでは維持できない新しい変数です。そしてビットコインは本当に米国を変えるだろう、私たちが注意する必要がある唯一のことは、ドルと金がどのように「アメリカ化」されるか、つまり制度化とも呼ばれる、つまり新興の抵抗勢力が既存の支配秩序の一部に吸収されるかということである。 。

自由ドルの終わり

米ドルの発行は、独立戦争中の大陸通貨から1913年の連邦準備制度設立、1879年から1944年の金本位制、そして1970年代以降の信用通貨時代と、大きく3つの段階を経てきた。

アメリカ独立戦争の早い段階で、アメリカ大陸軍は米ドルを発行し始めましたが、この時点では米ドルは戦争公債のようなものでした。大陸軍の勝利に賭けるなら、後になって米ドルを貯め込んでください。南北戦争中、連邦政府は戦時公債の色彩が強い「グリーンバック・ドル」を大量に発行したが、南部政府は綿花債を発行し、最終的には工業化ドルが敗北した。農園主の綿花。

その後、第二次世界大戦を支援するブレトンウッズ体制があり、米ドルが金に固定され、他の国の通貨も米ドルに固定されました。しかし、二重ペッグメカニズムは事実上の金本位制メカニズムでもありました。ニクソン大統領が金を米ドルに交換できなくなると発表した後、このシステムは正式に廃止された。

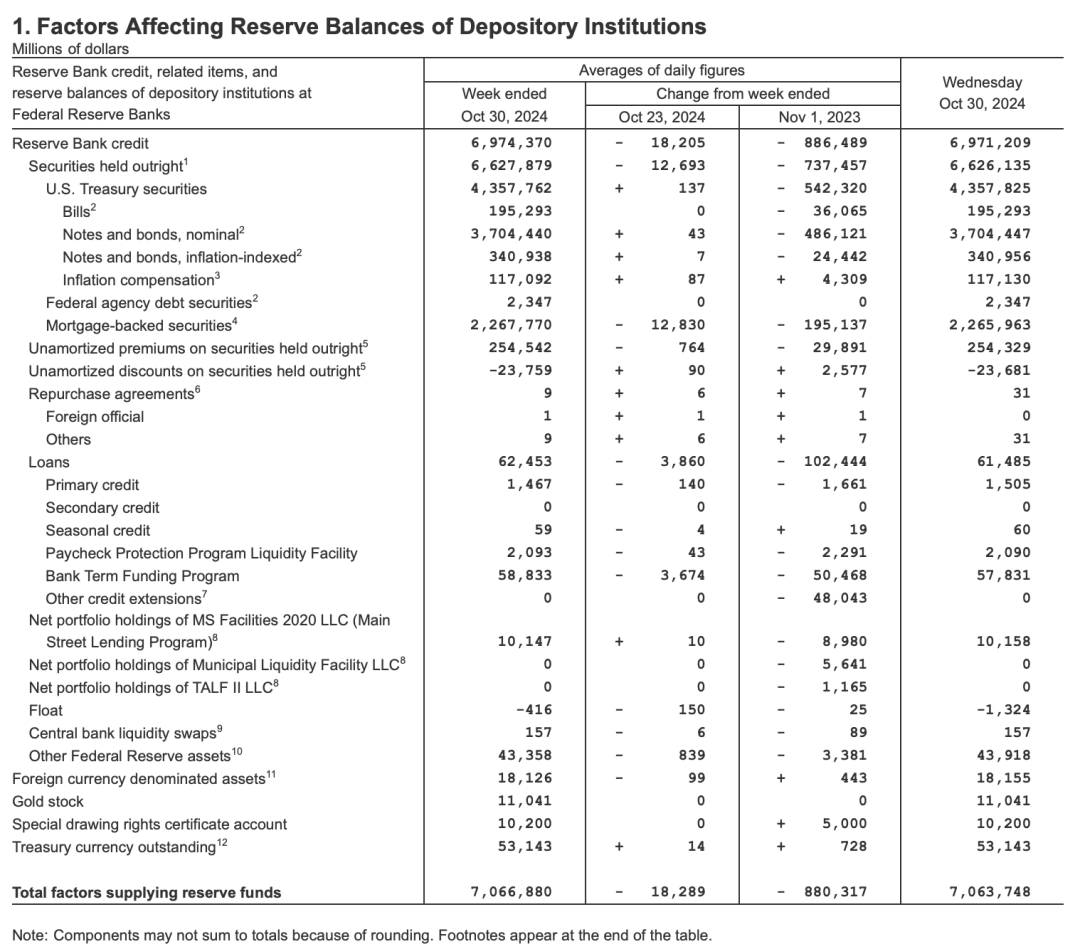

以上が私たちによく知られている米ドルの歴史ですが、実は現在の米ドルは米国財務省が国債を発行し、それを連邦準備制度が買い取って米ドル発行準備金として運用しているのです。 Luna-UST のような二重通貨メカニズムは単なる模倣です。

1820 年代から南北戦争時代までのグリーンバック ドルの自由銀行時代は、現在の仮想通貨ブームと何ら変わりません。多くの銀行が独自に紙幣を発行できますが、これは本質的には償還可能な約束手形です。たとえ自己発行の紙幣が同じ額面であっても、相互運用できない可能性があります。最も狂った時代には、70,000 種類以上の「ドル」が市場に流通していました。

かなりの程度、米ドルシステムの混乱も南北戦争の原因の一つでした。

このような発行主体間の混乱は当然存続し得ず、今日の仮想通貨に対する規制の考え方と同様、管理しなければ金ですら月から地底までの価格で取引され、経済システムは混乱してしまうだろう。ブラウン体制下での長期的な状態。

したがって、米国は 1863 年に国立銀行法を公布し、多くの国立銀行と通貨監督庁 (OCC) を設立しました。ただし、ここで注意すべきは、米国政府は他の銀行の資格を否定したわけではありません。 SECが各仮想通貨の「有価証券発行」資格を審査するのと同じように「審査」と監督を行うが、仮想通貨発行資格を否定するものではない アメリカ経営者の特徴は歴史の中に隠されている。 。

この時点で、米国政府は大規模な米ドル介入を開始しました。そのため、JPモルガンは米国政府に対抗する救世主の役割を果たしました。 1913 年、連邦準備法が導入され、連邦準備制度 (FED) が誕生し、自由ドルは終わりました。

ビットコインが上陸した後

張華さんは北京大学に入学し、李平さんは工業高校に入学し、私はデパートの販売員として働きました。私たちには明るい未来があります。

世界にはビットコインとその他の2種類の仮想通貨しかない、とトランプ氏は考えている。米ドルはそのアンカーを変える必要があり、ビットコインは少なくとも金と同じくらいより良いアンカーとなるだろう。 、唯一の問題は、ビットコインの価格が数十兆の流動性に対応できないことであり、各ビットコインの価値が100万ドルである場合、ドルが下落する可能性が高くなります。

簡単な数学の問題を考えてみましょう。現在の米国の債務は 35 兆米ドルで、現在のビットコインの流通量は約 1,910 万です。米国の債務危機を解決するには、1 つのビットコインの価格が 1,832,460 に達する必要があります。現在の75,000ドルは前菜に過ぎず、まだ24倍の増加が残っています。

より合理的な選択は、ビットコインは金のように米ドルの準備金である必要はなく、米国の国債の利息を支払うだけで済むということです。計算によると、現在の米国の国債の利子は年間約 1 兆です。仮想通貨の市場価値のほぼ半分、またはビットコインの市場価値とほぼ同じですが、これには依然として米国政府がビットコインのすべてまたはほとんどを管理する必要があります。米国政府がこれを行うことができるかどうかに関係なく、流動性のない資産。無価値です。

画像説明: ビットコイン分布図 画像出典: River Capital

現在、米国政府のビットコイン保有率は約1%だが、JPモルガンが連邦準備制度に提供しているのと同様に、さまざまなBTC ETFのほとんどは米国からの資金提供を受けており、そのシェア5.2%とサトシ・ナカモトの受動性を含めると4.6%となる。理論的には、米国政府はビットコイン価格の約 10% を制御または影響を与える能力を持っており、これはすでにスーパークジラと考えられています。

2034年までに、トランプ大統領の任期がわずか4年であることを考慮すると、ビットコインが本当に米ドルの準備金として機能する場合、解決する必要があるのはたったの5兆ドルの金利だけです。ビットコインの価値は現在の価格の約3倍である261,780ドルに達するだけで済みます。これは、「死後は洪水など気にしない」という姿勢を貫く限り、可能です。

そして、Web3 全体もまたアメリカの時代に突入します。前回のインターネットの恩恵は、今回はどうなるかわかりません。