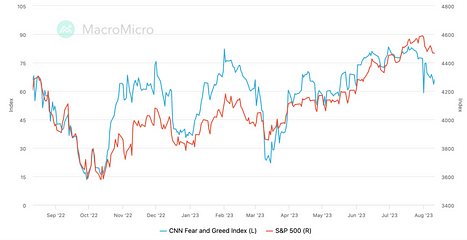

尽管周初市场上涨,但在多家美国银行信用评级下调、中国金融数据断崖下跌、英国GDP超预期、通胀前瞻指标超预期等因素的推动下,截至周五收盘,标准普尔 500 指数、纳斯达克指数、罗素2000指数连续第二周下跌,但跌幅较前周放缓,纳斯达克100为自去年12月以来首次两周连跌。道指周二大幅下滑,但随后反弹最终全周收涨。市场目前正在对长期利率进行激进对上修,即便宏观微观对数据都不错,但市场并不买账,因为已经消化了这些预期。

现在市场关注点是,如果大型科技股的涨势进一步回吐,是否会拖累整体市场走低,或者是否会有其他股票帮助力挽狂澜。

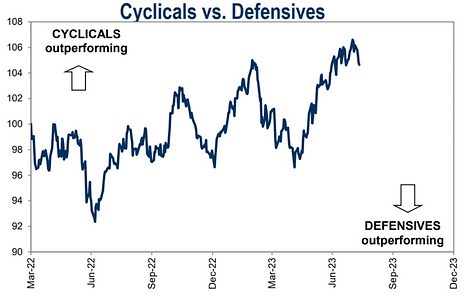

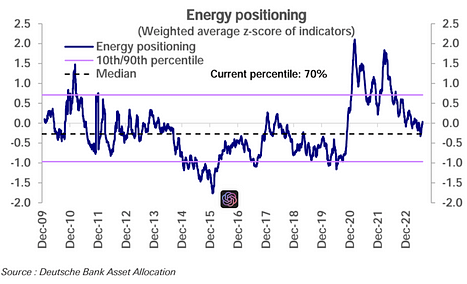

板块方面今年上半年,被超买大型科技股特别弱势,而被超卖能源股则强势反弹,标普500能源板块三季度以来上涨了约10%。截止上周五国际油价已录得连续七周上涨,创2022年来最长连涨纪录,美油报83美元/桶,布伦特报86.5美元/桶。

围绕AI狂潮是否在重演上世纪90年代末互联网泡沫,一些机构的分析师两派论点总结如下:

对本轮反弹持积极态度的分析师认为,这与泡沫时期显然不一样,AI相关公司正处于未来几年改变社会的技术前沿。虽然科技股的估值是一个需要重点关注的问题,但AI正推动科技行业进入“1995年时刻”,未来的增长将是自上世纪90年代以来从未见过的。

而持怀疑态度的分析师认为,目前的市场热潮充斥着炒作和虚假的希望,他们警告,科技股大涨只是一场泡沫。之前科技股的繁荣与萧条周期就反映出,长远来看,要选出少数几家最终可能主导某一特定行业的公司,难度比想象中大得多。

总体而言,市场已经消化了许多好消息,包括更好的通胀趋势、美联储可能暂停加息以及经济继续高于趋势增长,市场调整幅度目前看是健康的,可以让市场消化近期的涨幅,然后为潜在的走高做好准备。

历史数据显示,自 1950 年以来,标准普尔 500 指数曾有 35 次上涨超过 15%。平均而言,反弹后的六个月内至少会出现一次回调。这些回调幅度从 -2.5% 到 -19% 不等,平均值为 -8.2%,中值为 -7.6%。目前,标准普尔 500 指数自 7 月 31 日创下的近期高点以来下跌了仅约 3%。

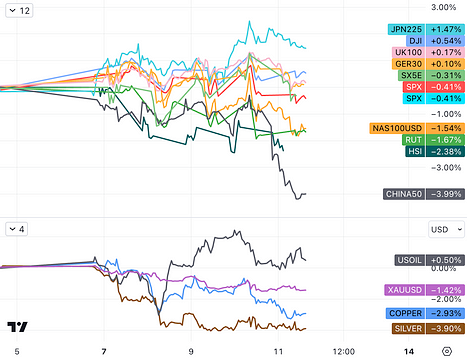

其它市场方面随着日元贬值,日股大涨1.47%,欧洲股市横盘震荡,英德股市小幅收涨,Stoxx50下跌0.3%,中国股市受到社融数据断崖下跌影响表现最差,A50大跌4%,金龙指数大跌6.55%,沪深300跌2.9%。

债券市场

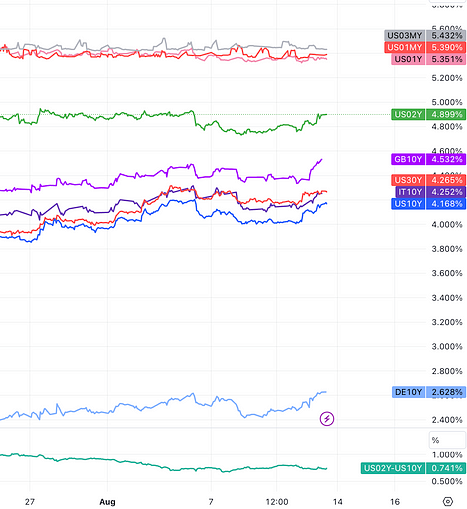

各期限美债收益率大致回升到上周五美国非农就业报告公布前的水平。10年期美债本周累计升约12个基点,连升三周。对利率前景更敏感的2年期美债收益率本周累计升约13个基点,抹平上周回落11个基点的降幅,最近五周内第二周攀升。

美国30年期通胀保值国债(TIPS)收益率,正无限逼近2%大关。如果突破,将是2011年来首次,无数债券投资人正屏息以待。TIPS及长期名义美债收益率面临的部分上行压力,反映了市场对于对通胀路径的高度不确定性。尽管本周公布的通胀指标和调查所得的通胀预期均下降。

汇率市场

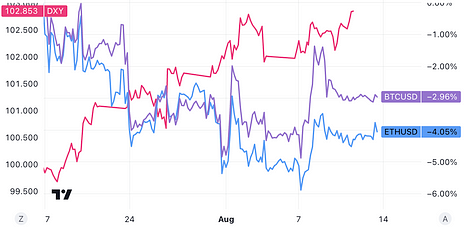

美元指数处于102.80,上周涨约0.8%,连涨四周。非美货币中,日元表现较差,兑美元连跌五日,周五一度去年9月日本政府干预汇市的门槛145.00。离岸人民币兑美元报7.2601,上周累跌722点,连跌两周。

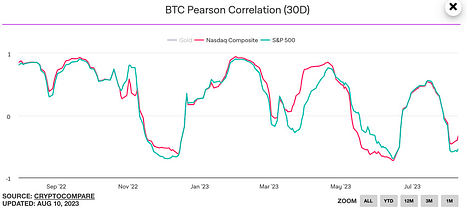

数字货币在ETF可能通过的预期下周中一度大涨,但最终受到强势美元和美债收益率上升的压制涨幅收窄,BTC 8月内第二次冲击3万关口未果,但总体仍维持在29000关口之上,在传统市场略显悲观之际,最近两周表现相对坚挺。

现货黄金全周跌1.49%至1913美元/盎司,创6月23日一周以来最大周跌幅,连跌三周,最近两周每周跌超1%。

热点事件复盘

通胀预期

周四,以消费者价格指数衡量的美国 7 月份通胀率为 3.2%,略低于市场预期。不包括能源和食品在内的核心通胀本月上涨 0.2%,与 6 月份持平。核心CPI连续第二个月环比增长0.2%是一个积极信号,这表明价格压力正在缓解,这一进展可能导致美联储考虑暂停加息,但能源价格反弹显示通胀放缓也并非一帆风顺。

本次数据中,二手车价格 (-1.3%)和家具家电 (-0.4%) 等商品价格继续下跌,机票价格 (-8.1%) 连续第二个月大幅回落,加上酒店 (-0.5%)和租车 (-0.3%) 等服务价格走低,对抑制核心通胀起到了重要作用。

但7月燃油 (+3.0%) 、汽油 (+0.2%) 、天然气服务 (+2.0%)均在上升,且8月以来全球油价继续上涨,或预示着8月能源价格环比将进一步走高,能源通胀存在反弹向上的风险。

6月下旬以来,由于沙特、俄罗斯等国的减产,石油价格持续上涨。摩根大通当前预测,到9月份油价可能达到90美元,因现货市场供需正在迅速趋紧。

因服务业价格上涨推动,周五公布的美国7月PPI同比增速超预期上修70个基点至0.8%,剔除波动较大的食品和能源的指标核心PPI 7月同比增速未如预期放缓,反而略有加快至2.4%,PPI与核心PPI环比增速均略高于预期。

美国PPI体现高通胀黏性,抵消了CPI数据带来的短暂乐观。数据公布后,美元指数抹平跌幅跳涨,美国国债价格跳水、收益率拉升,基准十年期和对利率更敏感的两年期美债收益率均刷新一周高位,美国股市和数字货币都走低。

美国8月密歇根大学1年短期通胀预期初值意外降至3.3%,逼平最近逾两年的最低位,长期通胀预期也有所回落。本月整体的消费者信心指数较7月小幅回落。

厄尔尼诺现象现象已经确认,EU甚至认为明年会更严重,印度已经开始限制大米出口并导致亚洲米价暴涨,现在供给侧压力不止在能源还蔓延到了食品。

Q2财报季

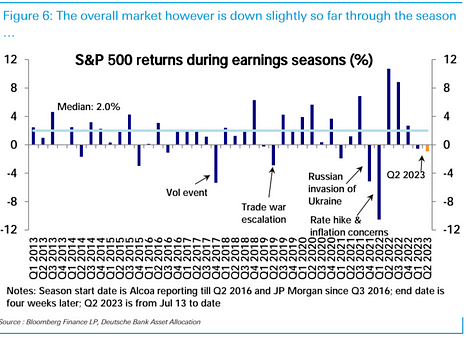

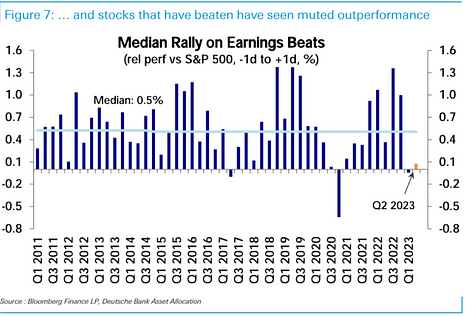

S&P 500的第二季度利润同比下降4%,低于7月初盈利季开始时预期的9%下降。收入和利润率都有所上升。54%的S&P 500至少超出了一个标准差的共识EPS估计。击败EPS预期的公司在报告后一天的S&P 500表现上平均超过0.8%。

穆迪下调评级

穆迪周一下调了 10 家美国中小型银行的信用评级,并指出有几家较大的银行正在接受审查。评级机构的此举反映了银行业仍然面临的挑战,包括贷款成本增加和盈利能力下降。

美债拍卖冰火两重天

上周三的380亿美元十年期美国国债标售得标利率创七个月新高,其中海外间接购买者获配比72.2%,创半年新高,远超前次标售占比67.7%。本周来袭的美国发债潮出了惊喜,买家没被吓跑。继周二的420亿美元三年期美债发售需求强劲后,周三的十年期美债发行迎来今年内罕见的强劲需求,且海外买家的扫货力度惊人。

周四,美国财政部完成总规模230亿美元的30年期国债拍卖,得标利率创2011年7月以来最高。本次标售的竞标倍数为2.42,为今年4月以来最低。本次30年期美债拍卖结果有些出人意料,市场一度预计周四的拍卖可以轻松完成。但结果是,长期美债标售面临挑战。

中国的挑战

中国7月出口同比下降14.5%,创2020年2月以来最大降幅;同期进口下降12.5%。周二公布的进出口数据下降加剧了该国经济困境的减弱,叠加此前公布的物价转负,中国经济疫情以来来首次陷入通货紧缩。

中国7月份人民币新增贷款和社融增量断崖式下滑,创近14年新低。7月社会融资规模5282亿元,预期11000亿元,前值42200亿元;7月M2货币供应同比10.7%,预期11%,前值11.30%;7月新增人民币贷款3459亿元,预期8000亿元,前值30500亿元。信贷少增主要由于:

- 对公贷款同比少增499亿元,主要由于“稳增长”政策导向下6月对公贷款提前投放导致透支部分需求;

- 居民中长期贷款同比少增2158亿元,主要受房贷发放走弱、偿还较多拖累;居民短期贷款同比少增1066亿元,体现出信用卡和消费类贷款复苏也较为缓慢。

- 不过,7月底召开的中央政治局会议已意识到经济困境,会议提出,当前经济运行面临新的困难挑战,下半年要加大宏观政策调控力度,着力扩大内需、提振信心、防范风险。投资者预计后续中国监管有望在货币、财政、楼市乃至资本市场政策方面全线发力。

阿里2024财年Q1财报

8月10日,阿里巴巴发布2024财年第一季度(截至6月30日)财报。作为六大业务分拆后的首份财报,这些数据不仅是阿里巴巴一个季度经营情况的说明,更是其组织架构变革成效的检验。

阿里共计取得营收2341.56亿元,与上年同期2055.55亿元的营收相比实现14%的增长;净利润为330亿元,与上年同期的202.98亿元相比实现63%的增长。这样的数据让市场再次看到中国电商行业的活力。

但值得注意的是,国际数字商业该季度的营收增速最快,该季度收入同比增长41%,其中国际零售商业收入同比高速增长60%、订单同比增长约25%。对于三年前调离天猫板块开始负责海外电商业务的蒋凡而言,目前的运营数据再一次验证了他的能力。

另外,阿里云本季度营收利润双双增长。财报显示收入同比增长4%至251.23亿元,经调整EBITA同比增长106%。(经调整EBITA可以更准确反映公司的日常经营盈利能力,因为它剔除了利息、税项、折旧和摊销等非经营性费用的影响。高额的经调整EBITA通常表示公司具有较强的盈利能力)EBITA比收入增速大很多,这可能涉及降低成本、提高生产效率或者是公司盈利结构的变化。

消费者信心下滑

美国消费者信心指数在 7 月份达到高点后,8 月中旬略有下降,但与去年同期相比仍处于较高水平。密歇根大学周五公布的调查数据显示,消费者信心指数初值从 7 月的 71.6 降至 8 月的 71.2,并指出消费者“认为经济环境与上个月几乎没有实质性差异”。

英国二季度GDP超预期增长

英国二季度GDP+0.4%,预期只有0.2%,家庭消费和政府消费增长强劲,这给英国央行加息提供更大余地,导致周五市场剧烈动荡,这个数据公布以后,英国国债暴跌,英国的股指承压,GBP受到短时间的提振,对美元一度走高了100bp 。在此之前,市场对于英国央行能否完成此轮加息周期存在着一定的疑问但是经济数据走强,导致市场的信心一下足了起来但是只有外汇市场和利率市场反映较为充分,股票市场受影响有限。

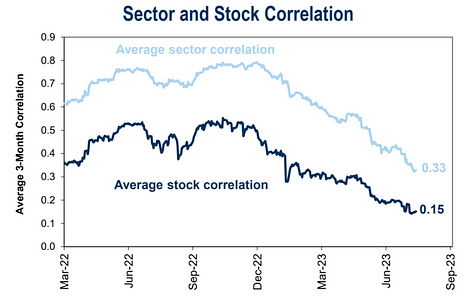

相关性下跌

数币和股指相关性跌倒低点,股票内部的相关性也是跌倒谷底,技术和创新的影响和全球经济和贸易趋势不确定性是主要背景原因

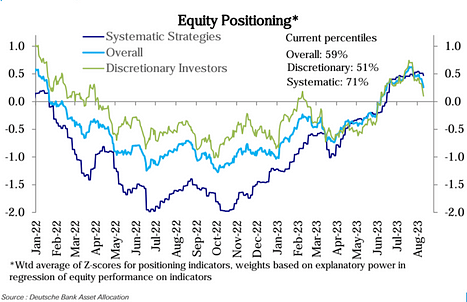

资金仓位变化

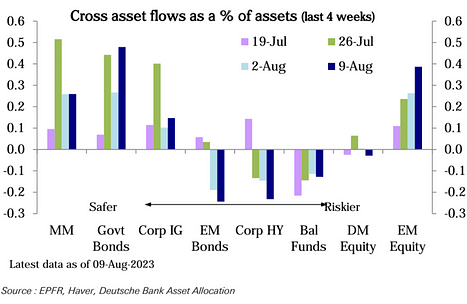

根据德意志银行统计口径,过去3周,整体股票仓位继续下降,现已处于两个月低位。这主要是由于主观投资者仓位急剧回落所致,已回吐自5月底至7月中旬期间的大幅攀升的一半多,现已接近中性。

系统性策略仓位自6月中旬以来一直缓慢走高,上周略有下降。影响股票仓位的关键因素是宏观数据意外、盈利季和利率波动。宏观预期一直在稳步改善,增长数据走高,通胀数据走低,进一步的正面数据意外已经较难获得。

第二季度盈利季表现强劲,公司业绩表现优于预期。但市场整体盈利季后略有下跌,业绩优于预期的公司表现也不突出。

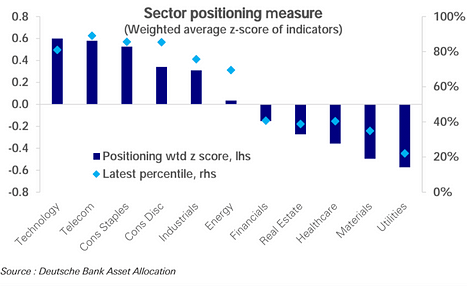

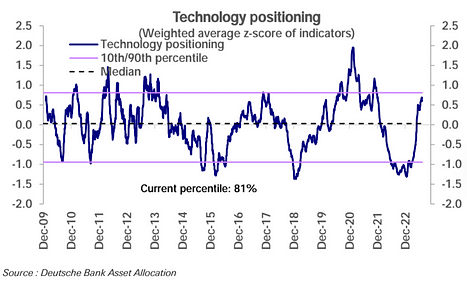

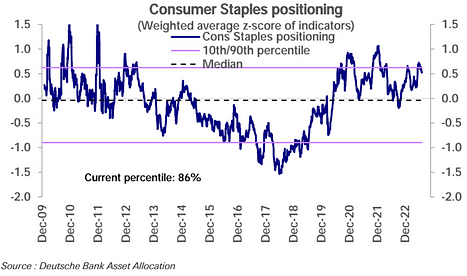

从行业来看,科技、通信服务和非日常消费品的仓位本周略有下降,但处于历史区间的高位。日用消费品的仓位本周大幅上升,现已接近顶部水平。工业品仓位也在上升,目前进入过度配置区间。能源仓位则已逐渐上升至中性水平。

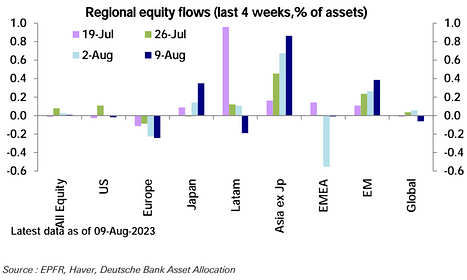

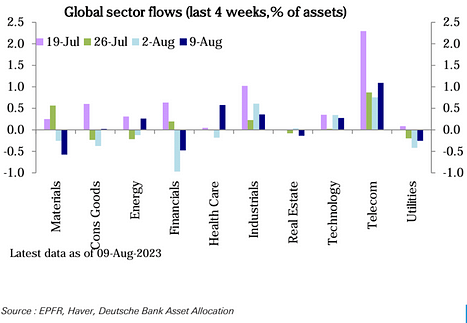

从基金角度,基金流入继续放缓。新兴市场和日本吸引强劲流入,但美国、欧洲和全球性基金出现流出。从行业看,科技和医疗保健吸引较大规模流入。能源、电信和工业也有小规模流入,而金融、房地产和原材料出现较明显的赎回。

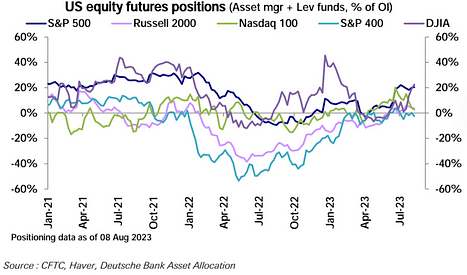

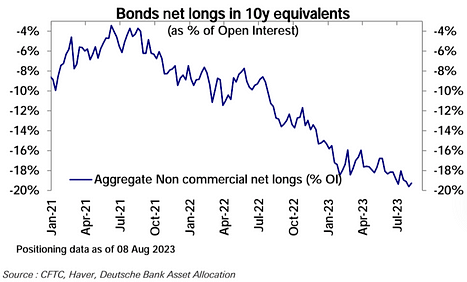

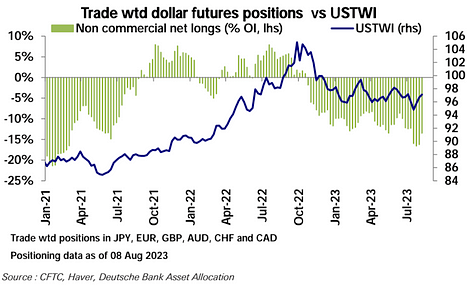

从期货头寸看,股指期货净多头续连两周增加,主要是标普500净多头的增加超过了纳斯达克100和罗素2000的减少。新兴市场净多头也有所下降。债券方面,总体净空头缩减,主要是5年期净空头的减少。外汇期货方面,美元净空头继续减少,主要是欧元和英镑净多头的削减。

投资者情绪

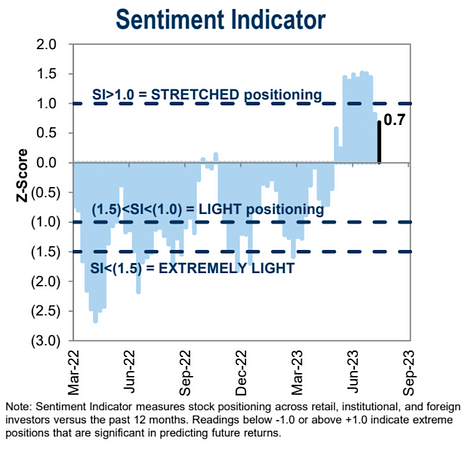

高盛的投资者仓位情绪数据继续下降0.8➝0.7:

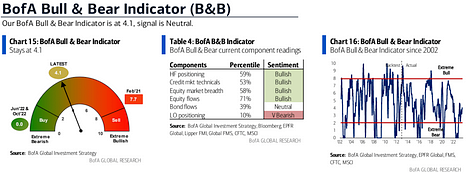

美银的牛熊情绪指标与前周持平:

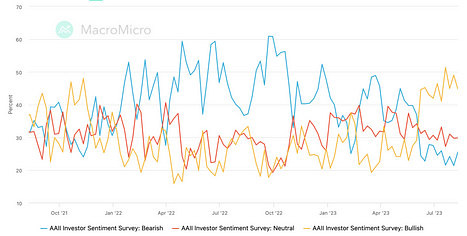

AAII投资者调查

Bearish:21.32➝25.50

Neutral:29.70➝29.80

Bullish:48.98➝44.70

数字货币市场

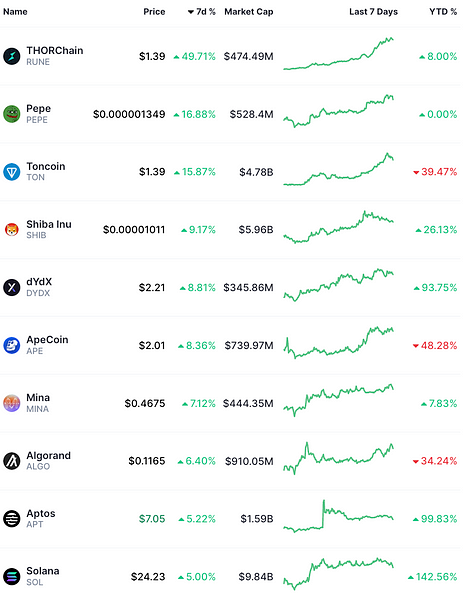

市值前100加密货币一周涨幅榜:RUNE 价格一周上涨近50%,创下4月来最高水平。可能是因为大约一周前发布了新的swap。据我所知, Thorchain是允许用户将原生 BTC 和原生 ETH 进行兑换的唯一链上工具;另外值得注意的是TON,Telegram 加密机器人在市场上势头强劲,根据币安研究院的一份新报告,7 月份 Telegram 机器人的每日加密货币交易量创下 1000 万美元的历史新高。:

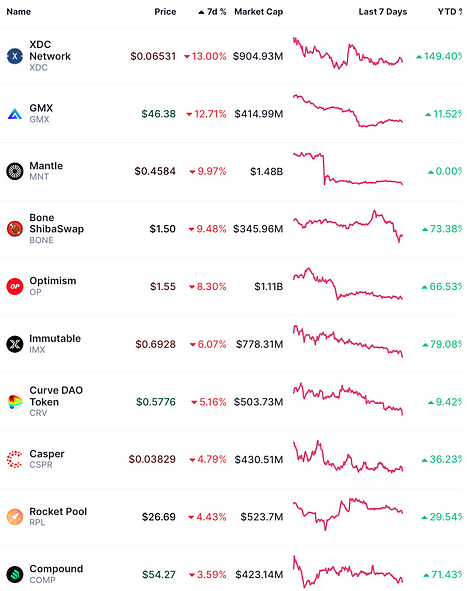

市值前100加密货币一周跌幅榜

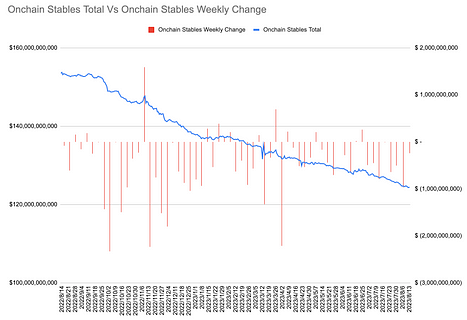

链上稳定币(未统计Makerdao新增进入DS理财的DAI,一周+10亿美元)连续第八周净流出(-2.46亿美元)幅度比前一周的-9.73亿美元明显收窄:

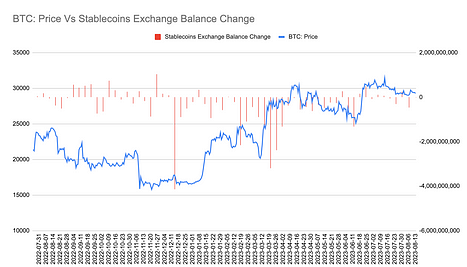

交易所内的稳定币连续第二周净流出(-0.12亿美元)幅度较前周的-4.76亿美元大幅收窄:

市场评论摘录

五道口宏观笔记:《为何我们如此渴求AI、常温超导?实质是创新周期与债务周期的极限赛跑》

近两年全球对科技突破的渴望已达狂热之地步,如元宇宙、人工智能等。这背后的本质原因是当前已接近计算机/互联网创新周期尾声,急需开启新创新周期,同时面临长债务周期危机爆发的关键时刻。

本轮计算机/互联网创新周期已接近尾声,全球债务/GDP比例超过335%,全球市场急切寻找下一个创新周期的萌芽。未来十年可能将是最关键的时刻。

新的创新周期能够为企业带来超额利润率、为居民带来高收入增长率、为投资人带来高投资回报率;而债务周期实际上是利润率、收入增长率、投资回报率与资金借贷成本的博弈。因此,在创新周期前期和中期,各部门都能够获取超额的回报率,并且高于资金借贷成本,那么债务周期就能够良性的膨胀,并且促进创新周期的加速爆发;但是在创新周期后期,随着生产和需求整个蛋糕不再做大,投资回报率逐步下降、资金效益边际递减、收入预期逐步下降,在债务不断增长驱动下,资金会因为追逐投资回报率而催生资产泡沫、加剧贫富差距,并引发债务危机。

【“老债王”认为美债仍未调整到位】

Pimco联合创始人比尔·格罗斯表示,现在做多美股和美债的多头是错误的,因为这两个市场都“被高估”。他认为,10年期国债收益率的公允价值约为4.5%,而目前水平约为4.16%。比尔·格罗斯表示,美国的通胀可能会持续粘滞在3%左右。他指出,从历史上看,10年期美国国债收益率比美联储政策利率高出约135个基点。因此,即使美联储将利率降至3%左右,从历史上来看,当前10年期美债国债收益率仍然太低。