原文:《Biteye:引爆 2023 加密市场的十种可能性》

作者:Biteye 核心贡献者 Teddy,Fishery,Dddd,Louis,Hankerster

编辑:Biteye 核心贡献者 Crush

对于广大的 Crytpo 玩家,2023 有哪些激动人心的投资机会?Biteye 研究小组为大家准备了 10 个值得关注的机会以及参与的方法。

01、Regenerative Web3

通证经济给 Web3 注入活力的同时,也给 Web3 带来了一些短期的浮躁。如果 Web3 能够与可再生 Regeneration 结合在一起,就会有更强大的长期价值支撑,更容易被主流社会接受。

Regeneration 是近期的新思潮,超越了可持续发展的概念,指发展个体和环境潜力,以构建生态和谐的系统。

Regenerative Web3 的一个代表是 Gitcoin 捐赠平台,用来支持有正外部性的公益产品的开发。个人参与的方式就是选择自己感兴趣的项目进行捐赠,捐赠可能的收入主要包括三块:

1. 大生态系统对 Gitcoin 捐赠者的奖励(比如 Optimism)

2. 被捐赠项目对捐赠者的奖励(比如 Rss3 和 Node 等)

3. 参与捐赠流程使用产品的奖励(比如之前的 ENS 给 Gitcoin 认证者的奖励)。

目前 Gitcoin 正在进行 Alpha 轮的捐赠,采用了全新的去中心化的捐赠合约,超过 10 刀的单轮捐赠者可以获取官方 POAP 一个,大家可以关注一下。

Regenerative Web3 还有一个关注度比较高的方向是和碳信用市场的结合,把区块链的透明性和流动性带入到碳交易市场,代表项目包括获得 7000 万美金融资由 Wework 创始人创建的碳信用公司 Flowcarbon。

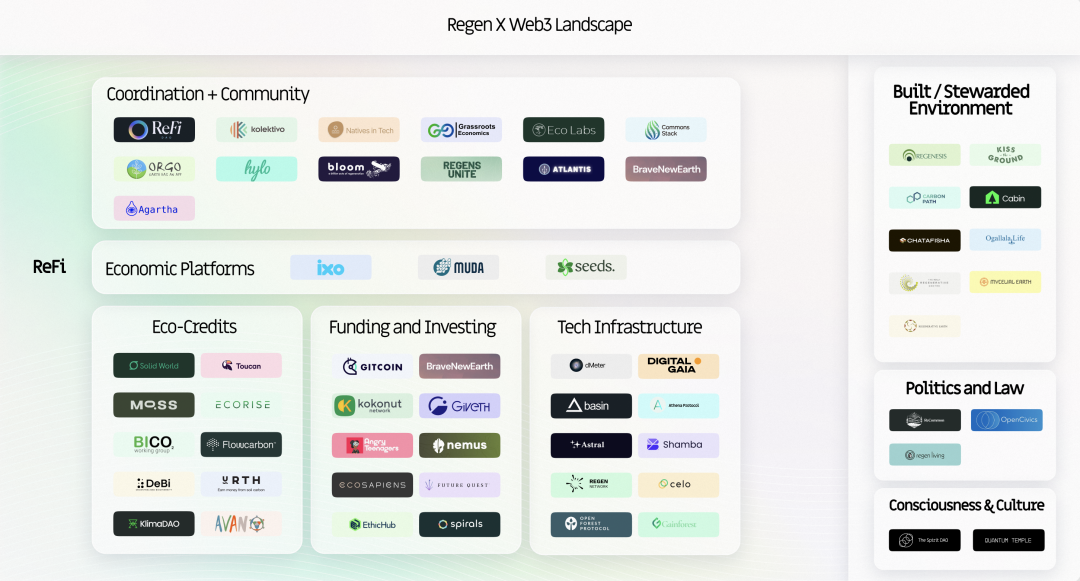

下图涵盖了当前已有的 Regenerative Web3 项目:

来源:Gitcoin

02、去中心化物理设施网络 DePIN

Web3 的核心是去中心化,比特币和以太坊被认为是去中心化程度最高的公链代表。但是如果你看到下面的数字,你可能对区块链去中心化的程度打上一个大大的问号。

比特币 50% 以上的算力由 3 家提供商控制,Foundry USA, AntPool 和 F2Pool

70% 的以太坊节点集中在 3 家云服务商,AWS, Hetzner 和 OVH

超过 50% 的以太坊质押集中在 3 家中心化的服务商,Lido,Coinbse 和 Kraken

区块链去中心化的信任,必须要基于真正去中心化的物理设施网络,所以 DePin 是一个有强烈刚需的赛道。

从市场空间角度衡量,传统云计算有 5 万亿美金的市值,而 DePin 目前相关代币的市值只有 30 亿美金左右。

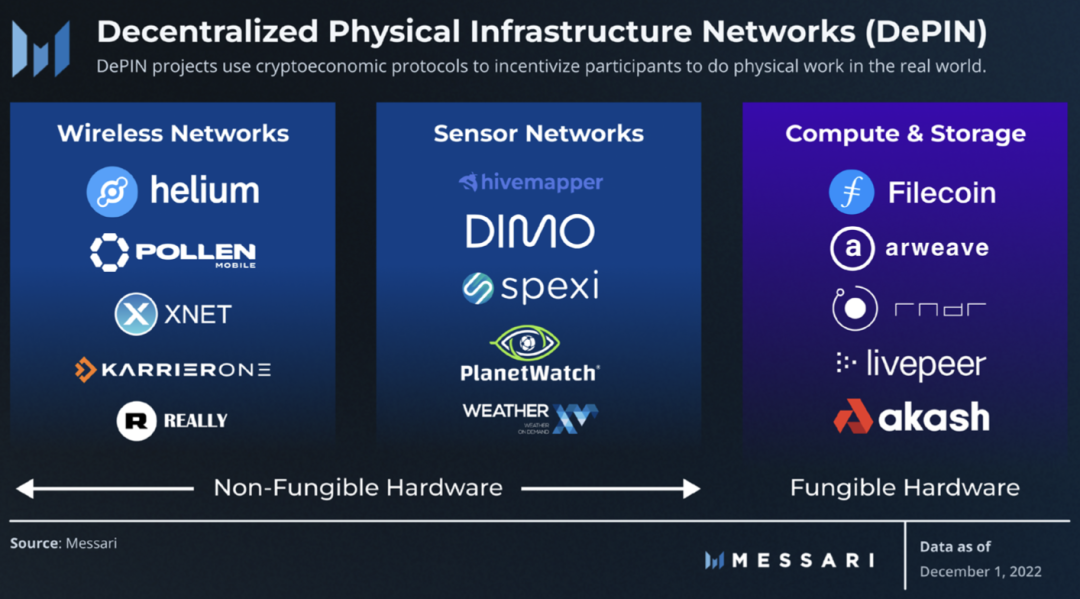

下图总结了 DePIN 赛道相关的一些项目:

来源:Messari

03、公链和二层

因为以太坊的不可能三角问题,为了解决扩容和交易成本的问题,新公链和二层吸引了很多关注。

去年公链大爆发,今年的侧重点会是在以太坊二层(包括 Optimism,Arbitrum,zkSync 和 StarkNet 等)以及模块化区块链(Celestia 和 Fuel 等)。

L2 中最受 VC 追捧的还是 StarkNet,可以从投资金额和 VC 讨论的热度看出,D 轮融资以 80 亿美元估值融资 1 亿美元,这在 L2 赛道中可谓一骑绝尘,而且还是 zk 赛道的,Starknet 绝对是值得大家重点关注的,其次就是 zkSync 了。

L2 中最值得去交互的目前还是 Arbitrum,因为有发币预期,同时也可能获得生态项目的空投。

除了 Celestia 和 Fuel,近期 OP 正在向模块化发展,Op Stack 正在搭建一个(基于以太坊的)模块化基础乐高积木。

OPstack 架构

公链中 Polygon 和 Cosmos 的进展也值得关注。

Polygon 多元化发展策略正在全面推进:二层,模块化,NFT,游戏等。

首先 Polygon 的 ZK 技术发展相当的快,相比其它 zk 项目可以说有过之而无不及。在 NFT 方面的表现也是不错的,例如 Reddit NFT、Trump NFT 以及后面即将到来的星巴克 NFT,众多 Web2 的公司和名人都选择了 Polygon。

最后是游戏,Polygon 上原生的游戏就不少,近期又有很多 Web2 的游戏公司选择 Polygon 链作为游戏的载体。

总结一下就是 Polygon 有技术,有 Web2 品牌带来的流量,还有众多游戏加持。

去年以太坊二层第一大 APP dydx 决定迁移到 Cosmos 生态,搭建自己的 App chain,这也让大家对 Cosmos 发展增加信心。

在 Cosmos 上面搭建 App chain 可以实现高度定制化,高 TPS,并且 Cosmos 生态更加去中心化(很多项目都是 Fair Launch,没有 VC 参与)。

参与未发币的公链和二层的方法主要包括主网交互,建立节点和测试网交互,一般来说,测试网交互空投的可能性会比前两者低。

04、零知识证明

零知识证明 ZK 是最近很热门的主题,零知识证明在区块链行业主要用于隐私和扩容。

扩容方面的话主要是 zk-rollup 扩容方案,主要的项目有 Polygon zkEVM,zkSync,StarkNet 和 Scroll。大家对 Polygon,zkSync 以及 StarkNet 相对比较熟悉,这里说一下 Scroll 的创新之处。

Scroll 创建一个去中心化的 ZKP 市场,简单来说就是通过把计算过程外包给 GPU,FPGA,ASIC 等矿工,解决零知识证明运算速度的问题,同时也通过这个方式实现了去中心化。

zkRollup 领域还需要关注如何突破 TPS 瓶颈问题(高效计算 ZKP),实现真正意义上的扩容。解决这个问题需要通过 FPGA(可编程的集成电路)或者 ASIC(定制化的集成电路)的方案来解决,但这还是需要一段时间。

隐私的代表项目主要包括 Aztec 和 Aleo。

Aztec 由 a16z 和 Paradigm 领投,目标是打造「隐私以太坊」二层,而 Aleo 是软银,三星,a16z 等投资的隐私 L1,目标是打造第一个使用零知识证明解决隐私问题,同时保证可编程特性的公链。

散户投资者参与 ZK ,可参与未发币的公链和二层的主网交互,建立节点和测试网交互,一般来说,测试网交互空投的可能性会比前两者低。

05、以太坊流动性质押

以太坊合并成功后,便成为了通缩资产,质押的实际收益率接近 6%。同时,2023 年的上海升级以后,用户可以取消质押,这个进一步降低了以太坊质押的风险。

6% 的低风险收益对于投资人来说是非常吸引人的投资方式(当然,这个收益率会随着参与者增加会逐渐降低)。

从市场空间看,目前以太坊的质押率只有 15%,而同为 PoS 公链的 BNB 质押率高达 90%,可见以太坊质押仍有很大的增长空间。

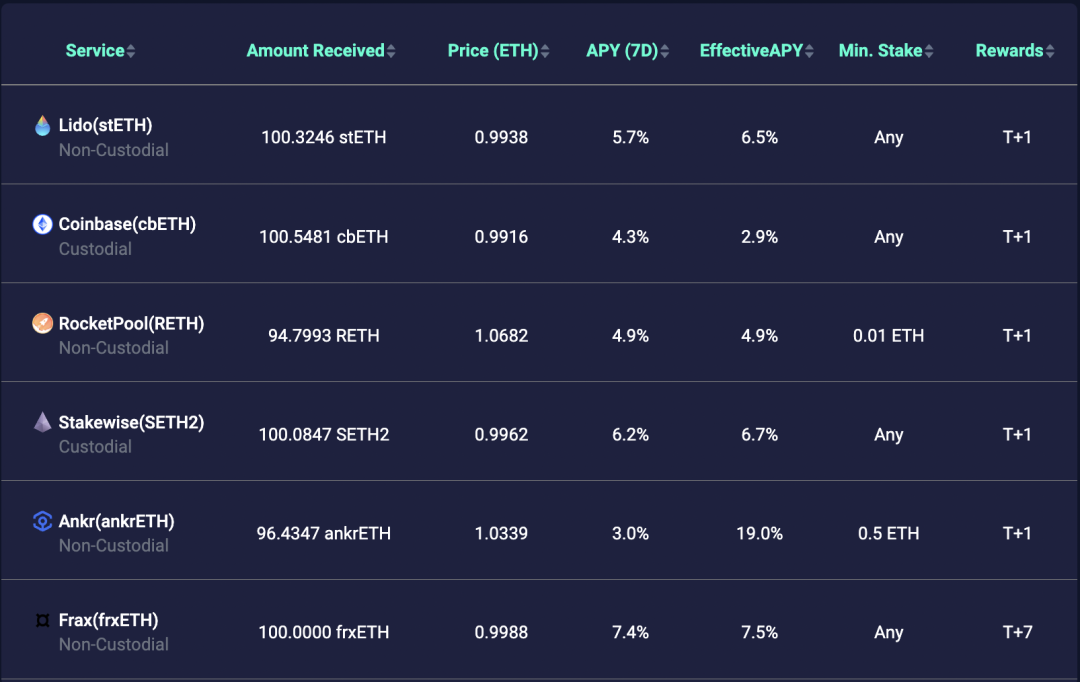

目前有多家服务商提供以太坊的流动性质押,大家可以选择一家进行质押,Chaineye.tools 对比了不同服务商的收益率和包括流动性在内的其他维度数据,帮助大家更好地选择。

来源:Chaineye.tools

关于以太坊流动性质押,还可以关注分布式验证技术 DVT(代表项目 Obol 和 SSV)和二次质押(代表项目 EigenLayer)。

尤其是 EigenLayer 可以帮助验证者获取更多收益,同时让其他项目也可以借助以太坊的安全性,有较高的创新性。

06、Web3 钱包

Devcon 6 大会上分析的数据显示,所有公链的每日活跃用户数目还不到当前互联网的 0.05%,可见 Web3.0 离 Mass Adoption 还有很远的距离,其中一个障碍是目前使用最广泛的 EOA 钱包有较高的学习成本。

降低用户进入门槛,是 Web3 得到 Mass Adoption 的关键。

MPC,全称为 Multi-Party Computation,是一种重要的隐私计算技术,能够很好地与区块链数字签名相结合,在保护用户私钥的同时降低用户的进入门槛。

MPC 作为链下方案,并不涉及到以太坊共识层或合约层的改动,在短期内更具可行性,同时为用户带来了免助记词、多因素认证等 Web2 级别原生体验。

用户可以关注 MPC 概念 token,尝试使用 MPC 钱包,进行交互。可能与 C98、Trust Wallet 等钱包项目一样,给早期用户发放空投。

建议关注项目:

- ZenGo:最早做 MPC 方案的钱包应用,作为第一个吃螃蟹的人,ZenGo 目前交上了一份还不错的答卷,总用户数超 70 w+。

- Qredo:借助去中心化多方计算(MPC)为机构用户提供去中心化私钥托管,消除对私钥管理的担忧;Qredo 还与 Hex Trust、MetaMask Institutional 等机构合作,为传统用户提供完善的托管解决方案,支持他们访问各类 DeFi 协议。

- OpenBlock:致力于搭建一座「平行世界之桥」,实现让任何用户通过传统的登陆方式进入 Web 3 广阔的 DApp 生态,承载用户的资产、身份和数据,管理用户的投资组合,及发现从 DeFi 到 NFT 的最新机会。

07、Web3 安全

Web3 给用户带来资产所有权的同时,也让用户直接面对一系列的资产安全问题。根据慢雾区块链被黑事件档案库统计,2022 年安全事件共 303 起,损失高达 37.7 亿美金。

与 2021 年相比,安全事件数量增加了 15%,但损失金额却下降了 60%,呈现出小额、高频的趋势。

在 303 起安全事件中,攻击手法主要有项目设计存在漏洞引起的攻击、Rug Pull 和钓鱼等欺诈类手法、私钥泄露引起的损失等三类,均与普通用户息息相关。

用户可通过项目的安全审计方声誉判断项目设计存在漏洞的概率,使用钱包防钓鱼插件、合约风险扫描等安全产品识别项目可能存在的欺诈手法。

建议关注公司/项目:

Trails of Bits,OpenZepplin,ConsenSys,Slowmist,Peckshield 等

以上是代码审计领域声誉较好的审计公司,可以为项目自身设计的安全性做一定的背书。

- Scam Sniffer:体验较好的钱包安全插件,在用户使用钱包签名前能够识别交互逻辑,提示可能存在的交互风险

- Go+ Security:合约风险扫描领域的头部产品,API 日调用量超过 200 万次,积累了一定安全数据和能力,能够在用户交互前很好地识别合约可能存在的风险。

- SlowMist:提供安全审计、安全监测、bug赏金、防御部署、安全顾问和其他与安全有关的服务。

08、Onchain Game

全链游戏(Onchain Game)与 GameFi 的根本差别在于去中心化、免许可、可组合、互操作的程度不同。

全链游戏不仅仅是将游戏资产上链,整个游戏逻辑也以合约的方式存在于网络之中,游戏的状态存储、逻辑执行也完全在链上。

更有价值的是,任何符合全链游戏合约规则的 DApp 都可以免许可地与之互操作,这将把全链游戏的可组合性扩展到更大的生态范围之中。

不仅各个链游可以相互操作,链游与 DeFi 、NFT 以及在未来可能涌现的任何 DApp 都能够与全链游戏相互操作,这将打破 Web2 以垄断为商业模式的业务格局,给开发者和用户更完美的应用体验以及更有想象力的创造机会。

游戏赛道作为二层网络最适合应用场景之一,On-Chain Game 是 StarkNet 和 OP Stack 强推的一个方向,在早期参与全链游戏的测试颇有一鱼两吃的机会。

建议关注项目:

- Isaac:StarkNet 首个全链游戏,是一个基于《三体》小说设定的,多人在线的物理模拟游戏。目前处于 Open Alpha 测试阶段,测试核心游戏机制并为开放去中心化开发做准备,普通用户有一定参与门槛,官方给出开发者参与教程。

- Loot Realms:大型多人、链上可组合的策略类游戏生态,在第一个版本,玩家需要持有 Realms NFT 才能开始游戏,在第二个版本可以通过铸造冒险家(Adeventers)参与游戏,值得补充的是冒险家的装备就是之前大火的 Loot。

- Imperium Wars:一款融合卡牌、外交、军事、经济元素的沙盘策略类游戏,可对比 Web2 手游中的率土之滨、三国志战略版等战争沙盘游戏。目前游戏处于开发阶段,同时 Imperium Wars 和 Eykar 联合开发了 StarkNet id。

- Lattice:一个开发全链游戏引擎的团队,目前已经开发了一个全链游戏开发框架 MUD,此 框架已经已经应用在 OP Stack,并上线了纯链上版本的「我的世界」OPCraft 和字谜游戏 Words3。

09、新 CEX

读者或许会问,CEX 代表的是过去,以后会是 DEFI 的天下,为什么还需要关注不那么性感的赛道?看完下面的分析,你或许会有不同的想法。

FTX 成立于 2019 年 5 月,用了 2 年时间就做到行业第二,Binance 也仅仅成立于 2017 年,花了 3 年时间做到了行业老大。

可以看出 CEX 爆发力度强,排名轮转快,一旦资金开始正向流入 Crypto,CEX 会先是第一个利好的赛道。

而且 CEX 平台通证赋能属性也要比大部分山寨要强得多,估值模型直接,价值发现路线清晰,是一个较好的关注标的。

另外,目前 DeFi 用户体验和门槛很高,中短期还无法撼动 CEX 的统治地位。

根据已披露的文件,FTX 的内控是本轮暴雷交易所里最离谱的,管理层肆无忌惮的攫取用户本金。而奇特的是,在 FTX 暴雷后,依旧有用户在为 FTX 说好话。

可以看出 FTX 所独创的一系列功能确实十分吸引用户,比如子账户、交易界面、保证金方式等等。因此,在这个赛道用户体验尤为重要。

要注意,下轮牛市爆发不一定是现有的 CEX,更有可能是一个全新的 CEX,就像 Binance 和 FTX 横空出世迅速超越老牌 CEX 一样。

近期,网络上流出前三箭创始人 Davies 和 Su Zhu 为名为 GTX 的新 CEX 募资 2500 万美元的消息。当然,如今的老牌 CEX 的体量和资源与 3 年前不可同日而语,先发优势更明显,因此,新老 CEX 都要引起重视。

在熊市中,我们可以从 CEX 的用户体验(新功能)、合规(监管机构关系)和交易量、合约开仓量(流动性)等维度挖掘出下一个可能爆发的 CEX。

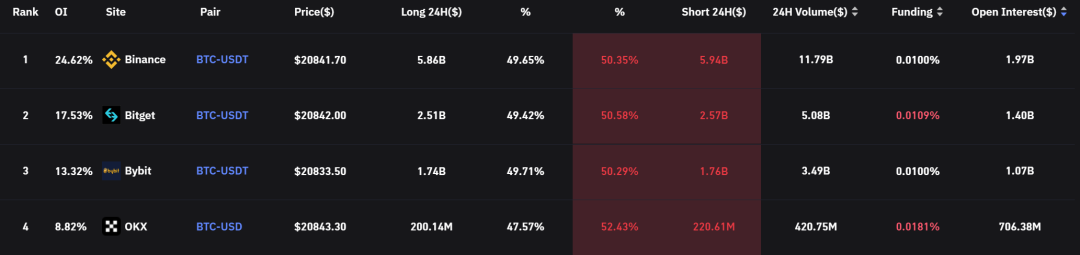

来源:https://www.coinglass.com/

从 BTC 合约开仓量(Open Interest)可以看出,第二、三名有点出乎意料,这也印证了上文「CEX 排名轮转快」的特点。

总之,对于有权有财的机构来说,CEX 是他们进入 Crypto 市场最好的入口,凭借着自身强大资源,再仿照 Binance 和 FTX 的成功经验,扶植出一个头部 CEX 并不是什么难事。

只要市场有热度,大资本必然逐利进入,就必然会有下一个 CEX 崛起,作为散户,只需要自己选好标的,等风来。

10、NFT 基础设施

在过去很长一段时间,大部分信仰 NFT 会有大规模应用的用户为了享受 NFT 爆发的行业红利,都会投资购买蓝筹 NFT。

而随着 NFT 赛道逐渐成熟化,细分赛道越来越丰富,NFT 蓝筹单品不再是投资 NFT 的唯一的选择。

从价值传导逻辑上来讲,NFT 市场、NFT 借贷、NFT 合约期权、碎片化 NFT、NFT 估值等等 NFT 基础设施项目,相较于投资 NFT 单品,可以更直接地享受到 NFT 行业的红利。

我们可以通过市场占有率、创新和用户体验的角度快速筛选出有潜力的 NFT 基础设施项目。

Blur

属于 NFT 市场赛道,Paradigm 等机构投资 1400 万美金的新一代 NFT 交易平台,不同于 OpenSea 在 NFT summer 中定下的收藏风格基调,Blur 的用户体验更倾向于交易,自诩「为专业交易者提供服务」。

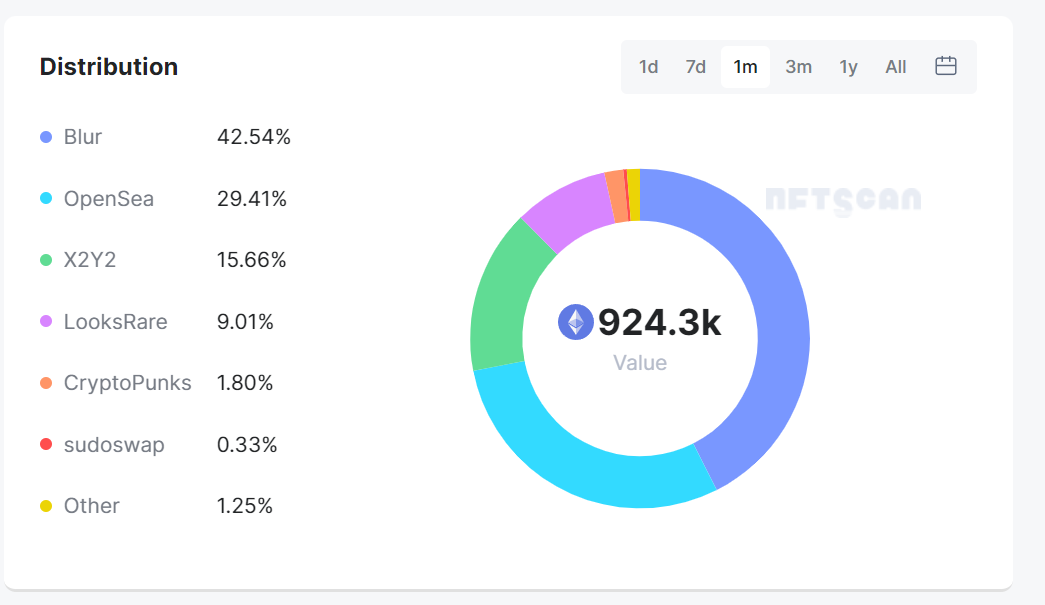

在 Blur 的交易空投活动加持下,过去一个月 Blur 的 NFT 交易量超越 OpenSea,约占整个 NFT 市场份额的 42.54(如下图),一跃成为当前链上交易量最大的 NFT 聚合交易市场。

如近期有交易 NFT 的需求,不妨可以尝试一下 Blur,会有明牌空投奖励。

图片来自 NFTscan

BendDAO

BendDAO 是目前 TVL 最高的 NFT 借贷平台。利用 NFT 借贷功能,用户不仅可以抵押手中的 NFT 换取流动性,还在 BendDAO 平台一键实现很多复杂操作,比如:

- NFT 首付买(Down Payment)

买家可以一键实现支付最低 60% 的首付,再从 BendDAO 抵押贷款的方式购买 NFT。

- 抵押品挂单(List + Borrow + Sell)

NFT 持有人/卖家可以一键选择在挂单的同时,获得高达 40% 的地板价。

BendDAO 已于去年完成了公开募资与空投代币,在公开募资阶段由一位鲸鱼在结束阶段包揽的大量额度,筹码比较集中,注意风险。

NFTperp

如果你看好 BAYC 上涨空间,但是没有 80 个以太坊的资金购买,如何参与交易机会?NFTperp 提供了解决方案。

NFTperp 是去中心化的 NFT 永续合约平台,可以做多或做空指定 NFT 地板价,杠杆最高倍数 10 倍。

这对资金量体量不大又想交易蓝筹 NFT 的用户十分友好,如同交易所的永续合约的机制,用户在 NFTperp 开单后,需要付出或赚取资金费成本。

资金费用每小时结算一次,当资金利率为正时,持有多头的交易者向持有空头的交易者付款,而当资金利率为负时,反之亦然。

要注意,NFTperp 的预言机价格并非取自各大交易所的挂单地板价,而是由 NFT 系列在时间段内的真实成交价格决定。

目前,该项目正在测试和模拟交易阶段,不妨一试。

Double Protocol

Double Protocol 是一个针对游戏类 NFT 的租赁市场。如果游戏项目方使用 Double 团队所定制的 ERC4907 协议发行 NFT,那么该 NFT 就能在 Double 的租赁市场中上架。

NFT 持有者可以在 Double 平台上设置想要租赁的期限和费用,在租约到期后,承租人的使用权会被自动解除。目前已经多达 348 个 NFT 系列支持 ERC4907,其中不乏 Decentraland 和 ENS 等明星项目。

随着 NFT 的类型逐渐由图片类转向赋能型,租赁 NFT 的赋能将会成为刚需,值得提早体验。