学生作者| @0x0_chichi

指导老师| @CryptoScott_ETH

首发时间 | 2024.5.9

- Ethena 协议的收入来源是现货质押收益+空头头寸资金费率收益,BTC 抵押物的引入稀释质押收益率,市场的冷静和 Ethena 的大量空头缩小了资金费率收益。

- 增加抵押物品种是 Ethena 长期发展的必经之路,但意味着可能长期低息。

- 目前协议的保险基金不够充分,存在较高的风险。

- Ethena 面对负资金费率时发生的挤兑有天然优势。

- 市场上的未平仓合约(open interest)总量是限制 USDe 发行量的重要指标。

Ethena 是一个建立在以太坊区块链上的稳定币协议,其通过 Delta 中性策略提供了一种“合成美元” USDe 。

工作原理为:用户将 stETH 存入协议,铸造出等价的 USDe 。Ethena 利用场外结算(OES)方案,将 stETH 余额映射到 CEX 作为保证金,做空等量的 ETH 永续合约。此投资组合实现了 Delta 中性,即组合的价值不随 ETH 的价格波动而发生变化。所以理论上 USDe 实现了价值稳定。

用户可以再将的 USDe 质押到协议中,铸造出 sUSDe ,持有 sUSDe 可以获得资金费率产生的收益。此收益一度高达 30% 以上,是 Ethena 揽储的主要手段之一。

截止到 2024/5/9,持有 sUSDe 的收益率为 15.3% ,USDe 的总发行量达到 22.9 亿美金,占稳定币总市值约 1.43% ,排名第五。

在 Ethena 协议中, stETH 抵押品和 ETH 永续合约空头头寸都将产生收益(来源于资金费率),如果两个头寸的综合收益率为负, Ethena 协议中的保险基金将会补足亏损。

什么是资金费率?

在传统商品期货合约中,双方约定了一个交割日,即一个实物交换的期限,所以在期货合约即将到达交割日时理论上期货价格会和现货价格相等。但是在数字货币交易中,为了降低交割成本,广泛采用的是永续合约的形式:与传统合约相比取消了交割环节,导致期货和现货的关联也一同消失。

为了解决该问题,引入了资金费率,即:当永续合约价格高于现货价格(基差为正)时,多头向空头支付资金费率(资金费率与基差绝对值成正比);当永续合约价格低于现货价格(基差为负)时,空头向多头支付资金费率。

所以永续合约价格越偏离现货价格(基差绝对值越大)时,资金费率就越大,对于价格偏离的抑制力就越强。资金费率成为永续合约中期货和现货价格的关联。

Ethena 持有 ETH 空投头寸和 stETH ,收益来源于资金费率与质押收入,当综合收益率为正时,保险基金将贮备一部分收益,用于在综合收益为负时补偿用户。

在当前的牛市中,做多情绪明显高过做空情绪,市场上多单的需求大于空单需求,资金费率长时间保持在较高的位置。Ethena 协议中现货抵押物的 Delta 风险被空头头寸对冲,而持有的空头头寸可以获得大量的资金费率收入,这就是 Ethena 协议之所以产生无风险高收益的原因。

在 USDe 面世前, Solana 链上的稳定币项目 UXD 也采用了同样的方式稳定币,但是 UXD 采用了在 DEX 合约交易所对冲,这也为 UXD 的失败埋下伏笔。

从流动性的角度来看,中心化交易所占有未平仓合约超过 95% 的份额, Ethena 为了将 USDe 的规模扩大到十亿级别,中心化交易所是最好的选择:在 USDe 发行大规模增长时,或者发生挤兑时, Ethena 空头头寸的价格不会对市场造成太大的扰动。

因为 Ethena 使用中心化交易所套期保值,必然会产生新的中心化风险,所以 Ethena 引入了一种新机制 OES ,将抵押品交予第三方托管(Copper、Fireblocks),中心化交易所不持有任何抵押品,类似于将用户的抵押品存入一个多签钱包中,最大化降低中心化风险。

保险基金是 Ethena 协议重要的组成部分,它将 stETH 头寸和 ETH 空头头寸综合收益率为正时的部分收入转移至综合收益为负时释放,以维持币价稳定。

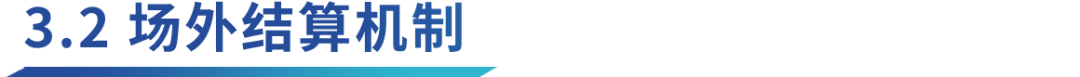

图1:USDe 浮动收益率模拟

2021 年牛市中的高 USDe 收益率反映出了的强劲看涨需求,多头头寸每年要支付空头 40% 的资金费率。随着 2022 年熊市的开始,资金费率经常跌破零,但并没有持续为负,均值依然能保持在 0 以上。

2022 年第二季度,Luna 和 3AC 的倒闭对资金费率的影响出奇地小,短暂的低迷使得资金费率在 0 附近徘徊了一段时间,但是又很快恢复到正值。

2022 年 9 月以太坊由 POW 转为 POS ,引发了资金费率有史以来最大的黑天鹅事件,资金费率一度跌至 300%,其原因是在此次转换中,用户只需持有 ETH 现货即可获得空头奖励,导致了大量用户为了获得稳定的空投回报,不仅持有 ETH 现货多头头寸,还持有 ETH 空头头寸来对大量 ETH 现货套期保值。

大量的空头涌入导致 ETH 永续合约资金费率在短时间内暴跌,但是在空头发放结束之后,资金费率很快回到正值水平。

2022 年 11 月的 FTX 的倒闭也导致资金费率下跌到 -30% 的水平,但是也没有持续,资金费率很快回到正值。

通过历史数据测算, USDe 的综合收益均值一直保持在 0 以上,论证了 USDe 项目的长期可行性。而短期的正常市场震荡或黑天鹅事件导致综的合收益小于 0 不可持续,充足的保险基金可以使协议平稳过渡。

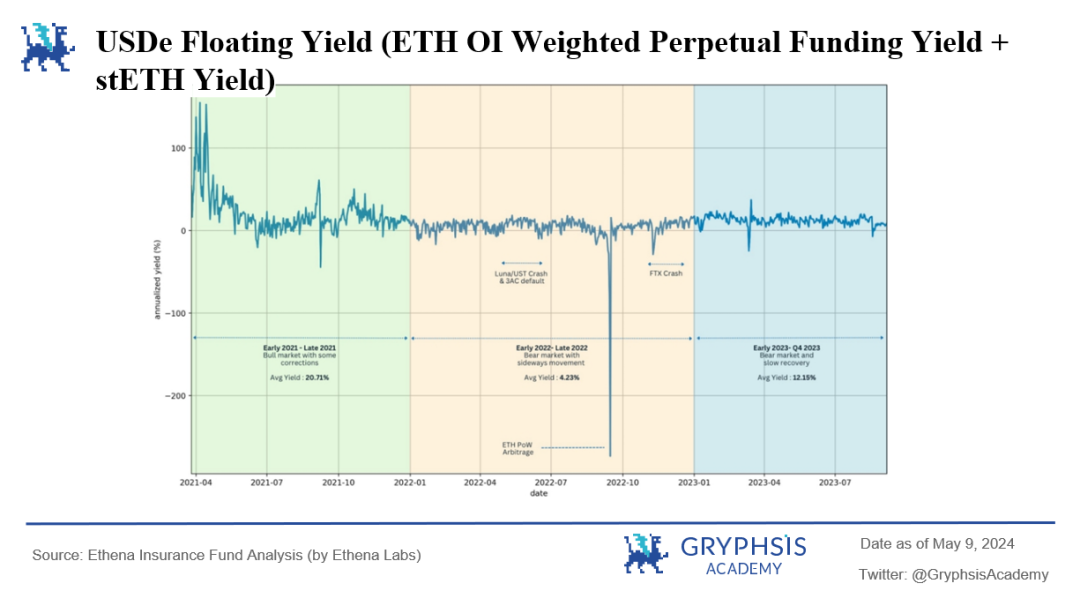

从 2024/4 开始,用户可以在 Ethena 协议中抵押 BTC 以铸造 USDe 稳定币,截至到 2024/5/9,目前 BTC 抵押物已经占总抵押物的 41% 。

图2:2024/5/9 Ethena 抵押物详情

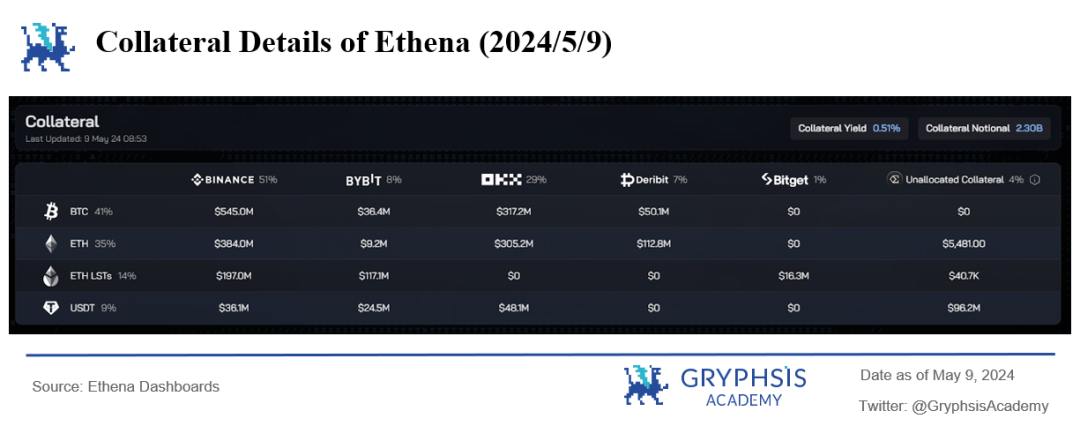

图3:2024/4/5 Ethena 协议的 ETH 空头头寸详情

在 Ethena 接受 BTC 作为抵押物前夕,Ethena 的 ETH 空头头寸总额已经占到总未平仓合约的 21.57% 。尽管中心化交易所的流动性强,并且 Ethena 在多个交易所持有 ETH 空头头寸,但是 USDe 发行量的飞速增长导致中心化交易所也可能提供不了充足的 ETH 永续合约流动性, Ethena 迫切需要新的增长点。

与流动性质押代币相比较, BTC 并不具备原生的质押收益,如果引入 BTC 作为抵押物, stETH 所贡献的质押收益率将会被稀释。但是中心化交易所中 BTC 永续合约的未平仓合约超过 200 亿美金,在引入 BTC 抵押物后, USDe 在短期的扩容能力会迅速增加,但是长期来看, BTC 、 ETH 未平仓合约总量的增长率是限制 USDe 增长的主要因素。

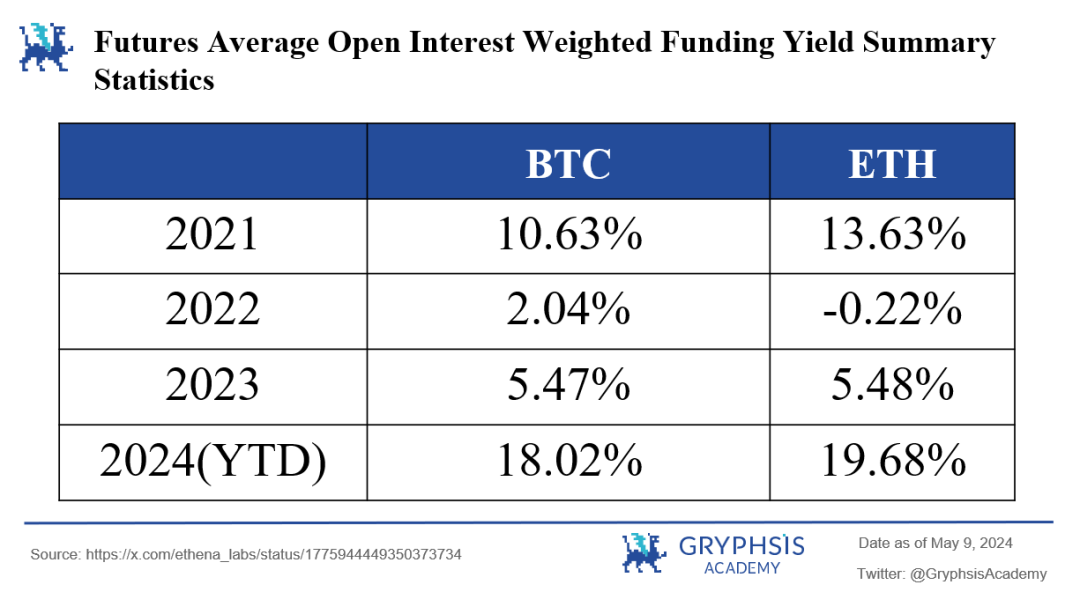

图4:各年平均资金费率收益率

虽然 BTC 抵押物稀释了 stETH 的质押收益,但是通过历史数据测算, BTC 永续合约的资金费率均值在牛市低于 ETH 、在熊市高于 ETH ,也是一种应对熊市资金费率低迷的对冲手段,提高了投资组合的分散程度,较低了 USDe 在熊市中脱锚的风险。

目前 sUSDe 的收益率迅速从 30%+ 滑落到 10%+ 左右,既是因为受到市场的总体情绪影响,也有 USDe 迅速扩张带来的大量空头头寸对市场的影响。

众所周知 USDe 恐怖的增长速度来源于牛市中超高的资金费率支付,但是 USDe 作为稳定币目前仍然极度缺乏应用场景,现有的交易对也只是关联一些其他稳定币。所以 USDe 绝大多数的持有者持有 USDe 的目的仅仅是收获高额的 APY 和空投活动。

虽然保险基金的机制是综合负利率时进入,但是提供 stETH 的用户会在综合收益低于 stETH 质押收益率时就赎回;而提供 BTC 的用户将更加谨慎,随着基差逐渐减小,资金费率收益持续低迷,在没有超高的 APY 时,可能会在第二轮空投活动结束后就产生大量赎回,原因可以参考比特币 L2 同样在面临的困境:大量用户(尤其是大户)把 BTC 看作是价值储存的标的,对资金安全要求极度苛刻。

因此笔者认为如果在 Ethena 第二季空投活动结束之前,如果 USDe 的稳定币应用场景还没有取得突破性发展再叠加资金费率的逐渐缩小, USDe 很可能一蹶不振。

Ethena 官方通过模拟计算,得出以下关于保险基金的结论:

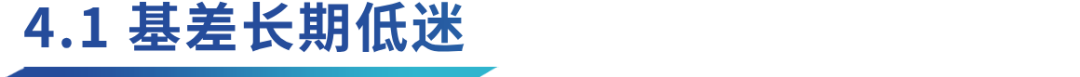

图5:按增长情景和保险基金提取率分列的起始所需保险金额规模

图 5 中,绿色、黄色、红色分别代表起始保险基金规模分别小于 2 千万美金、在 2 千万~ 5 千万美金之间、大于 5 千万美金可以保证资金安全。

纵侧坐标表示,预计 USDe 发行量在两年半内(2021/4~2023/10)最终达到的金额分别为 10 亿美金、 20 亿美金、 30 亿美金。横坐标前三个表示当USDe发行量为线性增长时,保险基金的提取率分别设置为50%、20%、10%。横坐标第四个表示当 USDe 发行量在第一年为指数型增长之后保持不变时,保险基金的提取率设置为 20%。横坐标第五个表示当 USDe 发行量一直保持指数型增长时,保险基金的提取率设置为 20%。

从图 5 中得出:对于一个 2 千万美元的起始保险基金来说,50% 的提取率是非常安全的,而且几乎在所有情况下和增长水平下都能使保险基金资本充足。如果在保险基金有机会通过正向筹资进行资本化之前发生黑天鹅事件,那么过早的指数增长可能会对保险基金的偿付能力造成危险。同时晚期指数增长更为安全,因为它为保险基金的增长提供了更多的时间。

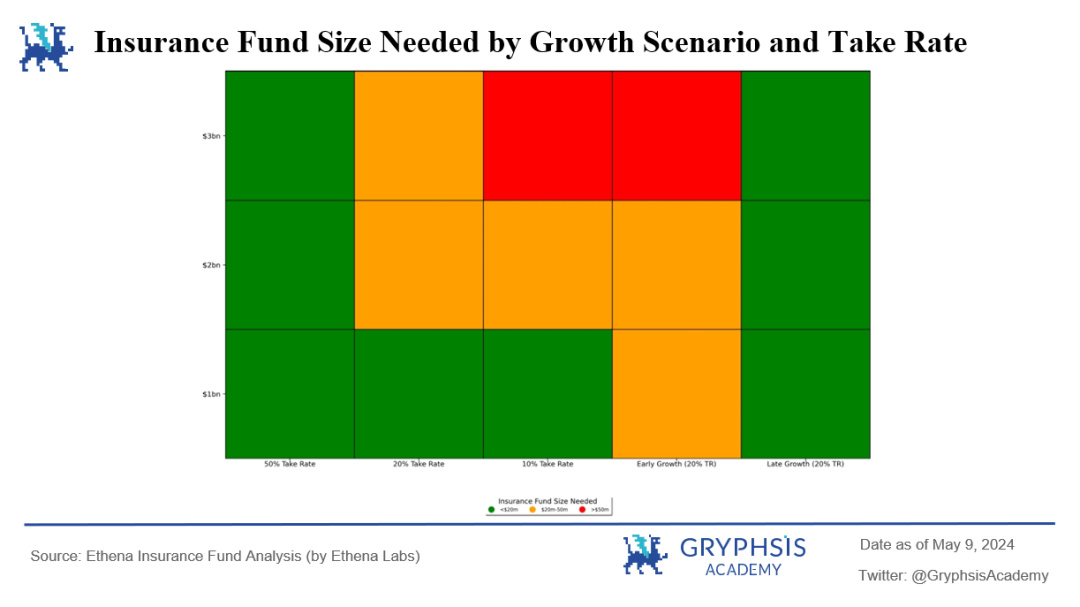

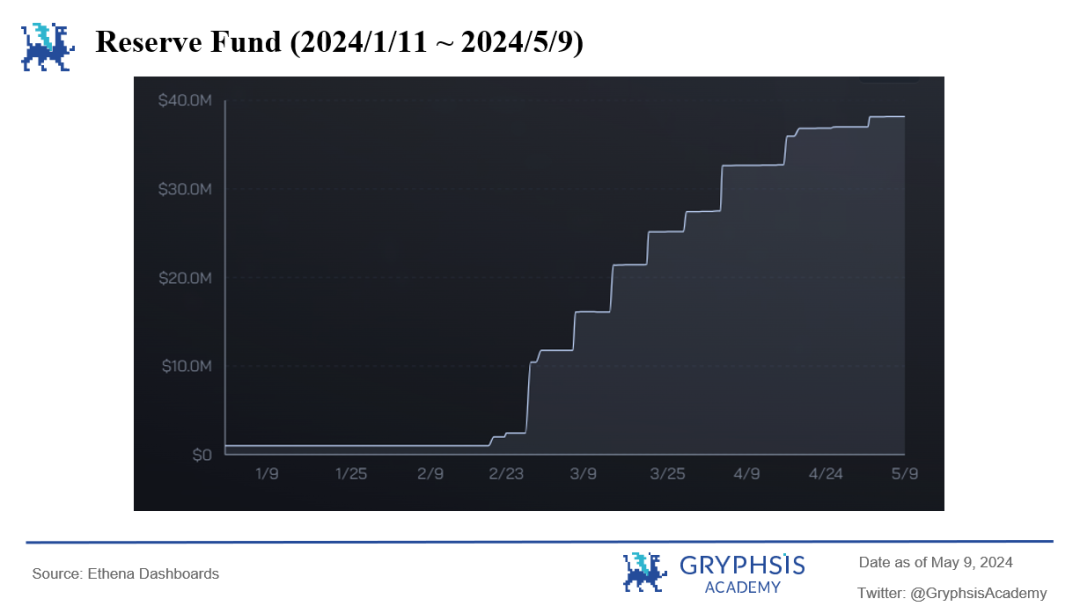

但是实际情况却是:起始保险基金只有 1 百万美金, USDe 的供应量比模型中 Early Growth 情况下的早期指数型增加还要快很多。目前 3820 万美金的保险基金中(只占 USDe 发行量的 1.66%),接近一半是在最近一个月内增加的。可见在 USDe 快速发行带来的问题是,Ethena 项目早期的保险基金相比于官方的模型测算是严重不足的。

不够充分的保险基金会产生两个后果:

- 用户对该项目的信心不足,如果高收益一旦开始下滑,项目 TVL 会逐渐减少。

- 高 TVL ,低保险基金,项目方必须提高保险基金的提取率(至少要达到 30% 或更高)尽可能快速的补充保险基金,但是在目前资金费率收益逐渐下滑的的情况下,用户的收益率更是雪上加霜,可能会加剧第一种后果。

图6:2023/11/23~2024/5/9 USDe发行总量

图7:2024/1/11~2024/5/9 保险基金额度

参考图 1 中 2022 年三季度的 ETH Pow arbitrage 事件,资金费率短时间内产生了巨大的下跌,年化一度突破 300% 。在此类黑天鹅事件中, USDe 发生挤兑基本是必然的,但是 USDe 的独特机制似乎对挤兑有着天然的应对优势。

在资金费率大幅下滑的初期,挤兑可能已经发生,由于挤兑的产生, Ethena 协议需要交还大量的现货抵押物并平仓相等的空投头寸,由于空投头寸的减少,保险基金的支出也随之减少,保险基金可以维持更长的时间。

从流动性的角度来看,挤兑发生时, Ethena 需要平仓空头头寸,而在一个负资金费率的市场中,意味着多头流动性异常充足,平仓空头头寸几乎不会收到流动性问题的困扰。

同时 Ethena 协议中有关于 sUSDe 的 7 天冷静期(抵押品不能在抵押的一周内进行清算)也可以作为市场突变时的缓冲。

但是这一切的前提是保险基金的充足。

市场上未平仓合约的总量(OI, open interest)始终是制约 USDe 发行量的关键因素,也是未来 USDe 的潜在风险,截至 2024/5/9,Ethena 协议中 ETH OI占总 OI 的 13.77%, BTC OI 占总 OI 的 4.71% 。Ethena 协议产生的巨量空头头寸已经给合约市场带来了一定的扰动, USDe 规模后续的扩大会存在一定的流动性问题。

解决这个问题最好的方法就是,尽可能增加更多的优质抵押品(资金费率长期大于 0 ),不仅可以提高 USDe 供应的上限,也提高了组合的分散程度,减小风险。

综上所述,Ethena 协议展示了其独特的稳定币机制和对市场动态的敏感反应。尽管其面临如基差长期低迷、保险基金不足以及潜在的挤兑风险等挑战,但通过创新的场外结算机制和多元化的抵押品种,Ethena 维持了市场的竞争力。

随着市场环境的不断变化和行业内的技术创新,Ethena 必须持续优化其策略和增强其风险管理能力,确保保险基金的充足和流动性的稳定。对于投资者和用户而言,理解协议的运作机制、收益来源及其潜在风险是至关重要的。