借贷是 DeFi 的基石,Aave、Compound 已经稳稳占据市场,为何主流投资机构还会寻找新标的,投资新一代的借贷协议呢?DeFi 借贷市场还有哪些机会?Euler Finance 创始人 Michael Bentley 博士,曾是英国牛津大学学术研究员,研究进化博弈论和动态系统,他认为目前 DeFi 借贷市场缺乏对广泛资产的支持,要想实现,需要通过机制设计来实现对高波动性资产的隔离。同时,降低用户手续费,提高资本利用效率,都还有待解决。

Q1:在牛津大学任教为何会进入 DeFi 借贷呢?请先为我们做个自我介绍。

Michael Bentley:我在 2020 年创办 Euler,已经做了两年的投入,更早前我在英国牛津大学担任学术研究员,研究进化博弈论和动态系统。直观的说,我用数学计算的方式模拟人群及生命体在进化压力下会做出的反应,这需要深刻理解生命体在受到社会压力时会如何进化,在面临合作或对抗时的反应会是什么,在这种情况下的进化是很吸引人的。有这样的背景,能让我们洞察到 DeFi 里的微妙关系。

Q2:Euler 能为这个市场上带来什么样的改变呢?

Michael Bentley:我们投入 Euler 两年时间,主要就是在研发新技术。Compound 的创新在于解决了中间商问题让用户自由借贷资产,但协议主要是针对几个特定资产所做的,如稳定币 ETH、BTC 等蓝筹资产。他们早期没做的,是针对所有资产的支持,除了稳定币和蓝筹资产,还有长尾资产、高波动资产、小众奇异资产等。协议要怎样才能支持这些资产的借贷,我认为是目前主流平台还没解决的问题,它们的代码没针对这些资产的借贷去做优化。

Euler 第一个创新就是支持这些资产的去中心化借贷。我们开发出新功能及风险管理模式,让用户能创建他们想要的借贷市场。另外我们再优化了 Compound 上的一些基础功能,平台上的借款方被清仓时,平台会给清仓方奖励以确保他们执行清仓,这样贷款方才能止损,当借款额在数十亿百亿元时,清仓奖励会是一笔巨款,但这样的现象感觉不公平,清仓奖励不该那么高。

Euler 创新是让借款方在被清仓时,无需支付巨额费用,借款方需要支付的费用会是手续费,加上滑点和一笔小额服务费。这是因为 Euler 使用了荷兰式拍卖完成清仓的环节,大幅降低清仓费。这不只优化了清仓的环节,因为我们看到 Compound 上的大户,他们习惯过度超额抵押,原因就是预防清仓,但同时也降低了资本效率。我们优化清仓环节的同时,也提高了平台上的资本效率,资金池的使用率高了,贷款方能拿到更多的利息,借款和贷款方的体验都更好。

Q3:Euler 系统是如何实现对高波动资产的支持呢?

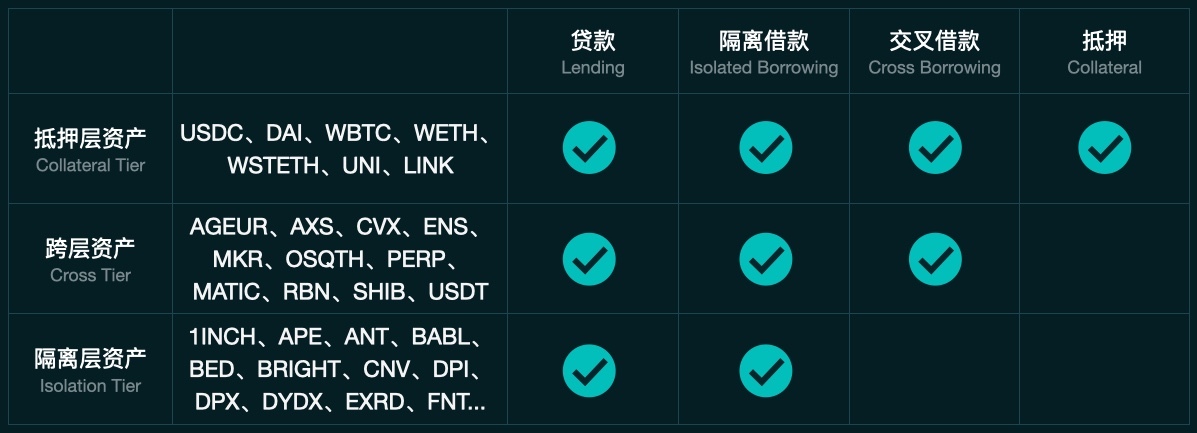

Michael Bentley:借贷协议支持高波动资产有几个地方要特别注意,首先高波动资产不适合作为抵押资产。我们常看到用户抵押 ETH 借出稳定币去交易,如果抵押资产价格迅速下跌,用户很有可能被清仓。清仓方需要在外面的二级市场上获取流动性才能完成清仓,如果抵押资产是高风险的,它的价格可能会崩的非常快,协议的储备资金有可能会被快速耗尽,这是一个很大的问题。

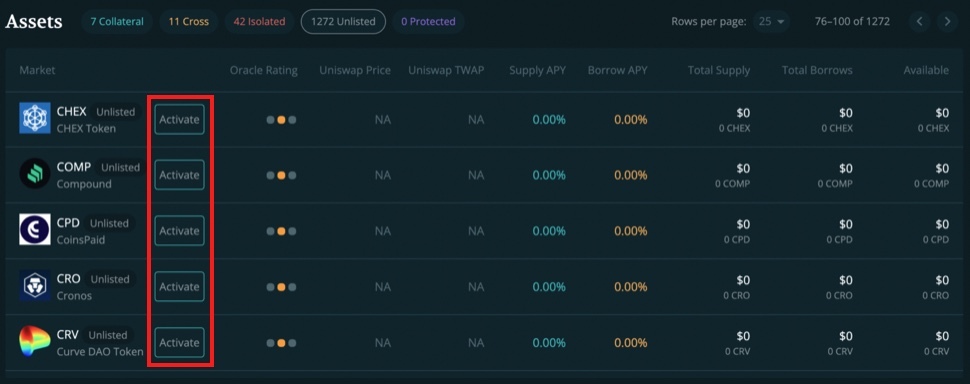

另一个问题是高风险资产在二级市场上的流动性不够,以至于不能完成清仓环节。Euler 首先让用户能自主创建新借贷市场,但新资产在通过治理准许前是不能作为抵押资产的,这些新资产在系统中属于隔离层资产,能用于借贷,但它不能作为抵押资产。

我们支持长尾资产的借贷也因为我们用了去中心化价格预言机。Uniswap V3 的一大突破是让用户能使用去中心化价格预言机,Uniswap V3 中每个交易市场都有自己的预言机,交易深度够的话,这些预言机是很难被操纵的。Euler 一开始就使用了 Uniswap V3 去中心化价格预言机,这样能支持用户立即开创新资产的市场。在这点上 Euler 跟 Compound、Aave 很不一样,他们用的预言机更中心化。

Q4:以太坊主网交易手续费很高,Euler 是否有什么功能,能节省用户手续费?

Michael Bentley:对大户来说,为了借出百万美元金额的资产,手续费是多少不重要,大户是借贷协议中的重度用户,在以太坊上做部署是对的。

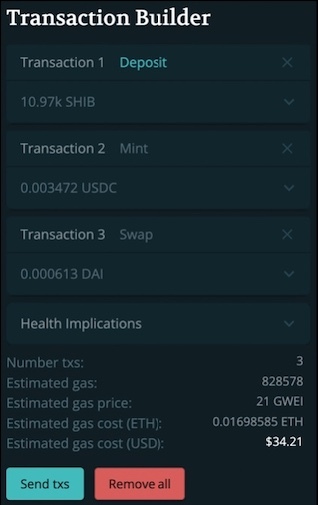

贷款方中有很多散户,他们会把手中 5 到 10 个长期持有的资产存进平台,散户是关心手续费的问题,Euler 也有一系列的优化能降低交易手续费,其中一个功能是交易构建功能,这功能类似 Furucombo,用户能将多笔交易打包在一起一口气执行,Euler 能更省手续费,因为 Furucombo 是在多个 DeFi 平台之间做交易,Euler 只在自己的平台里做交易。我们投入各种代码优化,能将不同种类的交易类型捆绑在一起,能省下很多交易费,比如用户要执行多笔打包在一起的交易,系统只需要确定一次资产价格,如果是 5 笔交易分开执行,那么需要确认价格 5 次,Euler 的交易打包功能可为用户省很多手续费。

用户也很喜欢增加杠杆,他们会先存款,然后借款,再把借到的款存进去,之后再借款,这样来回操作以增加杠杆。Euler 有个独特的解决方案,我们使用了一个数学技巧,让用户一步到位。比如用户一开始有 1000 美元的存款,可以经过一次操作实现 5000 美元存款和 4000 美元债务。这样用户就不用做多次的重复操作,这个是我们的 Mint 功能,用户资产从 A 到 B 一步到位,非常省手续费。针对杠杆交易和杠杆挖矿的用户,Euler 平台能帮他们省很多手续费,我们非常有竞争优势。

Q5:我们常看到协议被黑客攻击,在平台安全方面 Euler 做了哪些措施呢?

Michael Bentley:DeFi 协议的安全性会根据时间而提升,通过实战去证明协议是安全的。协议风险最高的时候,不是刚部署的前面几天,而是当协议开始聚集百万美元级别的流动性的时候,之后风险会逐渐下滑。我们默认黑客会不断研究我们的代码,寻找漏洞以盗取用户资金。

Euler 目前要做的就是接受实战的考验,我是很有信心的。我们在安全上做了很多投入,协议代码都是原创的,能支持各种资产。Compound 是为少数资产而设计的,很多项目分叉 Compound 代码去支持其他资产,最后项目都失败了,这是因为 Compound 代码本身不适用于长尾和奇异资产。

Euler 是针对所有资产而定制开发的,我们预想到会有一些很奇怪的资产,包括能自动改变余额的资产等。Euler 的独特设计是有考虑到针对这些资产的支持,同时能抵挡多种外部攻击。当奇异资产做出奇怪的举动时,Euler 能更好去反映的。

Euler 也是经过多轮代码审计的,我们一边开发一边做审计,目前已经做了 5 到 6 个。我们的系统极度模块化,每个模块都能在模拟环境下接受审计。

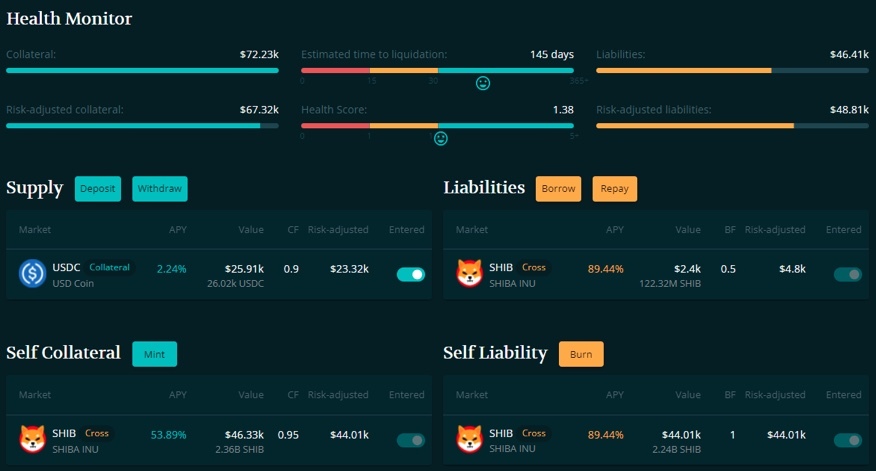

在前端和用户端,我们做了大量的风险分析,为用户提供各种高级风险管理工具,我们的预言机评分工具是业界前所未有的。预言机提供资产价格信息,它可以是安全的或不安全的,这根据它本身的设计和运行的状况有关,池子中的流动性越低,预言机的安全性也就更低。Euler 平台上支持的蓝筹资产,如果想操纵它的价格,代价大约在十亿美元左右。对预言机安全感兴趣的高级用户可访问我们的攻击模拟器。

Q6:接下来两个季度中 Euler 还会有哪些动作呢?

Michael Bentley:我们接下来会发布交易构建功能 2.0 版本,新版的体验会更好。用户可以看到他如果把 5 笔交易捆绑在一起,能看到什么时候可能被清仓,清仓的时候市场波动会有多大,能这样预测接下来会发生的事是很棒的工具,有了这个用户能做出更复杂交易策略,也能更有把握的卖空,这是近期很受欢迎的操作。我们看到 Euler 用户开始卖空长尾资产,它们的价格近期跌了很多,能提供用户卖空操作及好用的风险管理工具是很重要的。

在另一方面,Euler 目前是标配适用 Uniswap V3 预言机,但有许多资产在 Uniswap 上没有很活跃的交易,这意味着预言机质量很低,目前 Euler 平台支持的资产中,约一半有优质的预言机,而另一半的预言机品质是没那么好的,其中有些资产真的只能这样了,但还有一些资产,用户希望用别的预言机,比如 Chainlink。我们正在研发支持更多第三方预言机,接下来当用户开启新的借贷市场时,系统会先默认使用 Uniswap 预言机,如果用户想用其他预言机,可以发起治理提案。

我们还会发布两个重要的新功能,比较重要的是将协议去中心化,Euler 已顺畅的运行 6 个月了,即使市场波动很大,协议并没受到影响。下一步是将协议去中心化,Euler DAO 将在 6 月上线,EUL 通证也将释放到市场上。

Q7:能介绍 EUL 通证的功用吗?

Michael Bentley:EUL 通证最重要的功能是给予持有者权力主导协议的发展。升级预言机和决定接下来通证如何释放,都需要用到 EUL,目前平台上前 10 大市场的借款方是能获得平台通证的,通过 EUL 把协议去中心化是很重要的,让社区深度参与项目。

EUL 的锁仓投票功能预计在 6 月份上线,这是通证的主要功能之一,Euler 也会有个安全模块,这个设计和 Aave 的相似,用户可将 EUL 锁仓在这里,为协议提供一道防线同时获得通证奖励,未来如果协议受到损失,这些通证将被拍卖给竞标方。

投票还可以决定财库中资产的使用,其中也有 EUL,协议运行所累积的储备也在财库中,我们的储备来源和 Compound 有些不同,Compound 是收取借款方的部分利息,储备搁置在一边作为最后防线,Euler 的储备会再被投入到系统中,它们会持续增长,通过复利呈指数增长,储备在清仓发生时也会被补满。用户被清仓时,其中一部分的清仓费是进到储备的,这是一个很重要的机制,风险高的资产更容易触发清仓,储备会累积更快,这给予高风险资产更多类似保险的安全措施。