前段时间,三箭资本 (Three Arrows Capital) 暴雷牵扯出了很多利益相关者,受其牵连的加密货币经纪商 Voyager Digital 也申请了破产保护。而在 Voyager Digital 破产之时,Alameda Research 成为了其最大的无担保债权人。但 Alameda Research 与 Voyager Digital 的关系非常复杂,它们互为借贷,相互纠缠。

Alameda Research 拥有着 Voyager Digital 超过 9% 的股份,是其最大的股东之一,今年 6 月它还曾为 Voyager Digital 提供了额度为 7500 万美元的贷款;但同时,Alameda Research 还欠着 Voyager Digital 3.77 亿美元的贷款。当然,这笔欠款对 Alameda Research 来说只是九牛一毛。要知道,这种看似纷杂的循环资本关系在加密货币市场并不少见,对 Alameda Research 的创始人 Sam Bankman-Fried(SBF)来说,都只是运筹帷幄的手段。

一、了解 Alameda

在创办 Alameda Research 和 FTX 之前,Sam Bankman Fried(以下简称 SBF)曾是华尔街量化交易公司的一员。他在 2017 年嗅到比特币在日本市场巨大的商机后,果断和朋友们成立了一家交易公司,专门进行跨区溢价套利。在长达一个月的时间里,他们每天的收入可高达 2500 万美元。这家公司便是 Alameda Research。如今它早已今非昔比,除开其加密量化交易公司的身份之外,它还是当前实力雄厚的风投资本,参与了众多区块链项目及初创公司的投资。

而提到 Alameda Research,就不得不说到 FTX。可能很多普通玩家不太熟悉这个交易所,因为它以提供复杂的衍生品(包括期货、选择权、波动率指数、杠杆代币等)闻名。FTX 是 SBF 在 2019 年创立的,旨为加密市场提供流动性。有了 FTX 的加持,Alameda Research 扩展出了更多的业务线,涵盖量化、做市、OTC、研究分析和投资等领域,为 SBF 在整个加密圈的超然地位奠定了牢固基础。

二、投资策略

除了自我创新之外,通过收购获得市场份额是 Alameda/FTX 集团一直采用的策略。

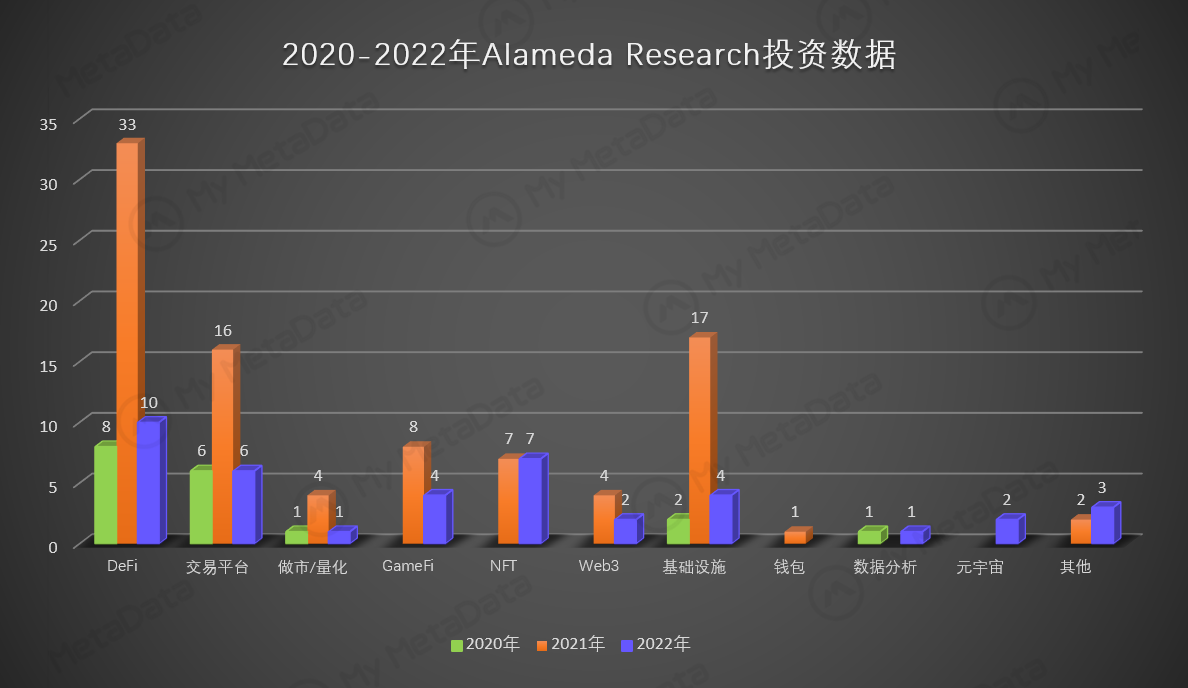

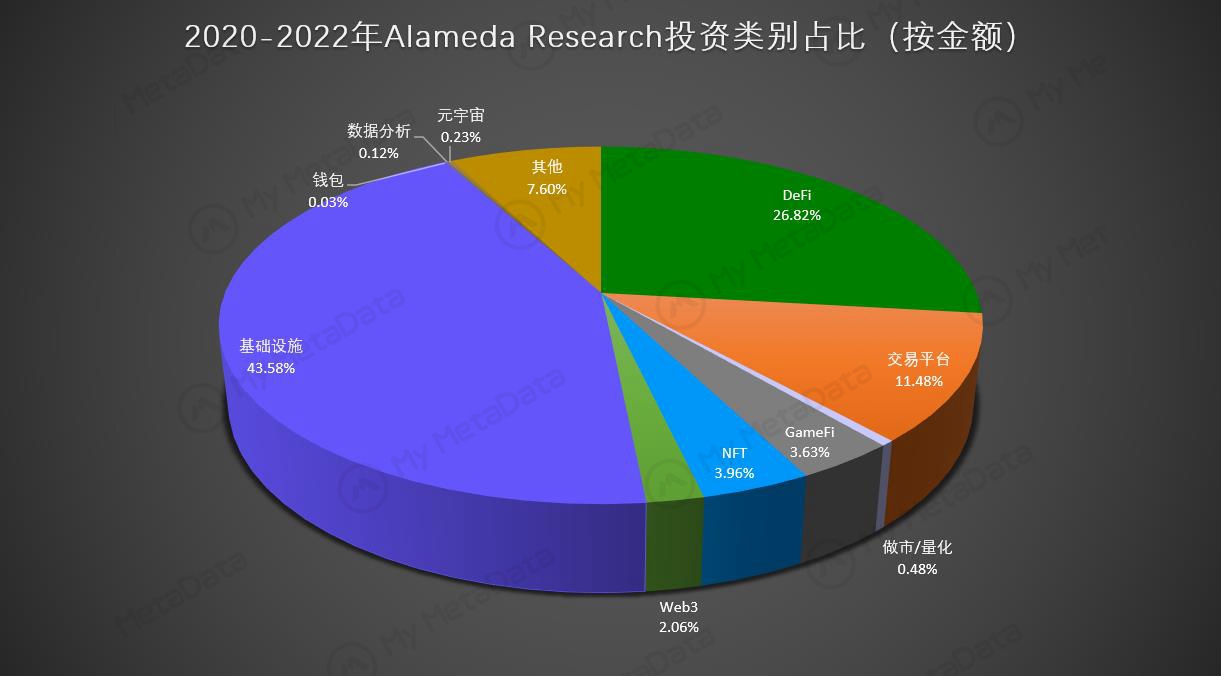

从 2020 年至 2022 年 Alameda Research 的投资案例来看,公司主要的关注点还是集中在金融领域,涉及借贷、资产协议、保险、交易平台和做市/量化等方向。在 3 年时间里,Alameda Research 在金融领域一共出手 85 次,总涉及金额 14.4 亿美元,投资了大量同类型项目和公司。这与集团抢占市场份额的理念完全保持一致。

数据来源:mymetadata.io

与金融领域旗鼓相当的就要属基础设施方向了。和其他头部资本一样,Alameda Research 同样关注着区块链基础设施的发展,这是一切赛道的根基。

2020 年,Alameda Research 在金融领域出手 15 次,涉及金额 0.39 亿美元;在基础设施领域出手 2 次,涉及金额 0.08 亿美元。

2021 年,Alameda Research 在金融领域出手 53 次,涉及金额 10.67 亿美元;在基础设施领域出手 17 次,涉及金额 9 亿美元。

2022 年,Alameda Research 在金融领域出手 17 次,涉及金额 3.35 亿美元;在基础设施领域出手 4 次,涉及金额 7.1 亿美元,其中就包含现在的明星项目 Polygon。

结合投资的次数和金额,我们不难发现,资本在基础设置领域的争夺比在金融领域的竞争要激烈许多。

数据来源:mymetadata.io

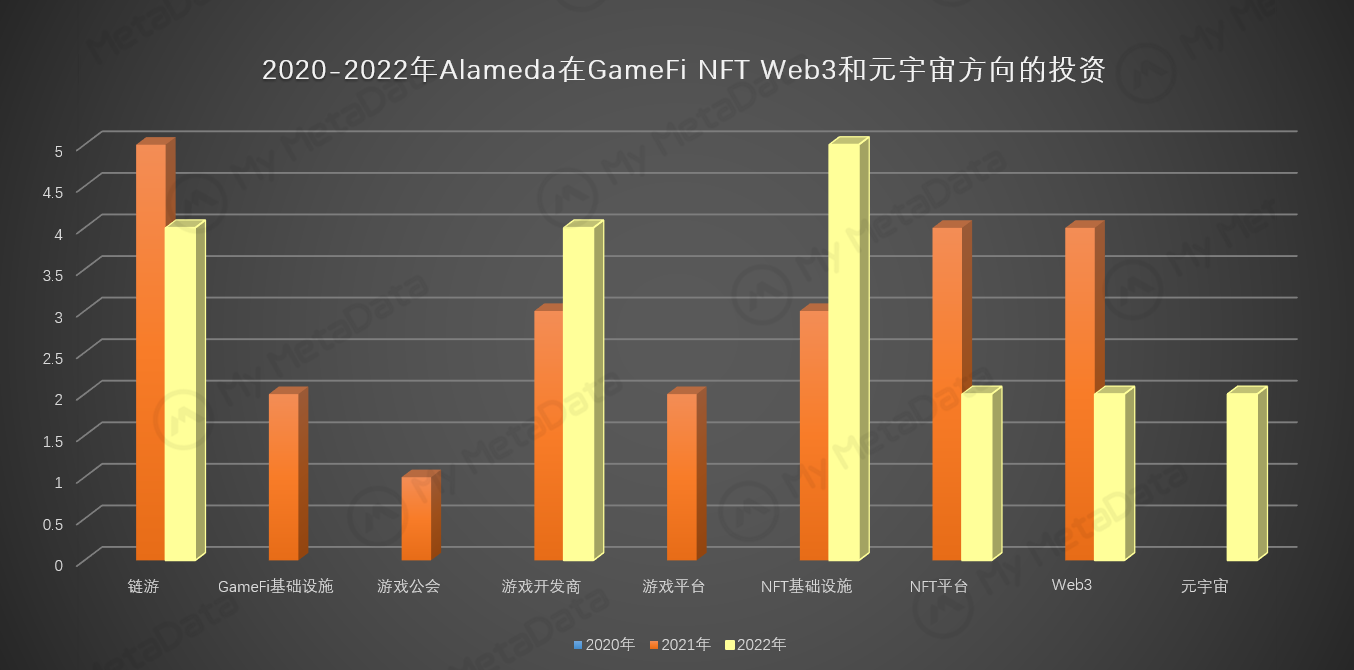

除了金融、基础设施领域,Alameda Research 同样也关注了当前火热的 GameFi、NFT、Web3 和元宇宙方向。其中,Alameda Research 在 GameFi 方向的投资最多,2020 - 2021 年总共出手 21 次,总涉及金额 1.8 亿美元;而对 NFT 方向的投资集中在 NFT 借贷、拍卖、协议和 NFT 交易平台上。

数据来源:mymetadata.io

大体上,Alameda Research 在选择投资对象上更看重变现的能力和金融属性,即便是对 Zebec Protocol(持续结算协议)这种类型项目的投资,也是对区块链金融技术真实落地场景的一种实验。

三、风波不断

但是 Alameda Research 成长于高风险的厮杀中,伴随着高收益的,还有不断的纷争。

就在今年 3 月,DeFi 协议 Reef Finance 与加密市场造市商 Alameda Research 就 8000 万美元的融资产生争执,Reef Finance 认为 Alameda Research 抛售了代币,而 Alameda Research 则认为 Reef Finance 没有遵守场外交易约定拒绝执行交易,并对其投资进行大肆宣传,有违市场交易之道,双方各执一词。

1 个月后,Waves 创始人 Sasha Ivanov 谴责 Alameda Research 操纵 WAVES 价格并试图引发恐慌性抛售,他们声称有账户借出约 100 万 WAVES 代币后发送至币安地址,而该地址经过调查发现属于 Alameda Research,但 SBF 否定了这一说法。

今年 6 月,Dirty Bubble 爆出在一年前托管平台 stakehound 的被盗事件中,CelsiusNetwork 损失了至少 35,000 个 ETH,之后 Celsius 的用户开始挤兑赎回。两天后,Alameda Research 在短短几个小时内抛售了将近五万个 stETH,直接引发了小范围恐慌。

Alameda Research 作为头部的加密资本,并在 DeFi 领域深耕许久,其嗅觉可谓异常灵敏,其一举一动都会引起很多人的关注。

就在几天前,链上标记为“Alameda Research”的地址(0 xc5 ed2333 f8 a2 C351 fCA35 E5 EBAdb2 A82 F5 d254 C3)于北京时间 8 月 9 日 12:42:30 卖出了其所持有的全部 184266.3 枚 APE。要知道,APE 是 Yuga Labs 旗下 Bored Ape Yacht Club (BAYC) 采用的原生代币。Alameda Research 抛售 APE 的行为是否会引发连锁反应,还有待观察。但据目前的行情数据来看,此举并没有引起抛售恐慌。

四、机遇并存

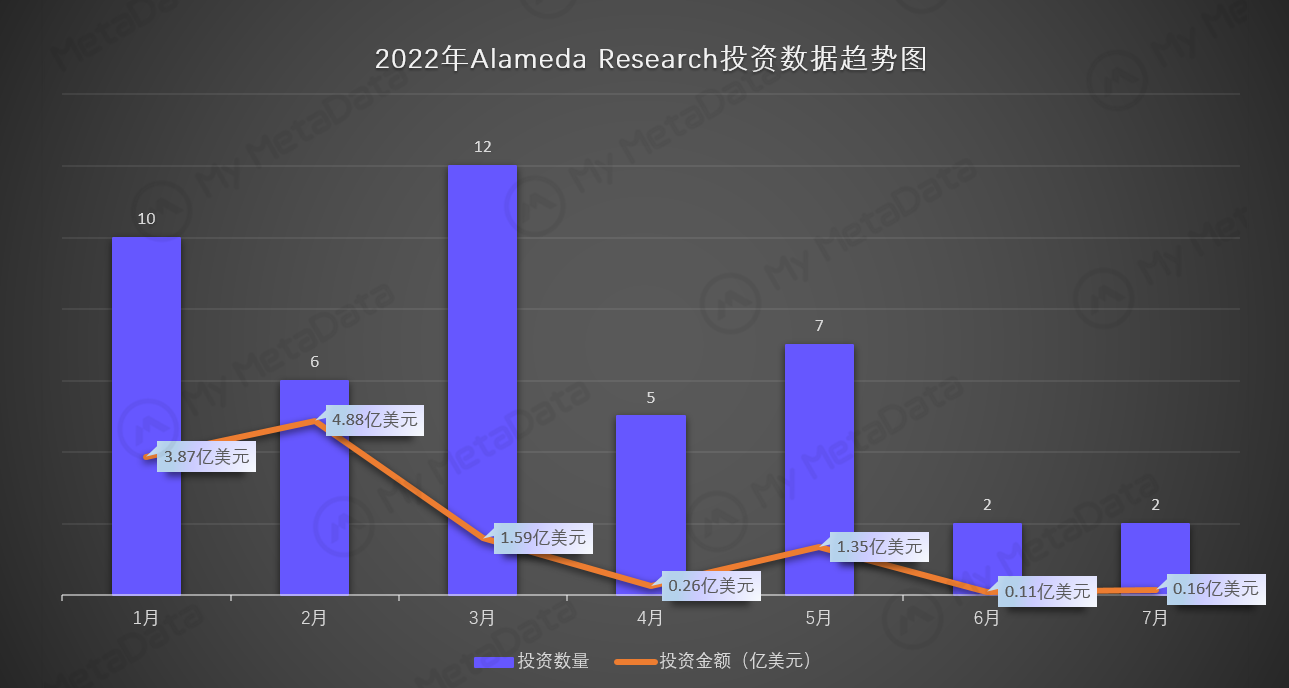

今年流动性危机引发的系列动荡也给 Alameda Research 带来了一定的影响。

同比去年 6 月至 7 月,Alameda Research 今年的投资数减少了约 82%,维持在一个低操作的状态。

数据来源:mymetadata.io

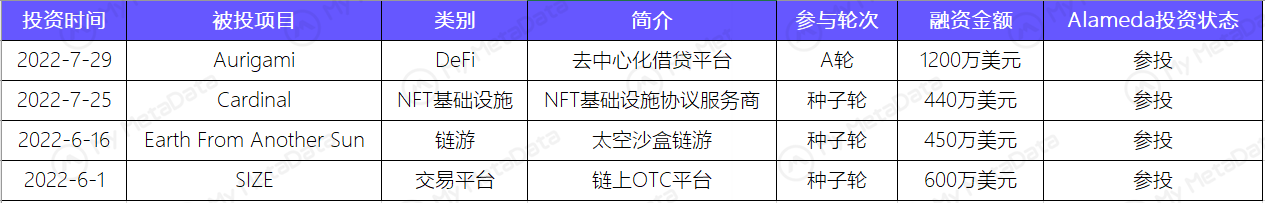

过去的 2 个月中,Alameda Research 只投资了 4 个项目,分别涉及:OTC、GameFi、NFT 和借贷方向,反应出它保持对金融领域关注的同时,也开始更多地涉足 GameFi 和 NFT 领域。

数据来源:mymetadata.io

Earth From Another Sun(EFAS)是 Solana 链上的一个太空沙盒链游,以科幻动作为导向,用户进行策略角色扮演,在开放世界探索和行星表面战斗,以第一人称视角进行。该游戏经过三年半的开发,目前处于 alpha 阶段,每两周会发布一次更新。

Cardinal 是一家 NFT 基础设施协议服务商,旨在提高 NFT 的效用。它包含了 NFT 租赁、质押、票务、托管等用例,目前只专注于 Solana,未来可能扩展至其他链。Cardinal 在今年早些时候推出了其租赁市场的第一个版本,并且已经通过了实际的使用测试。

而在 8 月,Alameda Research 再次参投一家 Web3 社交平台 Taki,这家平台目前已发布测试版并将向内容创建者和用户开放。

五、结语

Alameda Research 俨然在金融领域很难再找到敌手,但它在不同领域的探索也许能为它打开新的投资思路。而它对其他领域如 GameFi 和 NFT 的涉猎,又将为这些领域带来更丰富的资源和经济模型上的可能性,这些是纯资本的介入无法做到的。

但 SBF 又曾经提醒过大家,不要盲目跟投他们参投的项目。那么,到底要不要看好 Alameda Research 选中的那些项目呢?

你,怎么看?

报告中的数据皆由 My MetaData 提供。My MetaData 是一个数据驱动的 GameFi 分析平台,通过 Twitter 热度、链上数据、机构动态帮助用户发现 GameFi 投资机会。