声明:本文仅作为行业研究探讨,不代表任何投资建议。

市场前瞻

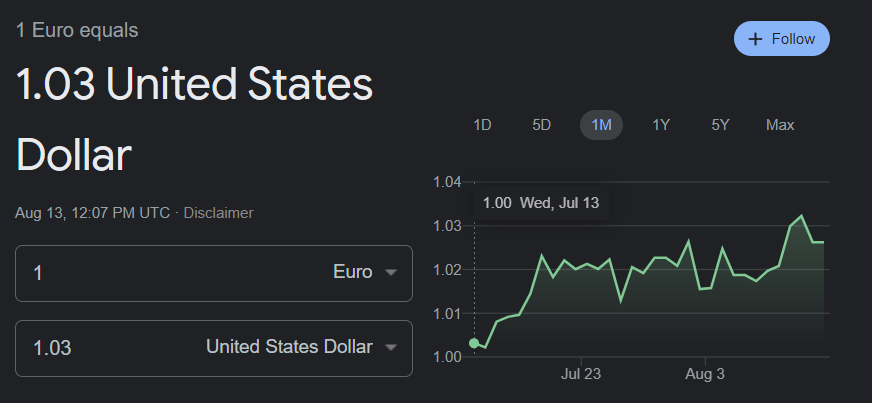

2022 年 7 月 13 日,美元和欧元的汇率达到了 1:1,这无疑是见证历史的一刻。

自从 2008 年金融危机以来,美元相较于其他国家的法币汇率持续走强,且任何短暂的美元疲软也都是由美联储造成的。根据 Santiago Capital 的 Brent Johnson 在 “美元奶昔理论”(Dollar Milkshake Theory)中解释到:这种美元短缺是外国政府和公司借入美元以扩大资本获取的结果,尽管其他国家的收入是非美元单位的,但是当其他国政府和公司要偿还以美元为货币单位的债务时,他们对美元的需求却持续存在;然而流通的美元却不足以支持支付这些债务,这也是导致 “大放水” 的诱因之一,甚至某种程度上加快了通货膨胀。

市场进行时

基于这种情况,不仅是传统金融市场,加密货币市场同样也越来越需要以美元为锚定单位的稳定币。目前市场上流通最多的是以 USDT 和 USDC 为主的 “中心化” 稳定币,其特点是通常在链下进行法定抵押,直接与银行或者其他受监管的第三方托管人以相应资产进行 1:1 担保实现,这样虽然可以给到用户保障,但是铸造和赎回的成本可能很高,托管人的运营、审计和合规成本,以及与传统银行系统的连接缓慢且昂贵,托管人的中心化性质也造成了对审查开放的单点故障,此外,用户并无法直接从协议中共享利益或参与治理,这与 Crypto 乃至 DeFi 的初衷都是不符的。所以以 MakerDAO 为首的去中心化稳定币出现了,这类协议是采用了加密货币抵押的形式生成稳定币,将法定抵押概念转换为加密货币,将铸币和赎回机制转移到链上,并带有激励机制以维持锚定,具有去中心化和抗审查等特性,当然最吸引人的还是这类去中心化稳定币协议可以给到用户足够的尊重。

截止至 8 月初,当前整个 Crypto 市场的市值约 1.1 万亿美元,其中 BTC,ETH,USDT 以及 USDC 加起来占到了整体市值的 58% 左右,其中绝大多数的 DeFi 协议和服务都是围绕着 ETH 开展的。根据 Defi Llama 上的实时数据显示,目前 TVL 排名的前两名是 MakerDAO 和 Lido,这两个协议之所以可以获得成功的重要原因之一是它们都基于用户对于 ETH 有强烈需求为出发点,为其释放了流动性,不过这一模式并不适用于所有人。除了以上几种主流资产外,剩下近 40% 资产种类的 持有者并没有办法享受同类型的服务协议,尤其是波卡生态的用户。作为整个 Crypto 加密市场市值常年排名 Top 10 的明星项目,波卡一经推出便万众瞩目。真正了解过波卡的朋友们也知道,当前波卡的 DeFi 发展情况确实是被严重低估的,其原因有可能是波卡目前缺少类似于 MakerDAO,Lido 等 DeFi 头部协议。但事实真的如此吗?

适合自己的才最好——DAM 的出现

从今年年初,Lido 官宣要部署到 Moonbeam(Polkadot 平行链中的 EVM 链)上,从而在 XCM 上线后为波卡生态的用户提供流动性服务。在万众期待中于五月底登陆 Moonbeam,但是并没有获得预期中的表现成果。Lido 作为以太坊上拥有数一数二 TVL 的头部项目,上线 Moonbeam 之后的表现却不佳。Lido 之所以在以太坊上可以拥有如此可观的 TVL 的根本原因是 Lido 给用户发送的 stETH 拥有很好的应用场景和优于同类竞品的流动性,然而在 Moonbeam 生态中 stDOT 并没有很好的应用场景。

那么如何在既满足用户对于稳定币和流动性需求的同时又结合了波卡生态的实际情况为用户提供这样的服务呢?

DAM is here.

DAM 是什么?

DAM (dPRIME Asset Modules Finance,简称“DAM Finance” 或者“DAM”,下文均用 “DAM” 代述),是搭建在 Moonbeam 上的流动性协议,允许用户以超额抵押(overcollateralized)的方式借出平台稳定币——dPRIME,使用户可以在无需出售任何现有资产的情况下释放出自己的流动性,从而更充分地参与 Moonbeam 甚至整个 Polkadot 生态。

Moonbeam 作为 Polkadot 生态中的 “以太坊”,承载着发布智能合约的重要任务,是波卡众多平行链中拥有最多生态的一条链,拥有最多的 XCM(波卡链间通讯格式)集成数量;同时在社区方面,以用户为中心,拥有良好的高质量 dapp 交付记录;此外,从资源合作方面也获得了如 Curve,Lido,Sushi 等以太坊头部项目的官方合作。

Moonbeam 创始人 Derek Yoo 表示:“现有的跨链方法存在资产利用率低和流动性分散的问题。” DAM 是新的跨链 DeFi 协议的一个很好的例子,它利用 Moonbeam 上的连接合约来获取来自多个区块链的资产,能够安全且更加高效地聚合流动性,提供卓越的用户体验。

纵观整个 Moonbeam 生态,目前并没有原生稳定币。同时基于整个 Polkadot 万链归一的愿景,dPRIME 作为多元资产抵押稳定币,选择在 Moonbeam 上部署,无论是当下为 Moonbeam 生态的用户提供借贷服务,还是未来释放整个 Polkadot 平行链中长尾资产的流动性对于整个生态来说都是举足轻重的。

区别于 MakerDAO 的仅能通过质押 ETH 生成 DAI 的模式(Single-Collateral DAI, SCD),以 ETH holders 为主要目标群体制定服务,基于以太坊的信用度来为 DAI 进行信用背书;DAM 针对波卡生态中平行链上的长尾资产进行质押生成 dPRIME(Muti-Collateralled),如 GLMR, ACA, ASTR 等。DAM 更看重 Polkadot 上每一条平行链中的生态及其资产,为每一个参与 Polkadot 生态的用户提供了流动性释放服务,针对波卡众多平行链中的多元资产为其释放了流动性并增加了应用场景。

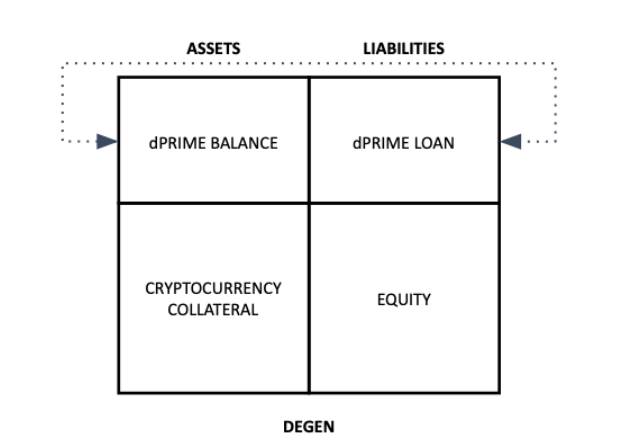

DAM 本质上作为 Moonbeam 上的借贷平台,区别于 Moonwell 这种传统借贷模式,生成稳定币可以给用户带来更小的清算风险并创造而非转移购买力。其核心是围绕着平台的两个代币,分别是多元抵押稳定币——$dPRIME, 以及平台治理代币——$DAM。

dPRIME 可以通过超额抵押平行链中的主流及长尾资产获得,借款人根据借款人的总投资组合价值和资产质量,将协议认可的抵押品存入 DAM 的 linked-multi-collateral-vault(“LMCV”),借款人仅需支付一次 mint 费用。

dPRIME 的持有者可以 mint ,在二级市场上获得 dPRIME 作为储备资产,或者转换成其他资产以寻求更好的投资机会。

那么既然是 DeFi 的借贷平台,自然会有清算这一机制,当借款人的 vault 情况变得不健康时,清算人可以获得一部分抵押品,外加一笔奖金,用于按时支付借款人的 vault fee。

平台治理代币 $DAM 除了可进行常规的社区治理、投票、决定协议收入,后期对于 DAM DAO 的治理之外,也可以 mint 平台中抵押资产——用户可以将 $DAM 存入一个 stableswap pool 从而获得一个 LP Token(质押凭证),LP Token 可以在 Curve 等同类场所上进行质押,之后会得到对应数量的 ddPRIME,ddPRIME 可以用于 mint dPRIME 或者其他可供抵押的资产,以此作为激励措施鼓励用户参与生态。其设计具有以下特点:

- dPRIME 是超额抵押的,它是一种债务。

- 每项资产都有上限,以确保协议不会对任何一种资产有过多的风险敞口(对 $DAM 的风险敞口会有上限)。

- DAM 希望为 ddPRIME 持有者提供更可持续的收益,即分享协议收入。

在与 DAM 团队沟通的过程中,我们看到了这群 BUIDLERS 对于行业的热爱以及他们的专业性。对于 DAM 的未来规划,我认为 DAM 作为 Moonbeam 上第一个支持超额抵押长尾资产借贷的平台,将会以 Moonbeam 为地基,将应用一步步扩张至所有波卡平行链中,为每个波卡生态的用户平等地提供服务。届时,不仅是波卡生态,我们相信 DAM 会为长尾资产的市场在多链领域打开一个新的风口,让每个用户所拥有的每种资产都可以 “跑起来”。

融资信息

DAM. Finance 近期完成了 180 万美元 Pre-seed 轮融资,由 Jsquare 和 DFG 这两家基金联合领投,Arrington Capital(旗下Moonbeam 生态基金),Ledgerprime, D1 Ventures, 11-11 Capital 以及Stacker Ventures 等机构参投。

我们为什么看好 DAM?

Jsquare 自成立以来,是一家专注研究和技术驱动的投资机构, 致力于促进区块链技术的大规模采用。我们认为 DAM 作为 Moonbeam 生态中第一个超额抵押稳定币项目,区别于传统以太坊头部项目以以太坊为核心的玩法,可以给波卡这样一个多链宇宙带来更好流动性的同时,最大限度地给到了持有多样资产的用户尊重,为长尾资产进一步提供价值。

DFG 作为长期深度支持波卡的生态发展的 Web3 头部基金,一直以来都相信波卡生态的潜力和未来。我们深度参与了如 Acala,Astar,Efinity 等优质项目的投资,并支持了其平行链的插槽拍卖。我们一直坚信当前波卡生态的是被严重低估的,所以秉承着对波卡的热爱以及 DAM 从项目本身的叙事到与团队密切接触后,我们都认为可以参与到这样的项目中是十分激动的一件事。

Reference

1. https://dam.finance/

2. https://www.youtube.com/watch?v=Lv9nGQpiJbE

3. https://hackernoon.com/stablecoin-models-evaluating-centralized-vs-decentralized-architectures-wn1y35tc

关于 Jsquare

Jsquare 是一家投研和技术驱动的投资机构,专注于赋能 Web3 行业的 Alpha 项目,以推进区块链技术的大规模应用。目前我们的自有资金管理规模超过 1.5 亿美元。投资组合包括 CeFi (CoinList, 3iQ, Republic, FV Bank),游戏 /NFT (Efinity, Big Time, Thetan Arena, Apeiron),基础设施 / 工具 (Pocket, Render, ChainSafe, GSN) 等。