原文:《7 O'Clock Capital:减半为什么带来价格上涨》

作者:K

引言

2023年初BTC重新启航,市场开始苏醒,各个板块轮番上涨,其中以太坊上海升级作为今年叙事主线,热度依旧持续着。AI人工智能的应用由于处在萌芽阶段,在短期的概念炒作结束后逐渐回落。如今BTC也在突破25000美金之后开始回调盘整,在经历了各个板块在炒作过后大家开始将目光逐渐投向即将到来的DASH以及LTC的减半行情上,因为每次的减半/产都会打破供需平衡,再加上市场的炒作,必然会有大幅度的行情波动。

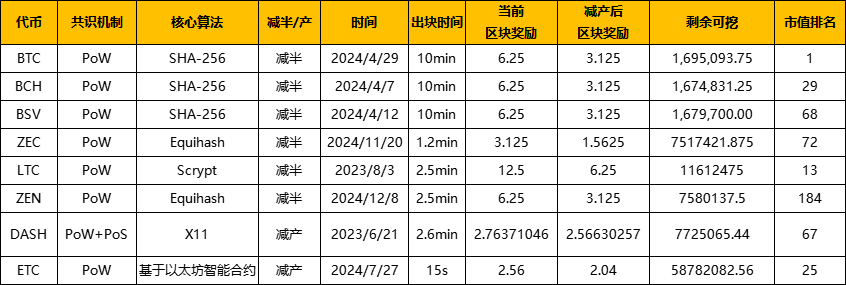

纵观减半/产历史行情,关注度最高的就是比特币,虽然还有其他PoW Token,但基本上都跟随BTC走势,不会走出独立行情。7 O'Clock Capital梳理了2023-2024即将减半/产的八大Token,供矿工和投资者们参考。

目录

- 减半/产为何带来价格上涨

- 减半/产时间线以及前后的行情变化

- 总结

一、减半/产为何带来价格上涨

减半/产是经济模型中的一个巧妙设计,主要是为了避免通胀问题,通过控制供给使得价格更加有利于上涨。因为单从供给的角度来看,减半/产会打破产出的动态平衡,当供给量减半,同时需求量又增长,市场整体会看涨,因此,减半被看作是市场情绪的正向促进。但仅仅因为供给的改变而带来的价格上涨是表面现象,其背后还有以下两点原因。

- 减半/产会给市场带来至少1倍的预期,即开始前的炒作,必然会带动市场情绪,散户进入,价格上涨。

- 减半对于矿工、矿池、矿机厂商来说至关重要,因为减半都发生于POW的Token,意味着挖矿奖励数量减少,挖矿成本大幅度提高,理论上会带动价格的上涨,但同时这也会带来直接的负面影响,如果收益降低,部分矿工会离场或转而挖其他主流Token。

综上可以得出,大家普遍都会认为在减半前上涨是一次比较明确的盛宴。

二、减半/减产时间线以及前后的行情变化

减半必然会带来行情的波动,但更值得我们分析的是减半Token背后的核心群体,这样才能在多个选择里集中资金去埋伏更有潜力的项目,下文将通过这种方式来进行排序分析往年的行情变化,并从中提炼可供参考的规律。

- BTC——矿工、机构/资本、OG;

- LTC——矿工、机构/资本、OG,但总体核心群体力量要次于BTC;

- BCH、BSV——矿工、游资;

- ZEC、ZEN、DASH、ETC——匿名交易人群(市值排名靠后,逐渐被市场淘汰)。

对于减半Token,我们除了要分析核心用户群体,还要关注其叙事性,价格的上涨主要还是依靠大资金的入场以及高确定性的交易,如果项目没有好的叙事,即便是有上涨的行情出现,用户是很难判断入场以及离场的预期时间。通过以下的数据分析,我们可以提前进行资金埋伏。

减半/减产倒计时

减半/减产对价格的影响

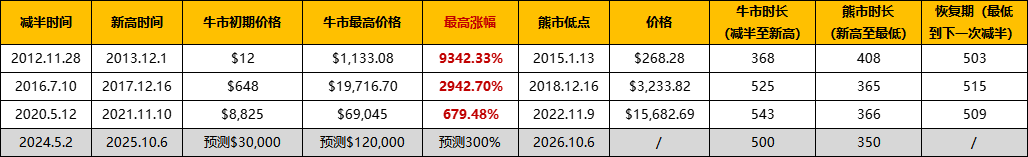

1、BTC减半行情

小结

- 比特币的减半周期,表现为每大约4年,比特币产量减少一半,减半的间隔是根据每增加210000个区块高度,区块奖励会减少一半。

- 历史上,比特币已经经历了3次区块奖励减半,(因AIcoin展示的K线为2017年之后,以下通过文字叙述行情变化)

- 2012年11月,比特币区块奖励第一次减半,一年后比特币价格突破 1000 美元,创下历史新高;

- 2016年7月,比特币区块奖励第二次减半,此后一年(2017 年)比特币价格一路上扬,最终突破近2万美元;

- 2020年5月,比特币第三次减半,牛市期间涨幅达到历史最高点。

- 通过减半之后的数据分析,可以得出牛市的初期至牛市最高点的涨幅倍数越来越小,资金体量越来越大,牛市的推动需要更多的资金入场,也由之前的散户行情转变为机构行情,因此散户获利越来越难。

根据牛市初期的价格分析,下一波的牛市初期是上一个熊市低点的两倍多,因此可以大致预测下一波的牛市初期价格不会低于$30,000,最高不会低于$120,000,因此目前$16000的价格是比较合理且较低的价格,可以考虑分批建仓。

通过过往数据收集分析可知,2014年、2018年、2022年都是开启熊市的年份,持续下跌;2016年、2020年、2024年都是比特币减半的年份,标志着牛市的开端;2017年、2021年、2025年整年都是牛市期间,价格将会再度创新高。

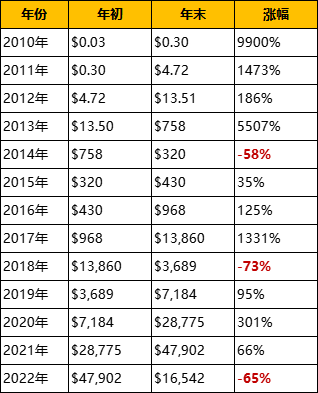

以下为2010-2022年以来BTC的年初和年末价格对比,根据过去12年BTC的价格表现,4年一次行情节点,接下来可能会逐渐开始上涨行情。

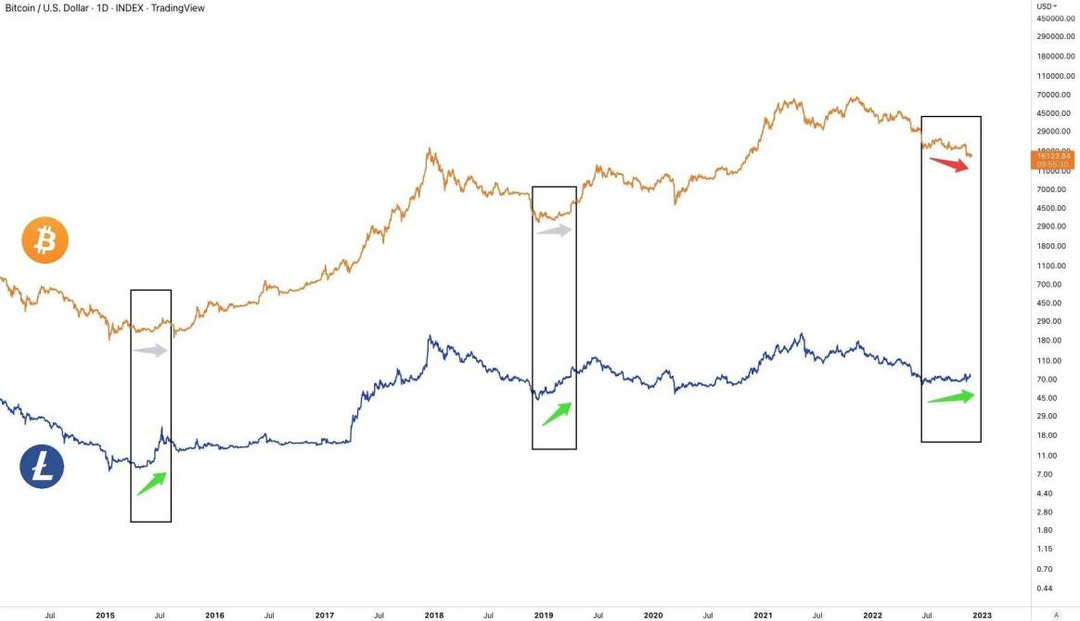

2、LTC减半行情

小结

LTC自2011年10月推出以来,已经经历了两次减半。以上图表可以得出,LTC在15年的行情是提前3个月启动,19年是提前6个月启动,表明减半的炒作预期会在减半的3-6个月。LTC的减半机会和BTC的减半机会不一样,BTC的三次减半之后必然是开启牛市行情,而LTC的减半只有开始之前的炒作预期,减半开启前近2个月行情就已结束。

从K线图可知:LTC围绕55-60左右的价格近半年时间,底部构造比较充足,是最佳的买入点,现在回头看随着市场的炒作以及2023年年初的行情,已经翻了快1倍,相比上一次减半,LTC 直接从2018年12月的$22上涨到2019年6月$146U,上涨了6倍以上,预计2023年6月份行情结束前,还有2-3倍的空间。

根据LTC和BTC的走势对比,可以预判LTC到2023年6月15日左右到波段的高点,距离减半约40天:

- 2013年,LTC在11月28日达到顶点$53.15,BTC是在12月4日达到顶点$1,156.12;2015年,LTC和BTC都在2014年1月14日达到最低点,其中LTC是$1.11,BTC是$171.51。LTC的顶点和低点中间隔了408天,2015年7月10日LTC达到短期波段的高点,与之前1月14日的低点中间隔了177天,此时距离8月26日减半还有47天。而此时BTC行情还在底部震荡,没有迎来上涨的行情。

- 2017年12月19日,LTC达到顶点$375.29,BTC是在12月17日达到顶点$20,089;2018年12月7日,LTC达到最低点$23,BTC是在12月15日到达最低点$3,191。LTC的顶点和底部中间隔了353天,到2019年6月22日,LTC达到短期波段的高点,与之前12月7日的低点间隔了197天,此时距离第二次减半还有44天。

- 2021年5月10日,LTC达到顶点$413,BTC是在11月9日,达到顶点$67,549;2022年6月14日,LTC达到最低点$40,BTC是在11月21日达到最低点$15,476,LTC的顶点和底部中间隔了400天。

由此得出

- 2015年,顶点和低点中间隔了408天,到短期波段的高点间隔了177天,距离减半47天。

- 2019年,顶点和低点中间隔了353,到短期波段的高点间隔了197,距离减半44。

- 2023年,顶点和低点中间隔约400天,预计到2023年6月15日左右到波段的高点,距离减半约40天。

下图可以看到,其实每次熊市中,LTC的表现都优于BTC,爆发启动后会有一个不错的表现,这个表现主要来自Fomo情绪。LTC属于高度控盘项目,而高度控盘的巨鲸到一定阶段是要获利离场的,再加上LTC会比较依赖整体市场回暖,Fomo情绪才能顺利带动起来,因此见好就收,做好止损。

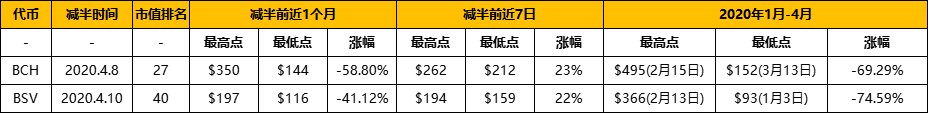

3、BCH和BSV减半行情

小结

2020年4月8日和4月10日,BCH和BSV完成迄今为止的首次减产,区块奖励从12.5 个 BCH 变成 6.25 个 BCH。

BSV和BCH比较相似,都是提前2个月就结束了减半行情。

BCH和BSV只有一次减半历史,目前还没有好的规律可参照,但是作为分叉Token,没有完善的生态以及需求,未来的上涨空间不会很大,并且过去几年,市值排名前10的Token,已经淘汰了BCH、BSV,炒作预期相对较低。

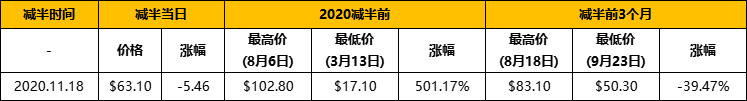

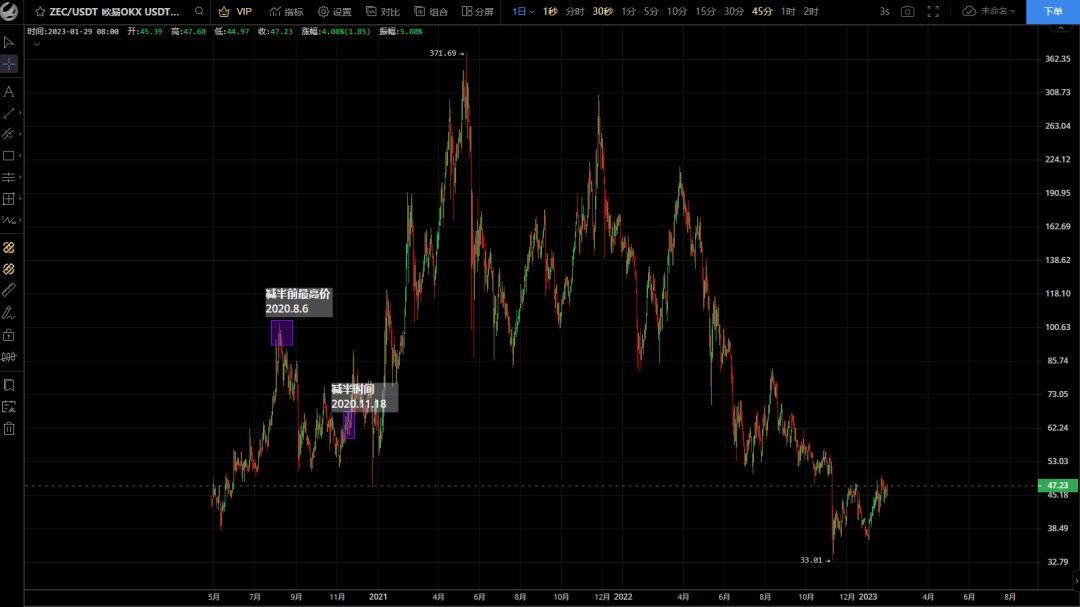

4、ZEC减半行情

小结

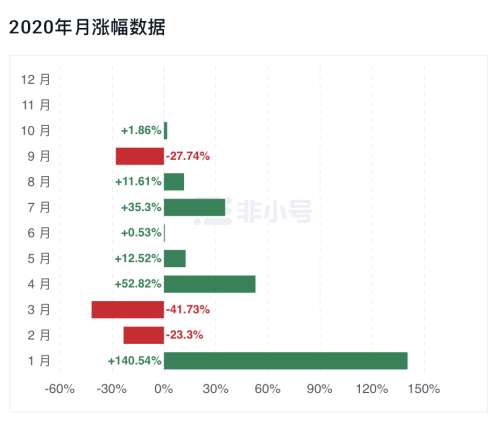

2020年初至减半期间,ZEC最高涨幅达到了501.17%,在隐私Token中,整体涨幅较优,但是近减半的3个月来看,ZEC下跌了39.47%,同时在近一周和近24小时,ZEC也只是跟随大盘,并未走出自己的独立行情,总之减半后,ZEC价格并未有明显的上涨趋势,直到半年后,也就是2021年的5月牛市期间达到最高点$371。

从下图来看ZEC的大部分涨幅都集中在 1 月份,即减半概念板块大热的时候,其中4月份虽然也有较高的涨幅,但主要是 3·12 大跌带来的触底反弹。此外,ZEC在同年的8月份也就是 DeFi 夏天达到减半前新高也是受到行情的积极影响。

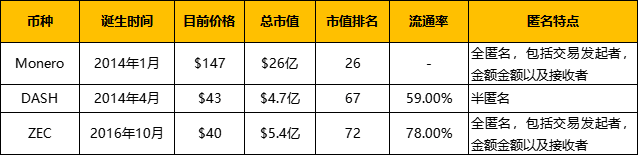

ZEC未来能否有新的突破要看他是否可以成功接入DeFi生态,并开发相应的应用,这样在下一波牛市,ZEC自身的价值以及在隐私领域中的地位都可以得到提升。目前市场的主要趋势是DeFi、Web3、元宇宙等赛道,匿名Token近两年的总市值排名开始滑落,三大匿名Token的市值排名除了门罗,其他两个已经在50名以外,虽然隐私在未来是刚需,但是有可能作为功能去赋能公链,目前分析来看2-3年,隐私板块很难再迎来爆发。

5、ZEN减半行情

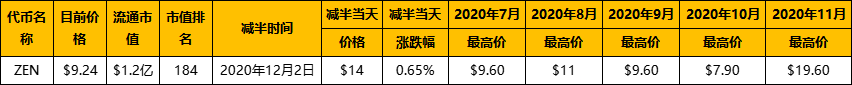

小结

以上数据可以看出,ZEN的减半月表现较差,减半前5个月的价格涨幅波动并没有很大,减半后伴随BTC的上涨行情也开始上涨,在2021年5月8日,达到新高$169,距离减半完成时间间隔近半年时间,直到目前再没有突破新高。

ZEN的行情伴随BTC的趋势,没有走出自己的独立行情,目前也是减半Token中市值排名最低的项目,虽然ZEN的金主灰度也有ZEN信托,并且整个生态也有许多传统合作伙伴,但是就减半行情分析来看,机会不大,未来随着Web3的发展,可能会有继续的发展,有待观察。

6、DASH减产行情

小结

DASH是一年一减产,减产幅度是7.14%,第一次减产前5个月内出现最高点,涨幅达到232.06%,走势与当时BTC的行情波动一致,并没有走出独立行情,从最高点之后,就开始波动下跌。

第二次减产是在22年3月23日,从高点$138到最低点$45(5月12日),下跌近3倍,距离21年的高点$478已经下跌超过十倍,减产前2周,DASH的价格到达18年和19年的底部,减产后开始下跌。2022年11月9日,DASH跌到底部$30,到12月13日最高冲到$50,一个月的时间接近翻倍。2023年初随着BTC的上涨,DASH最高突破$77.9,目前回调在71美金左右,如果BTC没有大跌,大概会继续上涨。

从2022年的横盘期间看,DASH的吸筹成本在$38~$50附近,目前已经涨了35%左右,看好的用户可以分批囤入,预期还有2倍左右的收益。

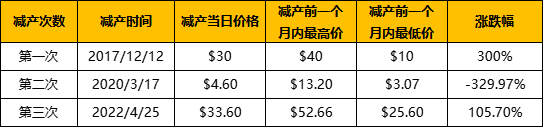

7、ETC减产行情

小结

目前,ETC已经完成了3次减产,每次的减产幅度是20%,第一次减产,是在2017年11月3日底部开始上涨,12月20日达到最高点;第二次减产之前,加密资产市场发生了「3·12」暴跌,ETC在减产前40天内由最高$13.2跌至最低价$3.1,跌幅是-329.97%;第三次减产是在22年的4月25日,从3月16日至29日间,ETC从$25.6美元上涨至最高$52.66,涨幅达到105.7%,成为当时为数不多表现亮眼的项目,即将到来的减产显然是这次上涨的催化剂。总体表现看,ETC在减产前的30-40天就有一次波段行情。

无论是共识机制的迁移、承载算力还是减产,都只是ETC发展过程中的一步,对于ETC来讲并不能完全促使他更好的发展,尤其随着各大新兴公链的生态以及实际应用落地,ETC的发展还有待继续完善。

三、总结

四年一次减半的看起来比一年一次的减产爆发力能强一些,根据减半时间看,明年正式开启减半大戏,最先可以埋伏的币有LTC和DASH,但是最大利润空间应该是LTC,虽然DASH最先开始减产,但是这个币种减产的比例较低,影响不是特别大,而且现在恰逢熊市要见底这种大环境,LTC是减半,DASH是减产,相比之下LTC炒作预期共识热度相对更高,上次LTC减半涨幅约六倍多,如果错过了去年11月的炒作,接下来的2个月就是比较合适的布局时间。

根据BTC减半后牛市开启的规律,可以预测2024年才是真正的牛市,即:2024年5月2日,同时,2024年4月有BCH和BSV的减半利好,但是这三个Token的减半时间距离太近,资金比较难集中炒作,ZEC和ZEN也是同样的情况,而ETC减半时间没有竞争对手,还是有一定的想象空间。

减半/产实际上无法拯救价格,需要利好消息、并配合整体的行情以及足够的叙事。