文:easonw.eth

编译:Zion 责编:karen

来源:substack

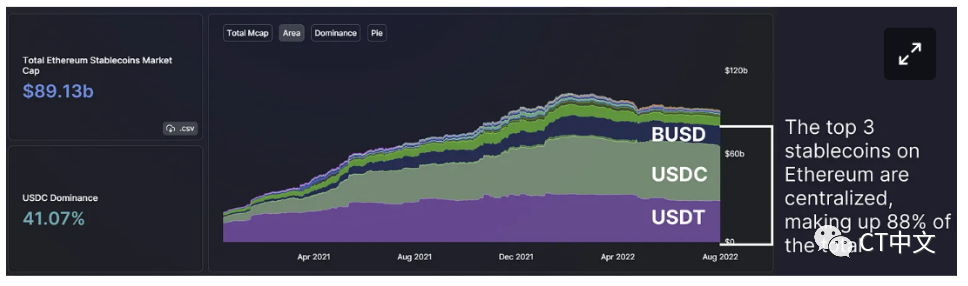

USDC几乎一直是以太坊上占主导地位的稳定币,是大多数DeFi协议的首选稳定币。在过去的一年里,以太坊上USDC的市值已经从220亿上升到360亿(涨幅64%)。在一个去中心化的生态系统中,将中心化的稳定币作为主要资产的风险,随着其采用的增加,基本上被忽略了。即使是最受欢迎的去中心化稳定币DAI,也有超过三分之一的抵押品是USDC。

(来源:DefiLlama)

然而,最近,中心化稳定币的风险变得更加紧迫,导致了协议原生稳定币的兴起。

什么是协议原生稳定币?

虽然没有 "协议原生稳定币"的官方定义,但我将其归类为最近看到的DeFi协议创建自己的稳定币的趋势,而这并不是他们的主要应用。其他协议发行的稳定币,如DAI、FRAX和MIM,不会被视为协议原生稳定币,因为它们的快速应用是其稳定币。USDC等中心化稳定币不是由协议发行的,因此不被视为协议原生稳定币。

sUSD

sUSD是一种协议原生稳定币,目前已经存在了很长时间,其供应量为1.7亿枚,是市值排名第15的稳定币。sUSD是Synthetix的协议原生稳定币,Synthetix是一个合成资产衍生品平台,sUSD是一种完全抵押的稳定币,可以使用SNX在该协议上铸造出来。SNX质押者也可以通过协议产生的费用获得sUSD形式的收益。

DPXUSD

另一个协议原生稳定币目前正在开发中,称为DPXUSD,是期权衍生品平台Dopex计划推出的稳定币。DPXUSD将由该协议原生资产DPX和rDPX的LP头寸全额抵押。这种协议原生稳定币于2022年3月首次宣布,最近Tetranode在NIA播客上表示即将推出。

Curve、AAVE和GHO

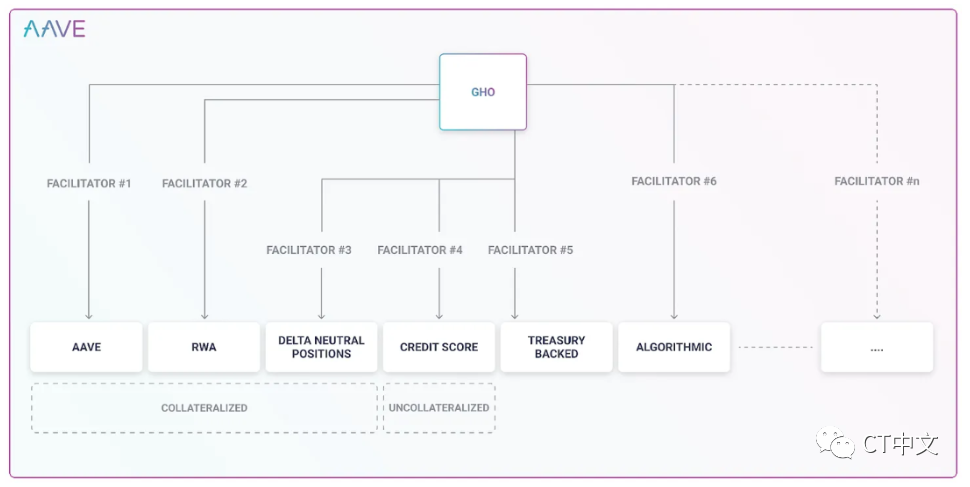

最近,两个最大的DeFi协议Curve (57亿美元TVL)和AAVE (63亿美元TVL)也于7月宣布推出自己的协议原生稳定币。Curve的稳定币计划进行超额抵押,但没有提供太多关于它的额外信息。AAVE的稳定币GHO已经进行了讨论和投票,获得了99.99%的赞成票。GHO计划由几个不同的“促进者”抵押,这些“促进者”能够铸造或销毁(赎回抵押品)GHO。其中一些促进者包括AAVE、现实世界资产,甚至允许无抵押铸造GHO的潜在信用评分。

(来源:AAVE治理论坛)

(来源:AAVE治理论坛)

为什么推出协议原生稳定币?

这些协议原生稳定币的崛起既可以归因于使用中心化稳定币的弊端,也可以归因于拥有原生稳定币的好处,以及在不断增长的市场中占据份额的能力。

中心化稳定币的弊端

对中心化稳定币(如USDC)的依赖对DeFi来说是极其危险的,因为它们具有被冻结的能力,并给予这些中心化各方大量的权力。对这些稳定币的依赖使得DeFi很容易受到审查。例如,由于不再被联邦政府接受,大型协议的USDC抵押品突然被冻结,整个生态系统可能会因为抵押品突然失效而崩溃。通过远离中心化稳定币,协议可以实现更高水平的安全性和去中心化。

协议原生稳定币的好处

协议原生稳定币可以为协议带来很多好处,这取决于它们的设计方式。Dopex的DPXUSD为协议创造了更强的流动性,因为稳定币是从LP头寸中铸造的。它还可以通过在生态系统中赋予它更多的效用,为协议的原生代币创建更好的代币经济学。最终,协议可以根据自己的需求和效用来设计自己的稳定币,同时也提高了去中心化程度。

不断增长的稳定币市场

目前,稳定币占加密货币总市值的15%,随着更广泛的行业和DeFi生态系统的发展,稳定币可能会继续增长。这使得拥有自己的稳定币成为了在不断增长的市场中抢占份额的有利机会。

稳定币的未来

回顾一下到目前为止的情况:

目前,中心化稳定币在DeFi稳定币中占有很大份额。

协议原生稳定币已经存在(如sUSD),并且越来越受欢迎(如DPXUSD、crvUSD、GHO)

来自中心化稳定币的审查风险,拥有原生稳定币的好处,以及在不断增长的市场中夺取市场份额的机会,是这种上升趋势的潜在原因。

很难肯定地说,但我相信协议原生稳定币的趋势会持续下去,并且未来在DeFi协议更占主导。整个生态系统依赖于单一的稳定币有很大的风险,无论是审查的风险,甚至是崩溃的风险(例如UST脱钩后的Terra生态系统)。

然而,由于拥有多种稳定币,流动性分散仍然会带来一些问题。当出现大额交换时,流动性减少会降低稳定币的可靠性,并使它们更容易脱钩。这将需要协议进行投资(直接投资或通过激励措施),为其稳定币创造深度流动性。无论如何,随着新的模式和应用的出现,稳定币的未来肯定会很有趣。