2月15日凌晨,NFT交易平台Blur进行了第一轮空投,向超12万地址共空投3.6亿枚代币,有超12万地址。按上线当天价格算,有5835个地址获得了1万枚以上,约获利超6500美元,还有23个地址获得了100万枚,约获利65万美元。

目前,第二轮空投已经开启,尽管激励细则还未公布,但在4月1日之前,所有出价(Bidding)和上架(Listing)行为都将获得双倍积分。在第一轮“造富神话”刺激下,不少人都将视线转向了“刷积分”,这为NFT市场带来了久违的活力,交易量不断攀升。

Blur的连续空投计划,以及其背后牵连的Bidding与Points机制将会为NFT市场带来怎样的变化?PANews数据专栏PAData将结合近期NFT交易市场数据和Blur的交易数据集中讨论以下问题:

- 在宏观层面,Blur空投对整个NFT交易市场而言,是刺激了“消费者剩余”,还是抢占了其他交易市场的“蛋糕”?

- 在微观交易层面,越接近地板价的Bidding能获得的Points越高,这是否会推动NFT价格下行?不同项目的出价深度有何区别?

- 高积分用户是如何通过Bidding和Listing行为积累积分的:他们主要Bidding什么项目?出价策略是什么?目前的预估营收情况如何?

数据分析显示:

- Blur刺激了新的交易需求。15个交易市场最近一周(02/13-02/20)的日交易量涨幅达到229.05%,日交易地址数涨幅约为19.46%。Blur的日交易量为涨幅达到467%,日交易地址数涨幅为46%。

- 在最近的市场增量过程中,Blur对其他多部分交易市场都形成了挤压,在交易量方面尤为明显,在用户规模方面压力较小。这也在一定程度上说明,Blur在此次增长中吸引了更多“高净值”用户。

- 10个头部项目的竞价深度在地板价和高于地板价1%的范围内最佳,6个热门项目的竞价深度在低于地板价5%的范围内最佳。

- Points规则发挥了预期的作用,使出价价格向地板价靠。根据统计,Blur上最近7天交易量最高的100个项目,最高出价偏离地板价的平均幅度约为0.72%。这最终使得地板价便有了下行动力。

- 交易量前100的项目,在Blur上的地板价较在Opensea上的平均低4.97%,在Blur上的7天交易量较Opensea上的平均高0.59%。但跨市场层面不存在量价关系,即Blur上更高的交易量与地板价高低无关,地板价更低主要受到Bidding-Points机制影响。

- 对于头部项目而言,Blur上的地板价全部低于Opensea,尤其是BoredApeYachtClub和Doodles,分别低了9.98%和6.51%,这也解释了为什么这两个项目的竞价深度集中在地板价以上5%的范围内。

- 被3个及以上高分用户出价的项目有17个,其中,PudgyPenguins、Moonbirds、CloneX和BoredApeKennelClub被8个高积分用户出价过。

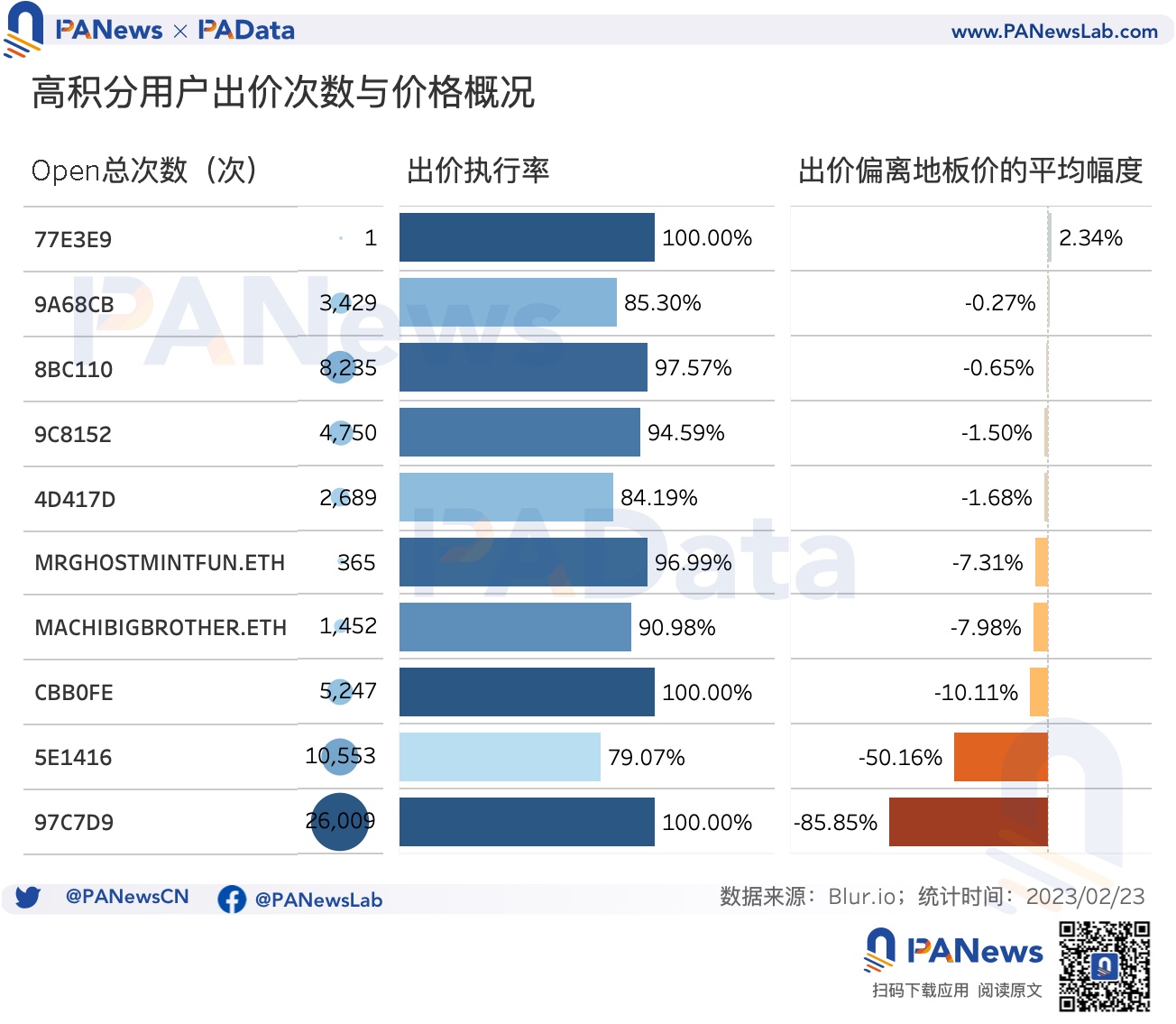

- 10个高积分用户有效出价(Open)总次数约6.27万次,平均出价偏离地板价的幅度约为-16.32%,平均出价执行率约为92.87%。其Bidding模式可以大致分为三类。

- 10个高分用户目前持有的NFT,按照地板价估算后的总价值都低于成本,即当前都处于预估亏损状态。平均预估亏损90 ETH,相当于14.49万美元。

- 想要获得高积分,是需要投入较大资金成本的,并且,在积分规则的鼓励下,Blur市场上的地板价有下行动力,这使得参与Bidding的用户需要持续地、动态地管理自己的成本-预估价值差,这个差距的管理标准应该是对空投价值的预期。

01

Blur刺激新交易需求,

15个交易市场中12个的交易量都有增长

在空投前后,用户在Blur上交易NFT的行为越多,拿到的代币就越多。那么,此次空投是只对Blur有刺激作用还是对整个NFT交易市场都有刺激作用?换言之,Blur的空投是刺激了新的交易需求,激发“消费者剩余”,还是重新分配“蛋糕”?

PAData统计了Blur、OpenSea、LooksRare、Gem、Alpha Sharks、X2Y2、Reservoir、CryptoPunks、Sudoswap、Foundation、Element、OKX、Uniswap、Rarible、BitKeep共15个交易市场本月以来的交易情况,从数据结果来看,多个交易市场的交易量交易地址数均有明显增长,Blur刺激了新的交易需求,一定程度上做大了“蛋糕”。

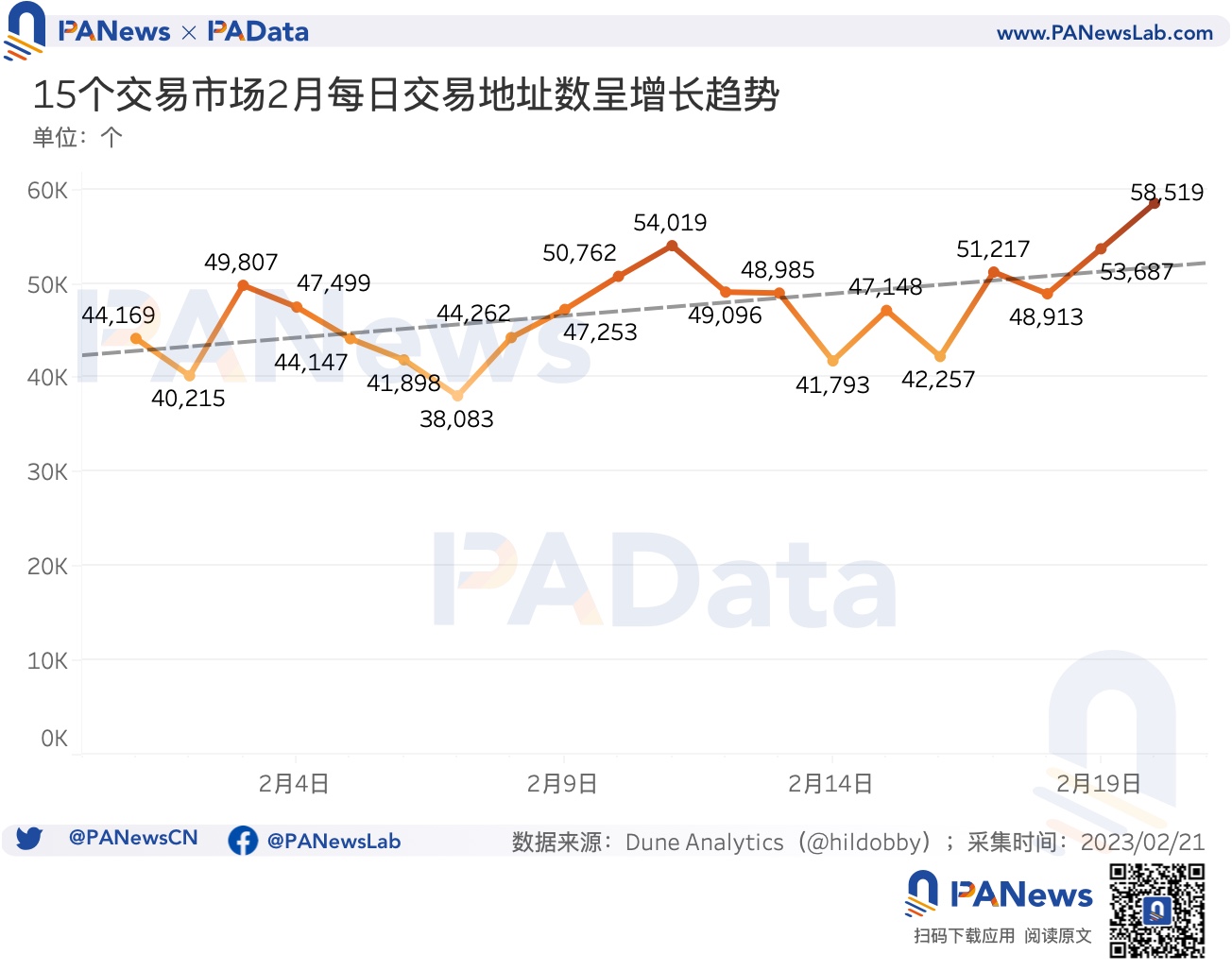

从交易量(去WashTrading后健康的交易量)来看,15个交易市场最近一周(02/13-02/20)的日交易量从2.10万ETH增长至6.92万ETH,周涨幅达到229.05%。放大时间周期,本月整体日交易量的涨幅达到284.97%,增长趋势显著,期间最高值一度超过7.21万ETH。

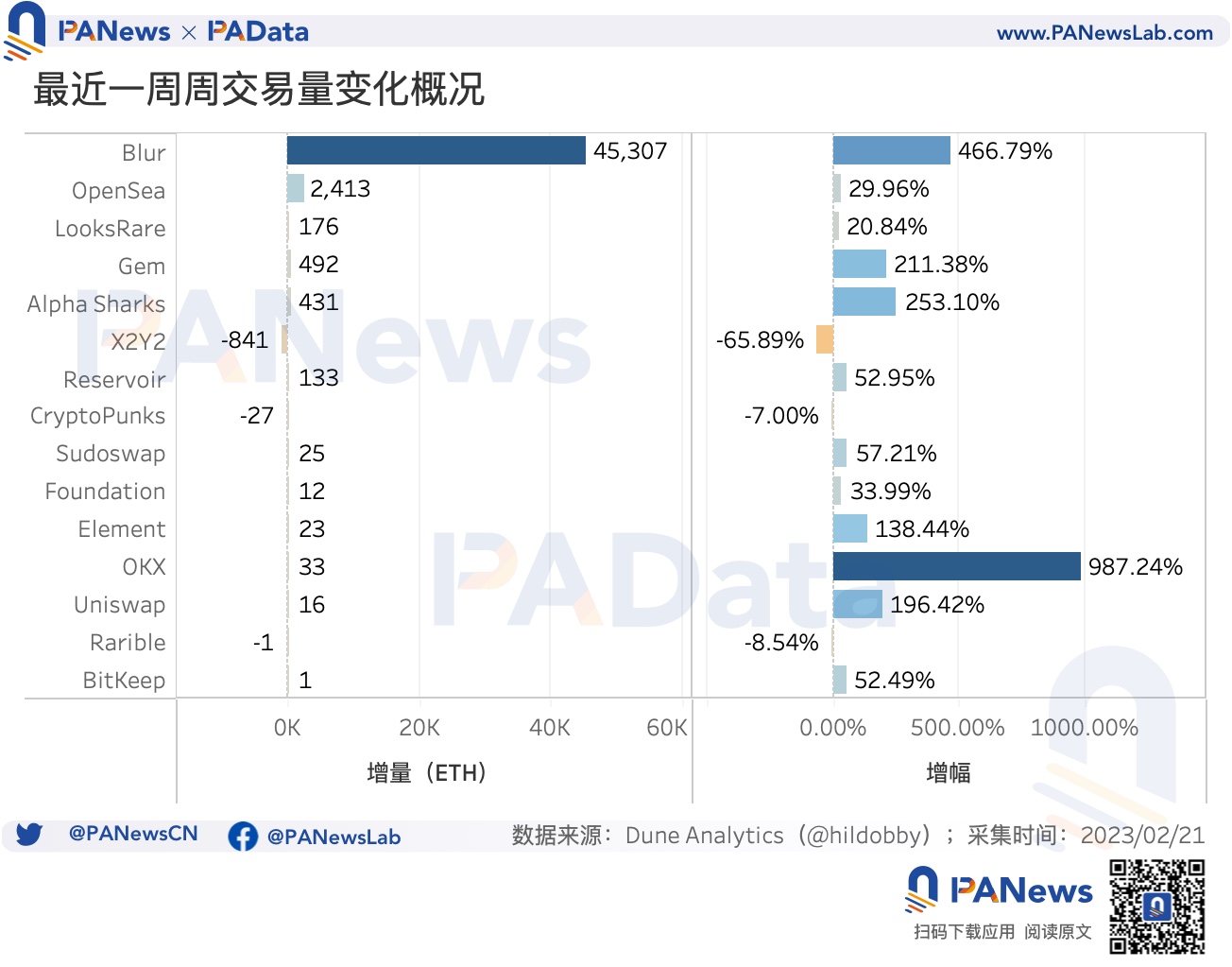

整体交易量的增长并不完全来自Blur的推动。从各个交易市场来看,15个统计范围内的交易市场中,有12个市场最近一周的交易量都有所增长。其中,最近一周,Blur的日交易量大幅增长了4.53万ETH,涨幅达到467%。其次,Opensea的日交易量也增长了2413 ETH,涨幅达到30%。除此之外,交易体量稍大的还有Gem和AlphaSharks,日交易量分别增长了492 ETH和431 ETH,涨幅分别约为211%和253%。

不过,需要指出的是,各个交易市场的交易量也不全是健康的,在最近的增量中,不健康交易量(WashTrading)也所有增长。尤其是Blur,最近一周不健康的交易量激增2851%,不健康交易量占比增长了274%,当前不健康交易量为5个观察市场中最高的,约为1110万美元。不过,有趣的是,最大的竞争对手Opensea最近一周不健康的交易量也增幅明显,达到1215%,不健康交易量占比增长了704%。

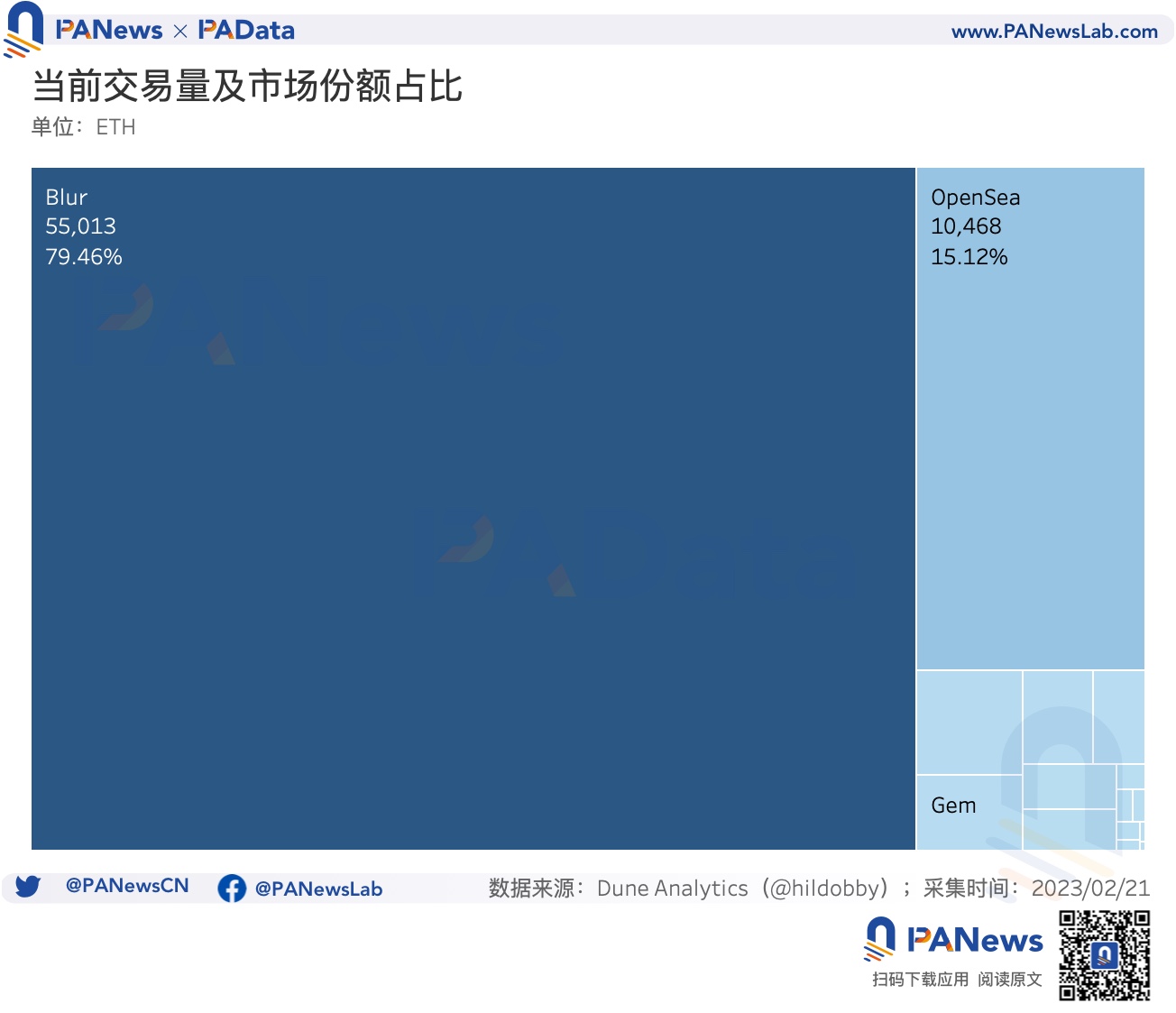

目前(02/20),Blur的日交易量约为5.51万ETH,占15个交易市场总交易量的79.46%,为绝对主导地位。Opensea的日交易量为1.05万ETH,占总交易量的15.21%。从交易份额来看,两者的市占率合计达到94.56%,留给其他交易市场的生存空间很小。剩下的交易市场中,交易额占比超过1%的也只有LooksRare和Gem。

从交易量市占率的变化上看,最近一周,只有基数较小的OKX和本次增长的主导市场Blur有所增长,涨幅分别为230%和72%。除此之外的13个交易市场,其交易量市占率全部有所下降,其中跌幅最大的是X2Y2,达到89%。另外跌幅超过50%的还有Sudoswap、Reservoir、Foundation、Opensea、LooksRare、CryptoPunks和Rarible。

可以说,Blur虽然刺激了整个市场的交易量增长,但由于其主导力量过于显著,在这个增量过程中,对其他多部分交易市场都形成了挤压。

交易地址的变化情况也类似。15个交易市场最近一周(02/13-02/20)的日交易地址数从4.90万个增长至5.85万个,周涨幅约为19.46%。如果拉长时间周期至本月,那么涨幅会扩大到32.49%。总的来看,交易地址的涨幅远不及交易量的涨幅。这或意味着,最近NFT市场的繁荣,是由少部分增量地址推动的。

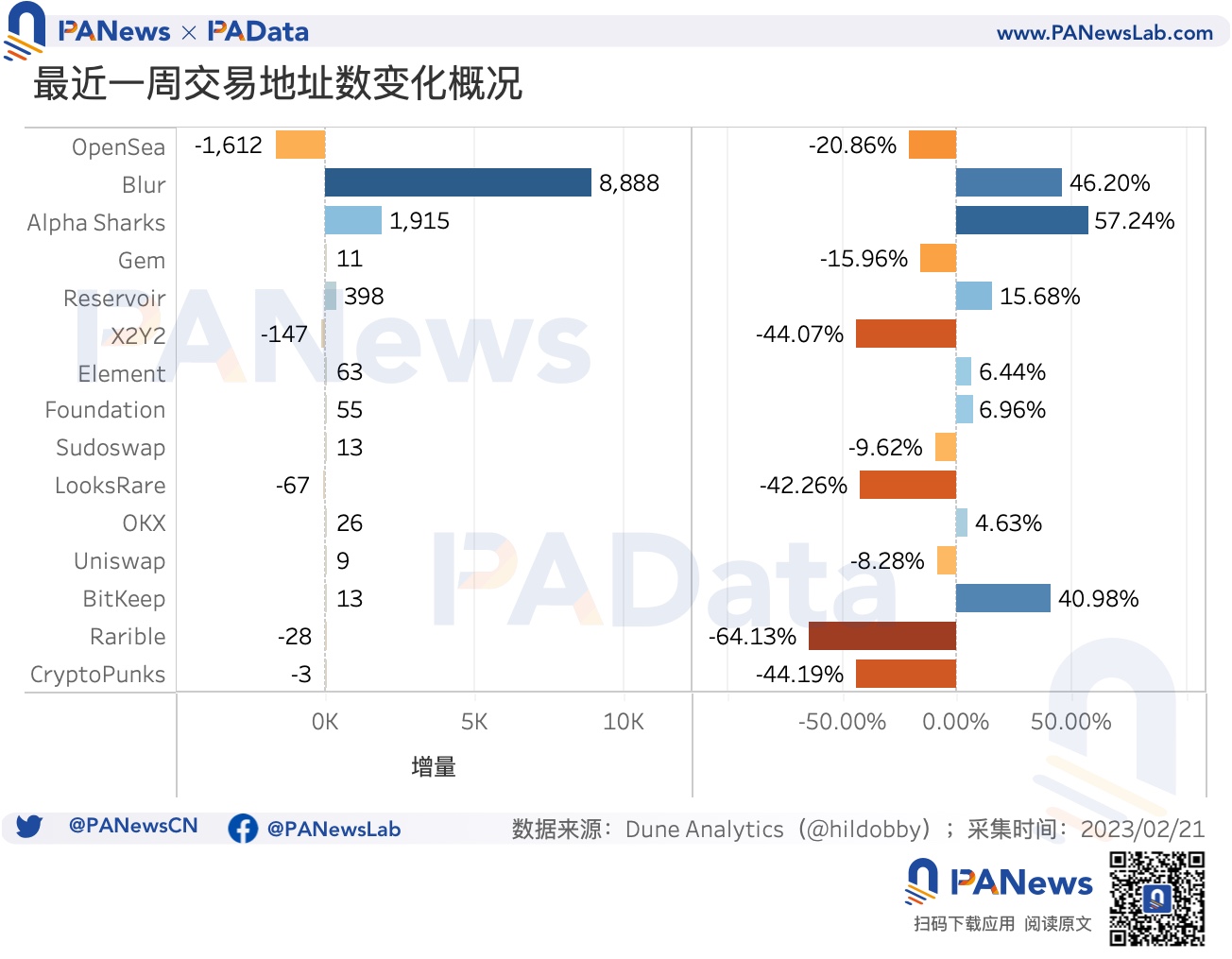

但是,与大部分交易市场的交易量有所增长不同,最近一周,只有7个交易市场的交易地址数有所增长,大约占观察范围的一半左右。其中,Blur的交易地址数增长了8888个,增幅达到46%,增长较为明显。其他交易地址增量较多的还有AlphaSharks,增长了1915个,增幅约57%。相反,Opensea的交易地址下降最多,最近一周下降了1612个,跌幅约为21%。

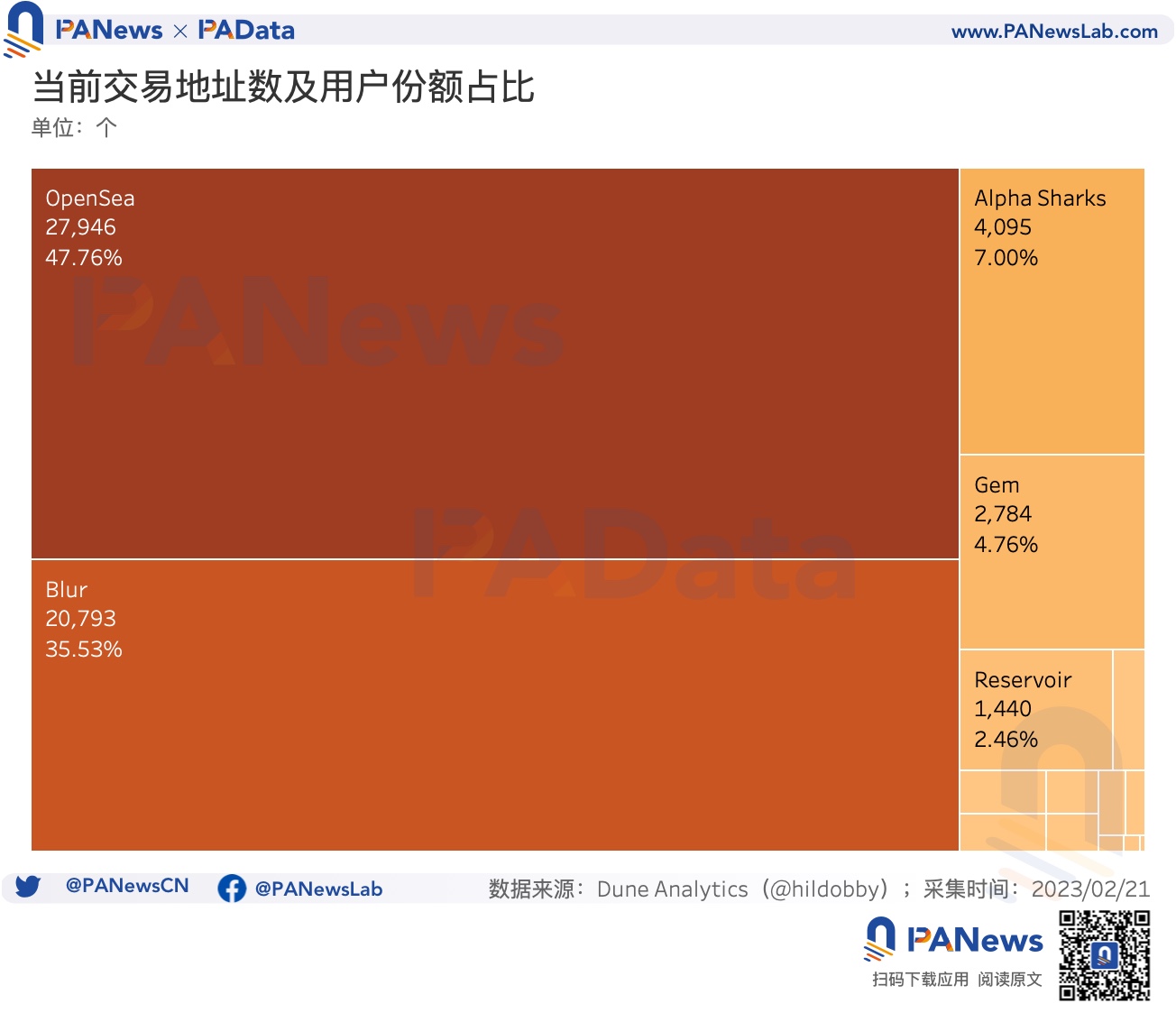

目前(02/20),Blur的日交易地址数约为2.08万个,占15个交易市场总交易地址数的35.53%,居第二位。用户规模最大的仍然是Opensea,日交易地址数为2.79万ETH,占总交易地址数的47.76%。如果把交易地址数量理解为用户规模,那么从用户份额来看,两者的占有率合计达到83.29%。剩下的交易市场中,用户份额超过5%的也只有Gem和Alpha Sharks,其他大多不足0.5%。

从用户份额占有率的变化上看,最近一周,15个交易市场涨跌基本对半开。Alpha Sharks、Blur、BitKeep、Reservoir、Foundation、Element和OKX都有所增长,其中Blur用户份额占有率增长了46%。Uniswap、Sudoswap、Gem、OpenSea、LooksRare、X2Y2、CryptoPunks和Rarible则有所下降,其中Opensea用户份额占有率下跌了21%。

相比于Blur在交易量增长中的强大势力,在用户规模增长方面,Blur对其他多部分交易市场的压力相对更小一点。综合来看,这也在一定程度上说明,Blur在此次增长中吸引了更多“高净值”用户。

02

Blur上出价平均偏离地板价0.72%,

头部项目出价多高于地板价,热门项目相反

过去,较大的交易市场如OpenSea、LooksRare、X2Y2等交易市场主要采用的是类似订单薄的模式,这使得流动性差成为阻碍NFT发展的核心痛点。现在,Blur创新性地引入了Bidding机制,使得交易模式类似DeFi中的AMM。由于该机制的交易对象从单个NFT聚合为NFT集合,并且鼓励接近地板价的出价,这模糊了交易过程中NFT的特殊性,买卖双方都需要承担价格风险,BLUR的功能之一就是弥合风险,以及鼓励提供流动性。

那么,这种Bidding机制的运行现状如何?在微观的交易层面上,这种机制对价格的实际影响有哪些?

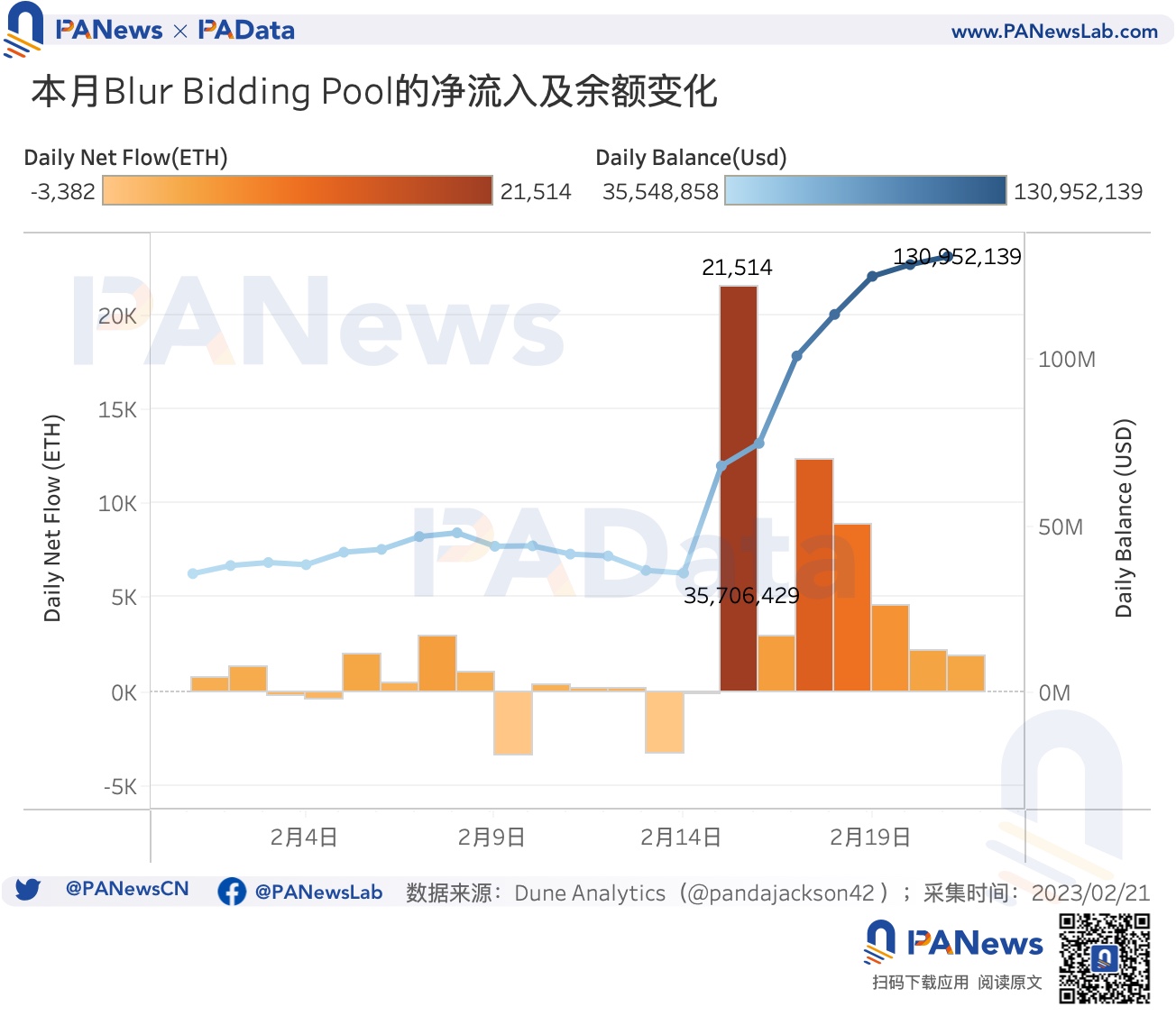

目前(02/20),Blur的BiddingPool余额达到了1.31亿美元,较一周前(02/13)的3652.46万美元大幅增长了258.53%。从进流入量来看,近期的增长主要启动于2月15日,当天的净流入量达到了2.15万ETH。此后虽然净流入量立刻下降了,但至20日的日均净流入量仍然约达到5450 ETH,远远高于本月此前日均117 ETH的水平。

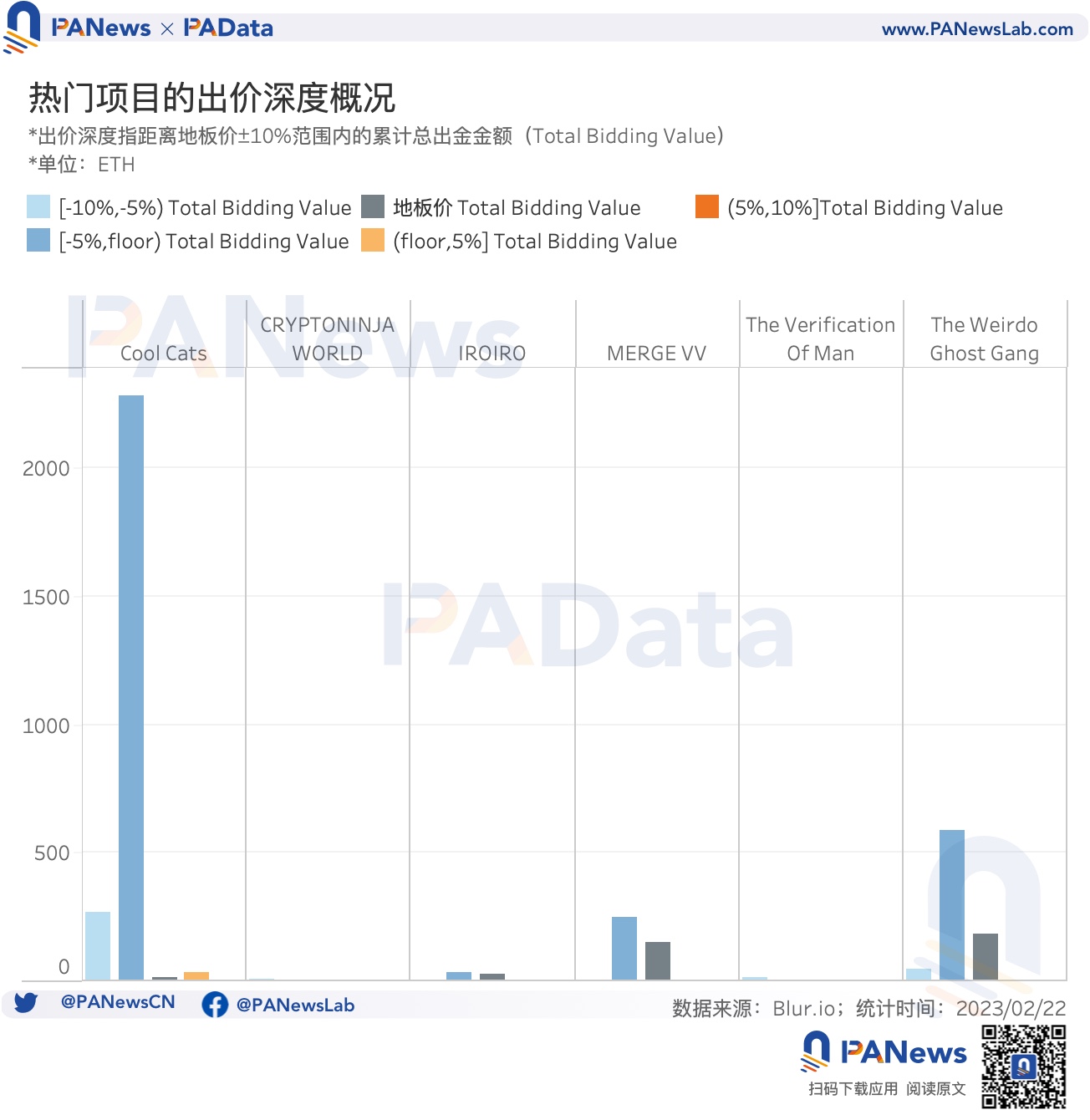

为了观察Bidding机制对不同类别NFT的影响,PAData选取了Blur上最近7天交易量最高的10个项目(下文均简称头部项目)和最近1小时交易量最高的10个项目(去掉和头部项目重复的项目,最后保留6个项目,下文均简称热门项目)进行观察。

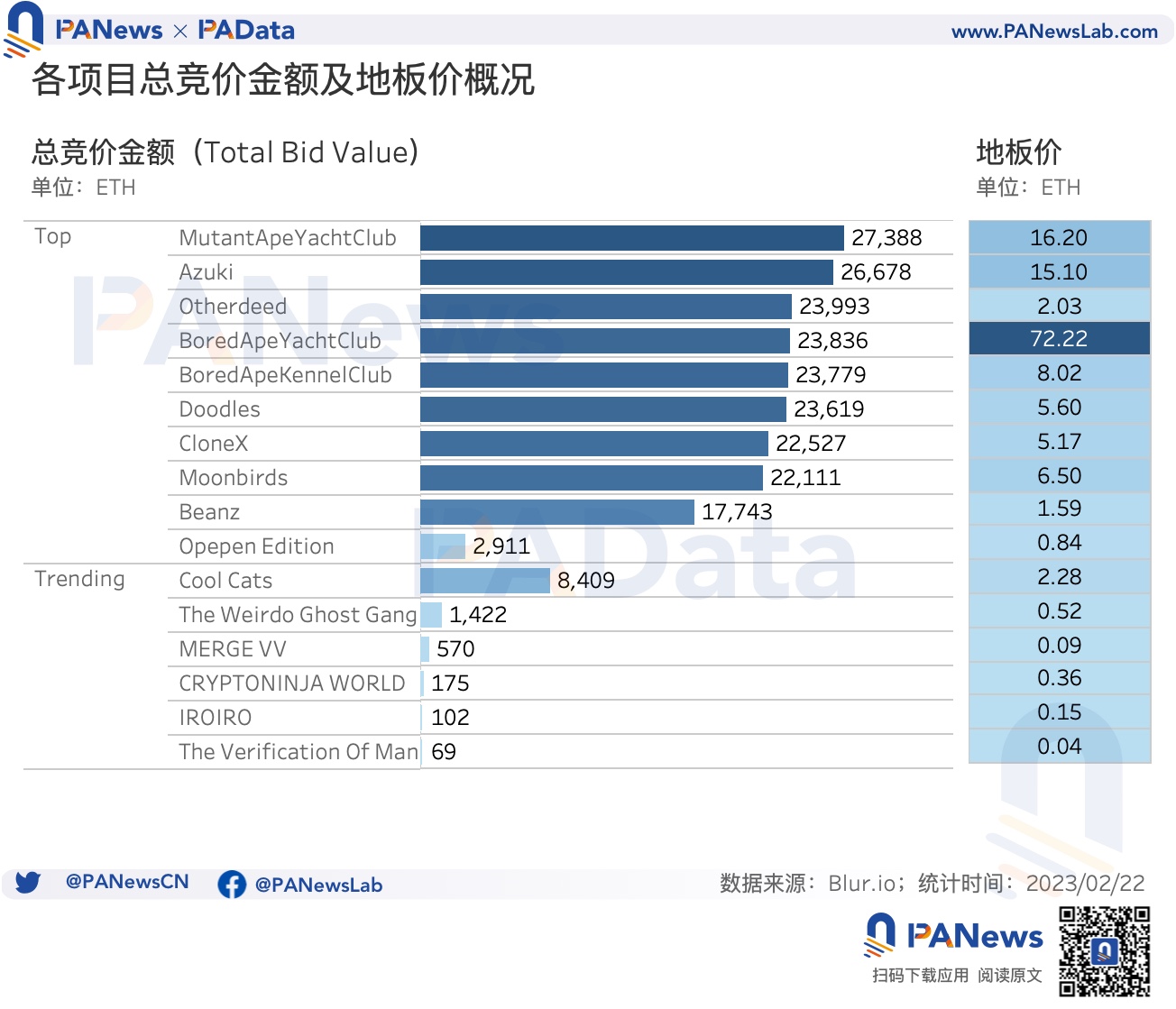

从BiddingPool(竞价池)的情况来看,头部项目竞价池余额多在2.2万ETH以上,而热门项目竞价池余额则多在1500 ETH以下。这与项目的地板价有一定的关系,头部项目的地板价多超过2 ETH,最高的BAYC超过了70 ETH,而热门项目的地板价则多不足0.5 ETH,最高的CoolCats也不超过2.5 ETH,最低的The Verification Of Man只有0.04 ETH。

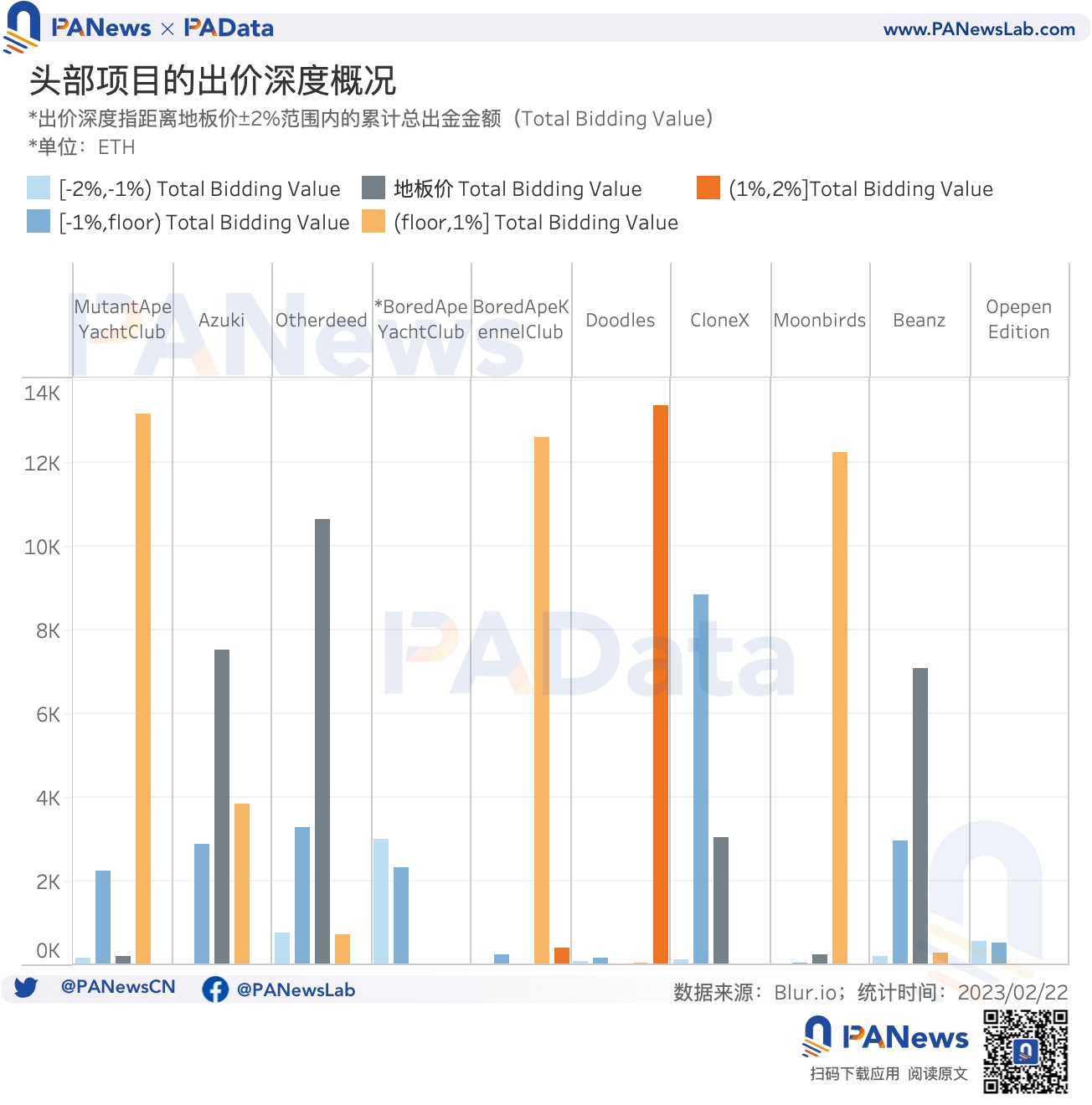

按照官方公布的积分规则,“以越接近地板价的价格对头部项目(top collections)出价将会获得越多的积分”,由此推论,Blur上的交易深度应该集中于地板价左右。如果集中在左侧,那么有可能推动地板价下行,且很可能出价的目的不是为了成交,而是为了获得积分;如果集中在右侧,那么有可能推动地板价上行,且很可能出价的目的是为了成交,然后通过再次上架而获得更多积分。

PAData进一步抓取了10个头部项目在地板价±2%的价格范围的出价总额,和6个热门项目在地板价±10%的价格范围的出价总额,以观察不同项目竞价深度[1]的结构。总的来看,头部项目在地板价和高于地板价1%的范围内深度最佳,热门项目在低于地板价5%的范围内深度最佳。

具体来看,10个头部项目中,竞价深度的结构比较多样。最多的两种结构类型是竞价深度分别集中在地板价和高于地板价1%的范围,前者包括Azuki、Otherdeed和Beanz这3个项目,后者包括MutantApeYachtClub、BoredApeKennelClub和Moonbirds这3个项目。另外值得关注的一种结构类型是竞价深度集中在高于地板价2%及以上的范围,包括Doodles和BoredApeYachtClub。尤其是BoredApeYachtClub在+5%以上还有很多出价,这里没有展示出来,其他统计范围内的项目没有出现这样的现象。这种竞价深度的分布可能与同一项目在不同交易市场上的价格差有关,这点将在后面进行分析。

10个热门项目中,竞价深度的结构比较单一,且和头部项目正好相反。所有项目的竞价深度都在地板价程度,区别只是在地板价以下的程度。其中Cool Cats、IROIRO、MERGE VV和The Weirdo Ghost Gang这4个项目的竞价深度主要集中在地板价以下5%的范围,而The Verification Of Man和CRYPTONINJA WORLD这2个项目的竞价深度主要集中在地板价以下10%的范围。但CRYPTONINJA WORLD出现一些高于地板价114%和低于地板价20%的极端报价。可以看到,热门项目的价格波动比较大,对价格的共识不稳定。

从总体情况来看,Points规则发挥了预期的作用,使出价价格向地板价靠。根据统计,Blur上最近7天交易量最高的100个项目,最高出价偏离地板价的平均幅度约为0.72%,95%的项目最高出价偏离地板价的幅度在-2.06%至3.5%之间。其他短期热门项目的出价偏离程度将会更高。如此地板价便有了下行动力,比如BoredApeYachtClub,2月23日录得的地板价还有69.99 ETH,但25日录得的地板价只有66.20 ETH了。

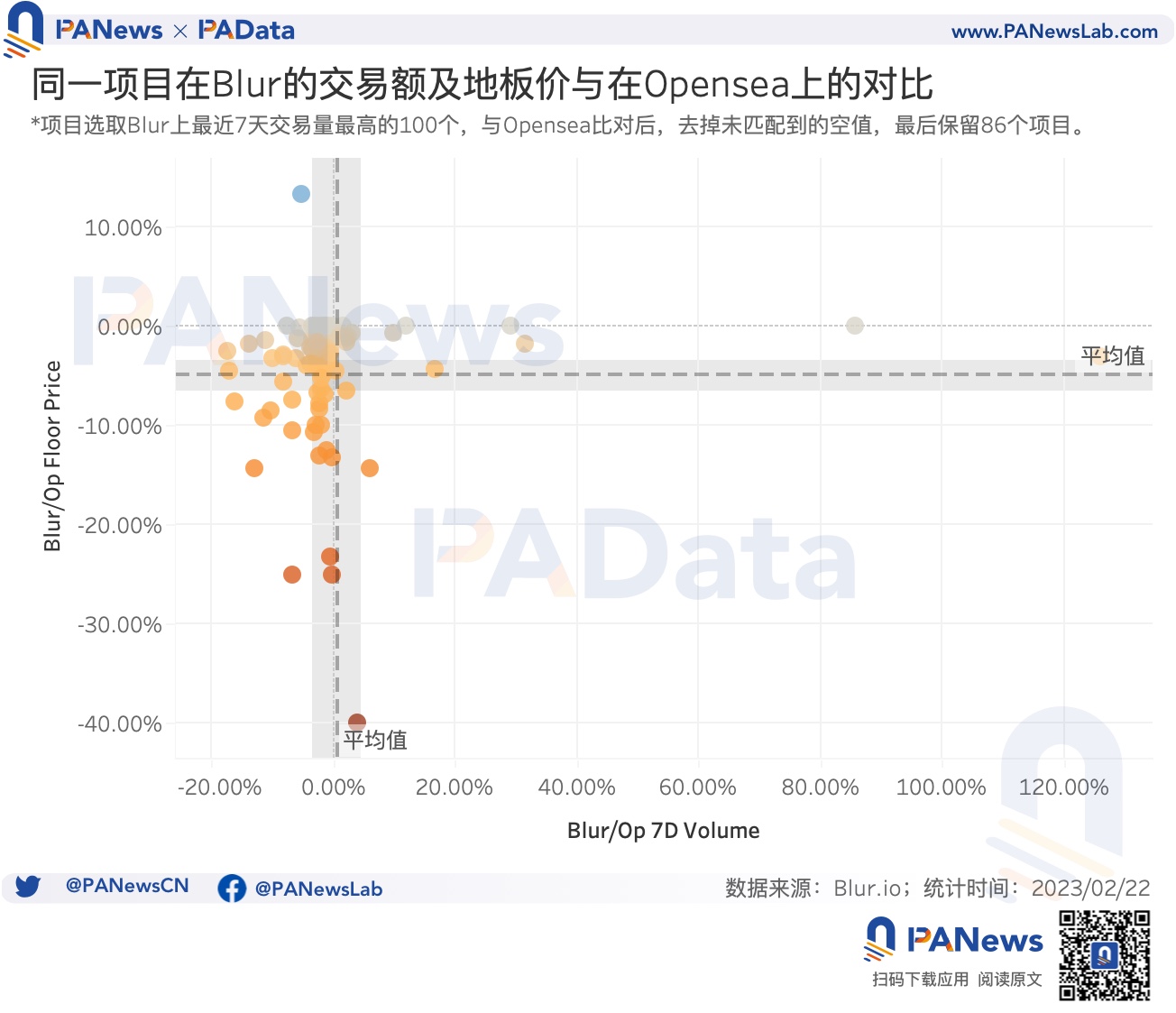

同一项目的跨市场价格表现可以对Bidding机制的影响做出更全面的了解。PAData还对比了Blur上最近7天交易量最高的100个项目的交易量和地板价与该项目在Opensea中的差距,去掉未能匹配的项目,共保留86个项目进行分析。

总的来看,这些项目在Blur上的地板价较在Opensea上的平均低4.97%,在Blur上的7天交易量较Opensea上的平均高0.59%。但统计结果显示,同一个项目,Blur比Opensea的交易量差距与地板价差距无关,即,如果一个项目在Blur上拥有比Opensea更高的交易量,不代表其在Blur上会产生比Opensea更高或更低的地板价。

可以说,就目前而言,Bidding机制没有在跨市场层面上对地板价的形成产生影响,因为这不是交易量推动的价格变化,而完全是受到竞价-积分制的影响,因此这种影响的长短取决于该机制的有效时间。

不过,这里有两点需要格外关注。

第一,存在一些NFT个案,其在Blur上的交易量远远超过在Opensea上的,而其在Blur上的地板价也低于明显在Opensea上的。比如,Sewer Pass,其Blur上的交易量比Opensea多出126%,地板价比Opensea低了-3.1%。但这样的个案非常少。

第二,对于头部项目而言,Blur上的地板价全部低于Opensea,尤其是BoredApeYachtClub和Doodles,这两个项目在Blur上的地板价分别低于Opensea的9.98%和6.51%,这也解释了为什么这两个项目的竞价深度集中在地板价以上5%的范围内,因为即使这样,仍然存在跨市场套利空间。但由于链上操作存在手续费的摩擦成本,因此即使地板价有差异但并未有用户“搬砖抹平”。

03

高积分用户交易策略分化,

目前预估营收均为负

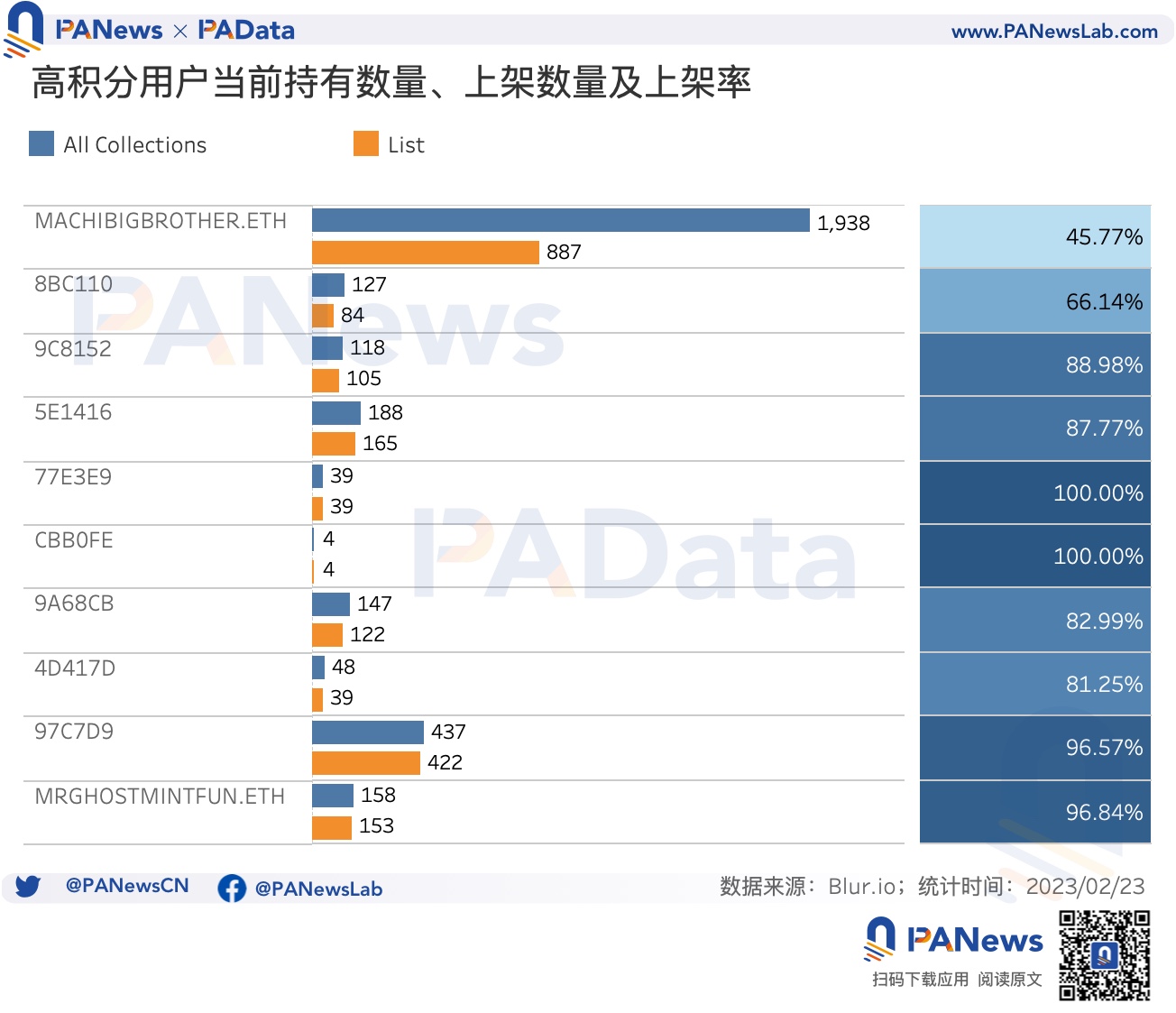

高积分用户是如何通过Bidding和Listing行为积累积分的?PAData统计了历史总积分前10的用户(高积分用户)的交易数据。同时,这10个用户中有8个还是最近24小时积分榜前10的用户。对这10个用户的交易行为进行分析,可以一窥“巨鲸”是刷分的策略。

用户Listing(上架)可以获得积分,如果把上架数量与总持有数量的比值视为上架率,可以简单衡量用户在近期交易中的资产流动水平和积分的情况。目前,10个高积分用户的平均上架率约为84.63%,可以理解为大部分高积分用户现在的“库存”状态是高周转状态的。其中,77E3E9和CBB0FE的上架率最高,达到了100%,全部资产都处于可交易状态。而积分最高的MACHIBIGBROTHER.ETH的上架率最低,只有45.77%,还不到一半,积分排名第二的8BC110的上架率也不高,只有66.14%,他们未来通过上架获取积分的空间还很大。

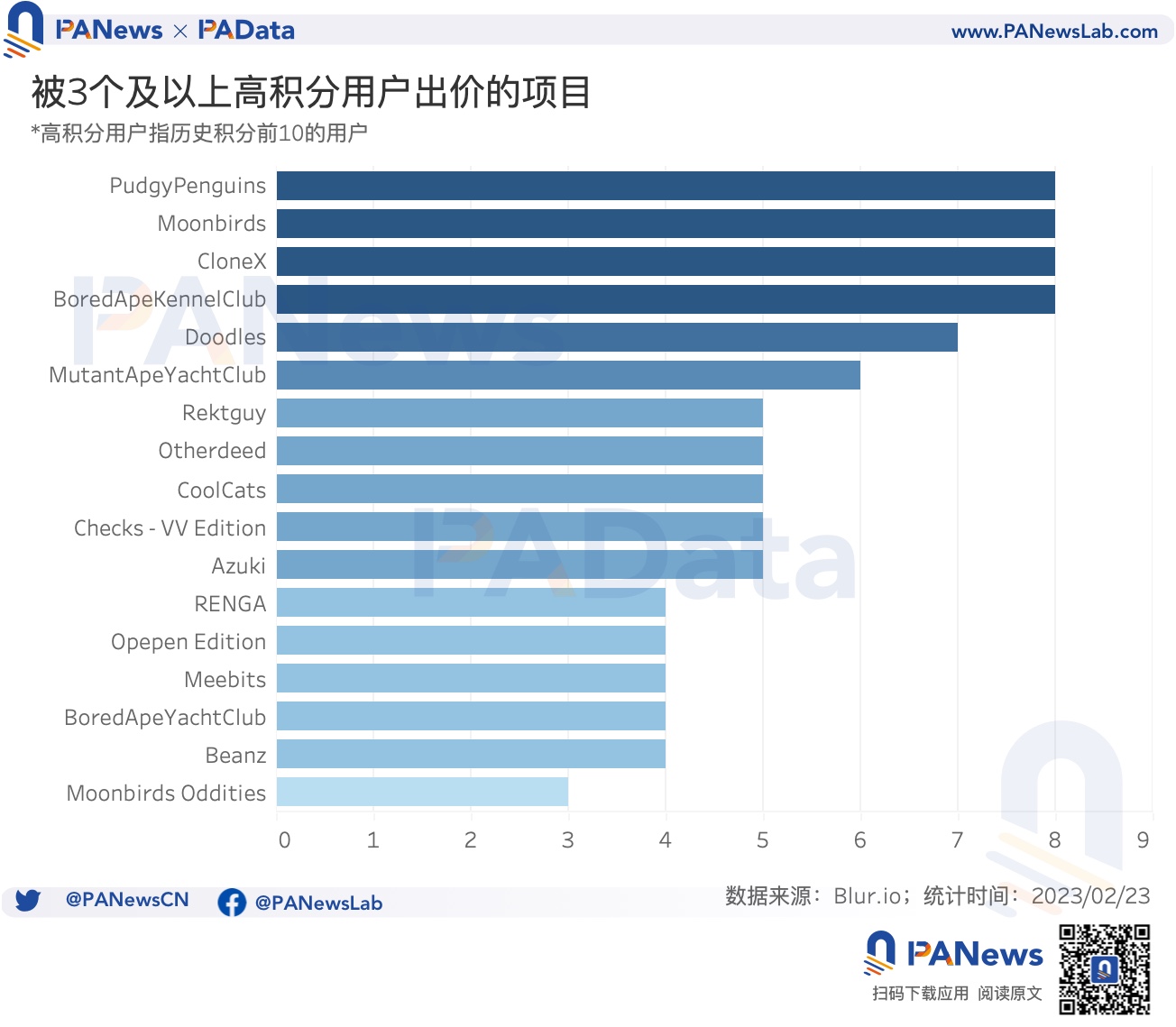

除了上架以外,Bidding(出价)也可以获取积分。从历史出价的NFT集合(项目)数量来看,除了5E1416出价了464个项目和77E3E9出价了1个项目这两个特殊极端情况以外,其他用户出价的项目数量集中在10-20个之间。其中,被3个及以上高分用户出价的项目有17个,包括头部项目BoredApeKennelClub、CloneX、Doodles、MutantApeYachtClub、Otherdeed、Azuki、Beanz、BoredApeYachtClub、Opepen Edition、Moonbirds和热门项目CoolCats,及其他项目,如PudgyPenguins、Checks - VV Edition、Rektguy、Meebits、RENGA、Moonbirds Oddities。其中,PudgyPenguins、Moonbirds、CloneX和BoredApeKennelClub被8个高积分用户出价过。可以看到,高积分用户的出价对象紧紧贴合了官方规则——头部项目(TopCollections)。

从更微观的Bidding行为来看,10个高积分用户有效出价(Open)总次数约6.27万次,平均出价偏离地板价的幅度约为-16.32%,平均出价执行率约为92.87%。但是,不同高积分用户有效出价次数和出价偏离地板价的幅度有很大差异。

总的来说,高积分用户的出价行为类型可以分类两大类。第一类,比如9A68CB、8BC110、9C8152、4D417D,他们的出价次数在5000次左右,出价执行率在90%左右,出价非常贴近地板价,是最符合规则的理想类型。

第二类,比如MACHIBIGBROTHER.ETH、MRGHOSTMINTFUN.ETH、CBB0FE,他们的出价次数少于第一类,大约在2500次左右,出价执行率略高于第一类,大约在96%左右,但出价明显低于地板价。除此之外,还有一类,比如5E1416和97C7D9,出价次数高于10000次,出价偏离地板价的幅度非常大,但执行率有高有低,这类用户可能有比较多的“捡漏”行为。

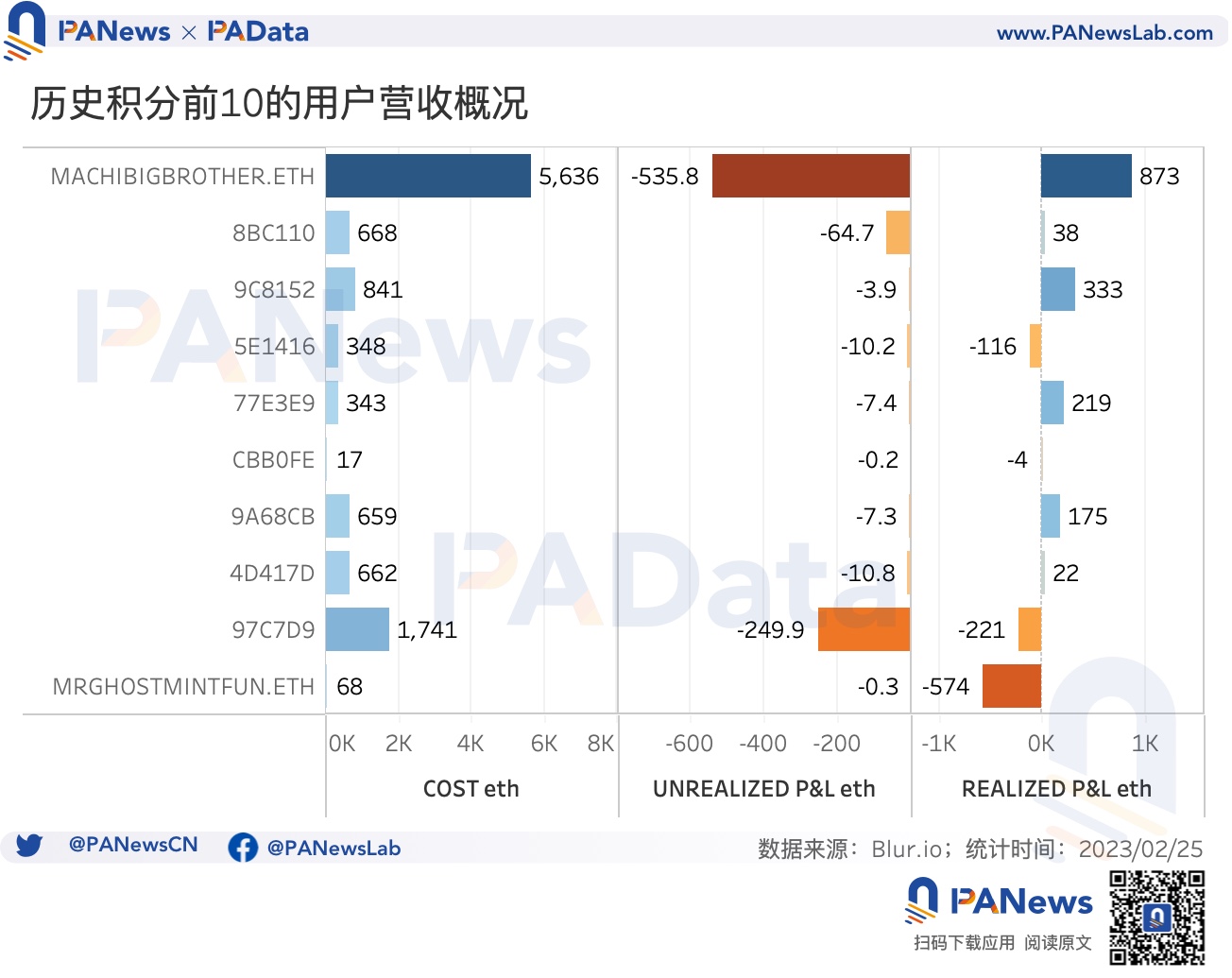

不过,刷积分是需要成本的。从高积分用户的成本(指Blur中的交易成本,如果是转移,成本记为零)来看,截至2月25日下午,10个高分用户的平均成本达到了1098.29 ETH,按照CoinGecko给出的本月ETH均价1627美元估算,相当于178.69 万美元。其中,成本最高的是MACHIBIGBROTHER.ETH,已经投入了5636 ETH,相当于916.97万美元。即使是投入成本最低的CBB0FE,也达到了17 ETH,相当于2.82万美元。

而且,尽管从历史实现的营收盈亏来看,大部分高分用户仍然处于盈利状态,但无一例外的是,在Blur的刷分交易中,这10个高分用户目前持有的NFT,按照地板价估算后的总价值都低于成本,即当前都处于预估亏损状态,基本上投入越多,亏损越多。比如MACHIBIGBROTHER.ETH当前预估亏损了535.8 ETH,相当于87.17万美元,97C7D9当前预估亏损249.9 ETH,相当于40.66万美元。10个高分用户当前平均预估亏损90 ETH,相当于14.49万美元。

可以看到,想要在第二轮中获得高积分,是需要投入较大资金成本的,并且,在积分规则的鼓励下,Blur市场上的地板价有下行动力,这使得参与Bidding的用户需要持续地、动态地管理自己的成本-预估价值差,这个差距的管理标准应该是对空投价值的预期,如果空投总价值能够覆盖,那么当前的预估损失变相成为了成本,反之,则当前的预估损失会变成真的亏损。

在“造富神话”之外,应该看到的是,在第一轮空投中,50%的用户获得的代币数量不足287枚,绝大多数都只获得了10枚,按照0.65的上市价格估计,普通用户获得的空投价值不超过187美元。参与Bidding和Points交易的用户需要更加注重风险管理。

数据说明:

[1] 考虑到官方显示的最小价格梯度为0.01ETH,而热门项目的地板价较低,如果按照头部项目的地板价进行统一处理,是无法展现深度的,因此将尺度调整为±10%。并且,所有价格都四舍五入到0.01ETH的尺度上(保留两位小数),这可能造成一定的误差,但对整体结构判断没有影响。