此篇文章由 Cobo Ventures团队供稿,作者包含该团队成员Alex Zuo、Ellaine Xu、Walon Lin、Caroline Li 和Yuwei Hou。

目录

NFTFi 概览

· 背景

· 赛道规模

· NFT 市场痛点

NFT 借贷

· P2P NFT 借贷协议

· P2Pool NFT 借贷协议

NFT 流动性解决方案

· NFT 租赁协议

· NFT 流动池协议

· NFT 资金众筹协议

NFT 聚合器

NFT 特殊定价机制与预言机

· NFT 博弈论定价模型

· NFT 自主计算预言机

NFT 衍生品

· NFT 期权平台

· NFT 永续合约平台

· NFT 自动做市商

结论

NFTFi 概览

背景

NFT已成为加密世界不可或缺的重要篇章。自 2021 年出现 NFT Summer 热潮至今,以太坊最大的 NFT 平台 Opensea 周交易量已达十亿美金量级,独立钱包数维持在 30 万以上(Dune Analytics @hildobby, 2022)。

然而,NFT 非同质化以及难以定价的特性,使得 NFT 存在流动性低等问题,进一步导致资金门槛过高、资金利用率不足等。NFT 持有者除了在资金短缺时只能用较低的价格抛售,或是因为资金体量小而无法参与部分蓝筹项目之外,也会因为估值困难而产生流动性损失。为了解决 NFT 的这些问题,近期市场提出了 NFTFi 的概念,试图用金融化的方式增加 NFT 的流动性、可定价性、利用度与兼容性,以期创设更好的 NFT 玩家体验。

赛道规模

基于蓝筹 NFT 的估值,我们可以对当前 NFTFi 的赛道规模进行估算。

目前主要的蓝筹 NFT 价值(参考地板价且 ETH 价格按 2000 USD 计算):BAYC 约为$1.72 billion、Moonbirds为$440 million、Azuki为$237.4 million、Doddles为$237 million、CryptoPunks 为 $953.2 million,总估值约 35.87 亿美金。

而土地类型的 The Sandbox, Arcade 与 Decentraland 因为有明显稀有度排名,不宜用地板价进行计算,故未作纳入。考虑到未来的上升空间,蓝筹 NFT 的整体市值极可能超过 50 亿美金。同时,这个赛道中的借贷、租赁、流动性、资金众筹与权利代币化等新兴项目也不断出现,NFTFi 赛道的价值将不可限量。

NFT 市场痛点

1、流动性不足

① 进入门槛过高

对圈外普通收藏家或消费者来说,目前 NFT 市场平台的进入门槛太高;对圈内玩家来说,也存在 NFT 上架平台不同导致流动性分散的问题。因此,支付衔接系统与 NFT 上架的聚合协议是重要的实际应用。

② 交易精度有限

同质化代币可交易的精度通常更高(10-18),但 ERC721 格式下的 NFT 只能作为一个整体进行流通,存在流动性门槛。一方面,由于只能整个购买,最低交易门槛可能高达几百美金,而更难使 NFT 实现流动。另一方面,NFT 做市商很难在精度不足的情况下进行做市,且因为 NFT 的稀有度各异导致每个 NFT 价值不尽相同,同款内价差可能高达 10 倍,也不易进行做市,难以提升交易体验。

③ 资金利用率低

同质化代币或股权可以通过抵押、质押、杠杆等方式提高资金利用率,但目前 NFT 领域还缺乏提高资金利用率的手段。纵然目前 BAYC 系列开始通过空投、白名单等方式,试图作为 NFT 的资金利用延伸,但大部分 NFT 的投资收益仍来自低买高卖的资本利得,尚未出现广泛的 NFT 衍生品应用,投资者往往因为担心“卖飞”或是资产定价错误等问题,而不敢进入市场甚至退出市场,不利于提高交易量与交易频次。

2、定价存在缺陷

① 价格共识难

有别于传统的证券定价方式,NFT 因为独一无二的特性,在不同收藏家或投资人的眼中价格不尽相同。定价模糊的状况让买卖双方更难在交易当下达成共识,阻碍了流动性和资金利用率的提升。

② 价格发现机制不足

目前 NFT 市场的两种价格发现机制(外部喂价 & 内置预言机)在及时性、准确性和通用性上都存在不足。即使在某些交易所或是拍卖场上达成共识的定价,也较难提供给市场大盘或其他交易所。有些交易所甚至可能会因为流动性不足或巨鲸操控造成短时间的定价失效,进而影响到 NFT 衍生品的应用。因此,预言机等价格发现机制是非常重要的 NFT 流动性基础设施,它不仅可以推动价格共识的形成,也可以使衍生品的运行方式更合理,包括构造 NFT 流动性池,实现规模化资金利用。

目前,ChainLink 有单独针对 NFT 的预言机 NFTBank.ai,用于抓取 Opensea 上的地板价。

针对上述问题,本文归纳出如下解决方案,且列举部分市场已有案例做进一步探讨:

进入门槛过高的问题,可以通过聚合器解决。市场目前有 Genie 与 Gem 两个主要的 NFT 市场聚合器项目,而钱包使用上可以借用 Moonpay 等中间商方式进行。

资金利用率低的问题,可以通过借贷、租赁的方式解决。市场目前有 P2P 借贷协议 NFTfi.com、P2Pool 借贷协议 DROPS与租赁协议 Doubles。

精度问题,可以通过碎片化解决。市场目前有 NFTx、Fractional 等项目。从需求端来看,也可以通过具备安全性的资金众筹平台解决,让使用者在多签的环境下可以集中资金,共同管理集资的 NFT。

定价模糊与预言机相关的问题,需要多重设计机制与节点资料提供方的运用才可以解决。本文会重点介绍 Banksea 与Abacus 两个项目。

最后在衍生品上,本文会介绍目前市场上尝试提高资金利用率的衍生品项目,但因为预言机机制尚未成熟,NFT 衍生品尚处于初级阶段。

NFT借贷

P2P NFT 借贷协议

P2Peer 是贷方与借方彼此达成贷款协议后,借方用 NFT 作为抵押品向贷方借款的借贷方式。

这样做的好处是用户可以自订借贷的规则与条件,但缺点是较为依赖专业的借贷知识,且这种手动匹配方式也会使匹配交易的时间较长,流动性无法充分释放。

从原理上讲,NFT 资产会被锁定至 NFTFi 智能合约中,直至借款人还清贷款。如果借款人没有在到期日之前还清贷款,该 NFT 资产将转给贷款人。对于贷款人而言,可以自行为各个 NFT 提供资金,且设定期限与希望还款金额(或利率)让借款人自行选择。这种逻辑是希望收藏价值高的 NFT 可以具备流动性,但因为借贷双方对于 NFT 价值判断不一,可能会导致决策时间过长的问题。

NFTFi.com

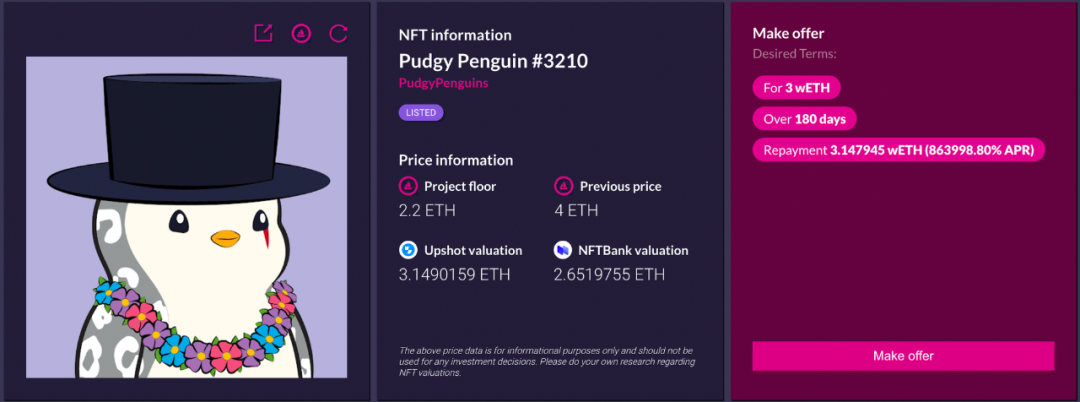

NFTFi.com,是一个成熟的拍卖场形式 P2P NFT 借贷平台,其出价、利率计算与时间都由资金提供方与 NFT 抵押方共同决定。

来源:NFTFi.com官网

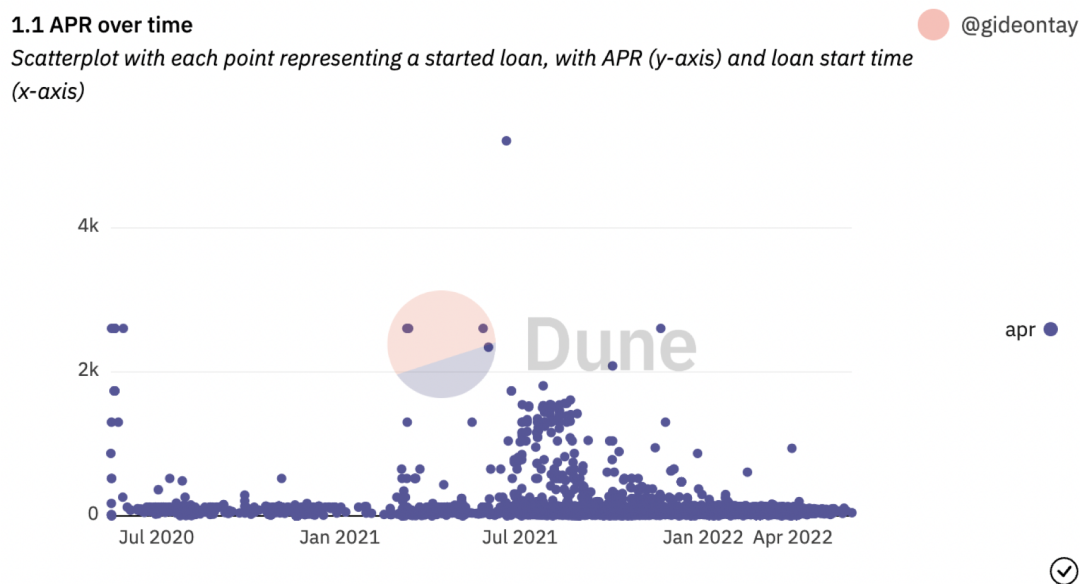

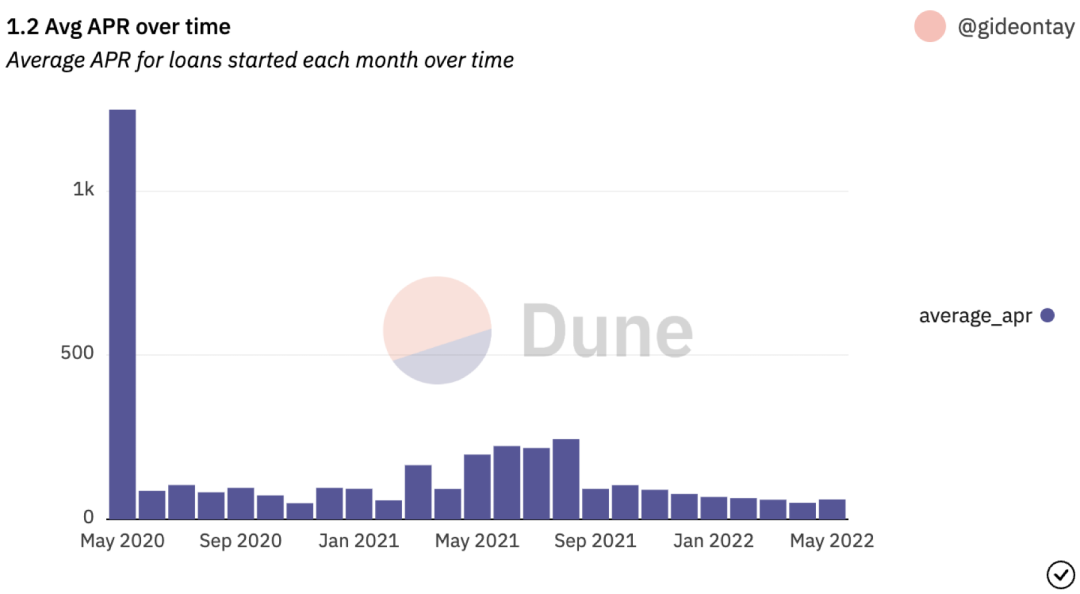

NFTfi.com 目前的 APR 分布约 30% 到 110%不等,2022 年 5 月平均年化收益为 60% 左右。

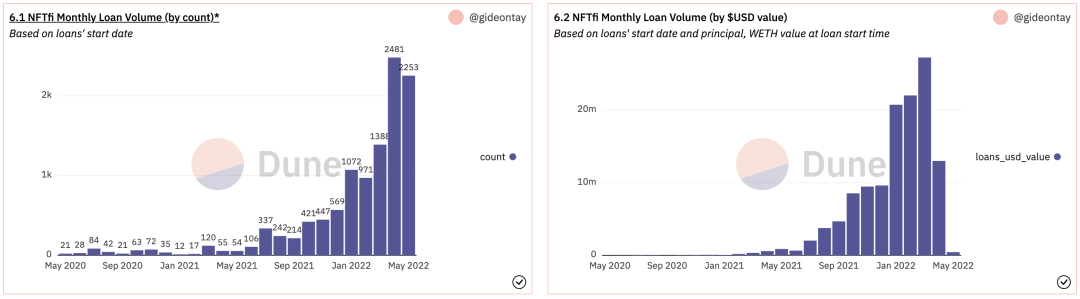

来源: Dune Analytics @gideontay

来源: Dune Analytics @gideontay

在单月使用量上,也从 2020 年 5 月的 20+ 次,持续提升到目前的 2253 次左右(截至 2022 年 5 月 31 日),其金额超过 1300 万美金,虽然仅为 NFT 蓝筹市值的不足 2%,但增长率高达 300%(yoy)。

来源: Dune Analytics @gideontay

P2P 模式的优势:价格为供需双方的均衡点,且任何形态的 NFT 都可以进行上架,不会因为单独一个 NFT 价格波动而互相影响。

P2P 模式的劣势:NFT 的利用率较低,因为交易周期比较长,同时双方的共同决议价格不一定是 NFT 的内在价值,导致需要资金的 NFT 持有方可能会因为急需要钱,进而使用过于便宜的价格出售。在流动性与价格之前的取舍,反而让 P2P 的协议进入到买方(ETH 提供方)权力过大的市场。

P2Pool NFT 借贷协议

另一种借贷模式是 P2Pool。对标 DeFi 赛道,类似 AAVE 与 Compound,其定价方式通常为预言机喂价或时间加权平均。从机制上说,贷款人向协议提供资金流动性,透过协议将这些资金分配给用NFT作为抵押的借款人。这种模式通常需要依赖价格预言机来实现,并且采用算法对 NFT 进行价值评估,因此只适用于价格有保障的 NFT 如 CryptoPunks, BAYC 等,难以采用无许可的方式开启资金池。

P2Pool 模式的优势在于可以大幅增加资金利用率,同时给予 NFT 抵押者更合理的利率,并通过按系列分池的方式减少低交易量NFT导致定价紊乱的发生。

然而,P2Pool 的风险也在于定价方式大多为公开形式,预言机的喂价也会成为很重要的环节,所以可能会因为 NFT 的价格操纵(大量左手换右手)或价格波动的问题,而导致清算。如 Azuki 的价格就在几天内波动 10ETH 左右。

DROPS

DROPS 的定价模型:采用 1) 预言机、2) 时间加权、3)去除极端值并利用碎片化(如有)进行定价。然而这种计算方式会大量筛选掉流动性低的 NFT,因为需要大量交易数据来去除噪声,导致低流动性的系列无法进入 DROPS 的计算模式当中。

价格计算模式:以地板价为基准,1)对交易进行初步检验:25 个区块确认、1 个 NFT 卖出、同一个 Token ID 未在 24 小时内再次被卖出;2)去除极端值:计算 100 笔交易数据的地板价后,去除 5% 以下与 950% 以上分位值的交易(i.e. 如果平均地板价为 100E,则 5E 与 950E 的交易会被剔除);3)去除可能性极端值:去除掉 N 个标准差的交易价格;4)喂价 4 小时记录一次;5)如果有该系列 NFT 的 Index,会用来做参考。

JPEG’d

JPEG’d 是一个NFT P2Pool 的改良性借贷协议,借贷利率初始设定为年利率为 2%+0.5% 的提取手续费,可借额度则为33% (Loan to Value)。举例来说:Alice 质押了一个等价 10000 PUSD 的NFT,最多可以借到 10000*32% = 3200 PUSD,再扣掉提取手续费 50 PUSD 后,最后可以获得 3150 PUSD。当 JPEG’d 的 NFT 遭遇清算时,消费者可以提早使用保险机制对 NFT 进行保护。Alice 需要支付 1% 作为保险基金并加上 25% 的债务价值,支付给国库就可以赎回 NFT。

整体定价来说,在初始状态每一个 APES 为 2000ETH(DAO可以控制),其余的 CryptoPunks 则是由 ChainLink 报出的地板价,作为整体 CryptoPunks 的借贷范围。目前JPEG’d的借贷标的主要为 CryptoPunks,利用纯地板价降低风险,此方法可以使 LTV 维持在尚可接受的状态。目前 JPEG’d 已经拥有 8.46 million USD 价值的 NFT,共有 73 个 NFT。

来源: JPEG’d 官网

这个设计使得资金利用率的提升有限,且在借贷上还有 32% 的资金利用率上限,虽然年利率与 NFTFi.com 相比较低,但最终还是因为定价效率低,让 JPEG’d 只能选择蓝筹项目,以此降低项目风险,且对于高稀有度 NFT 的收藏者不友善。

由于清算机制的设计,JPEG’d 可以通过 1/3 的价格购买 CryptoPunks 到国库,并完成清算。在 2022/05/09 这个激烈动荡的交易日,JPEG’d 以均价 19ETH 左右的价格收购了 10 个 CryptoPunks,以现价 55ETH (2022/05/09) 出售,并获利360ETH。

清算过程如下:

NFT 的价格大幅度下跌 —> 借款人的 LTV 大于 33%,开启清算 —> JPEG’d 国库用debt的价格(Floor Price * 1/3) 将 NFT 买回 —> 最后由 DAO 对国库 NFT 进行处置

BendDAO

BendDao 也是一个非托管型 NFT 借贷池,当抵押 NFT 进到合约后,会拿到映射的 BoundNFT 作为借据,同时拥有一样的metadata,使投资人可以将 BoundNFT 依然作为 PFP 使用。

投资人与用户可以通过抵押 NFT 到借贷池中换取 ETH 出来。截至 2022/04/27,BendDao 几乎是拥有最多 BAYC 的 NFT 抵押协议。然而与大部分 P2Pool 协议相同,目前仅有蓝筹 NFT 可以进行抵押(BAYC, Azuki, CryptoPunks, MAYC, CloneX与Doodles),需要由 veBend 的持有人进行投票才能增加 NFT 抵押范围。

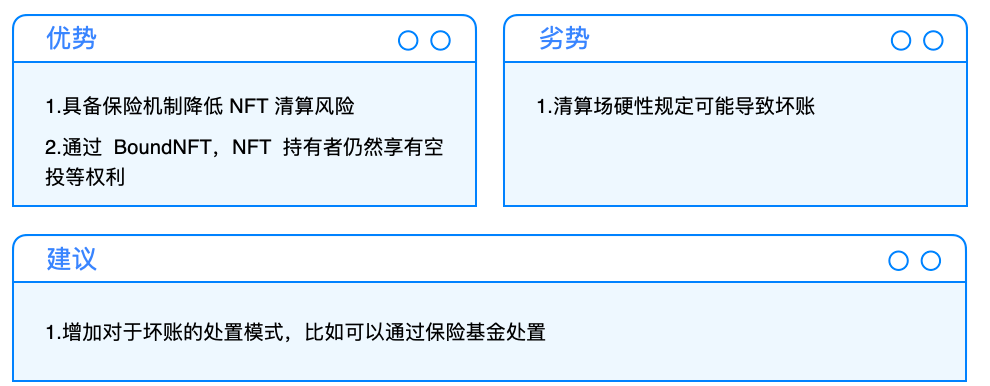

BendDao 与 JPEG’d 类似,也拥有保险机制,让抵押人可以在被清算后有机会买回抵押物。在 BendDao 里面提供 48 小时缓冲期,让债务人可以进行赎回。倘若债务人没有进行赎回,NFT 就会进入拍卖场拍卖。

BendDao 本身的价格来源是 Opensea 的地板价(DAO 之后可能改变数据来源)。然而,BendDao 会遇到的最大问题是清算价格小于债务价格导致无法清算,而陷入当清算价格大于债务价格时没人愿意买回 NFT 的窘境,因此 NFT 范畴最终依然只能包括蓝筹项目。

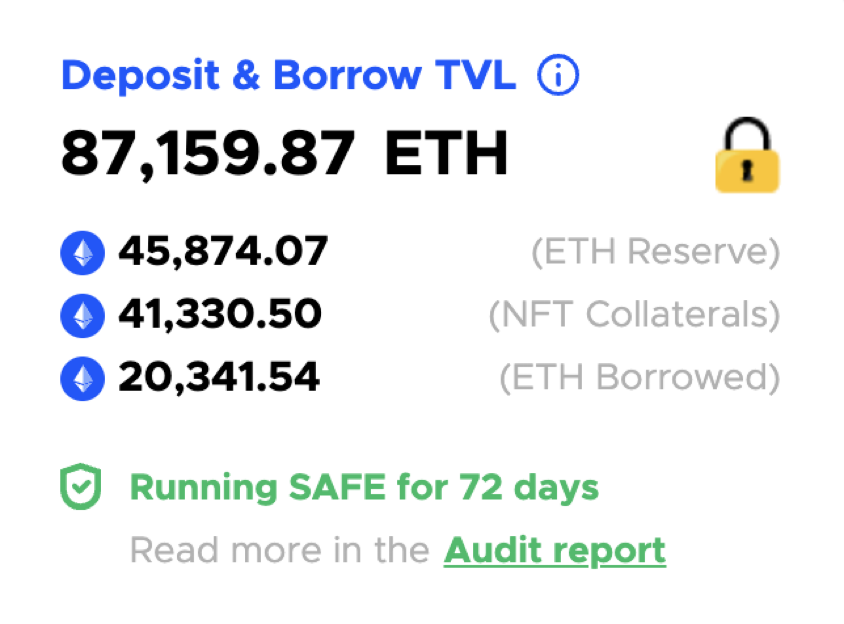

目前 BendDao 的总 TVL 为 87159.87 个 ETH,约为 174 million USD。

来源: BendDAO 官网

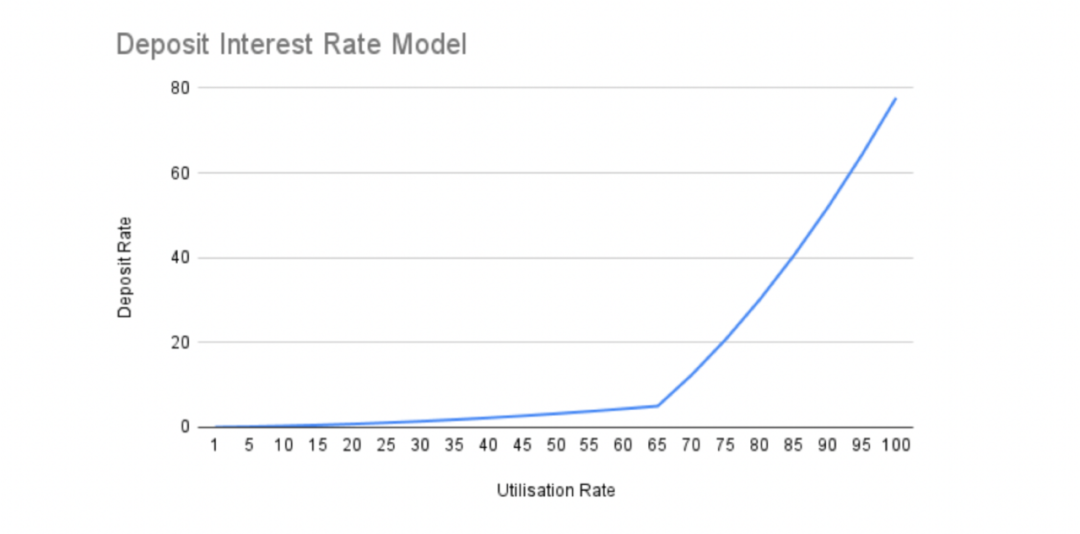

计算利率时,会由 DAO 投票出基础利率与上升幅度,并根据 NFT 的利用率算出最终利率,下图为参考图。

来源: BendDAO 白皮书

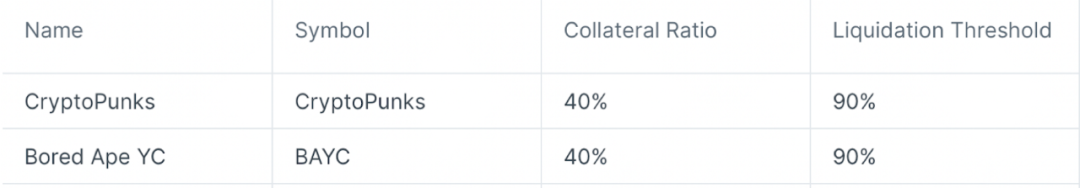

目前的抵押率为 40%,清算限制为 90%,相比 JPEG’d 资金利用效率更高。

来源: BendDAO 白皮书

小结

P2Pool 模式虽然可以增进资金利用率,但常会因为预言机、定价模型或单边大行情出现导致仓位遭到清算而被迫进入拍卖场,倘若拍卖场又因为流动性问题而清算失败,则又会导致清算金分配的问题。按照目前的运行逻辑,P2Pool 模式需要对参与借贷的 NFT 进行严格筛选,因此受众相对有限。

而对 P2P 模式来说,虽然有 NFT 利用率的问题,但因为条件为双方协调而来,纵然有买方市场倾向的问题,但可以一次性的解决掉定价与清算的复杂问题,同时受众几乎为无限,故 P2P 或许是短期内在 NFT 的市场中更能长存的方案。

然而,长期来看,随着预言机与报价模式逐渐成熟、精准度逐步提升,P2Pool 这种资金利用高的模式将会成为市场主流,关键变量是预言机的成熟度。

NFT 流动性解决方案NFT 租赁协议

租赁协议则是提供用户出租 NFT 给其他用户或是租借其他人 NFT 的协议。这让用户能够将闲置的 NFT 租借给他人赚取收益,同时不需要放弃对 NFT 的所有权,对于租借人来说也能用较低的金额获得 NFT 的使用权,从而增加流动性和资金利用率。

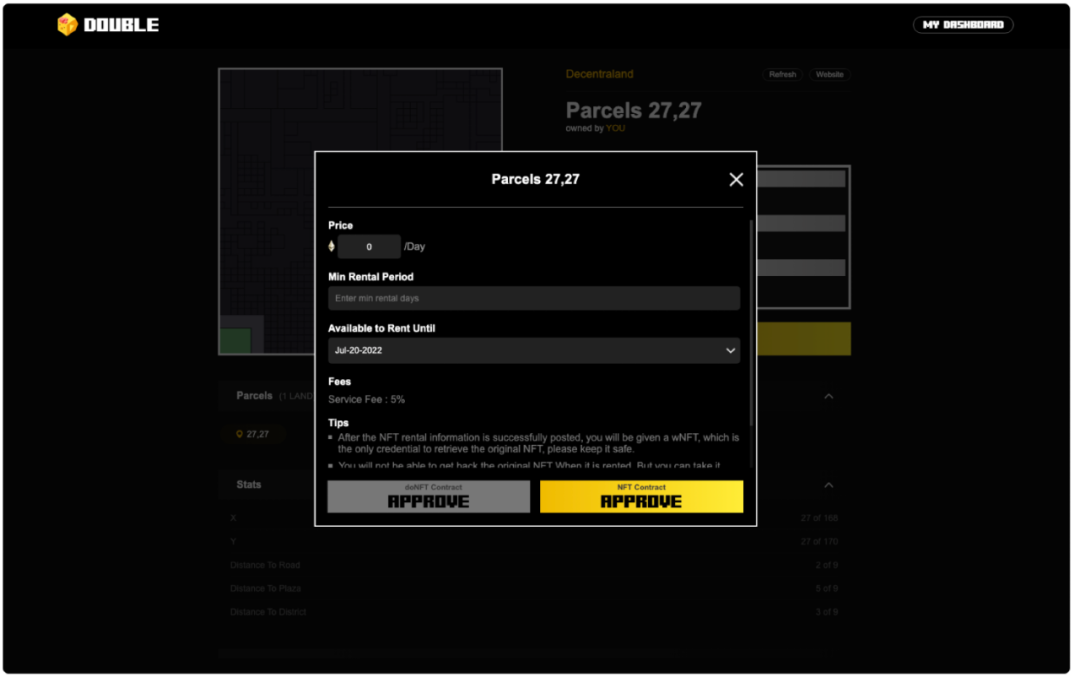

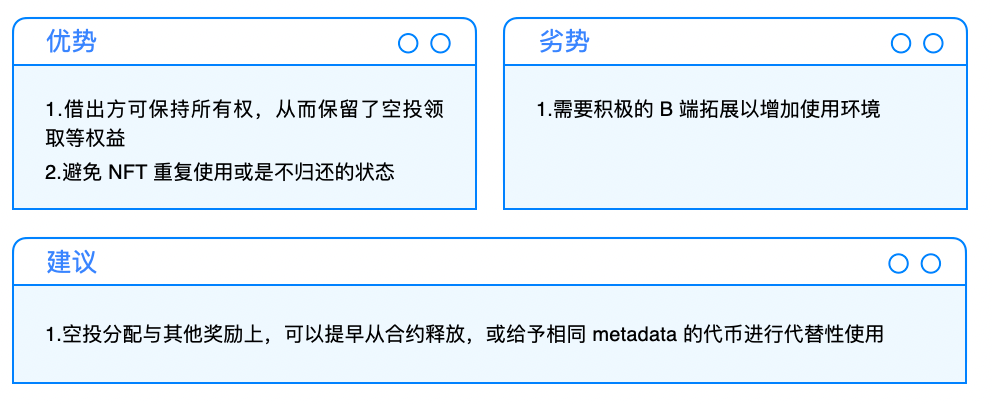

Double

Double 是一个试图解决使用权与所有权分离方案的租赁协议。与同类协议将NFT押在智能合约中让贷方限制性使用的机制不同, Double 能够映射出一个 doNFT 的类型,并在借贷初期就设立好时间与价格,并在到期时 doNFT 就会自动销毁。通过这种方式,Double 只需对于 NFT 提供方单向锁住,对于 doNFT 的贷方限制降到最低。

DoNFT 本身具备多重 SDK 与 API 接口,且有像 POAP 相同的不可转让特性,让 doNFT 在未来有机会可以进入到其他游戏世界使用,并增加 doNFT 在其他场域的流通性与使用环境。这种使用权与所有权分离的方式,可以有效解决空投快照误判、价值重叠与 GameFi 发展的重要基础设施,只要 SDK 与 API 端口持续支援,映射性的 NFT 运用将可以更保障 NFT 借方的权利。截至 5 月 31 日,已有 98 个 NFT 上线。

来源:Double 官网

NFT 流动池协议

流动池指用户将自己的 NFT 存入一个流动池中,换取 n 个同质化的代币 (vToken),而用户将可以利用这些 vToken 在二级市场交易,有兴趣的人也可以买回等量 vToken 从而赎回池子中的任何一个 NFT。这种作法是将同一系列的 NFT 放入同一个池中,让用户可以选择要赎回或抵押的 NFT,而若发现价格高于池中平均的 NFT 即存在套利空间,这也是流动池价格发现的手段之一。流动池的交易方式提供想要购买同一系列 NFT 的用户一个更快速的交易方式,无需通过出价或拍卖。

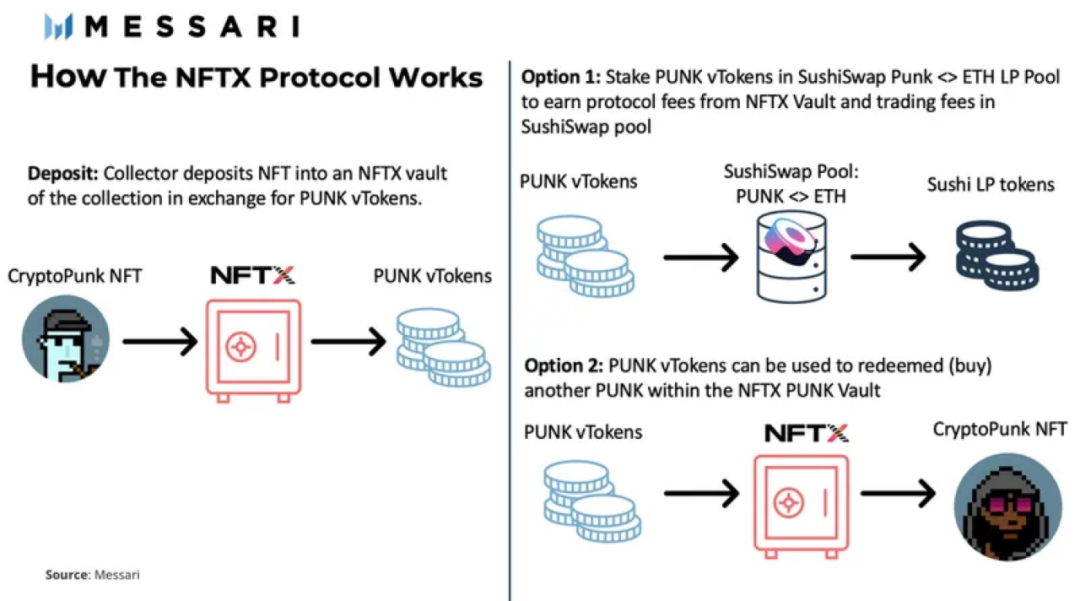

NFTX

NFTX 是专注于地板款 NFT 赛道的项目,让使用者可以将地板款的 NFT 存入项目金库,并换成等值的 vToken (ERC20),让其他人可以投资部分的地板款 NFT。对于中高价位的同系列 NFT,由于价值定位困难,且难以进行等值 vToken 的计算,NFTX 决定舍弃这块市场,专注于做可以直接对标的 NFT 项目。

有别于碎片化的权力分歧的问题,在 NFTX 的设计中只有买完所有碎片的使用者可以兑换回 NFT 行使权利。目前 FloorDao 会运用 OHM Bonding的机制,把 NFTX 的 ERC20 Token 收回国库,已形成自己的使用环境,并提供给用户指数 NFT 的空间,且 NFTX 的国库可以得到额外收入。

来源:Messari

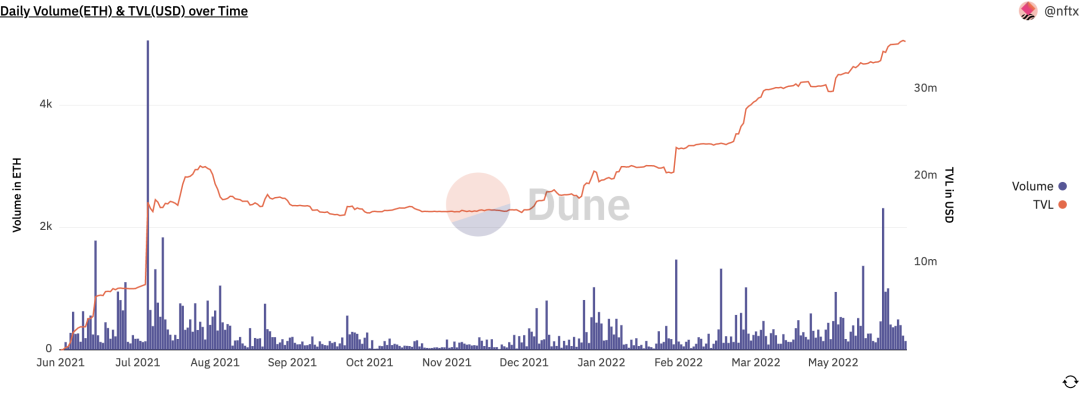

目前,NFTX 的日交易量达143 ETH,且约有 $36 million 的 TVL 维护整个协议的运行。

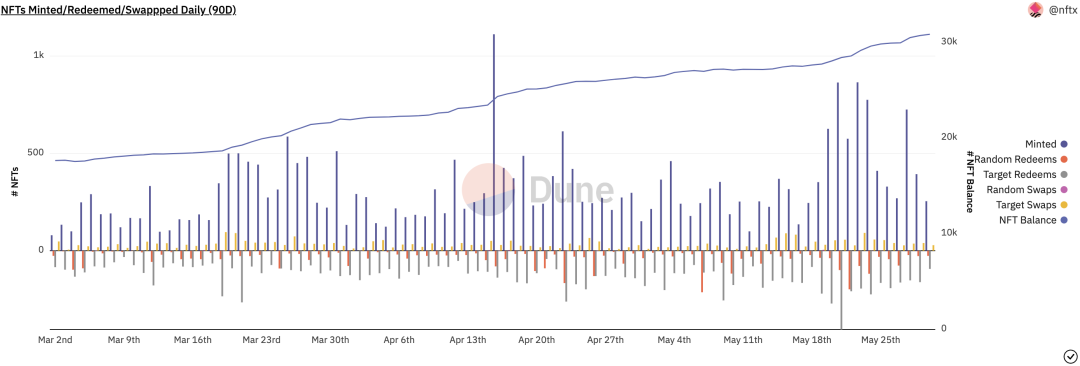

来源:Dune Analytics @nftx

需求端的增长速度很快,一天之内最高有约 1100 个 NFT 被铸造成 ERC20 的 vToken,5月内可以收取约 $1.2 million 的费用。

来源:Dune Analytics @nftx

整体来说,NFTX 因为专注于地板价的铸造,而让许多使用者愿意投入其中,再加上 FloorDao 的合作,为这些 vToken 也创造了足够的流动性,形成正循环。

NFT 资金众筹协议

资金众筹协议是为了集中资金,并提供安全购买 NFT 环境的协议,旨在解决 NFT 无法分割所有权的特性,让投资人不仅可以分散风险,也可以用更小的资金进入市场。

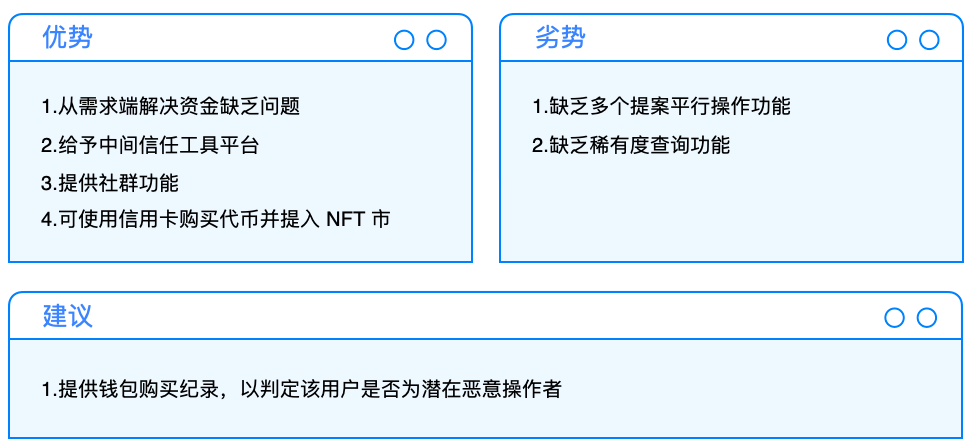

Mesha

Mesha 不仅可以让投资人共同持有 NFT,也可以透过代理的方式领取空投代币或是在共同决议下贩卖 NFT,进而促使流动性的增加,现在已经接入 Opensea, Looksrare 与 gem.xyz 可以进行使用。与此同时,Mesha 还提供聊天与讨论功能,结合部分社群的特性,让同一个团队的 NFT 收藏家一站式完成讨论。最重要的是由于 Mesha 和 Moonpay 达成合作,可以站内使用信用卡消费,带来更完善的使用者环境。

当前 Mesha 还在早期阶段,可通过任务活动获得 XP 代币,在未来能够 1:1 的方式换成 $MESHA,并且质押后可以获得手续费 50% 的减免。

NFT 聚合器

严格意义讲聚合器并不属于 NFTFi 范畴,但却是在早期可以让 NFT 流动性与可见度大幅度上升的重要基础设施,遂在此提出。

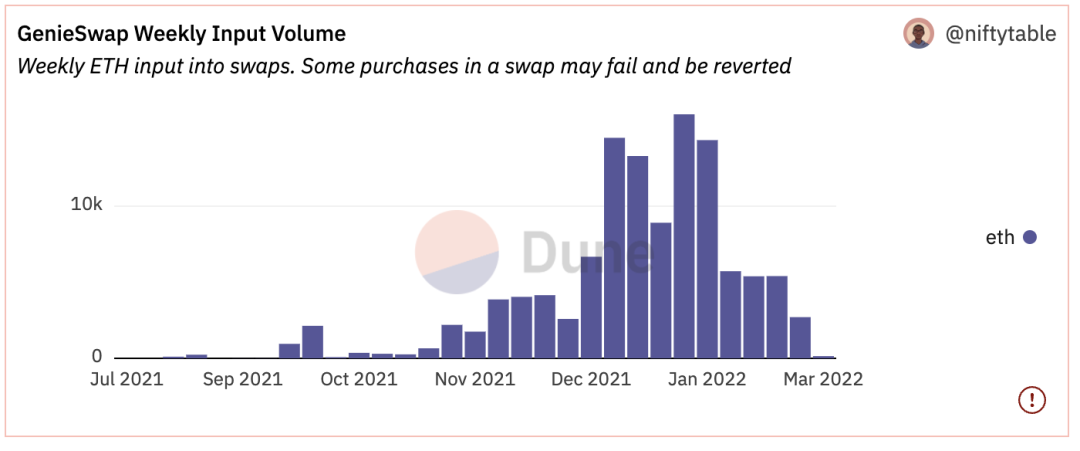

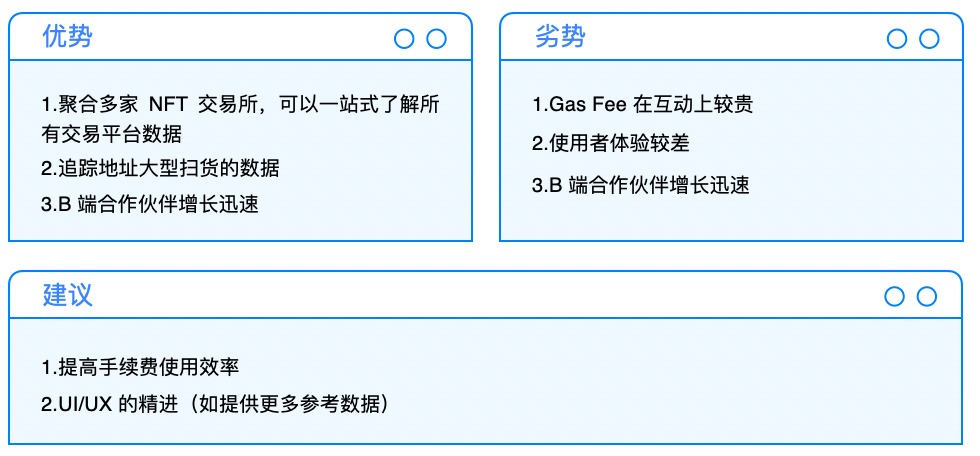

Genie

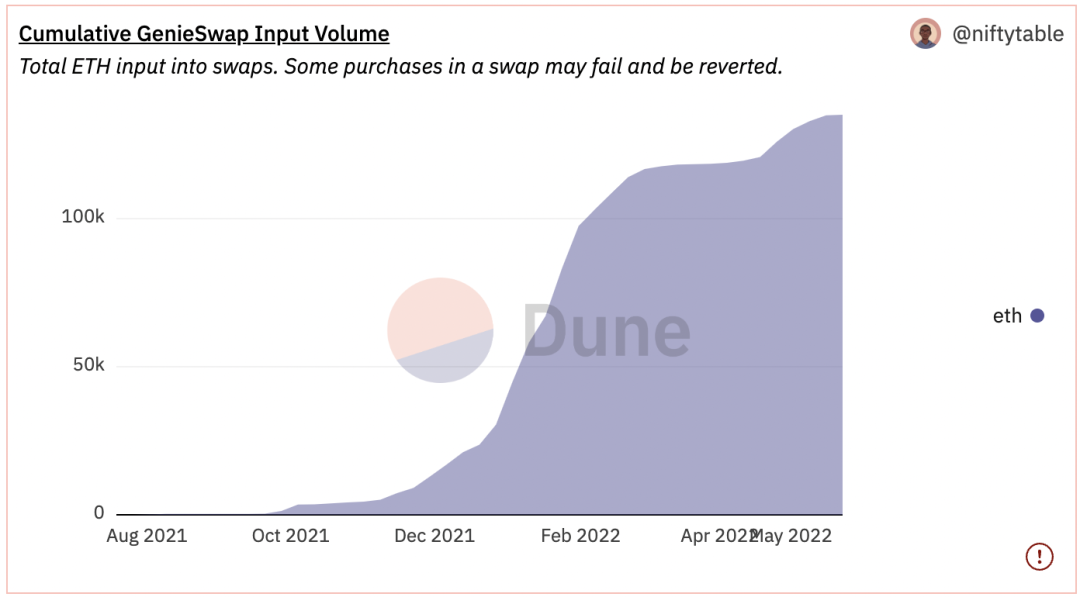

NFT 市场的聚合赛道比较早出现的是 Genie,已接入 OpenSea, Rarible, NFTX, NFT20 等多家 NFT 市场,在上线初期获得很大的关注度,到目前为止累积了约 $270 million 的交易量,且周用户数最多达约 3600 人。

来源:Dune Analytics @niftytable

Gem.xyz

随着时间推移,更能节约 Gas Fee 的聚合器协议 gem.xyz 横空出世。在大幅度减少 Gas Fee 与更友善的 UI 设计下,Gem.xyz 快速将 Genie 的先发优势吞噬,并在 NFT 聚合战中获得大幅领先,目前每日使用量几乎是 Genie 的 5 倍 (Dune Analytics @sohwak, 2022),且配合上架分析与用任意 ERC20 代币支付手续费的设计,持续提升用户黏性。虽然 Genie 后续与 Looksrare 等陆续有其他合作出炉,但用户已经习惯了使用 Gem.xyz。

在NFT聚合赛道中,Gem.xyz 通过简单易懂的 UI 设计与大幅度 Gas Fee 减少的优势,让 Genie 目前难以在用户数和交易量上望其项背,而这个赛道的出现也让分崩离析的 NFT 市场有了大一统的交易环境,减少了使用者在购买 NFT 上的搜寻成本。

NFT 特殊定价机制与预言机

NFT 博弈论定价模型

Abacus

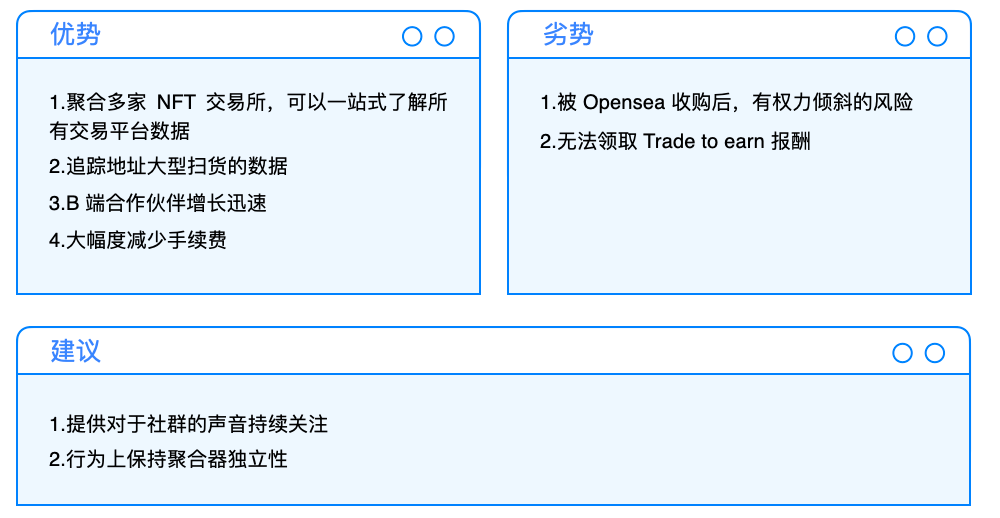

Abacus 采用的定价方式有两种,第一是同行激励定价,第二则是 Spot Market 定价。

同行激励定价是使用者先缴纳审核费(0.9%),让质押代币的人进行价值发现,价值发现的加权会根据质押数/最低质押数作为加权数。最终提交价格为提交价格的上下 5% 以内,就可以获得收益权利。透过这种激励方式,让大家参与价值捕获。

第二是 Spot Market 的定价模式,分别有池子的持有人与交易者。池子持有人是基础开启NFT定价池的人,可以设定初始价格与数量。举例来说,现在 Bob 有一个他认为价值为 100ETH 的 CryptoPunks ,当他设立 1000 个 xPunk 代币时,每个 xPunk 的初始价格则为 0.1ETH,随后开启荷兰交易。荷兰拍会在最后一个 xPunk 卖出后结束,而最终卖出价乘上代币总数,则为市场认为的 Bob 持有 CryptoPunks 的价格。关闭池子的方式可以通过拍卖,倘若拍卖价大于池中价格,则池子创始人可以收回本金,剩下多的 ETH 会分给交易者,反之持有人就会记录亏损。另外池子持有人可以使用退出的方式赎回 NFT,而池子创始人要支付市场锚定价的 5% 给交易者。

在这个两个机制的建立底下,交易者会有诱因去促使 NFT 的价格尽力趋近于有流动性的定价,同时去使用这个 AMM 机制进行套利。再加上因为交易者不知道池子拥有人会使用哪一种方式关闭池子,交易者很难通过压低池中认定将赚取价值,因为如此一来池子拥有人就会选择退出赎回 NFT,反而拿到更少收益。这种类似赛局的做法,在交易者充足的前提下能够使得 P2Pool 的价格推向市场的价值认同点。

NFT 自主计算预言机Banksea

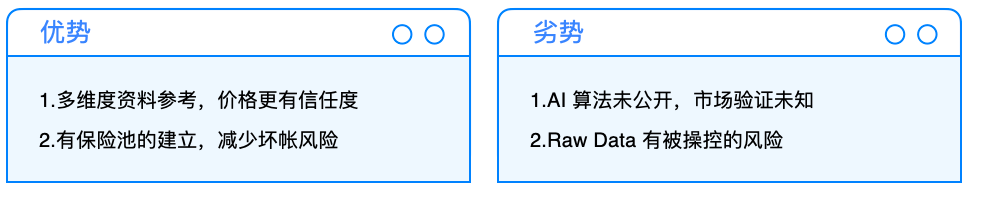

有别于一般的借贷平台使用 ChainLink,Banksea 拥有自己的数据源与内置预言机系统,进而产出更适合项目本身使用的架构。

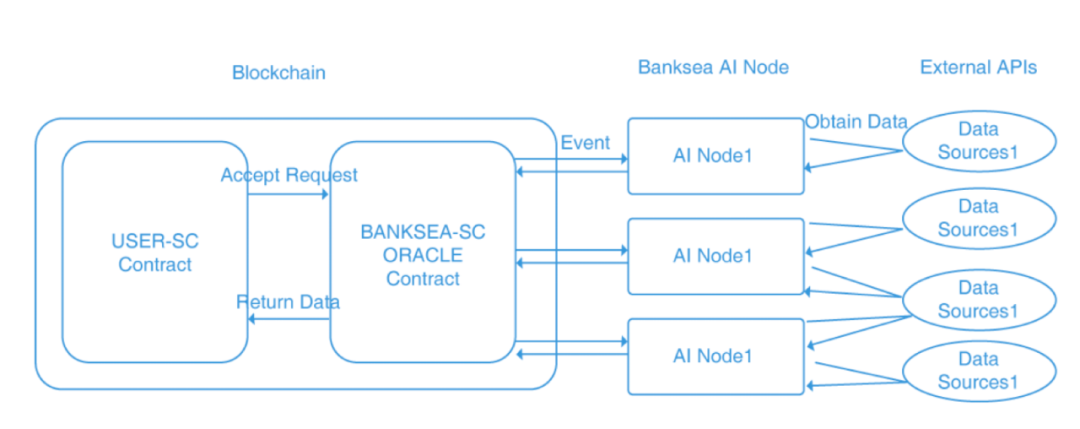

来源:Banksea 白皮书

Banksea 的预言机架构分为三部分:节点数据提供方、AI 计算节点与终端使用者。当使用方提出报价需求时,Banksea AI Node 就会向外在节点申请资料,在拿到资料后通过自己的演算法计算并将价格与风险指数通报给 Banksea 的 SC,最后回报给使用者。

Banksea 针对价格计算的演算法是将价格在一定区间的波动作为变量,计算出最适区间,然后再依照项目对于大盘与其他指标的相关系数计算出beta,并作为风险因子计算抵押率。详细算法内容未公开,因此是否能够体现真实市场反应还需要等待后期市场验证。

目前 Banksea 预言机的节点大约为四个,其中包含的维度有 Trading Data(Opensea, Rarible 等), Social Data(DC and Twitter), Chain Data(Etherscan 与 Solscan)与当前 Banksea 的抵押率进行喂价条件的参考,未来可能会成为广泛性使用的专属 NFT 预言机。

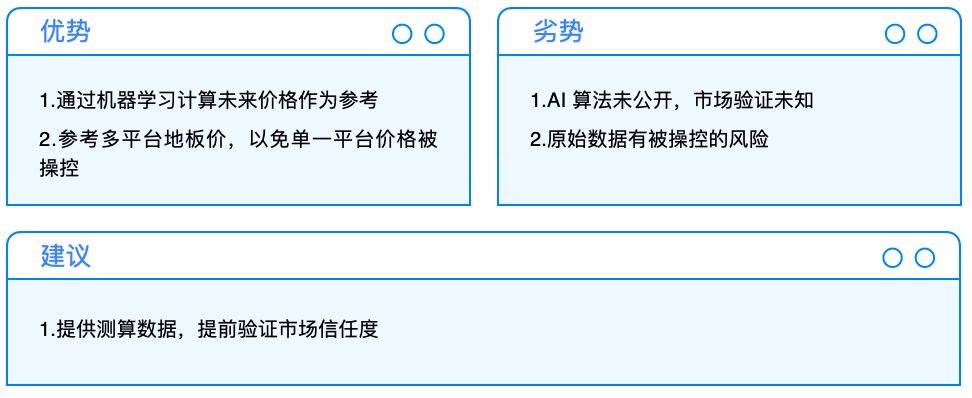

NFTBank.ai

NFTBank.ai 采用共同资金管理的方式,让使用者可以一站式管理自己所拥有的 NFT ,并通过地板价或是机器学习程序预估价格,进行投资组合跟踪管理。同时,能够抓取各家交易所地板价的特性,这一功能也让 NFTBank.ai 在今年二月时成为ChainLink 的数据来源,为其他 NFT 项目提供更精准的报价,从而优化 P2Pool 功能。

NFT 衍生品

NFT 期权平台

Putty

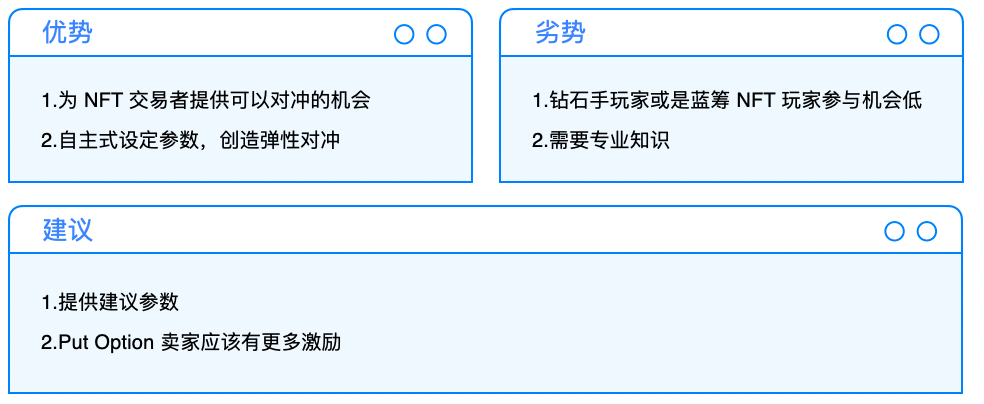

Putty 是一个对冲 NFT 风险的平台,在 V1 版本属于 P2P 的 Put Option 平台,让投资人与用户可以将 ERC721 打包变成 Put Option 在市场上交易。

举例来说,如果认为 CyptoPunks#0001 会在未来 10 天内跌破 100ETH,且 100ETH 是能接受的最低点位,投资者就可以设置一个 Put Option 的 strike price 为100ETH、Put Premium 为10ETH。当有人愿意卖出这张 Put Option 时,投资者将付出10ETH 给卖方,倘若最后 10 天内 CryptoPunks#0001 跌破 100ETH,投资者就可以行权拿回 100ETH,同时CryptoPunks#0001 转交给卖方。反之,没有跌破,投资者可以继续持有 NFT,10ETH 则视为保险金。

然而,这种模式会导致大部分钻石手的 NFT 用户不敢使用,纵然对冲掉了价格波动,但却造成 NFT(Underlying Assets)的流失。在一般金融商品中便于在未来时间点内进行回补,但 NFT 的特殊性反而会造成应该行权但却因为顾虑 NFT 流失的问题而不行权的状态,反而有违项目设计本意。因此,使用情境上应该多为炒作的 NFT,才有机会在这个市场中流通。

NFT 永续合约平台

NFTprep

NFTperp 是一个专门为 NFT 地板价打造的永续合约系统,采用 vAMM 机制,部署于 Arbitrum 上。有鉴于目前市场上NFT的波动较大,且蓝筹 NFT 的门槛过高,一般人难以进入,NFTperp 提供了一个对冲地板价与指数化蓝筹 NFT 的行为。这样的设计下,虽然对于中高价位的同系列产品的意义没有那么大,但一样可以在系列价格一齐往下时至少对冲掉地板价跌落的部分,减缓损失。而在指数化蓝筹部分可以允许用户以 5-10USD 的方式做多蓝筹 NFT,以做到部分参与获利的结果。

在喂价机制上,NFTperp 采用多参考资料来源,不仅使用 ChainLink 的报价,也对 upshot, Banksea, NFTBank.ai 与 DROPS等价格进行计算,并以 TWAP (5分钟一次资料纪录,8小时计算一次均价)的形式减少单资料来源预言机被操控的风险。

在维持衍生品价格靠近现货价格的设计上,NFTperp 不仅参考了 Funding Rate 的机制,也引入动态交易手续费机制。当正向溢价越高时,多方的手续费会从 0.3% 逐渐调整到最高 5%,空方会从 0.3% 逐渐降低至最低 0.1%,反之也成立。设计上,不只增加了保险金与项目收入,也促使主动踩踏的成本提高。

NFTperp 这种设计专门服务地板价客群,同时也让小散有可以碰到蓝筹 NFT 多头的空间,在当前的 NFT 市场中可以促进生态流动。

NFT 自动做市商

sudoSwap

NFT 跟 ETH 目前都是 1:1 的方式进行交换,对于常见的 DeFi 模型 AMM 目前很难运用在 NFT 的市场当中,同时,由于 NFT 均是整体售卖,在交换上就会因为 X*Y=K 的公式设计造成较大滑点。

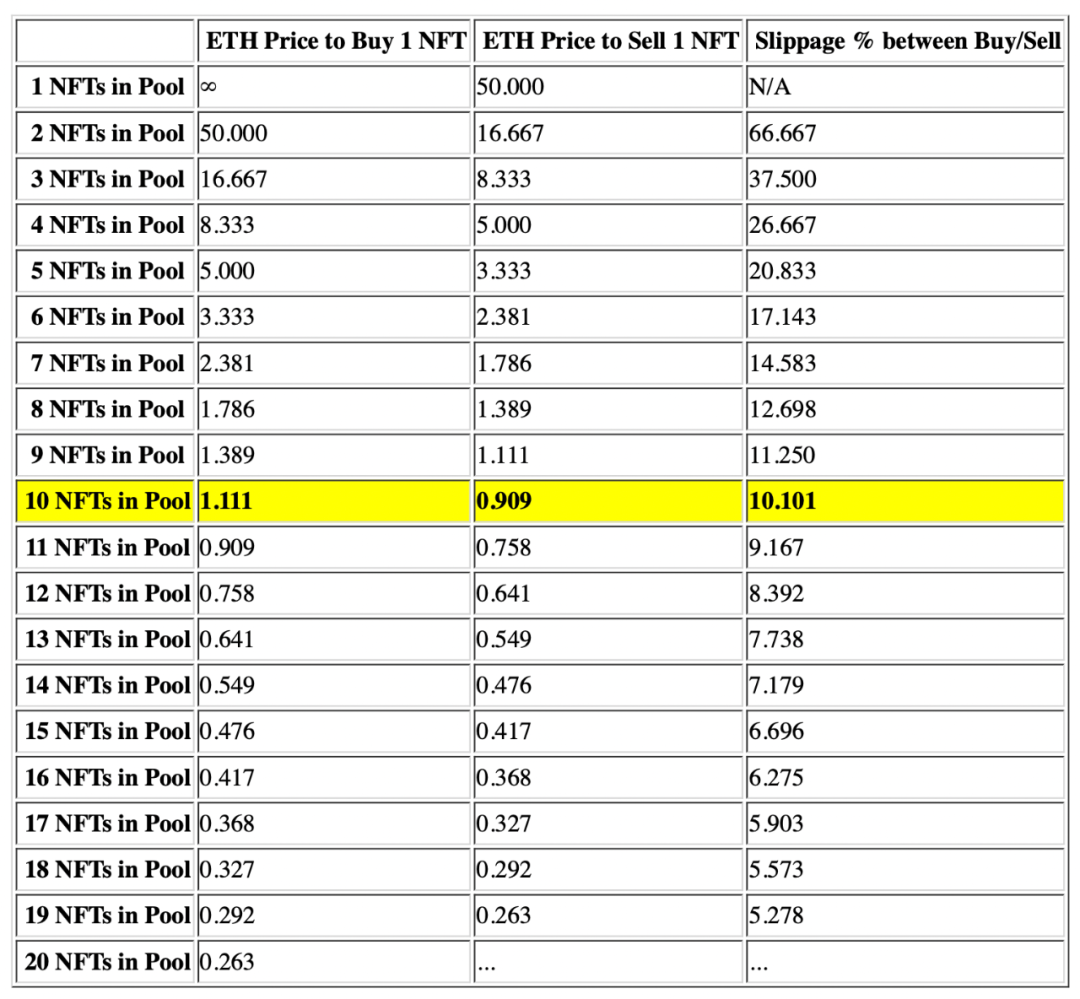

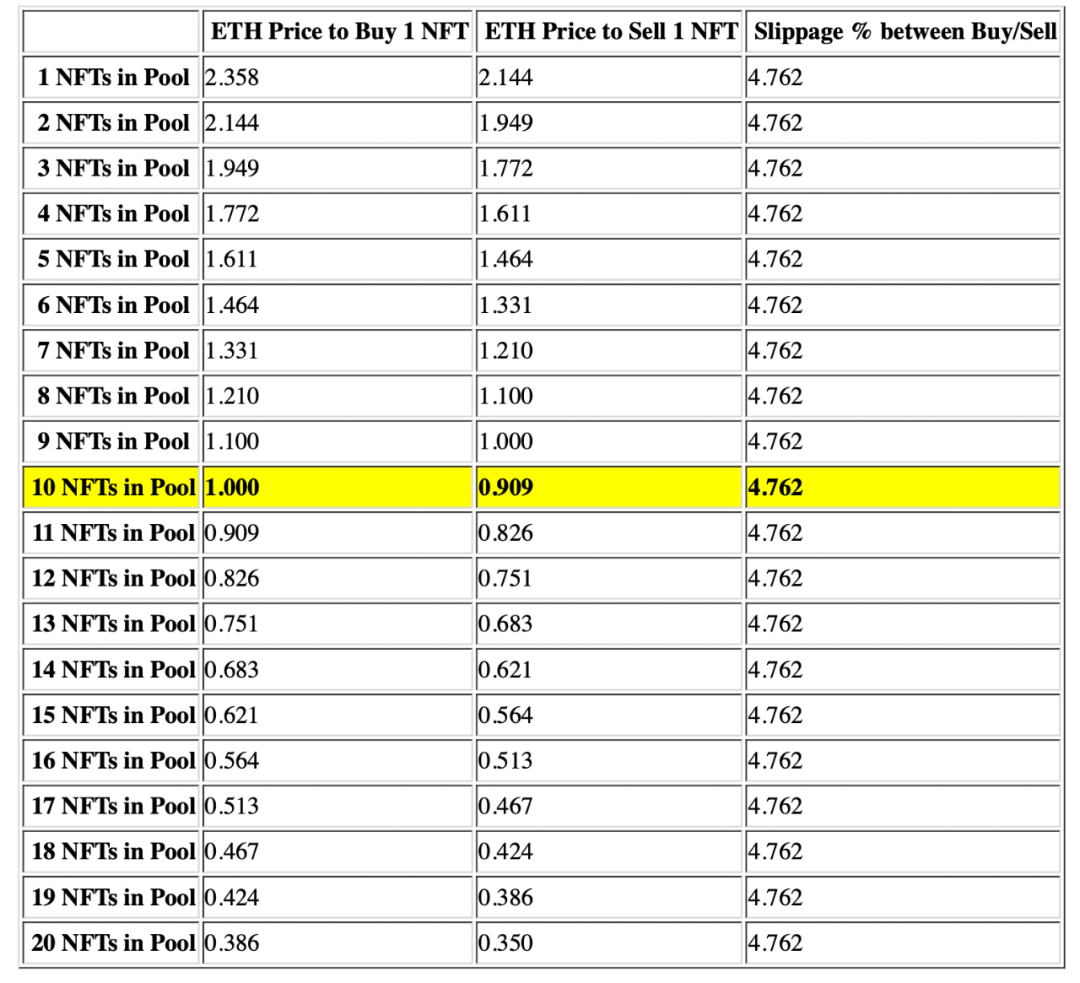

sudoSwap 是为了解决这个痛点而生的产品,它抛弃了 X*Y=K 的公式,而是将滑值恒定进而改变 k 值,用此方法不管买多少的 NFT,都会使买卖双方面对的滑点被抑制。同时,结合 UniswapV3 的设计,sudoSwap 允许单币提供流动性并限制其范围,换而言之就是可以在想要的价格区间买卖 NFT 且不用担心滑价。下图为 X*Y=K与滑价固定模型的差异:

来源:blog.sudoswap.xyz

倘若以这两张试算表格来说,单纯使用 X*Y=K 买 5 张 NFT 需要花费平均 2 ETH,滑价固定模型仅需要支付平均 1.221 ETH。然而 sudoSwap 的风险是对于流动性池的 NFT 布局,如果 NFT 的流动性太少或设置流动性分布不均交换的成本会变高。又因 NFT 每一张价格的独特性,使用这种 AMM 模型会有几率抹平 NFT 的多样性,且 NFT 的多样性会导致愿意投入的 NFT 流动性过少,面对这样的矛盾,市场的采用度势必很难提高。

结论

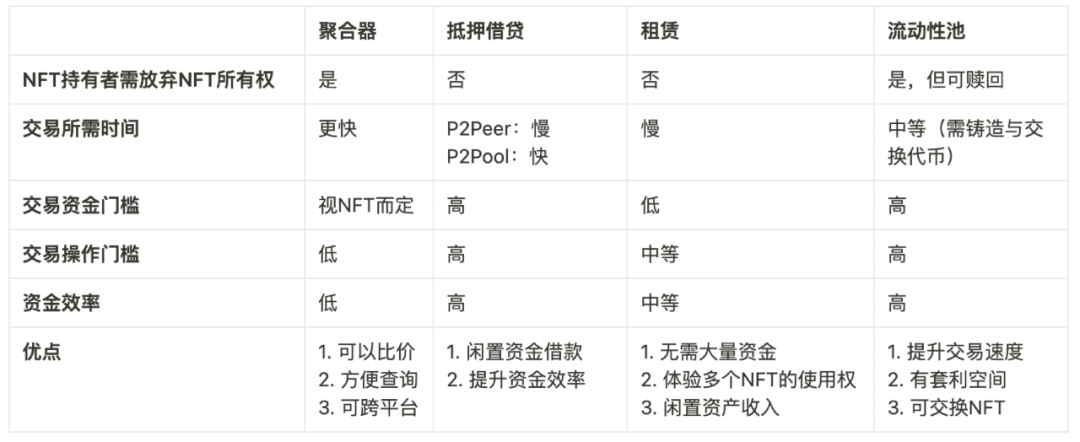

下表列出了各种解决方案的差异以及各自的优势。

目前,大部分用户集中在操作门槛最低的市场与聚合器领域,然而这两个领域并未完全展现出最大的资金效率。而从操作门槛分析,待更多的用户加入 NFT 领域,可以预测下一轮市场热点将集中在 NFT 租赁领域。操作门槛较高的借贷与流动池项目虽然能有效地提升资金效率,然而该如何吸引用户的目光,让用户感受到这些功能的重要性,是项目需要仔细斟酌的方向。

而在 P2P 与 P2Pool 的争夺战中,预言机与清算机制的完善会让 P2Pool 脱颖而出。然而,当前不管是 ChainLink 或是自主建立预言机的 Banksea,都因为 NFT 流动性问题,纵然报价精准,也很难确保在拍卖场以准确的价格清算完成,故 Abacus 这种同行激励的方式反而可以更好地体现市场价值共识,NFT 的流动性梳理与预言机的运用也会显著影响衍生物市场与指数市场的发展。

因此,虽然近期 NFTFi 会出现许多突破性项目,但如何对不同 NFT 进行独立评级,并建立流动性等问题,将会往市场共识与集中拍卖场的方向发展。同时,借贷与流动性的最大引爆点通常出自于借贷物品的高风险操作,导致需要精确度和准确定价的场景逐渐增多,因此笔者也建议在使用 NFT 进行衍生品操作时注意风险控制,过高的风险曝光在当前基础设施有限的前提下,会有大量清算发生,正如近期(05/07-05/10)Azuki 暴跌的情景。

最后,笔者相信,随着 NFT 的赋能愈来愈多,NFTFi 的运用不应该限制在 NFT 的主体上,在可见的未来 NFTFi 极有可能着墨于赋能的延伸运用以及权利转移,这也是最令人期待的。