注:本文主要介绍 Gyroscope 协议,不作任何投资建议

一、Gyroscope

稳定币协议 Gyroscope 于去年发布白皮书,基于该协议,GyroStable 近期与 Balancer 合作上线集中流动性策略,在 Polygon 生态中为 LST 资产构建做市模型及做市策略管理。Gyroscope 已在 Polygon 上线三种类型的 CLP(持续流动性池),并在上周受到市场关注,约在两周前推出了 $stMATIC / $wMATIC。

(数据来源:defillama)

据 defillama,目前其 TVL 达$735,763,铸造的 Stablecoins 达 $593,63。

(数据来源:defillama)

1)稳定机制

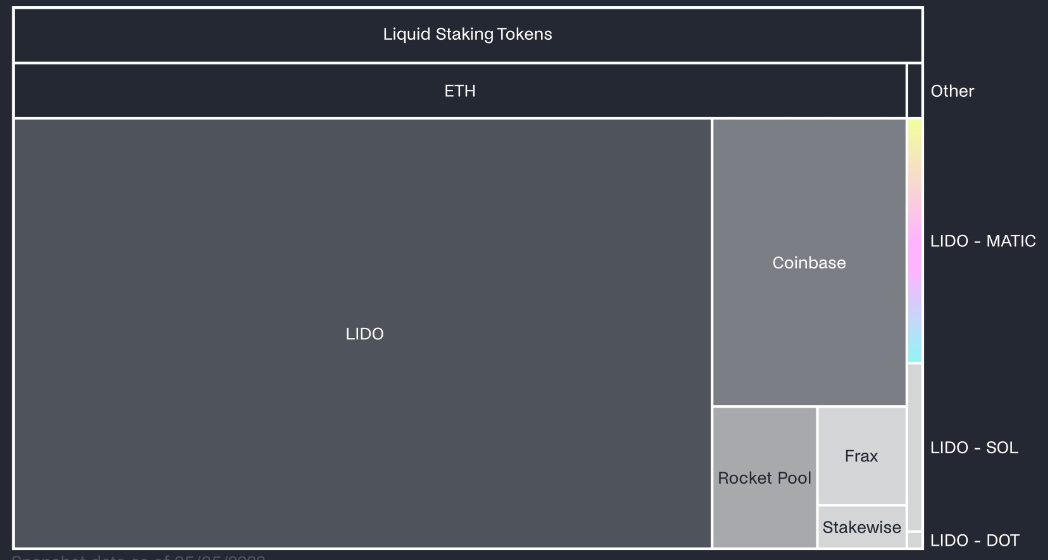

Gyroscope 的核心部分在于一个铸造元稳定币的协议,理想的 Crypto 稳定币市场是不希望依赖于中央银行数字货币或中心化稳定币的,这需要在去中心化稳定币的弹性、设计、价值转移上进行合适的创新。Gyroscope 创建的 GYD 是完全由储备支持的,实现抵押品的多样性,并增加其流动性:

Gyroscope 协议的稳定币为 GYD ,其抵押品由许多相互关联、但各自独立的 Vault 进行抵押。Vault 来自 Balancer 由各种资产组成的矿池(最开始的首选资产为其他稳定币)。这种方式可视为对 Maker 和 DAI 的一种创新与补充:

A:完全资产储备稳定币:每单位稳定币都有价值 1 美元的抵押品支持,旨在实现 100% 的长期储备率。

B:储备金:储备金由“一篮子”由协议控制的资产,共同为已发行稳定币提供抵押。

C:通过算法进行价格约束:铸造/赎回稳定币的价格是通过算法设定的,以进行平衡,并能够应对短期危机。

其抵押品由一篮子其他资产组成,包括其他稳定币、产生收益的工具或波动性资产,最开始支持以美元计价的稳定币,后续会加入其他类别的稳定币(包括欧元、日元等):

这种对储备资产的“分层”旨在实现弹性储备设计,允许单个金库的 "安全故障",单点故障并不会对其他金库造成溢出风险。

2)协议设计

Gyroscope 自备储备池,其稳定机制由一级市场 AMM (PAMM)、二级市场 AMM (SAMM)两个模块来维护:

PAMM:

PAMM 提供稳定币 GYD 的铸造和赎回的报价, 并把在异常状况下可能受到的冲击计算在内。为了铸造,用户必须将受支持的抵押资产存入 Gyroscope 各种金库之一,用户将 1:1 铸造稳定币(不考虑铸造费用)。

SAMM:

SAMM 是一个二级市场 AMM,为 Gyroscope 协议提供核心流动性。CLP 类似于 Uniswap v3 的集中流动性设计,但通过定制 Balancer v2 池,将流动性集中在 PAMM 的价格范围内,以达到更高的资本效率。

SAMMS 提供了一个围绕 GYD 的多样化流动性网络,如下图:

GYD 交易池有三种类型:

2-CLPs:将流动性集中在一个定价范围内的AMMs,由定价范围[α,β]和池子里的两种资产来确定参数的

3-CLPs:将流动性集中在三种资产之间,提升资本效率

E-CLPs:用于 GYD 交易市场,系 GYD 与其他资产配对的资金池

GYD 交易池遵循 DSM 定义的价格范围内集中流动性,在储备金健康的情况下,GYD 交易池将流动性集中在一个更狭窄、合理的范围区间内。如果储备金受到冲击引发 DSM 设定新的赎回价格,这个价格区间将会扩大。

GYD 交易池是冗余的(提供多条不同的 Gyroscope 稳定币出入路径 ),且彼此独立(假设其中一个资产配对失败,剩余的 SAMM 交易池仍然可正常运作,与 Curve 的单一池子不同)。

Gyroscope 的动态稳定机制(DSM):

与现有的非托管稳定币不同,Gyroscope 的稳定性不取决于对杠杆的需求。Gyroscope 没有中央发行机构,用户可以直接在协议中铸造和赎回,也不存在交易对手方。

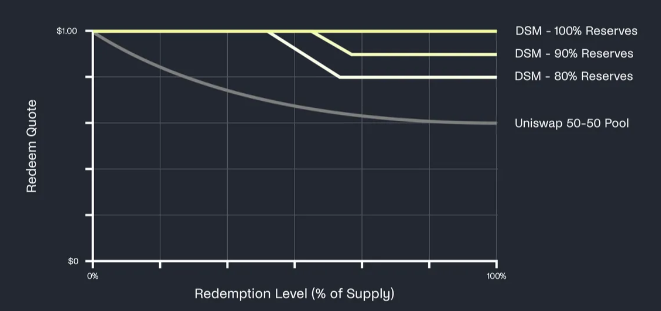

DSM(引用铸造/赎回价格的联合曲线)取决于当前准备金比率和资金流出量:

正常情况下,用户 1:1 铸造稳定币和赎回储备资产(不考虑铸造/赎回费用)。

抵押率接近 100% 的赎回:准备金低于 100% 抵押率时,PAMM 将自动以低于抵押品价值 100% 的比例赎回 GYD。即赎回曲线在 1 美元附近开始,GYD 在 1 美元附近交易,实现良好的流动性。

抵押率远低于 100% 的赎回:如果赎回持续, "流出 "增加,第二道防线即算法定价,赎回曲线将移动至“断路器”阶段,该阶段的赎回率会自动降至准备金率以下,赎回报价是逐渐降低的,以确保赎回始终可以进行(但仍会导致减计),并防止市场恐慌出逃和对货币锚定的攻击,同时奖励等待短期下跌过去的用户。

其他的稳定机制还包括:与 Maker 的Peg Stability Module (PSM) 逻辑相似,Gyroscope 机制允许稳定币与价值为 1 美元的资产进行交换。储备金抵押不足的情况下,可用杠杆贷款机制:这与 MIM 的运作方式类似,如果 GYD 价格大幅度低于 1 美元(某些市场崩溃发生时),杠杆持有者将能够以折扣价平仓,这将减少 GYD 的供应,使 GYD 价格回到 1 美元。

最后一道防线是储备金的运作,储备金可以通过几种机制从抵押不足的状态恢复到完全抵押的状态,来进行资本重组:如拍卖治理代币、储备资产产生的收益、通过协议收入等。

二、分析总结

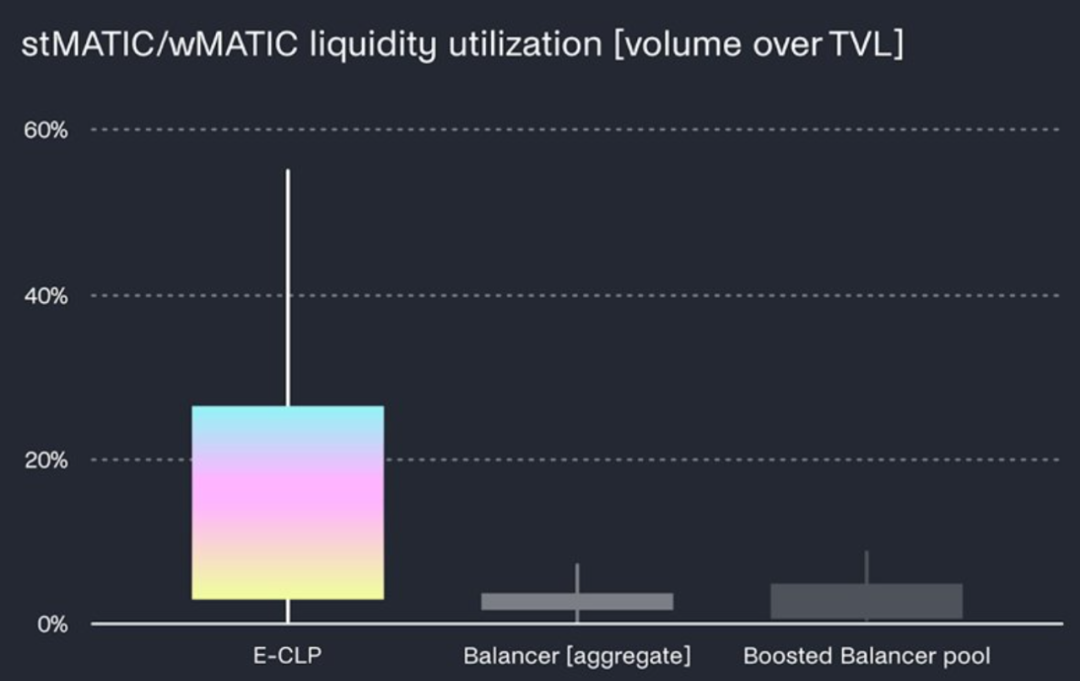

Gyroscope 的 GYD 交易池 E-CLPs ,可视为一个能够承受资产单点故障的、高流动性的 DEX。

stMATIC/wMATIC 池则作为其首个 LST E-CLP,一定程度上受益于 Polygon 生态的成熟性,Gyroscope E-CLP 的流动性资金利用率(liquidity utilization rate)越过其他同类池的 2 - 3 倍左右。

相对于 稳定币机制的可靠程度,稳定币的用例、场景和用户拓展情况同样重要。Gyroscope 早期基于其稳定机制,在一级市场曾引起讨论与关注。经过测试之后,选择从 Polygon 这一成熟的、有效承接了以太坊大量溢出的生态进行切入,有潜力成为算法稳定币市场的新鲜血液,并与 Fei Protocol 等进行竞争。

考虑到合作方 Balancer 在促进 $rETH 等资产集中流动性上的关键作用,以及对 LST 协议提供的新的、有效的飞轮对流动性的加持。后续需要关注其对于 LST 资产的深度切入,Gyroscope 的 LST 池有望进一步提高新晋 LST 市场效率(包括 stETH 等),预计后续将出现更多 LST E-CLPs,并在 Polygon 生态中占据优势。