不管是一级市场、还是二级市场,每天都被暴富神话充实,但似乎你永远成不了“神话”中的主角,有时可能不但成不了主角,连配角都成不了,只能成炮灰。

大部分人来这里并不是去寻找价值投资的,而是为了翻身的。突然有一天我们看到神仙在打架,市场被阴谋论包围,你开始怀疑自己没有翻身是不是他们把你钱赚去了?而加密市场离钱最近的,直接参与交易的顶尖捕食者——做市商,必然成为了市场憎恨的对象。

这种情绪不管是熊市还是牛市都不曾断绝过,比如出道16个月投资470个项目的 DWF Labs,投资这么多项目本来也没事,但却他说自己不差钱、不融资、投资的钱都是自己赚的。好了,这就得罪不少人了,比如吸纳融资的做市商。就像《加勒比海盗》中的杰克船长那样,把海里的和岸上的人都得罪了个遍,谁看到他都想锤他两下。

狡猾、诡计多端、市场操作、拉高抛售、对韭当割,是加密做市商的代名词。但在给加密做市商扣上各种帽子之前,作为一名行业“资深韭菜”,作为一名已经会“理性”分析的“资深韭菜”,我们还是要正视做市商在加密市场中的重要作用,尤其是在早期上币项目上。

本文以一位已经会“理性”分析的“资深韭菜”(上帝视觉)的角度来解释什么是做市商、市场为什么需要做市商、DWF 事件及其对行业作用。

希望本文也能像币圈的杰克船长那样,任何人来看到了,都想给我一个大逼兜。同时也欢迎同样具有上帝视觉的大神们前来讨论。

一、市场离不开做市商

很多人在行业玩了很久,但并不知道做市商是什么、为什么会有做市商,甚至于做市商被一些人视为操纵者,因为他们从事的某些行为可能被认为是在试图影响或操纵市场价格。就像所有水手都觉得,看到“飞翔的荷兰人号”就意味着死亡一样。

需要注意的是:“飞翔的荷兰人号”并不是在海上制造死亡的,他是有具体工作的,是在海上运送灵魂的,可以让水手得到重生。

同样的,并不是所有的做市商都很恐怖,遇到就意味着他要割你,做市商也是有工作内容的,他们对市场流动性和资金效率起到至关重要的作用,有些没有资金流动的代币,有了做市商,可以立刻活跃起来。

跟“飞翔的荷兰人”一样,很多人看不到他的面目。做市商也是这样,仿佛隐蔽在加密世界的某个角落,神出鬼没,没有谁会第一时间看到。哪些项目方需要资金、哪些二级市场代币缺乏流动性、哪里有盈利空间,他们才会出现在哪里。

看到这里你可能更糊了,说做市商就说做市商,怎么一会儿说杰克船长,一会儿说“飞翔的荷兰人”。这里是一个比喻,主要是体现做市商在加密世界的重要性,他们是加密世界的隐藏起来事物。如果不是机构点出来,我们基本不会直观发现他。

那我们一起来了解下,什么是做市商。

(一)什么是做市商?

自金融概念出现以来,就有了构建对应的金融“市场”,金融最重要的,是流动性,流动性是保持整个金融体系平稳运行的力量;快速有效地买卖资产的能力对交易者、投资者和整个市场至关重要。

纳斯达克平均每只股票有14家做市商,做市商总数约260家,此外,在流动性不如股票的市场,如债券、商品和外汇,大多数交易都是通过做市商进行的。

做市商通过提供大量流动性、确保高效的交易执行、增强投资者信心以及实现更顺畅的市场运行,为降低波动性和交易成本做出了巨大贡献。

加密行业的做市商是指帮助项目在加密交易中提供流动性和买卖报价的机构或个人,其主要职责是在一个或多个加密市场为交易提供流动性和市场深度,并通过算法和策略利用市场波动和供需差异赚取利润。

与传统市场一样,明确的做市活动规则对于加密货币市场的良好运作至关重要。加密做市商不仅可以降低交易成本和提高交易效率,还可以促进新项目的发展和推广。

简⽽⾔之,做市就是向任何给定的市场提供双边报价,提供买卖双⽅的市场规模;没有做市商,市场将相对缺乏流动性,这将妨碍交易的便利性。

(二)加密做市商与传统金融

加密市场做市商业务与传统金融相比,在本质上区别不大,但是运作模式、技术、风险管理和监管上却有天壤之别 :

首先,加密行业市商规模相对较小;

其次,加密市场的流动性相对较低,波动较大,做市商需要更加谨慎做好风险管理;

除此之外,因为加密市场的交易过程很难被监管,也没有严格的做市商制度来约束,所以交易所、项目方与市商之间的关系变得更加复杂。

最后一点是,在技术架构方面,加密行业需要具备更高的技术能力,保证交易的安全性。 做市商采用各种交易策略来提供流动性并获利。其中一些策略包括统计套利、订单流交易和市场中性策略。这些策略旨在利用市场低效和价差。

(三)我们为什么要做市商

(1)提供充足的流动性

做市的主要目标是确保市场有足够的流动性。流动性是指资产在不造成财务损失的情况下快速轻松地转换为现金的能力。高市场流动性可减轻任何交易对交易成本的影响,最大限度地减少损失,并允许高效执行大额订单而不会造成重大价格波动。

从本质上讲,做市商有助于投资者在任何给定时间以更快、更大批量、更轻松地购买或出售代币,而不会造成重大中断。

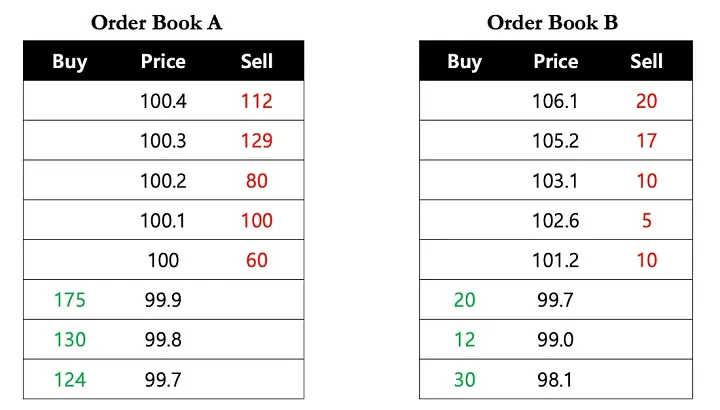

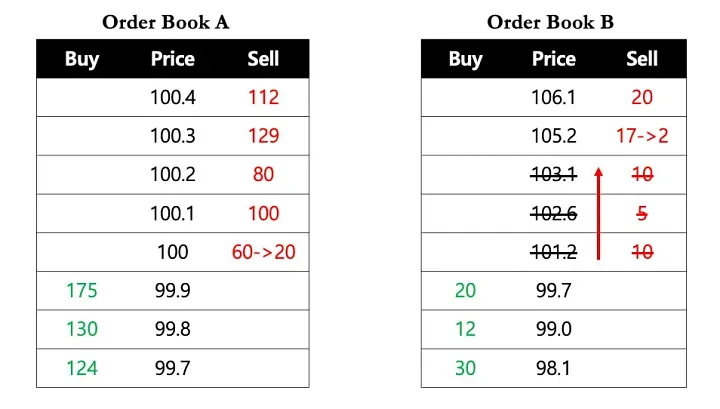

例如,有一位投资者需要立即购买 40 个代币,他可以在高流动性市场(订单簿 A)中,立即以 100 美元的单价购买 40 个代币。然而,在低流动性市场(订单簿 B)中,他们有两种选择:1)以 101.2 美元购买 10 个代币,以 102.6 美元购买 5 个代币,以 103.1 美元购买 10 个代币,以 105.2 美元购买 15 个代币,平均价格为 103.35 美元;或 2) 等待一段较长的时间,让代币达到所需的价格。

流动性对于早期上币项目至关重要,低流动性市场的操作都将对投资者的交易信心、交易策略造成影响,也可能间接造成项目的“死亡”。

(2)提供市场深度,稳定币价

在加密市场中,大部分资产的流动性都很低,且不具有市场深度,即使是小额交易也可以引发显著的价格变化。

在上述场景中,投资者刚购买了 40 个代币后,订单簿 B 中的下一个可用价格是 105.2 美元,这表明一次交易造成了大约 5% 的价格波动。这在市场波动期间尤其如此,较少的参与者可能导致价格显著波动。

而做市商提供的大量流动性,为订单簿形成较窄的买卖差价(Spread),狭窄的买卖差价通常伴随着坚实的市场深度,有助于稳定币价,缓解价格波动。

市场深度是指在给定时刻订单簿中不同价格水平的买入和卖出订单的可用数量。市场深度还可以衡量资产在不发生重大价格变动的情况下吸收大订单的能力。

做市商通过提供流动性来弥合这一供需缺口,由此发挥着市场关键作用。

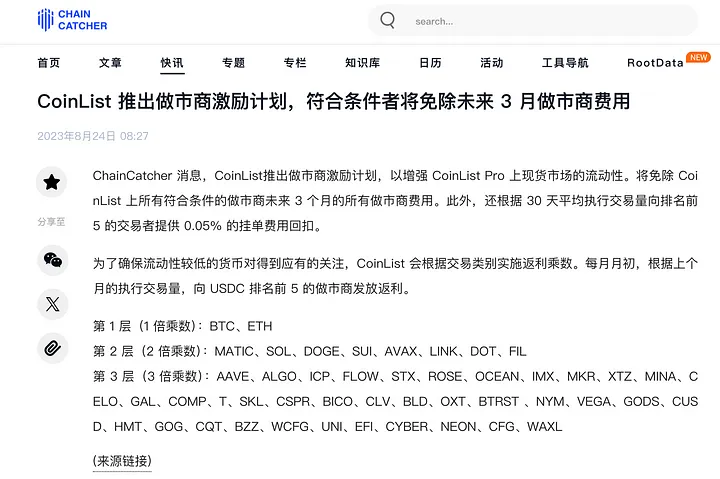

从交易所发布的做市场招商来看,也验证了市场是里不开做市商的。

这里列举一些交易平台的为市商提供的活动,从侧面印证了,行业是离不开做市商的:

从上面可以看出,交易平台为市商也提供一些服务,包括 0 息借贷额度。

做市商在现货、期货、期权市场都会参与,而且门槛也是越来越高。相应的,交易平台也会在不同的参与市场给予不同的特权。一般情况下,交易平台可以在以下项目在中给予市商优惠:

- 手续费折扣

- 杠杆资金

- 出入金额度

- API 内部通道

- 机构客户账户/账务体系

对于市商来说,手续费是特别关键的,尤其是高频交易过程。当然,在交易平台刚成立初期,很大可能会花钱请一些市商做市,尤其是期货、期权。

二、为什么DWF一直争议不断

(一)DWF Labs推出时的环境

22年FTX 爆雷,市场崩塌,⼀系列头部平台遭受重创,做市商和借贷成为重灾区:Alameda 作为加密货币⾏业最⼤的做市商之⼀,在这场闹剧中覆灭,并于 11 ⽉ 10 ⽇正式落幕;DCG 旗下做市商和贷款公司 Genesis,也在⾯临偿付能⼒不⾜困境。

头部做市商坍塌,⼤量本⾦覆灭,急剧的单边⾏情……这引起了⾏业做市商的空前恐慌,余震中,做市商趋于停摆,社区和项⽬⾯临巨⼤压⼒测试,加密⾏业的市场流动性遭遇⼤幅下降。

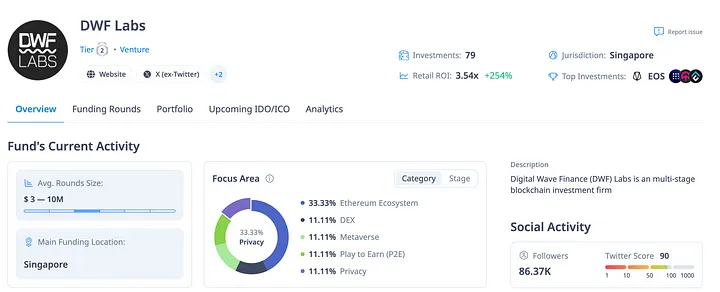

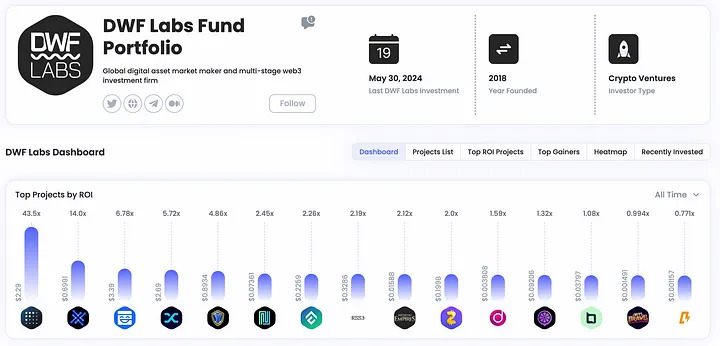

DWF Labs 就在这样的市场环境中迅速崛起,投资项目的数量自 2023 年 11 月开始大幅增长,短短16个月时间,投资超过 740 个项目。

DWF Labs 自2022 年9 月推出以来,就一直争议不断,结合一些论文和专访,可以得出他争议不断的结论有:

- 发展太快,用一两年时间用2年时间,走完GSR、Jump 等老牌做市场十年走过的路,还没完全走完市场考验期;

- VC和做市商同时做,即当裁判又当球员,不被做市商同行认同;

- 币安的疑问将他再一次推上风口浪尖(币安已澄清,涉事员工被裁)

(二)在资本市场不接纳 DWF Labs

做市商之间也存在着激烈的竞争和矛盾,尤其是在一个充满变化和不确定性的市场环境中,DWF Labs 公开遭到同行的排挤和攻击。具体经过如下:

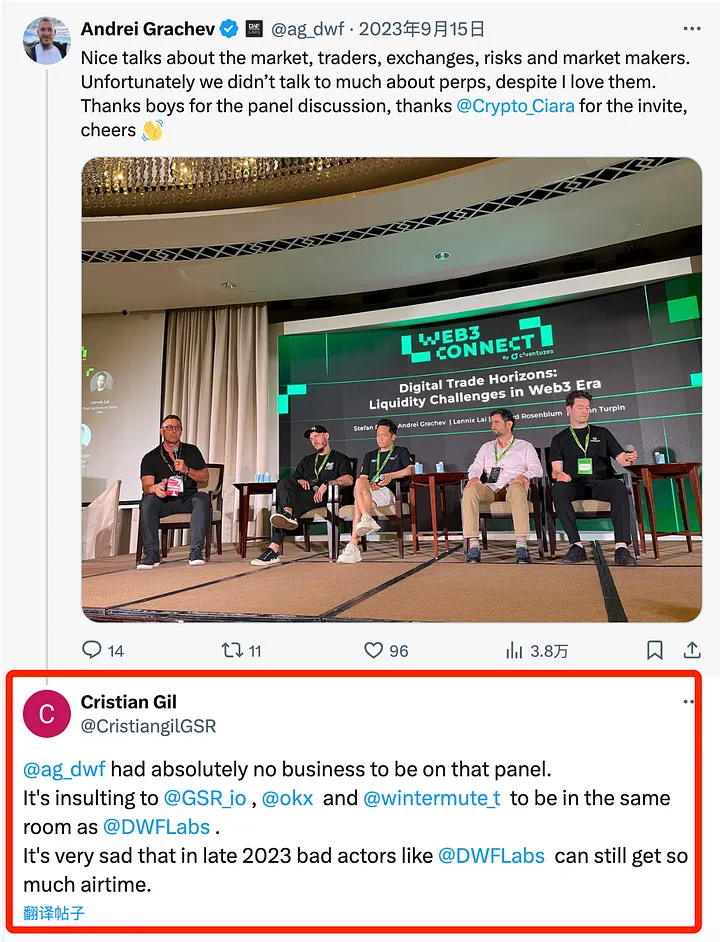

23年 9 月由 C² Ventures 在 Token 2049 期间举办的「Web3 Connect」论坛上,邀请了 DWF Labs 与其他三家做市商 GSR、Wintermute 和 OKX 参与讨论。

- GSR 是一家成立于 2013 年的老牌做市商,专注于为机构客户提供加密货币衍生品和流动性解决方案。

- Wintermute 是一家成立于 2017 年的算法做市商,专注于为去中心化金融(DeFi)和元宇宙(Metaverse)项目提供流动性。

- OKX 是一家成立于 2014 年的全球领先的加密货币交易平台,也提供自己的做市服务。

GSR 在推特平台上发文表示,DWF Labs 没有资格跟他们同台讨论,因为他们没有真正的做市能力和经验,也没有真正的投资能力和意图。

GSR 还表示,DWF Labs 对他们来说是一种侮辱,他们不会跟 DWF Labs 合作或认可他们。Wintermute 的 CEO Evgeny Gaevoy 点赞了 GSR 的推文,并表示他们也不会跟 DWF Labs 合作。OKX 则没有明确表态。

你看看,神仙打架也很魔幻,不讲武德,直接打人脸,揭人短。很多人当时都说,如果不是DWF Labs,自己压根就不知道GSR呢。额。。。。

DWF Labs可没惯着同行,DWF Labs 的联合创始人 Andrei Grachev 在推特上回应了 GSR 的指责,称 GSR 是一个「老古董」,没有创新和进步,只会在社交媒体上发牢骚。他还表示,DWF Labs无论是技术、交易、业务发展还是其他各方面,都比同行优秀。如果公平竞爭的话,同行肯定会输。他还嘲讽 GSR 的业绩和声誉,称他们是「无能的骗子」。

就瞅着DWF Labs 的联合创始人 Andrei Grachev说的:“自己无论是技术、交易、业务发展还是其他各方面,都比GSR优秀”这句话,我们来拆解一下DWF Labs 。

三、关于DWF Labs方方面面

(一)DWF Labs 前传——创始人发迹史

DWF Labs 联合创始人兼公众形象代理人是Grachev,虽然Grachev是俄罗斯人前期主要业务都在欧洲,但他跟Huobi(现HTX)和OKX有深厚的渊源,在亚洲有很高的人脉资源,所以我们能看到DWF Labs投资的几百个项目中,其中有很多亚洲项目,这跟Grachev早期做孵化器是有很大的关系的,同时也能理解为什么DWF Labs又做投资机构,又做做市商。

DWF 在23年前并不出圈,母公司 Digital Wave Finance 在欧美也是非常的低调。真正出圈是在22年9月Grachev在新加坡成立 DWF Labs,在11月FTX 及其关联公司Alameda落幕后,市场正处于迷茫期,WEB3中小型项目继续资金增加流动性。DWF Labs 在那个时候犹如救世主一般,给很多潜在项目带来希望的曙光。

文章到这里可没有结束,本文是WEB3精讲文,会分析时期的来龙去脉,所以我们来看看DWF Labs联合创始人Grachev,如何带动全球一二级市场的繁荣的。

按照时间线来看,Grachev发际史,及DWF Labs的机遇。

(1) DWF Labs 起源——火币俄罗斯站的运营

- Grachev出生于乌兹别克斯坦,曾在奥伦堡州立大学学习组织管理,然后担任了两年石油交易员。2016 年,他通过经营一个小型矿场,并进行一些个人交易进入了加密货币领域。

- 2018年,年仅30岁的Grachev成为火币俄罗斯站首席执行官,全力筹备火币俄罗斯站的上线事宜。火币俄罗斯是火币全球站(现称为 HTX)通过其云程序正式授权的当地交易所。

- 火币俄罗斯站筹备没什么困难,获得授权后,招聘技术人员搭建平台即可。困扰Grachev的是,如果火币俄罗斯站上线,没有流动性怎么办?没有流动性就没有收益。

- 这时Grachev得知,瑞士的一家小型高频交易(简称HFT)公司正在寻求低利率的交易所,Grachev意识到这将对其交易盈利能力产生重大影响。

- 火币俄罗斯站只有使用其品牌、软件和交易流动性的权利,代币上市和客户交易费率调整还是需要总部火币全球站授权。Grachev 花了2个月时间说服交易所允许他向这家瑞士 HFT 公司提供优惠利率,使其能够通过俄罗斯代理以廉价的方式来获得火币的流动性。

- 2018年12月8日,当Huobi俄罗斯正式上线时,交易量已达到 1,000 万美元,第二天,这个数字升至 2200 万美元。这时营销大师化身的Grachev开始宣传火币俄罗斯站。

这家名为 HFT 的公司,使 Grachev 声名鹊起,吸引整个加密货币社区的关注和审查。后来他成为了一家影响了 400 多个项目,调动自己数亿美元的庞然大物。该公司将被后来称为 DWF Labs,这就是它的起源故事。

(2)Digital Wave Finance 成立

火币俄罗斯站正式启动三天后, HFT 在瑞士成立公司,取名为Digital Wave Finance,主要经营做市和自营交易。

这家18年12月11日成立的高频交易公司,由 Marco 和 Remo Schweizer 兄弟以及 Michael Rendchen 经营。三人都是交易员,曾与做市公司 IMC Trading 密切合作,精通自动交易策略。他们的目标是将这些类型的策略应用于加密货币。

这个时候 Grachev 并没有加入Digital Wave Finance,Digital Wave Finance 的三位早期联合创始人貌似很低调,很少露面,所以在早期并没有多少人关注Digital Wave Finance。

Digital Wave Finance瞄准现货和期货交易,到 2020 年底,Digital Wave Finance 已初见成效,早期积累了 5000 万美元的资本

(3)Grachev 去火币化之后

在火币俄罗斯任职期间,Grachev 结识了加密货币交易所 OKEx(现称为 OKX)的区域营销总监 Zac Zou。

在火币俄罗斯关闭之前,Grachev 成立了一家名为 Vroom 的拉脱维亚实体公司,并推出了一个名为 VRM Trade 的网站。网站其主要战略之一是孵化其他交易公司,发掘人才。

VRM Trade的蓝图非常大,想通过投资下一家加密独角兽公司,成为最具影响力的独角兽加密集团,其核心圈子形成“去中心化的华尔街”。该计划是到 2021 年将其估值提升至 1 亿美元,其核心目标是成为“吸引所有人才并“统治”加密世界的最有影响力的公司”。

这可能也是后来Grachev成为 DWF Labs 联合创始人后,DWF Labs 做孵化的原因。

2020–2012这期间, Grachev 与 Digital Wave Finance 联系最紧密的阶段,由于 Grachev 在中国的人脉关系,他帮助 Digital Wave Finance 与其他交易所整合并获得了相应的低费用。通过合资公司,高频交易公司负责主要交易所的代币交易,而 Grachev 负责与交易所的互动以及其他小型交易所的代币交易。

至此,Digital Wave Finance已在更多交易所运营,且全线水平都较高。它在 Bitfinex 和 OKEx 上拥有 VIP 7 的等级,并且在至少 7 个交易所上拥有负挂单费。

这种等级带来了巨大的好处,例如,DWF在 Binance 上的下单交易做市商费用为 -0.002%,收单交易做市商费用为 0.0157%。这么低的手续费,可以让做市商给交易所提供源源不断的流动性。

(4) DWF Labs 成立

2022 年 6 月 VRM Trade 品牌被废弃,Grachev 为 DWF Labs 设立了一个新加坡实体,该实体将承担起 Digital Wave Finance 公众形象的职责。

Grachev、Schweizers 和 Rendchen 是最初的股东。

9月,DWF Labs 正式上线,这意味着一家积极的公司诞生,由于创始人的性个性,DWF Labs 自带网红流量,走到哪里都是散发着光辉的那种。

(5) DWF Labs 的壮大

2023 年 1 月,Zou(原OKEx 成员)、Heng Yu Lee 和 Ng(原 Gemini 成员)也成为 DWF Labs 新加坡实体的股东。

Ng 是 OpenEden 的联合创始人,该公司的资金由一家受新加坡金融管理局监管的注册基金管理公司管理,并与渣打银行的加密货币部门 Zodia Custary 合作。据 OpenEden网站称,Darley Technologies 的投资部门 Darley Labs 也是 OpenEden 的投资者。

2023 年2 月份,时任 Darley Technologies 场外交易主管的 Sylvain Barbezange 转到 Digital Wave Finance,担任机构主管。

从DWF Labs 人才结构可以看出,DWF Labs 虽然是一所新兴公司,但其联合创始人都是加密圈经验丰富的高端人才,着很容易使DWF Labs的孵化部门发现更好的潜力项目,这也是DWF Labs做好VC的底气。

该公司正在启动一项针对加密货币公司的首个孵化计划,并计划创建 Grachev所说的加密货币场外交易合规市场。

凭借 Digital Wave Finance 的资金支持,以及一路走来建立的丰富人脉,DWF Labs 具备在不久的将来成为加密货币领域的一股重要力量的能力。

(二)DWF Labs 投资收益率

DWF Labs 认为动荡的市场正是进入投资领域的最佳时机,所以他们在22年FTX 爆雷后,市场一片低迷时,DWF Labs在一二级市场迅速铺开,入场了几百个项目,这一步果然奏效,他们已从利润中积累了足够的资金来投资项目。

DWF Labs 在官网中表示,「无论市场状况如何,DWF Labs 平均每月都要投资 5 个项目」。作为以做市和高频交易为主营业务的公司,我们来看看业绩怎么样。

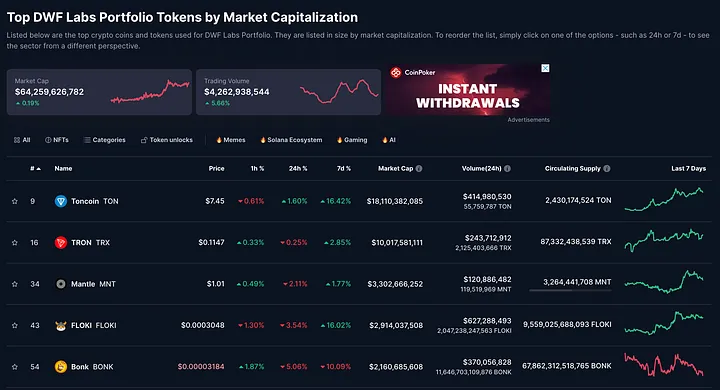

在选择做市币种上,DWF Labs 以东亚项目、各路新老情绪题材标的为主要做市目标。目前能够搜集到140个属于DWF Labs 敘事的代币,总市值为64,026,720,062.54。过去7天内DWF Labs叙事代币的平均价格波动为9.1%,在此期间表现最好的代币是MRST、ORT、JASMY。

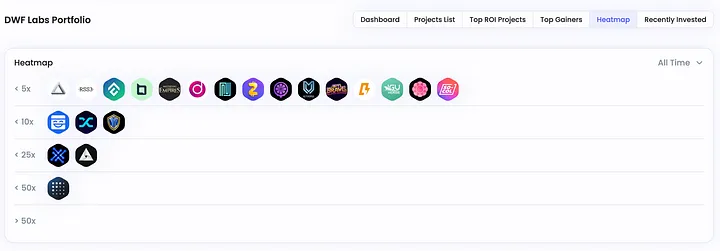

数据平台Cryptorank显示:DWF Labs从去年9月到现在,一级市场投资综合ROI达 3.54%,投资范围在3–1000万美元,主要投资Ethereum 生态、DEX、元宇宙、游戏及隐私赛道,在投行中等级中属于2级 。

- 其中50倍涨幅1个、25倍涨幅2个、10倍涨幅3个、多数在5倍收益收官。

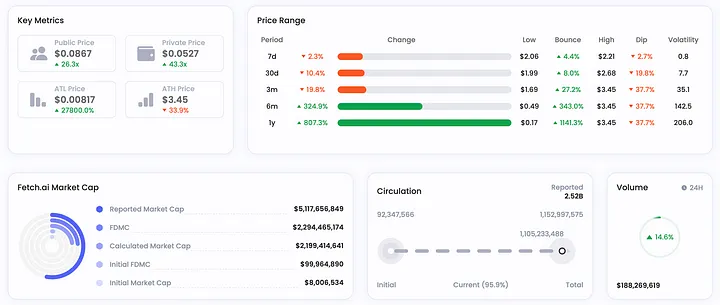

- 涨幅最高的项目Fetch.ai;

以上收益率貌似并不出众,那是因为数据平台是动态的,有项目下跌时,综合收益被稀释,加上很多项目已经走完整个市场周期或处于调整期。

我们点开任何一个项目,可以看到历史涨幅,比如Fetch.ai,一年涨幅达807.3%,这说明DWF Labs选择投资标的有自己的一套。

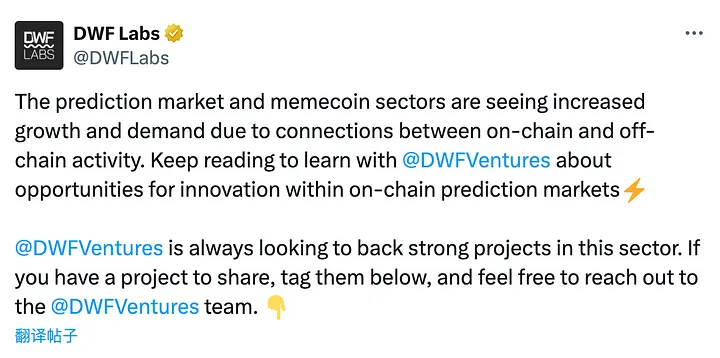

(三)DWF Labs 近期投资方向

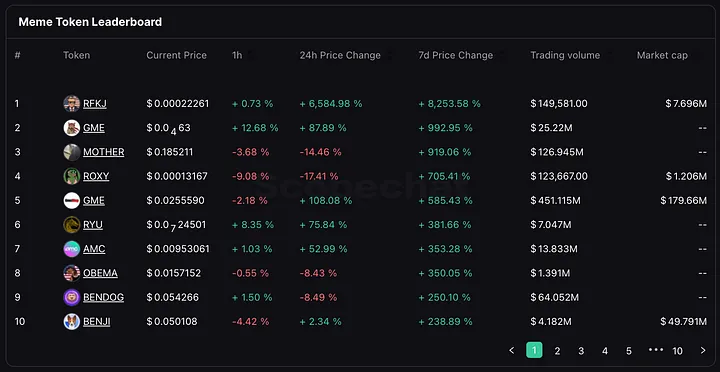

DWF Labs 一直坚持每个月选择5个代币进行投资,6月份刚开始,DWF Labs就将目光投向了 Memecoin 这一批量制造“逆袭”赛道。

DWF Labs 高调进军Meme赛道,联合创始人Andrei Grachev官宣将向Meme项目投入更多资金:$LADYS和$FLOKI已明确投资,还有三个项目正在沟通中。

6月4日,DWF Labs 购买 $FLOKI 之后,6月5日代币突破历史新高 $0.000343,涨幅45%。

6月3日,DWF Labs向 $LADYS 投资500万美元。

DWF Labs 投资 $LADYS 后,市场表现并没有像$FLOKI那样有太大反应,近7天涨幅4.16%,不知道是不是一个机会。

所以我们来分析一下:

(四)关于 $LADYS

Milady项目于 2023 年 5 月 5 日启动,是一个与Milady NFT系列相关的项目,其代币名为 $LADYS。供所有 PEPE 代币和 Milady Maker NFT 的持有者领取 $LADYS。

正如官方所示:

$LADYS 是一个没有内在价值或回报预期的 meme 币,这个代币与 Charlotte Fang 或她的创作 Milady Maker 没有任何关联。它只是向我们都喜爱和认同的一个 meme 致敬。这个项目没有正式团队或路线图,完全是为了娱乐目的而存在。

(1)关于代币

- 项目名称: Milady

- 代币名称: Milady Meme Coin ($LADYS)

- 流通市值: $217,114,922.00

- 市值排名: 301

- 完全稀释市值: $217,114,922.00

(2)代币分布

$LADYS 主要集中在:

- 中心化交易所:57.96%

- 大持有者:22.29%

- 中等持有者:6.95%

- 项目/智能合约:4.75%

(3)$LADYS看涨指标

- 敘事:LADYS属于Meme敘事,Meme板块共614个正常运行代币,总当前市值为68,346,212,796.40,板块过去7天内代币平均涨幅增长了3.1%。

- 而$LADYS近7天的涨幅为-2.39%,这表明$LADYS近期价格疲软。这也意味着市场尚未完全认识到其潜在价值。$LADYS 可能拥有其他优势或未被发掘的潜力,可以作为未来增长的催化剂。

- 从资金费率来看:$LADYS目前在Bybit(期货)上的资金费率为0.06%,这意味着有更多的多头持仓,表明市场看涨情绪,因为他们愿意支付0.06%的费用给空投交易者。目前总未平仓合约价值为$18,763,223.56,过去24小时的交易量为$11,190,797.76。

(4)中立指標

- BOLL指标:目前$LADYS价格位于中轨线和上轨区间,表明近期表现相对强劲,中轨线可能作为支撑,上轨可能是短期目标。

- RSI:目前的RSI为54.89,表明市场状况中立,没有明显的超买超卖信号。

到这里,这篇长文基本就结束了,DWF Labs 是争议较多的新兴做市商,以自己独特的“风投+做市+孵化”模式运行,这在之前的做市商中是不能想象的,所以目前争议挺大。

DWF Labs 就像《加勒比海盗》中的杰克船长,做事情从来不按套路出牌,海里、岸上的人得罪一大半,谁看到都想呼他两下。可是架不住别人是有真本事的,所以他获得了一大片“脑残粉”。

按照书面讲解来说,DWF Labs 是行业鲶鱼,DWF的争议不会停止,可以预见的未来他反而会愈演愈烈。些人认为 DWF Labs 是Crypto行业的创新先驱,而有些人则认为他们是收割机,是市场不稳定因素的制造者。

不管是什么样子的,作为行业内一份子,我们是来这里翻身的,不应该随意被带偏,我始终认为,多数人看不懂的才有更大的机会。

DWF Labs 在6月初给了我们一个明显信号,还有3个项目正在洽谈中,按照行业惯性,当他官宣的时候是他偷偷入场的时候,所以如果要做跟买,你得做好链上追踪,等官宣的时候跟着赚钱就行。

参考文献:

https://www.prestolabs.io/research/market-making-predatory-or-essential

https://news.marsshare.cc/20231222113456020809.html

https://foresightnews.pro/article/detail/43411

https://www.wikibit.com/zh-cn/202310292534493947.html

https://www.chaincatcher.com/article/2123653

https://medium.com/hindsight-series/dwf-ventures-investment-thesis-2023-c08486bcc0d0