自去年6月的DeFi Summer热潮以来,DeFi市场持续保持指数级增长,生态不断繁荣。据Defi Pulse数据,DeFi最新总锁仓价值(TVL)约1100亿美元,即将追平11月上旬的高点。

基于各大公链的各类DeFi项目和协议已有近700个,涵盖十几个赛道。传统金融市场的储蓄、借贷、资产管理、交易所、衍生品、保险、基金等业态,都可在DeFi市场找到相应的镜像产品。因此,DeFi也被认为是中心化金融的一个去中心化“平行世界”。

不过,作为基本金融工具之一的债券,在DeFi市场尚未出现一款真正意义上的去中心化应用。没有去中心化债券的DeFi市场,显然是不完整的。究其原因,则是缺乏一个适合债券类产品的标准和协议。

为此,一支由来自法国、乌克兰、印度、马来西亚、美国的数学、金融、算法领域专家,区块链天使投资人,加密货币顾问,Make DAO、Alpha Wallet等知名项目开发者等组成的全球性精英团队,提出了专门针对债券生态的ERC-3475标准,并基于此标准开发了去中心化债券协议DeBond Protocol,致力于打造一个去中心化债券生态平台,为DeFi补齐去中心化债券这一重要拼图。

去中心化债券缺席DeFi

债券之于金融市场有多重要?

债券是现代商业和市场经济大厦的基石之一,它与货币、票据、股票共同构成基本金融工具。有了这些基本金融工具,实体经济的投融资需求才能够得到满足,市场经济才得以繁荣。并且,基于这些基本金融工具,衍生出了远期合约、期货、期权、权证、掉期(互换)等合约产品,从而构成了今天我看到的纷繁复杂的金融市场。

其中,债券市场作为一种灵活、有效而又安全的市场机制,可以通过推动储蓄转化为投资,为政府、金融机构、企业等资金需求方提供融资,为投资人提供多元化的固定收益产品,为社会财富的稳定增值提供良好的“蓄水池”。

以美国为例,10年期国债收益率不但左右着美联储货币政策走向,而且是美国股市的晴雨表,进而成为全球经济和金融市场的风向标。美国每年仅发行国债的金额就接近甚至超过GDP的100%,此外还有市政债券、公司债券、联邦机构债券等。2020年,以美元计价的债券占美国当年名义GDP(20.93万亿美元)的132.5%。

我们再把目光转到去中心金融市场。目前已经形成了由智能合约钱包、自动交易工具、收益最大化、无抵押贷款、代币化基金、协议聚合器、借贷和保证金交易、合成资产、预测市场、去中心化保险、DEX、稳定币、支付、数据服务等组成的DeFi宇宙生态。传统金融市场的银行储蓄、借贷、资产管理、基金、保险、衍生品等业态都能在DeFi市场找到相应的去中心化应用。

然而,至今尚未出现真正意义上的去中心化债券。是DeFi市场没有发行债券的需求吗?显然不是!

去中心化债券缺席DeFi,是由于区块链基础设施不完备,缺乏一个适合债券类产品的标准。

DeFi市场通用的标准为ERC-20。ERC-20作为一种同质化代币标准接口,所有代币均对应同一个智能合约,执行统一的算法标准,难以满足更复杂的金融产品需求。

而债券类产品对抵押品、发行规模、赎回期、利率、还款方式、还款时间等具有多样性、非标化要求。而且,债券持有人往往出于投机、赚取差价的需求,对债券的流动性有更高要求。

DeBond补齐DeFi债券拼图

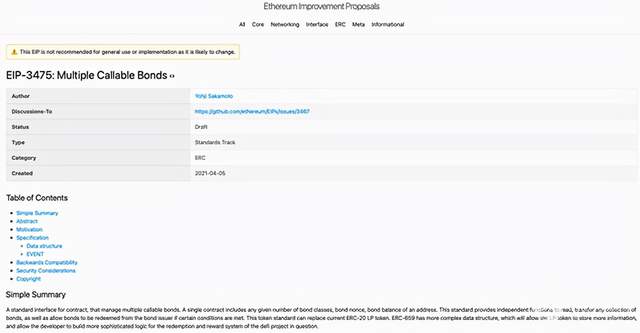

为了解决上述市场痛点,DeBond团队提出了专门针对债券生态的ERC-3475标准,并被合并到了ETH master。

ERC-3475是一个多重可赎回债券标准,拥有更复杂的数据结构,每一张债券无需额外部署智能合约,即可获得独立的算法规则。基于ERC-3475标准,不仅可以创建传统意义上的标准债券,还能创建期货、期权等金融衍生品。

相比ERC-20,ERC-3475具有显而易见的优势:

- 每个债券对应一个独立合同,允许用户灵活定制不同的赎回时间、执行条件和利率。

- 债券可以在DeBond DEX交易所上市交易,或者拆分、打包后作为次级债券在二级市场交易。

- ERC-3475不仅能生成以同质化代币作为抵押物的债券,非同质化代币(NFT)也可以作为抵押物生成债券。

举个例子:

假设Alice拿100美元投资于DBIT-USD债券(DBIT是DeBond生态中债券利息支付和二级市场交易的结算货币),这100美元将作为抵押物,被转到DBIT-USD AMM交易对合同。

然后Alice会立刻收到200张DBIT-USD债券,这其中可能包含标记为“1”的3.7张DBIT-USD债券(债券可拆分),标记为“2”的3.7张DBIT-USD债券、标记为“3”的7.4张DBIT-USD债券……不同标记代表着不同的赎回期。

2天后,Alice可以赎回标记为“1”的3.7张DBIT-USD债券。赎回时,她将获得以DBIT支付的本金和利息。如果她不想持有DBIT,可以根据交易对合同,将DBIT兑换成USDC。

4天后,Alice可以赎回标记为“2”的3.7张DBIT-USD债券。

6天后,Alice可以赎回标记为“3”的7.4张DBIT-USD债券。

……

到了第99天,Alice总共收到了价值200美元的200枚DBIT(100美元本金和100美元利息)。

上述案例中,同样是DBIT-USD债券,因赎回期不同各自对应独立的合同,Alice赎回标记为“1”的DBIT-USD债券,并不影响标记为“2”“3”……的债券继续存续。

如果她在债券到期前需要用钱,可随时在DeBond DEX交易平台将债券转让。如果有利可图,她也可以将持有的DBIT-USD债券拆分,或将多个债券打包成为次级债券再转让。

当然,DeBond的优势远不止于此,其更大的意义在于通过创新性的经济模型,解决了当前DeFi市场的最大弊端——流动性不可持续。

根除流动性顽疾,开启DeFi 2.0时代

从去年6月的DeFi农耕热潮至今,轰轰烈烈的DeFi Summer已经走过了近一年半时间。在此期间,DeFi经历过热钱涌入和造富效应下的高光时刻,也遭遇了退潮后的一地鸡毛。

经过一年半的发展,人们逐渐发现了DeFi的弊端:Compound等Yield Farming协议以高收益来吸引早期参与者向其流动性资金池存入更多的资产,然后协议利用早期参与者提供的流动性来吸引更多参与者。但这种激励模式只能吸引流动性矿工的短期参与,一旦市场上出现了收益更具竞争力的Yield Farming协议,早期参与者就会“挖卖提”,转走资产(流动性),并抛售前期挖矿收益(协议代币)。

而在早期参与者短时间内的集中抛压下,协议代币价格下跌,进而引发更多流动性矿工退出,出售协议代币……如此便陷入恶性循环,产生踩踏效应,特别是一旦遇上大市不稳,就极易导致崩盘。

因此,流动性挖矿对DeFi协议的初期发展赋能较大,但长期来看,始终顶着一颗流动性枯竭的定时炸弹。

在这一背景下,不少人提出了DeFi 2.0概念,试图通过新的机制来解决DeFi协议面临的问题,DeBond便是其中之一。

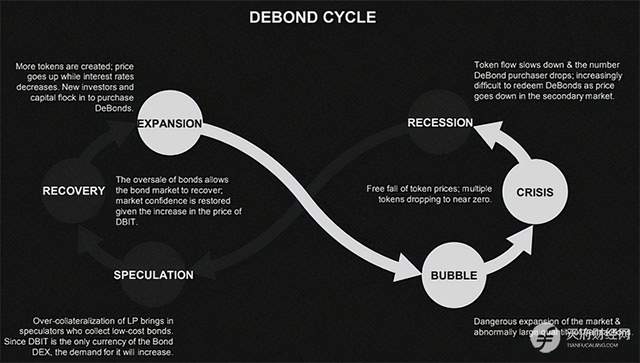

DeBond不但填补了DeFi市场完全去中心化债券的空白,而且以其创新的经济模型,解决了流动性不可持续这一根深蒂固的难题,形成了生态自我修复,穿越经济周期,构造“扩张—泡沫—危机—衰退—投机—恢复—扩张”的良性闭环。

1.如上图,因为DBIT是DeBond生态的结算货币,当市场处于扩张期,新的投资者和资本蜂拥而至,纷纷买入DeBond债券,推升DBIT价格。DBIT价格上升,而债券利率下降(债券价格与收益率成反比),吸引更多融资方发行DeBond债券,从而铸造出更多的DBIT(收到抵押品后,Bank合约将根据减半模型和预言机的价格,为抵押物所在的LP合约铸造DBIT);

2.随着市场进一步繁荣,泡沫开始出现,风险开始扩张,债市出现超买;

3.危机到来,此时,代币价格自由下跌,甚至一些代币可能会接近归零;

4.接着市场便进入衰退期,代币流动性下降,购买债券的人数下降,而且随着债券在二级市场的价格下降,收益率上升,赎回债券越来越困难;

5.这时候,由于LP代币的过度抵押,市场看到了收集低成本债券的抄底机会,而购债需求推升对DBIT的需求,DBIT价格企稳回升;

6.随着越来越多的抄底者进入,增量资金进来,债市景气度恢复,债券收益率下降,旧债券赎回变得容易。鉴于DBIT价格上涨,市场信心得到修复,市场逐渐复苏,进入新一轮景气周期。