推荐:

1、PANews推出了很多优质内容汇总频道,比如PAData、区块链日报、NFT日报、NFT预告、区块链大事件一周预告、一周精选、区块链融资周报等精品频道,请点击此处下载PANews即可第一时间看到这些频道内容的更新。

2、点击此处加入PANews群组与加密老司机畅聊你知道的加密圈那些事

时至今日,加密资产正日益成为后现代投资组合的关键组成部分。现代投资组合理论(MPT)也已成为构建多元化资产投资组合的主流框架,可以预期将优化整体风险和回报。多年来,投资者在不断变化的市场环境中应用了这种方法,而现在,他们的投资组合正在发生演变。

由于加密货币资产的逐渐强大,投资者们在现有投资组合中开始加入这个最新的资产替代类别。本报告将通过现代投资组合理论(MPT)的视角,来深入研究加密资产的投资论点,以及它们在投资组合中的作用。

来源:Grayscale

作者:David Grider & Matt Maximo & Michael Zhao

编译:陈一晚风

• 新兴资产类别:

加密资产已经成为后现代组合的一个关键组件,它为分配者提供了一个新的类别,将风险和回报范围扩展到房地产或私募股权等传统选择之外。加密资产提供了对下一波网络、web 3.0云经济的敞口,用户采用率的增长速度与1999年的互联网大致相当。尽管加密资产强劲增长,但其市场估值周期甚至早于20世纪90年代中期的互联网。加密资产提供了约2.7万亿美元的可投资范围,或全球金融资产的约1.2%,并且最近已经变得足够大,可以纳入机构投资组合。

• 宏观投资环境:

机构现在正在使用加密资产作为一种新的投资组合构建工具,在宏观环境下,货币供应增长和负实际利率创造了一种动态,不冒险实际上是最大的风险之一。对于许多现金充裕的投资者来说,传统的资产委托没有其他选择,这使得股票和债券的估值达到历史高位。在过去30年里,高估值加剧了预期回报下降的问题,这要求投资者在承担更大的投资组合波动性的同时,更大程度地暴露于非流动性的私人市场替代产品,以维持7%的预期回报率。

• 后现代投资组合资产:

使用加密货币的后现代投资组合资产,在过去10年中有8年是表现最好的资产类别,通过作为一种风险资产和对冲通货膨胀,为具有挑战性的宏观环境提供了一个解决方案。加密资产使之前受到限制的投资组合经理能够在一个新的极大扩展的风险和回报范围内进行配置。虽然加密货币资产带来了更高的回报率和更高的波动性,但在过去三年里,它们也为拥有更高夏普比率或风险调整回报率的投资者提供了比其他所有资产类别更丰厚的回报。加密货币资产与全球资产类别的相关性较低,与其他加密货币资产的相关性适中,这使它们具有有吸引力的投资组合多样化优势。

• 全球60/40+加密产品组合:

MPT是建立在一个原则之上的,一个适当多样化的风险资产投资组合可以为既定程度的风险提供比那些资产单独提供更高的回报。在过去三年中,将全球60/40股票和债券投资组合与1%、3%和5%的加密货币组合组集中在一起,将会带来越来越高的回报,波动率略高,跌幅最大,但夏普比率高于单独的全球60/40投资组合。增加该投资组合对加密货币一篮子的敞口将继续改善夏普比率,直到加密货币的投资组合权重超过约40%。

• 长期市场假设:

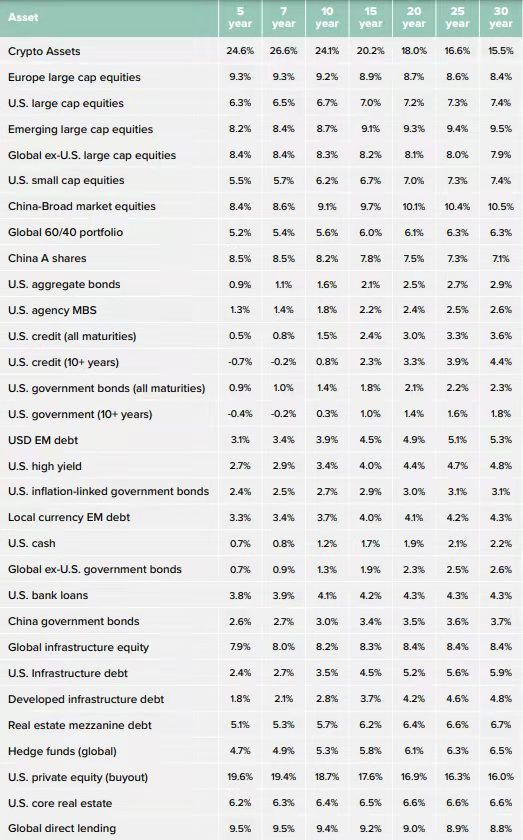

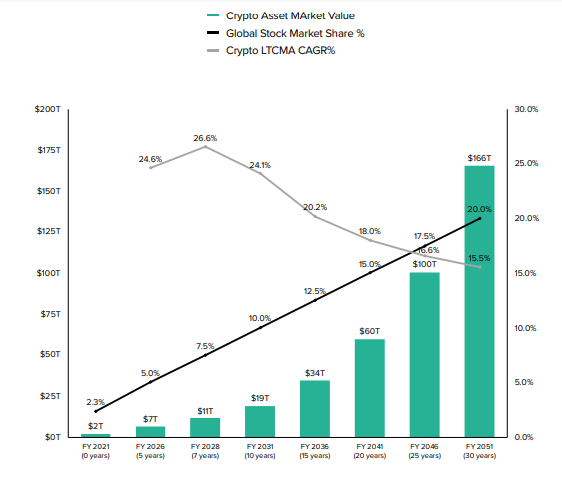

Grayscale的长期加密市场假设(LTCMAs)是基于资产类别可以继续颠覆科技行业的观点。我们LTCMAs呼吁加密资产预期收益(5 y: 24.6%、7 y: 26.6%、10 y: 24.1%、15 y: 20.2%、20 y: 18.0%、25 y: 16.6%、30 y: 15.5%)超过全球所有资产类别在近未来三年。我们的估计意味着加密资产在未来30年可以获得更大份额的全球股票市场价值(5 y: 5.0%、7 y:7.5%、10Y:10.0%、15Y: 12.5%、20Y: 15.0%、25Y: 17.5%、30Y: 20.0%份额)。考虑到全球金融市场预期,我们的LTCMAs表明,加密市场总价值可能在7年内上升至10万亿美元,在15年内上升至35万亿美元,在25年内上升至100万亿美元。

从当前表现看来,加密资产将继续存在,并有能力在长期内继续对投资组合产生积极影响。投资者已经转向加密资产,以增强投资组合特征,并在加密类别中寻找越来越多的多样化资产和主题。随着投资环境的演变,投资者必须发展他们的投资组合,而加密资产正成为后现代投资组合的一个关键组成部分。

新兴资产类别

加密货币资产是一个新兴的投资类别,正迅速成为后现代投资组合的关键组成部分。不断增长的加密资产类别为投资者提供了一种新的风险和回报范围的替代投资,可用于提高投资组合的表现。

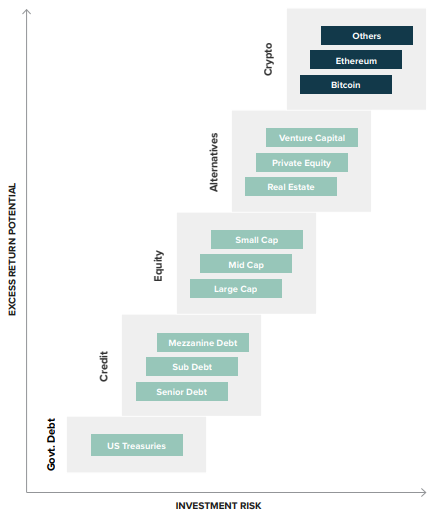

图1:说明资产类别的风险和回报边界

加密资产融合了新兴市场、技术行业和风险资本的投资动态,为下一波互联网浪潮——Web 3.0云经济提供了敞口。加密资产使投资者和用户能够直接拥有和控制互联网经济。从广义上讲,网络的发展可以分为三个不同的阶段,这三个阶段导致了加密Web 3.0的出现。

• Web 1.0:网络连接世界,允许每个人共享信息,但网络是静态的,不属于任何人。

• Web 2.0:将所有人带到用户可以进行丰富互动的平台上,但技术公司拥有数字生态系统和用户在线活动所创造的价值。

• Web 3.0:将世界重组为加密网络,全球互联网社区现在有能力拥有数字资产,并形成用户拥有和控制的新兴市场加密云经济的新资产类别。

图2:Web 4.0的演进

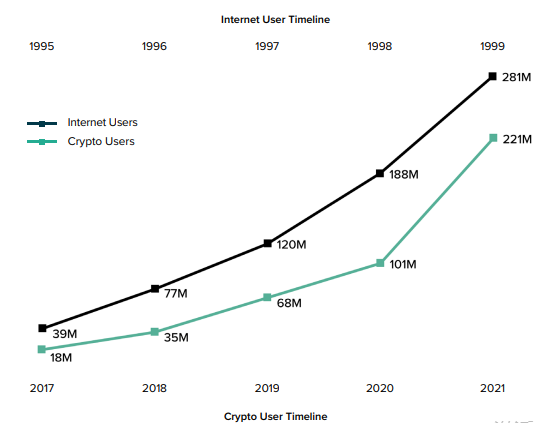

随着Web 3.0云经济的持续发展,加密生态系统已经吸引了一个快速增长的用户群,他们一直在跟踪互联网的增长。到2021年,加密用户已经增长到2.2亿,Web 3.0的普及率与1999年的互联网普及率大致相同。

图3:互联网和加密货币用户增长

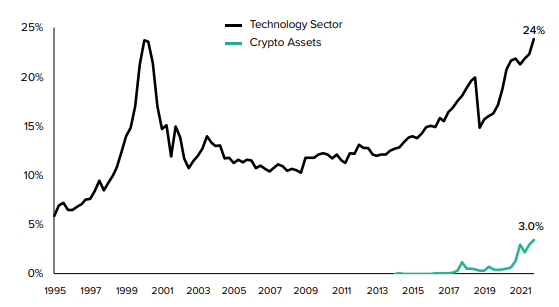

加密资产已经从传统技术领域获得了价值转移。在过去十年中,加密代币的市值已经增长到2.2万亿美元以上,与用户采用一样,它大致复刻了1999年初科技行业的市值。然而,尽管加密市场经历了强劲的绝对增长,但令人欣慰的是,相对而言,投资者远没有像1999年那样狂欢。

在20世纪90年代末,许多人知道互联网会改变一切,他们是对的,但时机不对,这导致了科技股互联网泡沫,在21世纪初达到了约5.2万亿美元的峰值。虽然科技行业在当今全球经济中占据主导地位,市值约为168万美元,占全球股市的24%,但价格却花了数年时间才赶上之前的估值峰值。

另一方面,今天的加密资产仅占全球股市价值的约3%,而1999年第一季度的科技行业约为14%。从这个角度来看,加密资产的市场估值周期甚至早于20世纪90年代末的互联网。

图4:科技和加密行业在股市价值中的份额

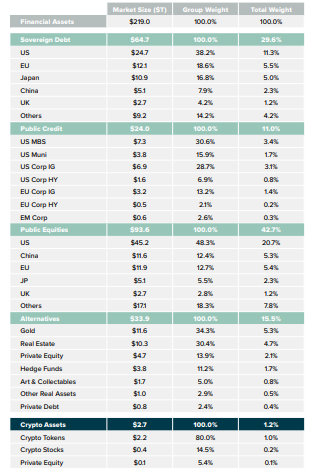

该市场直到最近才变得足够大,可以与其他主流资产一起纳入机构投资组合,这也突显出加密资产在其投资周期中的位置。如今,可投资的加密宇宙的市场规模约为2.7万亿美元,使该类别目前占全球核心金融资产的约1%。

• 加密货币(即比特币、以太坊等)的市值约为2.2万亿美元,占加密类别的80%,占全球核心金融资产的1%。

• 加密股票(即公共矿商、交易所等)的市值约为4000亿美元,占加密类股票的约15%,占全球公开股票市场的约0.5%。

• 私募股权(即行业独角兽公司)的市值约为1500亿美元,占加密类别的约5%,占整个私募股权市场的约3%。

图5:全球金融资产类别市场规模

宏观投资环境

在传统资产前所未有的宏观环境下,机构投资者现在有能力将加密资产作为一种新的投资组合构建工具。在这个新的范例中,不冒险是最大的风险之一。

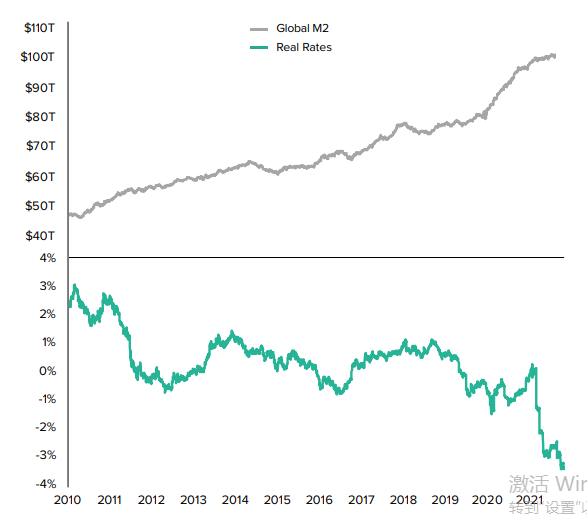

随着各国央行试图刺激经济,为亏损支出导致的债务水平上升提供资金,全球货币供应量在过去十年翻了一番。全球流动性增长已将名义利率推至数十年来的低点,将通胀推至数十年来的高点,并将实际利率推至许多投资者的负区间。

图6:全球M2货币供应量和实际利率

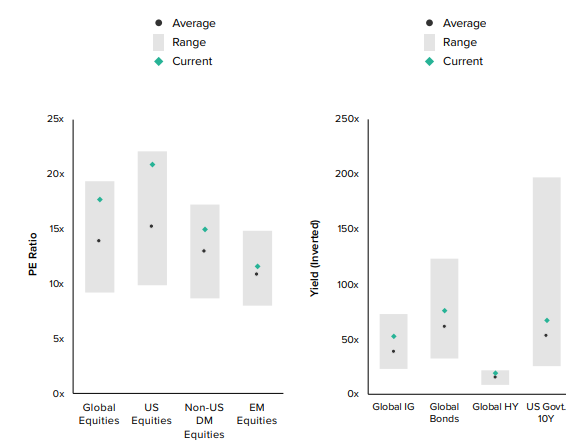

货币政策决策提高了传统金融资产在整个风险曲线上的估值。对于那些只被授权使用传统资产的投资者来说,除了接受日益扭曲的金融市场状况之外,别无选择。现金充裕的投资者仅限于债券价格的选择,其年收益率(逆收益率)介于约20倍(高收益率)到约75倍(全球债券)之间。反过来,他们将股票PEs的价格推向其10年历史平均水平的高端。

图7:10年期相对股票PE和债券收益率(反向)估值

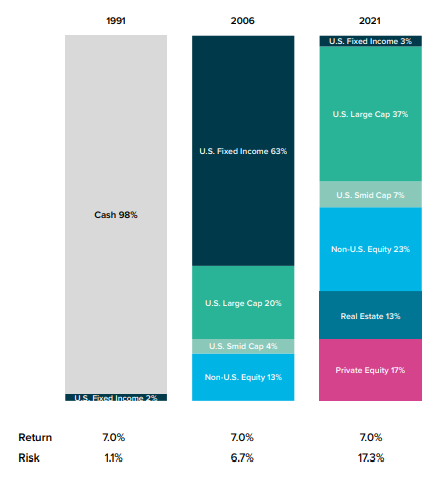

估值的增加进一步加剧了传统资产的预期回报在过去30年中不断下降的环境。因此,投资者被要求将其投资组合中越来越多的部分分配给流动性较低的私人市场替代资产,同时承担更大的波动性,以保持7%的预期回报率。

图8:投资者需要获得7.0%收益的估计值

后现代资产组合

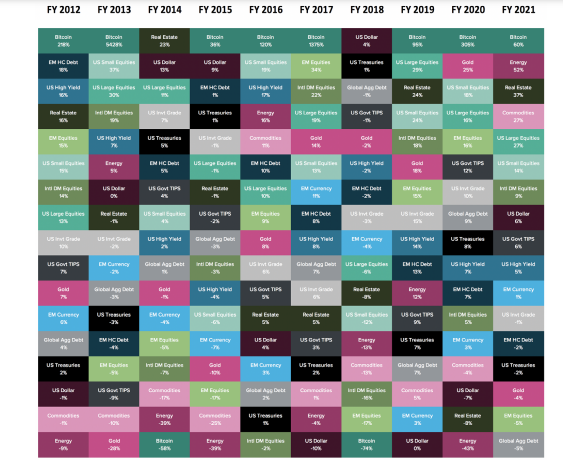

十多年来,持有流动加密资产的后现代投资组合为日益严峻的宏观投资环境提供了解决方案。在过去10年的八年中,加密资产一直是回报率最高的资产类别。

作为一种风险类别,加密资产在其他资产风险(如股票或风险较高的信贷)表现良好的时期表现最为强劲。同样,在美元和政府债券等避险资产相对坚挺的两年里,加密资产一直是表现最差的资产类别。

图9:过去十年的年度资产类别回报

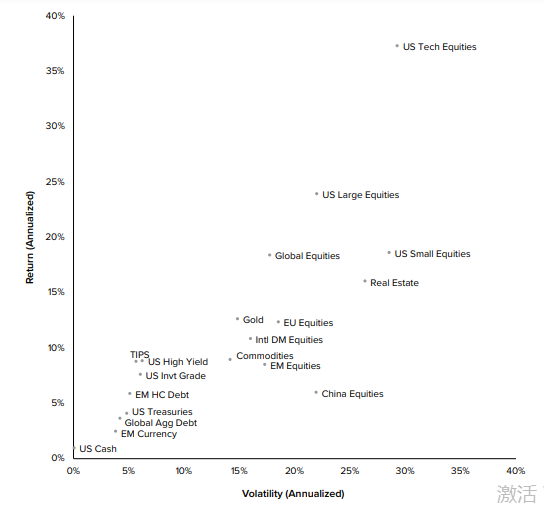

旧的资本配置边界在历史上限制了投资者对更窄范围的风险和回报预期,而在后现代投资组合中纳入加密资产的能力改变了这一边界。

图10:过去三年的旧资本配置边界

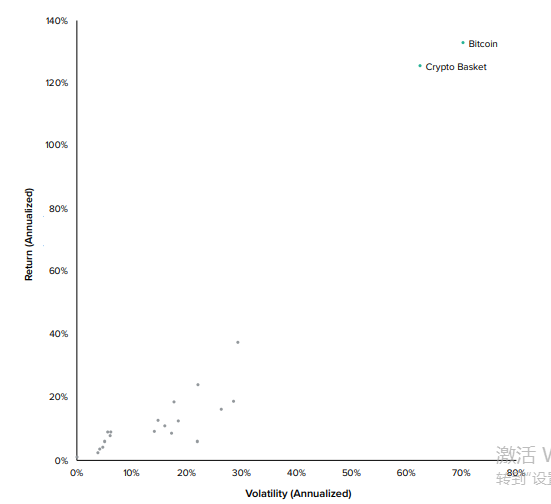

新的资本配置前沿(包括加密资产)极大地扩展了投资组合经理在更广泛的风险和回报范围内进行配置的能力。在过去三年中,比特币和加密一篮子(定义为覆盖70%以上市场的大盘股加密指数)都会将旧资本配置前沿的风险和回报谱扩大数倍。

图11:过去三年新的资本配置边界

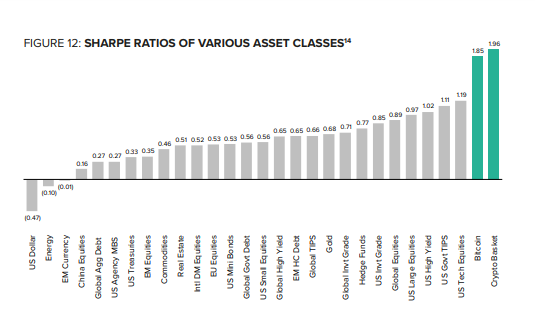

加密资产比其他资产类别产生了更高的绝对回报,但具有更高的绝对波动性,这已不是秘密。虽然有些人认为这是一个问题,但鲜为人知的是,加密资产也能够提供比其他资产类别更高的风险调整后回报。在过去三年中,与所有主要资产类别相比,加密资产的夏普比率最高。换句话说,加密资产具有更高的绝对波动性,但与其他资产类别相比,它们为承担该风险的投资者提供了更丰厚的回报。

图12:各种资产类别的夏普比率

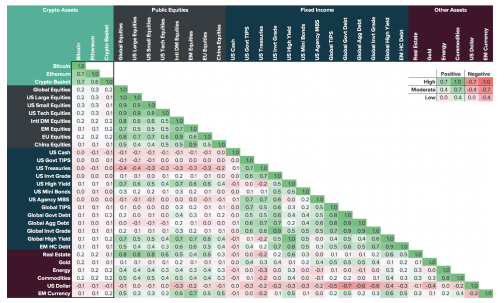

从历史上看,加密资产与其他主要资产类别的相关性较低,提供了投资组合多样化的好处,因此对投资者具有吸引力。比特币、以太坊和加密一篮子之间的加密资产类别也有一个不太明显但仍然值得注意的多元化收益,其相关性为0.6和0.7。

图13:资产类别关联矩阵

全球60/40+加密产品组合

现代投资组合理论是建立在这样一个原则之上的:一个适当多样化的风险资产组合可以为给定程度的风险提供比这些资产本身能够提供的更高的回报。

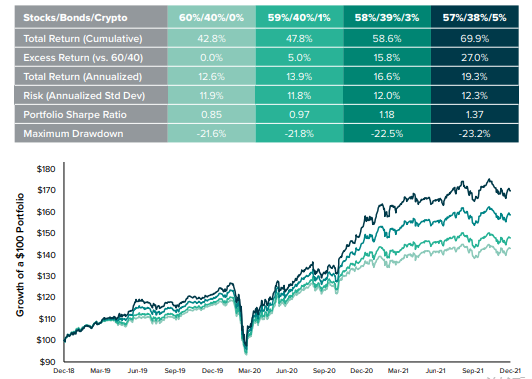

后现代投资组合将传统的全球60/40股票和债券配置与加密一篮子风险敞口相结合,也会获得同样的好处。在过去三年中,在加密篮子中有1%、3%和5%风险敞口的投资组合将提供越来越高的绝对回报,波动性和最大提取率略高,但夏普比率或整体风险调整回报率高于全球60/40投资组合本身。

图14:假设的全球60/40投资组合调整为包括过去三年的加密风险

在过去三年中,在全球60/40股票和债券投资组合中增加加密一篮子风险敞口将继续提高夏普比率或风险调整后的回报率,直到加密一篮子超过约40%的权重。

图15:夏普比率和假设股票、债券、债券的年化收益率&全球60/40投资组合调整为包括加密风险

长期市场假设

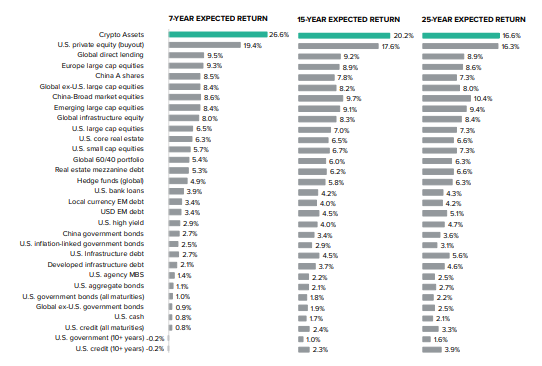

我们的加密资产不仅能为投资者提供过去的利益,而且能为投资者提供未来的利益。基于Grayscale当前的长期加密市场假设,我们认为,在与其他替代方案一致之前,该资产类别在未来几十年内可以提供比几乎所有其他资产类别更高的预期回报。

图16:资产类别7年、15年和25年预期回报

Grayscale的长期加密资本市场假设表明,加密市场总价值和全球股票市场份额在7年内可能达到约10万亿美元(约7.5%的份额),在15年内达到约35万亿美元(约12.5%的份额),在25年内达到约100万亿美元(约17.5%的份额)。

图17:长期加密市场回报假设隐含的加密资产总市值和全球股市份额

Grayscale的LTCMA基于这样一种观点,即在未来30年内,该资产类别可能会继续扰乱科技行业,并以可持续的速度增长,接近互联网作为全球股市份额的长期增长。

从我们的长期市场假设(2026年(五年)到2051年(30年))所隐含的全球股票市场份额,与网络科技股的全球股票市场份额从1996到2021的范围进行了比较。

图18:全球2026至2051的全球股票市场份额假设从1996到2021的全球技术部门份额

一种新的投资组合演变

我们认为,加密资产将继续存在,并有能力在长期内继续对投资组合产生积极影响。这一新兴类别为分配者在风险和回报谱上提供了一个新的选择。

关于Web 3.0概念的加密资产仍处于早期阶段,但经历了快速的用户采用,一直在对标早期互联网增长。加密资产在进去已经变得足够大,可以纳入机构投资组合,并为分配者提供了一种新的工具,以在前所未有的宏观环境中使用,这种环境降低了预期回报,同时导致更大的转向替代资产。

作为过去10年中8年来回报率最高的资产类别,加密资产提供了一种对冲通胀的手段。在过去三年中,加密资产已经证明,它们能够为分配者提供一种资产,这种资产可以扩大风险和回报潜力,同时提高风险调整后的回报率,并提供投资组合多样化的好处。在过去三年里,将加密一篮子纳入全球60/40投资组合将提高回报率和夏普比率,直到超过约40%的权重。基于Grayscale的LTCMAs,我们相信加密资产可以在未来近30年内提供超过所有其他资产类别的预期回报。

另外,投资者已经开始转向加密资产,以增强投资组合特征,并在加密类别内寻找越来越多的多元化资产和主题。随着投资环境的发展,投资者必须发展他们的投资组合,加密资产正在成为后现代投资组合的关键组成部分。

附录1:全球金融资产市场规模基准和来源

附录2:资产类别及其代表性指数

附录3:使用CAGR预期回报估算的股市复合年增长率