来自 | Cointelegraph,编译 | PANews

越来越多的加密货币交易所开始提供比特币和山寨版期货交易服务,现在的问题是:散户投资者也能使用这个“强大”的投资工具吗?

如果我们简单看看加密货币生态系统,会发现币安、FTX、Bitfinex、Bybit和Kraken等交易所都推出了期货合约交易服务,交易量也在全面增加。更重要的是,我们发现散户投资者和交易者似乎对尝试这种复杂的投资工具越来越感兴趣。

不可否认,加密货币期货交易的确有不少好处:一方面,交易者可以利用期货合约产品在高波动时期对冲风险,这样内心就不会被剧烈震荡的价格所影响;另一方面,如果能够部署适当的策略,也能利用期货合约降低投资风险,甚至还能通过正确押注而获利。

专业交易员通常会利用期货合约在市场两边把握平衡,继而获得更好的收益。在本文中,小湃(微信:panews2018)将向大家介绍该工具背后的基本原理,以及其隐性成本和专业交易员经常采用的一些交易策略。

什么是期货合约?

简单来说,期货合约是买方同意在一段指定时间之后按特定价格接收某种资产,卖方同意在一段指定时间之后按特定价格交付某种资产的协议。双方同意将来交易时使用的价格称为期货价格。双方将来必须进行交易的指定日期称为结算日或交割日。双方同意交换的资产称为“标的”。如果投资者通过买入期货合约(即同意在将来日期买入)在市场上取得一个头寸,称多头头寸或在期货上做多。相反,如果投资者取得的头寸是卖出期货合约(即承担将来卖出的合约责任),称空头头寸或在期货上做空。

期货合约是一种衍生品工具,因为其价值依赖于基础资产,最初只与硬商品(比如黄金、石油和种子)有关,这种工具可以使生产者(农民和矿工)可以通过预先锁定价格来更好地管理其财务风险。在传统行业里,以航空公司为例,他们可以利用期货合约产品对冲燃油成本,这对双方来说都是双赢的。期货合约买方(也称为多头)通常希望标的资产价格上涨,而期货合约卖方或做空者则会押注于价格回撤以获利。

期货合约另一个诱人之处在于能让投资和交易者在不持有稳定币或交易所法定保证金的情况下减少自己持股量,因为它允许买方可以在银行假期或现金限制期内增加头寸。对于加密货币矿工来说,利用期货衍生品工具还可以对冲未来收入并减少现金流量等许多不确定性因素。专业人士交易期货合约的案例数不胜数,甚至连散户交易者也可以从中受益。

期货交易 vs. 现货交易 vs. 保证金交易

每个期货交易都需要匹配大小和期限相同的买卖双方,因此根本不可能有更大的空头(或多头)头寸,这种恒定的均衡与保证金交易有很大的不同,因为在保证金交易中,交易者往往需要借入资产才能使用杠杆。

即期是指由于买方获得了加密货币后结算与交易同时进行,而卖方则在交易发生后立即收到法定货币或稳定币(或其他资产)。在期货市场,双方都会存入一定的保证金,但是在交易初期没有人可以从保证金中获取利益。

需要务必注意的是,期货交易与现货交易不在同一订单簿中进行,期货价格通常会随现货交易变化而变化。即使在Binance Futures进行交易,加密货币期货价格也会根据常规交易所市场中的现货价格波动。

现货价格和期货价格之间波动的原因

如上文所述,通过现货市场销售加密货币时,订单会立即结算。但通过选择出售期货合约,卖方可以推迟解散,有时也会根据市场情况要求更多(或更少)的钱。

不过,这里有一个“小机关”。为了防止市场操纵,保证金并不会计入到期货合约的交易价格中。衍生品交易所通常会创建一个所谓的“公平价格”指数,该指数由即期交易所的平均价格计算得出。通过这种做法,提供期货合约的交易所减少了任何试图操纵其价格的人的动力。资产的基础公允价格将用于确定头寸是否使用了过多的保证金,如果确有此事将会实施强制平仓。

了解期货合约的基本机制

期货合约允许卖出(做空),然后再回购相同金额的股票,从而消除任何风险,这种交易的关键窍门是交易双方为进行交易而存入的保证金:当市场上涨时,保证金从卖方(空头)转移到买方(多头),这是自动进行的,每秒钟都会发生一次,因为价格是根据“公平价格”计算得出的。

不过,如果使用杠杆的话情况就不一样了。举个例子,如果一个投资者在Binance Futures存入100 USDT,然后使用是被杠杆购买(多头)了价值1,000 USDT的比特币(BTC)期货——这样的买方不能撤回期货合约,也不能将交易转移到现货交易所,这是因为比特币期货合约与现货比特币不同。

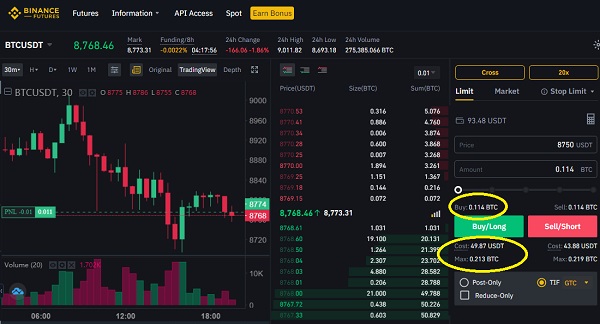

上图:币安期货交易(资料来源:币安)

从上面展示的期货示例中,我们可以看出一笔0.114 BTC的订单(价值1,000美元)只会使该投资者花费49.87美元,这个“成本”其实指的是持有该头寸所需的初始保证金。但是假如基础比特币价格(“公平价格”指数)开始下跌,则需要投资者提供更多抵押。

尽管每种待定的市场条件会有所不同,但期货合约交易双方都必须存入保证金,而且购买永续合约也会产生隐性成本。由于大多数交易的加密货币期货合约都不会到期,因此从理论上讲,投资者应该永远不需要平仓。

为什么说交易比特币期货比交易比特币现货更有优势?

在上面的示例中,如果买方有1000美元资金,就能把更多资金用于其他短期交易。比如,他/她可以将200美元分配给0.114 BTC头寸的保证金,再用剩余的800美元购买其他山寨币的杠杆头寸。

此外,有些交易员不愿意将大量资金存入交易所,因此杠杆交易此时就能发挥作用,降低市场风险,使人们能够以较小的份额出售其现货市场头寸。即便是堕落的“赌徒”,他们也能每天或每周存点小钱,并从中受益,因为期货合约策略可以对损失设置硬性限制——当然,也会让你用较少资金获得更大的上涨空间。