作者|Mia Bao 来源|Beep币扑

NFT现有格局

早在2008年比特币诞生前,Digital Cash的演变就经历了1982年的eCash、1998年的B-money和Bitgold等坎坷。新事物的萌芽总要历经种种试验和时间的沉淀,NFT也是如此。

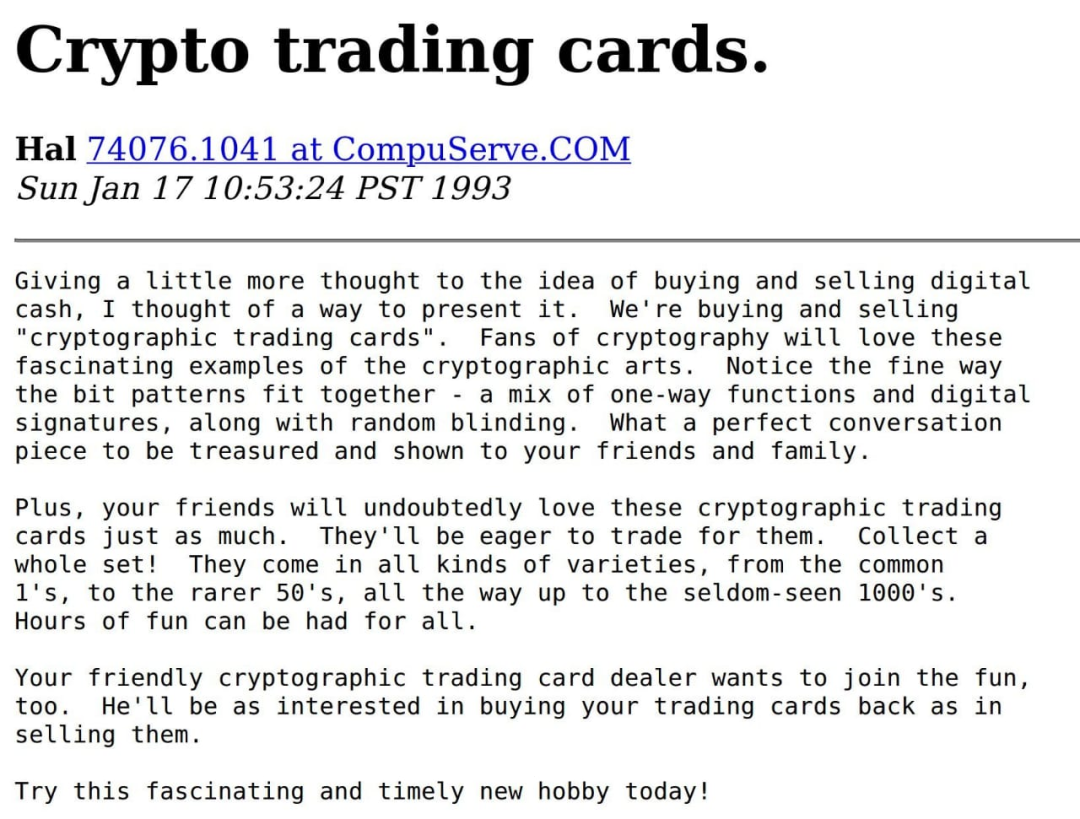

NFT的前身是1993年Hal Finney在CompuServe上跟Cypherpunks小组分享的一个有趣的概念——加密交易卡( Crypto Trading Cards)。

对交易数字现金进行了大量思考之后,Finney提出了交易 "加密交易卡 "的构想。

他认为密码学狂热爱好者们绝对会爱上这些迷人的加密字符串艺术,由抽象字符串组成的加密交易卡不仅会成为好友之间的谈资,还会引发人们收藏、交易、集套盒等多种需求,不断创造新玩法和新热潮。

“每个梦想的背后,都藏着一个精力旺盛且勇于冒险的人。除了惊喜,他们什么都不期待。”

Finney带着热情,Crypto Trading Cards并没有回馈他以惊喜。但也许是某种程度的延迟满足,16年后,他收到了比特币史上第一笔转账。

而在这之后,2012年第一个类似NFT的代币-彩色币诞生,2017年,加密猫引发了第一波NFT热潮,2018年ERC721,ERC1155,ERC998协议逐步完善,2020年现象级产品NBATopshot横空出世......

从2018年到2020年,NFT市场发生了巨大变化:

NFT(资产)分类:收藏品/艺术品/虚拟世界/游戏/体育/工具NFT市场估值:$40,961,223 / $141,556,148 / $ 338,035,012活跃地址数:110,551 / 112,731 / 222,179买家:51,861 / 44,644 / 74,529卖家:27,877 / 25,264 / 31,504

自2018年到2020年,NFT市场规模增长了825%,活跃地址数增长了201%,买家增长了144%,卖家增长了113%。在2021年刚过去第一个季度,NFT市场规模便已经超越10亿美金,并在以惊人的速度扩张。

Uniswap一双袜子卖16万美元,Jack Dorsey一条推特五个单词拍出250万美元,Nynt Cat第一个作品拍出 65.6万美金,Beeple在佳士得的NFT作品拍出6935万美金天价…… 艺术品从2020年末表现出极速上升势头。

游戏因为Gas fee居高不下停摆或者转移到二层的缘故,市场份额明显下滑,据2021年3月份统计(non-fungible数据),收藏品all time交易额依然占据NFT资产类别的第一,为2.7亿美金;艺术品则上升至第二,为1.5亿美金;后面依次是元宇宙(Metaverse),游戏,体育和工具。

然而,伴随着NFT的爆火,「NFT可以被复制,为何还要花重金购买?」,「NFT流动性弱,脱手率低」等质疑声音不绝于耳。

占据目前NFT市场最大份额的 “收藏品”和“艺术品”类NFT资产,下一步要去往何方?在回答这个问题之前,我们试着先来解决前两个问题:

复制问题:日前,Hacktao在twitter提问:“如果我可以直接下载或者复制NFT,那拥有NFT的意义在什么地方?” 也许,NFT的意义在于其所有权(Authority)和开放权(Access)。NFT本身就是物理世界到虚拟世界的一种范式转移,在虚拟世界中,持有人的物权最为关键。Hacktao的作品宛如一把钥匙,而她的艺术展览馆、直播观看权益等便是钥匙开启的新世界。越有价值的东西被复制的次数就越多,但仿得再像的包也进不了售后。流动性问题:我一直认为简单批判 “NFT流动性差”是不公平的。NFT资产大抵可分为两大属性,一种为「纯粹收藏」属性(包括收藏品、艺术品等),一种为「工具」属性(包括游戏道具、虚拟土地、票据、DeFi流转凭证等)。我们从2020年的数据来看,艺术品和收藏品的一级市场和二级市场份额占比均接近7:3(来源:nonfungible.com nft yearly report 2020),而游戏和元宇宙则相反,一级和二级占比约为3:7。前者流动性差是其对标物本质决定的,是feature,而非bug(当然不代表无需优化);而后者的流动性并不算太弱。

世上有两件与市场相伴相生的东西,一是创造需求,二是满足需求。在后NFT时代,大家常常会问 “NFT有什么新玩法?” 。

本文我们只谈后者。顶级稀缺资产从不缺市场,而大量长尾资产却一直滞销。回到上面讨论的问题:占据目前NFT市场最大份额的 “收藏品”和“艺术品”类NFT资产,下一步要去往何方?

在更加成熟的NFT生态环境中,「纯粹收藏」类NFT和「工具」类NFT之间的生态界限将会模糊,前者很可能将会逐渐融合进入后者,成为一个「可独立拆分子集」。

什么意思?

不明白或看不懂NFT热的人一直质疑 “NFT收藏品有价无市,持有这些资产有什么用?”,笔者认为其答案就是元宇宙(Metaverse)。

任何脱离游戏的道具都是没有意义的,任何脱离虚拟世界的虚拟周边或者虚拟艺术品也无法发挥最大价值。

占据(目前)最大市场份额的NFT资产类别终将归入Metaverse的子集。换句话说,Metaverse将会是这些虚拟商品(具有纯粹收藏属性NFT)的最佳容器。

什么是元宇宙?

Metaverse(元宇宙)这一概念源于美国作家 Neal Stephenson 于 1992 年出版的科幻小说《雪崩》(Snow Crash)。“ meta ” 意为“超越”“元”,与“ Universe ”(宇宙)相结合,即“元宇宙”。

在1992年,Stephenson就已经开始想象下一代虚拟空间:“只要戴上耳机和目镜,找到一个终端,就可以通过连接进入由计算机模拟的另一个三维现实,每个人都可以在这个与真实世界平行的虚拟空间中拥有自己的分身(Avatar)。

在这个虚拟世界中,现实世界的所有事物都被数字化复制,人们可以在虚拟世界中做任何现实生活中的事情,比如逛街、吃饭、发虚拟朋友圈,此外,人们还可以完成真实世界里不能实现的野心,比如瞬时移动......”

简单来说,元宇宙是一个可以映射现实世界、又独立于现实世界的虚拟空间。然而,关于元宇宙的最令人兴奋的不只是技术层面上的构建,更是改变彼此现有社交方式的巨大潜力。

20世纪80年代初,RPG游戏《创世纪》(Ultima)为玩家提供了一个开放的世界地图,第一次向玩家展现了“开放性世界”,但受限于技术与设计理念等问题,《创世纪》并不完善。

真正具备广义上沙盒元素的游戏是1983年诞生的《Elite》。在《Elite》里,玩家可以扮演驾驶飞船的宇航员,在宇宙间穿梭,完成各类任务。在这款游戏中,玩家行为开始对游戏生态产生影响。

在这个交互过程中,玩家也逐渐了解“开放性世界”的概念。游戏可以跳脱出单一的模式,衍生出更多可能,游戏厂商与玩家的身份实现了传统意义的互换,玩家成为了内容的生产者,而游戏厂商仅仅提供了一个平台。

之后,更多代表性的沙盒游戏相继出现,并且开始呈现类型的多样化,比如Roblox,侠盗猎车手,饥荒,我的世界等。

而其中Roblox更是以高达 3100 万的日活和 1.5 亿的月活(截至 2020 年)在青少年人群中受欢迎程度仅次于Google网站(包括YouTube),排名第二。

2021年年初,游戏巨头腾讯强调了互联网进入全真互联网时代。a16z (Andreessen Horowitz)分析师 Jonathan Lai 近日也表示,Metaverse 将颠覆人类社交方式。

后起之秀米哈游和莉莉丝也在积极布局元宇宙游戏,无论是硬件公司、平台公司还是内容公司,一众 VR/AR 公司都完成了投入元宇宙游戏的巨额融资......

区块链与元宇宙

各家对Metaverse的定义大体相同,又有所区别。笔者认为的元宇宙要包含以下几个元素:Metaverse(元宇宙)= Create(创造)+Play(娱乐)+Display(展示)+Social(社交)+Trade(交易)。

而正是这几部分的组成,使得代币治理以及NFT很可能会在元宇宙的虚拟经济中扮演重要角色(具体原因参考下下个章节)。

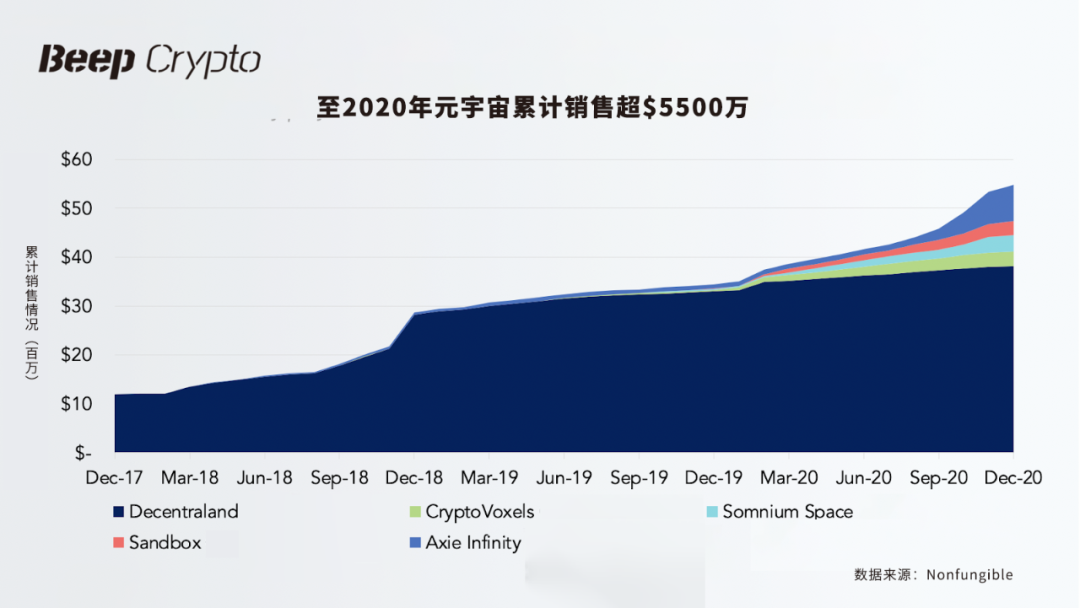

据Nonfungible数据,至2020年底,区块链元宇宙占据NFT市场份额25%,稳居2020年NFT资产份额第一,其历史销售额超5500万美元,但有意思的是,其中仅2020年就达到了2000万美元。

Metaverse至2020年底销售总额

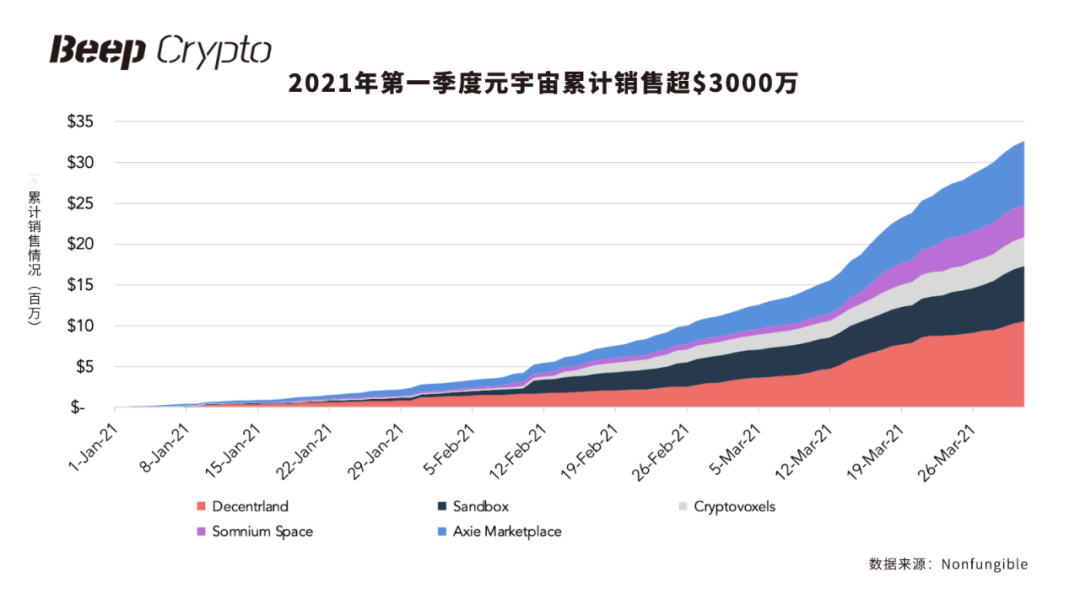

而2021年度则更为夸张,第一季度元宇宙的销售额就已超3000万美元,超过2020年度销售总合。

2021年第一季度超越3000万美金

也许是由于元宇宙相对于其他项目更为复杂,赛道其实并不拥挤,真正有稳定数据的项目包括Decentraland, The Sandbox, CryptoVoxels, Somnium Space, Axie Infinity,。

但下表也罗列了一些项目状态不错但还未发行的土地的项目,包括Aavegotchi和Terra Virtua。(需要注意的是:Terra Virtua按照目前的情况只是提供虚拟空间,并未有土地或者交互式元宇宙的计划)

2021年,区块链世界中元宇宙的应用数据极其亮眼,以 The Sandbox为例,其2021年度第二轮土地拍卖金额(超280万美金)就超越了2019年和2020年收入总和。

而在最近一次土地拍卖中更是打破了所有记录达到近700万美金。The Sandbox土地总数166,464,目前拍卖将近50%。

在IP合作方面,The Sandbox 和蓝精灵,Atari,过山车大亨,Care Bears和Shaun the Sheep等达成了战略合作,也间接反映NFT在逐步主流化。

在元宇宙经济体当中,土地售卖是极其重要的一环,甚至有一些项目比如CryptoVoxels抛弃了ERC20玩法,而坚持只销售NFT土地。

即使是融合类的项目,其他生态收入也远不如土地售卖收入,比如Axie Infinity,这是一款 NFT+GameFi+Metaverse的项目,即使其游戏生态已经非常繁荣,但其收入的 65%均来自土地销售,对于用户来说「土地资源,是Metaverse的经济根本」,因为它们可能提供最大的长期潜力。

因而对于还未成型但状态良好的项目而言,我们一直持积极看好状态。

2020年,Metaverse市场份额原本占据NFT资产第一,到2021年排名有所下滑,原因之一是艺术品的崛起,原因之二在于各类游戏以及Metaverse开始寻求一些二层或者侧链解决方案(数据未被统计),从而降低日益走高的gas fee。

今年2月,Axie Infinity建立了自己的侧链 Ronin,并已成为LAND和其他资产的迁移。同样,Decentraland也打通了到Polygon的通道。

二层网络的探索进程不乏开发者,若要提到最快最深很难忽略 Aavegotchi。在今年3月,Aavegotchi正式迁移到Polygon网络,其目前是Polygon上最大游戏Dapp。

而其中以太坊到Polygon的ERC721和ERC1155的桥也是由Aavegotchi背后团队Pixel Craft 开发完成,在二层网络探索上,Aavegotchi走在了最前端,据悉其元宇宙也有望在2021年Q2推出。

从已经成型的项目回到到未成型的项目,不管是像素体还是仿真画面,CV上不断火爆的派对印证了现实生活完成了到虚拟世界的部分映射。

“ 未来如果我们每个人出生在活在虚拟世界中,我们无法判断自己的外部的世界,虚拟实在和自然实在之间不再会存在本体论的区别。” --- 翟振明,《有无之间:虚拟实在的哲学探险》(Get real : A Philosophical Adventure In Virtual Reality)

的确,假如有一天我们一天清醒时间有18个小时,其中有9个小时或以上的时间都生存在虚拟世界当中,那何为本何为体,虚拟世界可能就变成了真实世界。

想来貌似这种生活很远,但其实又很近。都说元宇宙的早期「原住民」不是是疯子就是投机者,那在这个待发掘的蓝海中鲨鱼们到底嗅到了哪些商机?

元宇宙的新经济形态

元宇宙不仅仅是游戏那么简单,“元宇宙”更是Web 2.0的下一阶段,它充满对现实世界的隐喻镜像和升级,也为新一代的数字化娱乐(Digital Entertament)、社交图谱(social graph)、在线工作经济(online work economy)和电子商务(e-commerce infrastructure)提供机会。

根据Deloitte发表的“ The Spatial Web and Web 3.0”报告,在Web 3.0时代,与3D空间中的现实世界交互的虚拟空间的形式将会扩展。

换句话说,Metaverse将成为Web 3.0中的代表性技术,平台和服务。混沌状态下的Metaverse已经引发了一些新经济的兴起,这边笔者按照「直接态」和「间接态」来做区分。

「直接态」Meteverse新经济形态:土地拥有者或者炒房者(Land owner/ Fipper)/ 游戏玩家(Player)/元宇宙建造商或者承包商(Metabuilder/Contractor)/ 虚拟可穿戴设备制造商(Metawear )

土地拥有者或者炒房者(Land owner/ Fipper):以 The Sandbox 为例,土地持有者从去年3月份到今年2月份,首轮土地拍卖价格上涨了19倍。

而除了土地升值的显性利益之外,土地拥有者还有一些隐形利益,诸如SAND的流动性挖矿土地拥有者有Multiplier系数:持有1块土地,奖励*1.1,持有100块,奖励*1.5,1000块则为1.54,10,000块为1.65。

The Sandbox Land 2020年3月~2021年2月价格走势图

游戏玩家(Player):元宇宙的兴起带动了「边玩边赚」经济(Play to Earn),以Axie Infinity 为代表的区块链游戏,玩家可以通过竞技,做任务等形式赚取SLP(小爱药水),再通过二级市场变现盈利。

而这种玩赚模式在游戏中并不少见,例如The Sandbox和Aavegotchi在日后游戏开放之后下一目标也是主打「边玩边赚」。

元宇宙建造商或者承包商(Metabuilder/Contractor):专业的事交给专业的人,元宇宙得以实现所有权和使用权的剥离,这样就衍生出承包商经济,比如 Voxel Architect之类的承包商在这个生态中已经大展拳脚。

除了承包商和地主直接合作之外,元宇宙团队本身也往往会支持虚拟世界建造商,比如The Sandbox就有针对于建造商的Game Jam比赛,每期奖励在20万美金,第一名可以拿走接近10万美金。而对于普通建造商,也有基金会补贴激励。

虚拟可穿戴设备制造商(Metawear):早在三四年前,Gucci已经开始布局元宇宙,为模拟人生(The Sims)和 Pokémon Go 提供虚拟服装与配饰。

就在上个月,Gucci联合增强现实平台Wanna推出一款名为Gucci Virtual 售价为25美金的虚拟球鞋。用户可以在Roblox或Wanna app里「穿」上这款球鞋。

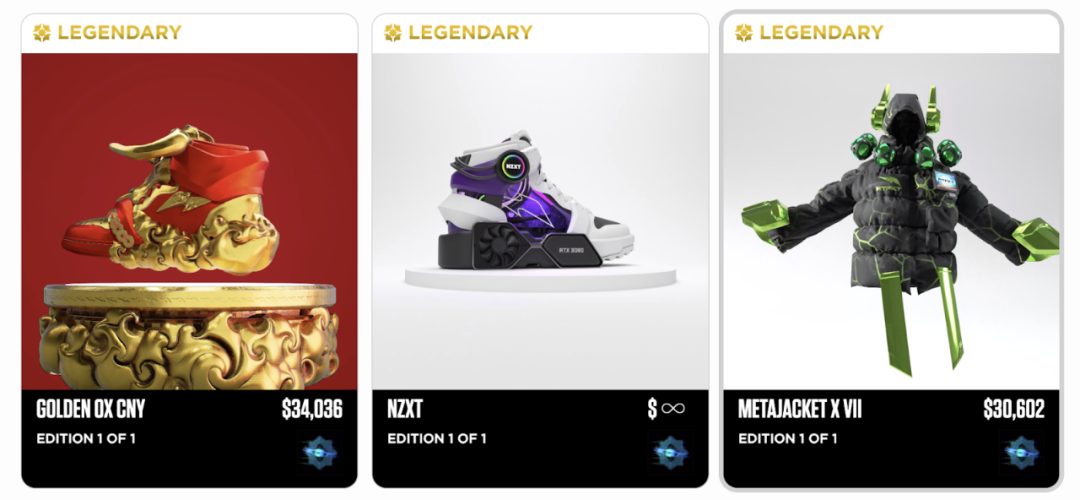

除了传统品牌的入局,原生品牌也在不断涌现,其中由WhaleShark发起的E1337(读音:Elite)是定位于电竞领域的首款奢侈品品牌,也在今年4月份正式宣布将推出跨各大元宇宙版本。

潮鞋品牌RTFKT工作室则是Metawear的佼佼者,他们与潮流艺术家FEWOCiOUS合作推出的NFT球鞋,共600余双,在7分钟内售罄,销售额达310万美元。

RTFKT虚拟潮牌

在现实世界中,我们为什么要收藏名家的画,为什么要穿LV,为什么要开Porsche?除了热爱,实用之外,更多是为了获得社会的一个满足感。

不管你希望别人对你的标签是什么,颜值,才华,品味,财富,无一例外需要有现实载体呈现,“炫耀”是当今社会的刚需。而虚拟化社交之后呢?我们要的可能就是,家里挂着Beeple的艺术作品,出门穿着RTFKT的鞋子,E1337的衣服。

「间接态」Metaverse新经济形态:除了直接参与到元宇宙的各个角色之外,我们看到一些服务于Metaverse和其参与者的衍生送水行业也在发展,比如区块链游戏公会(Yield Guild)。

目前的NFT游戏,玩家在玩游戏之前往往需要先拥有NFT资产(比如土地,人物,道具等),对于基础玩家来说在开启游戏之前就需要投入不少 「沉没成本」,如果要Mass Adoption,这种经济模型看似极其荒唐。

去年开始,我们看到Gabby的团队Yield Guild Games(YGG)就在解决这样的事情,他们愿意(而且已经)承当玩家(尤其是第三世界玩家)和区块链游戏(比如Axie Infinity)的桥梁。

以Guild的形式,采购NFT资产(不排除之后开放其他藏家NFT资产抵押),从而将玩家参与门槛降到最低:

其一,免去了普通玩家采购NFT资产的成本+玩家可通过Play2Earn赚取收益(玩家70%,Guild 10%,Scholar Manager 20%)

其二,为区块链游戏提供了强大的第三世界流量+NFT的流通量和换手率

其三,其项目本身有了清晰的商业模型(流水的项目方,铁打的服务商)

这种业务模式在疫情期间养活了一大批菲律宾的玩家,“只需要通过线上兼职游戏就可以赚取比现实工作更高的工资,这是一件太神奇的事情!”,菲律宾最低工资水平为200刀。

每个业余Axie Infinity玩家每天平均可赚200SLP(Small Love Potion),按照SLP之前高价,每个月可以赚1200刀以上,是他们本身收入水平的6倍,即使按照SLP现有价格(0.048USDT)来算,也是要超出其最低工资水平。

除了上述列子,我们也看到衍生服务赛道也有其他一些有趣的动向,即「NFT MCN公司」的发展。(这里的「MCN公司」并不一定是专项的NFT运作公司,而是指具备运作能力的组织。

其形态可以是NFT KOL 诸如WhaleShark,NFT项目方诸如 The Sandbox,NFT社区诸如 $WHALE Community,当然也有专门这样的公司诸如CryptoArt Studio)随着NFT出圈效应极具增强,传统IP或者品牌也开始进军,但摆在他们面前有两个选择:

1. 依靠自身品牌影响力发行NFT资产

2. 借助「 NFT MCN 公司」一起推动

传统IP发NFT的成功与否和这类「MCN组织」脱离不了关系。我们看个例子,3月29日,亚洲知名潮流艺术家村上隆在NFT交易平台OpenSea上拍卖108件NFT加密作品“Murakami.Flower(即村上隆•花朵系列)”。

4月1日,其作品中创世“#0000 Murakami. Flower”已被竞拍到144ETH(约32万美金),而首发剩余35件作品则平均出价多在4.4ETH(约9600美金),按此趋势拍卖成交总价预估会达120万美金以上。

然而至4月5日,村上隆快要发布完108件作品时,原本出144个ETH的藏家,把出价撤回修改成50ETH,第二天,村上隆团队突然宣布把108件作品打包一起拍卖,而不承认前面的单件作品出价。

至截拍前,打包产品出价仅仅为20ETH左右。截拍前一天,村上隆突然宣布暂时推迟整包拍卖。

村上隆事件其实映射了一个问题,传统IP进入NFT总认为按照自有资源可以复刻传统市场的成功,但其实圈层和圈层之间往往有壁垒。“If you want to go fast, go alone; If you want to go far, go together.” 传统IP想要入局也不仅仅上述原则那么简单,想要成为最终成功范本,和圈内已经持续 “invest in” 的原生团队和机构。

诸如$WHALE,BeepCrypto等合作不可小觑,而这点我们对比Paris Hilton,3LAU和村上隆的案例即可高下立判。

包括像一些新生团队CryptoArt也计划成立Cryptoart Studio孵化器来扶持这些艺术家,从而打破圈层和圈层之间的壁垒,将互相利益最大化。

区块链元宇宙 VS 与传统元宇宙

NFT带来的不仅仅是物质的「独一无二」性,还是「跨时间」,「跨空间」的转移, 而这往往是传统游戏无法跨越的局限。我这边举几个列子:a.Mooncat的翻红,b.KittyVerse的可扩展性

a.Mooncat的翻红

3 月 12 日,推特用户ETHoard “考古”发现了NFT收藏品类别项目Mooncats。该项目其实可追溯到 2017 年 8 月 9 日,晚于加密朋克(CryptoPunks),早于加密猫(CryptoKitties)。

完全出于偶然,ETHoard发起了MoonCats救援计划(MoonCats Rescue),号召大家使用Etherscan 来手动与合约交互拯救这些猫咪(由于 MoonCatRescue.com 的前端接口早已关闭)。

仅用 3 个小时,MoonCats 就在当天以太坊网络交易费用最高的账户排行榜上跃居第二,仅 Gas 费一项就超过 60 万美元。

一次意外“考古”,就拯救了这个被开发者废弃了4年的项目。不知道各位读者有没有体验过自己喜爱的游戏停服的无奈,而区块链游戏的可跨时间属性,无异于打开了历史的潘多拉盒子。

b. KittyVerse-单一IP的可扩展性

Cryptokitties是单一收藏品,而其单一模式明显是满足不了大众玩家的诉求,针对于这种情况,一种解决方案是团队直接打造一款NFT游戏。

比如Aavegotchi,他们的收藏品“小鬼”除了本身是收藏品之外,还增加了DeFi和Gamefi的属性,前者是“aToken”的储藏容器(NFT钱包),后者是拥有小鬼可以参与Rarity Mining和Mini Games。

另一种解决方案则是开放API,让其他开发团队可以以Cryptokitties为原型打造各类衍生游戏或产品,这种资产的「跨空间」是让Cryptolitties资产得到最大效用的资产复用。

除了Cryptokitties,那类似的NFT资产的「跨空间」属性在Metaverse当中也得到极强体现。

比如之前提到的Metawear,我的一件E1337衣服,可以同时穿到Decentraland,The Sandbox,Cryptovoxels当中去,而我过去买的Gods unchained道具卡牌也有可能直接在虚拟空间当中作为道具使用。

而在KittyVerse原有模式之外,我们不妨再加点想象空间。如果Cryptokitties是一个IP版权。

那么类似KittyVerse之类的基于该IP打造的微经济可以直接从商业的方式上反哺回到原项目本身,这也是针对于IP版权的另一个有趣设想和实际落地场景。

元宇宙不会一夜之间完善,甚至“Metaverse前”和“Metaverse后”都不会有泾渭分明的界限,它也绝不会是由一家公司打造和运行。

我们目前看好几个赛道:第一类Metaverse赛道中已有格局中中发展良好但又有想象空间空间的项目比如The Sandbox;第二类号称做中国Metaverse的项目;第三类是为这件事情服务的衍生服务公司;第四类保持开放,期待新的业务模式。”

Social Money的到来

我为什么会在各类NFT演讲中反复谈到「 Socail Money」和「 Socail Economy」以及说「Socail Money」是NFT的衍生赛道。探讨这个话题也会解决很多人不明为什么NFT为什么那么出圈以及会有那么多名人IP愿意加持。

其根本原因在于:大部分NFT的本质在于「商品」,而有一个经验法则被一遍又一遍地证明是正确的:每个消费产品的最佳版本是本质上是社会性的。

在正式进入NFT+Socail Money之前,我们先来聊一聊“社交+”的场景和想象空间。

与具有同类竞争优势的非社交产品相比,包含社交成分的产品往往都具有根本的非对称性优势:更好的增长环,更好的参与度,更好的保留率,更强的护城河。而且,这种产品优势往往会随着时间的推移而累积。

我们看几个案例:

a.社交游戏:刺客信条vs Fortnite

刺客信条可能是有史以来最成功的游戏特许经营之一,但它缺乏Fortnite或Minecraft的社交元素。游戏内没有用户生成的内容,也没有真实的社交图谱。刺客信条系列的估值估计为3亿美元,而Fortnite仅去年一年就带来了近20亿美元。这就是为什么最好的游戏更像社交网络而不是单机。

b.社交+音乐:Spotify与Tiktok

Spotify好的无可厚非,但音乐本质也是一种「社交体验」。Tiktok在引入病毒式“挑战”后使得音乐变得社交化。

14年后,Spotify的市值约为500亿美元。尽管Tiktok还未上市,但最近的公开估计表明,它在不到5年的时间内就可以超过这一基准。

c.社交+购物:亚马逊与拼多多

国内大家深知的是拼多多的「社交性」,虽然他还没在短期内赶超Amazon,但拼多多在不到五年的时间里从零市值变成超过1000亿美元的事实表明了社交商务的潜力。

d.社交+音频:有声读物/播客vs.Clubhouse

今年春节期间,Elon Musk除了喊单狗狗币之外,还带火了Clubhouse,尽管爆炸性播客时代的媒体在很大程度上是单人播放和被动播放,但这种情况已经开始改变,Clubhouse的UGC和社交属性更强,能带动的关系网络更强,波及更广。

看完以上案例,我们再回过头来看NFT和Social Money的结合,正如在这一小节开头写的NFT在大部分场景下本质是商品,所以笔者认为Social Money+NFT= Social e-commerse(新型社交电商)。

Social money + NFT= Social ecommerce

点对点带来的商业是弱关联的,互联网行业成熟结果已经验证,在流量红利逐渐耗尽的“后电商”时代,基于KOL生态的社交电商所带来的裂变和爆发式增长,是目前大家追赶的方向。

而这种由KOL到C端的强关联,直接推动粉丝经济变现。我们看到像 Elon Musk,Jack Dorswey,Mark Cuban,William Shatner,3LAU,Shawn Mendes,TheWeekend,Paris Hilton等名人均已发行了自己的NFT作品。

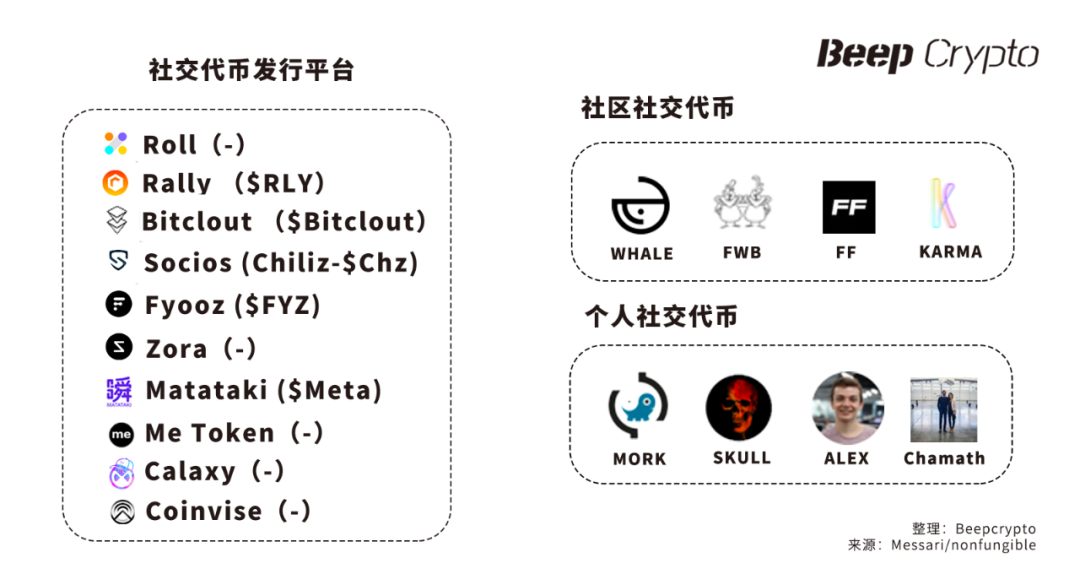

由于我们处于社交代币起步阶段,相关定义可能尚未完全达成共识。但按照市场上现有形态,我们暂且先将其社交代币生态分为三类:

社交代币发行平台个人社交代币社区型社交代币

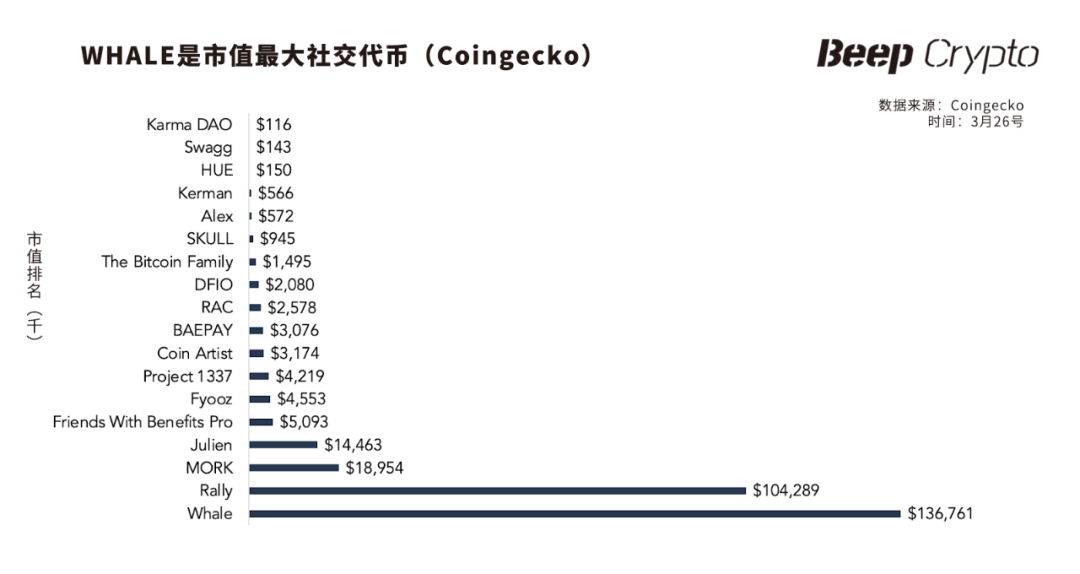

尽管社交代币尚处于起步阶段,但一些社交代币已经初具规模,其中目前市值排名第一的社交代币WHALE市值已超1.37亿,几大领先其他社交代币。接下来笔者将以WHALE举例阐述NFT和社交代币之间的纵深关系。

社交代币市值排名

“NFT投资是如此之难,你甚至要做比其他DeFi项目还有更多的功课,但WHALE让一切都变得简单了。你买的可能只是一个代币,但你买的是一篮子顶级NFT资产。" ----Chico Crypto

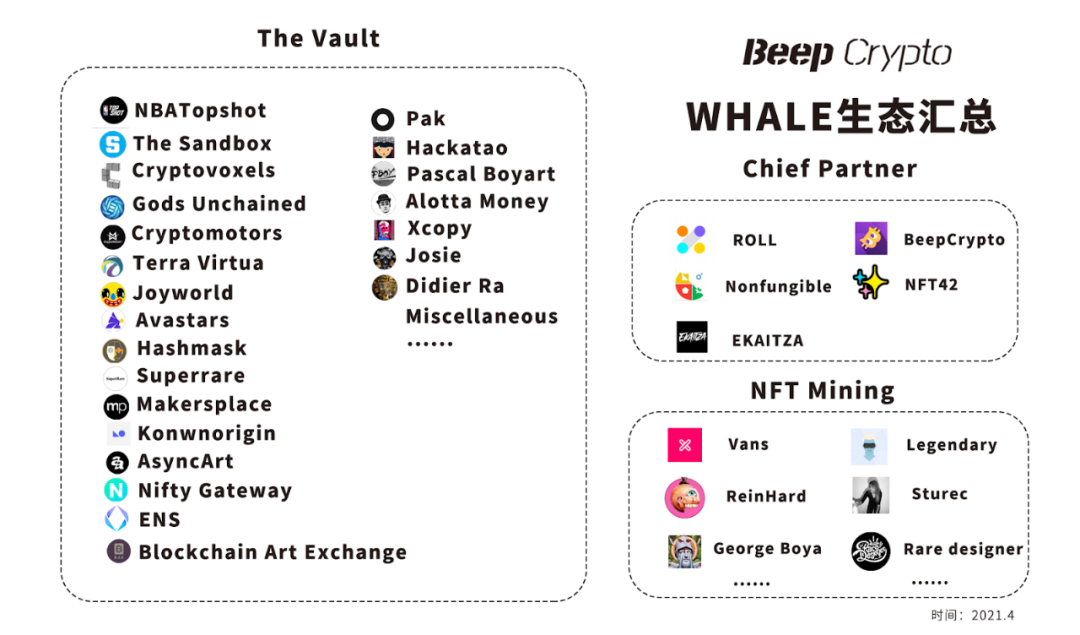

WHALE是首个锚定一揽子优质NFT资产的社交代币。我们来看这种形态的项目,其最重要的核心在于「资产」本身,而非「形式」或「玩法」本身。

WHALE能做到目前市值第一除了WhaleShark本身影响力之外,其The Vault资产不可小觑。据Nonfungible每月给出的审计报告,目前The Vault资产中的资产总共包含13 200件,估值4190万美金,然而这是一个非常保守的估值。

以NBATopshot为例,根据Momentranks排名,资产库当中仅NBATopshot资产就已超过5000万美金。除了NBATopshot之外,WHALE资产库的其他藏品的优质程度也令人咋舌。

1. NBATopshot资产库排名第一(NBAtopshot排名:https://momentranks.com/accounts)

2. 除Binance外,The Sandbox第二大藏品库

3. Gods Unchained最大藏品库,拥有 2/3最稀有的神话卡,最大金卡和钻石卡收藏库

4. CryptoVoxels虚拟世界中最大藏品库(核心地段)

5. 知名加密艺术家Pak、Hackatao、XCopy、Coldie等最大收藏库

6. JOYWorld最大的收藏组合

7. Avastar最大藏品库,其中还包括仅有的两张原创Acastar。#0号和1号

8. Superrare最大艺术藏品库:https://superrare.co/largest-collections

9. ……...

WHALE生态图

由个人或者社区为载体来推动NFT资产的价值,在各类社交代币平台的推出和蓬勃发展下得以实现。未来每个influener(个人或社区)都会对应一个合约,由于场景化的诉求不同,可组合或者可模块化的工具将成为必须。

现有的社交代币发行平台Roll,Rally,Bitclout,Socios已经稍有雏型,一个信息汇总工具诸如linktree也会出现,从而链接不同平台之间的信息孤岛。

我们于2019年末布局NFT,现在看社交代币就像是19年看NFT一样,回到社交代币发行平台的角度。

近期有个横扫各大优质资本的项目叫BitClout,获得了红杉资本、Andreessen Horowitz(a16z)、 Social Capital、 TQ Ventures、 Coinbase Ventures、 Winklevoss Capital、 Arrington Capital、 Polychain、 Pantera、DCG 、 Huobi、 Variant 等知名投资机构的青睐。

简单来说,它是一个可以「投资名人或者潜力股」的Twitter,对于KOL来说本质上就是「Monertize your influnece」,影响力变现,而对于用户来说则是「Skin in the Game」,真正参与到「养成」IP的进程中。

社交+产品通常同时具有交互层和交易层。交互层吸引了用户的情感和认知方面,而交易层则更具功能性和理性。

从产品和市场营销的角度来看,将这两个截然不同的任务组合成一致的体验可能是一种微妙的平衡行为。但是,当情感层和交易层经过精心设计并且相互促进时,那就是魔术发生的时候。

我们看好社交赛道,但不盲目看好社交产品,根本原因在于太难。难,并不是技术和产品本身,而是资本运作和圈外资源。

在运营层,Bitclout如果能做到让用户在价值共享,情感共鸣,关系共生上达到同频;在资源层,能做到知名IP的引入激发冷启动和持续活力的话,那将会是一件很有意思的事情。

NFT+Social Money= Scalable sociality(可调控社交)

可能有很多读者们会觉得很奇怪,NFT和Social Money调换位置为什么会有不同的答案。当然这里所有的说法都是笔者个人的定义,之所以有这样的区分重点落在「谁为主体在先」。

这一篇章讲的是NFT场景下如何赋能社交,前者NFT往往是直接作为商品的形式存在,而后者往往是以「工具」属性的凭证。

在举例之前,我们先拆解一个概念。2015年,伦敦大学人类学教授Daniel Miller针对社交媒体提出了一个“可调控社交”(scalable sociality)的概念。

“可调控社交”(scalable sociality)包括不同规模、隐私程度不一的群体,指的是社交的不同维度。在某些情况下,特定NFT可以让你访问特定群组,依托于NFT为某种原生的数字「事物」(例如游戏资产,数字艺术或空间域)提供了一种标准化的网络虚拟身份和所有权形式。

代表从私密到公开社交媒体的不同界限的权利,举个简单例子通常我们最大开放性社交工具往往是Twitter/weibo等开放平台,再过渡到微信等私域流量,再到单独私密群组等。

在这种环境中NFT其实就是一个「Privilege Plus」 ,这是由数字所有权所赋予的新的、独特的功能。

再举个例子,回到电商的场景中,比如某品牌授权给到ABCD四个渠道商,渠道商(Gatekeeper)流转凭证即可NFT化,这里的NFT作为承接品牌和C端用户信任的「中间态」。

结语

“社交”是一种普遍而永恒的需求,元宇宙是新一代的必然的社交方式,NFT是同时满足虚拟社交社会认同感和实用性的刚需,Social Money则是体现社会价值的最佳表现形式。

再返回社会浪潮,也许最能代表这个时代的储值工具,不再是黄金,而是比特币;最能代表这个时代的收藏品,不会是大家疯抢的AJ,而是非同质化通证(NFT)。

正如前两天跟一位摄影师朋友聊到的,一个世纪后回看现在,“现在看来敏感画作上的那些马赛克,也许就是这个时代的印记。” 比特币,NFT及其衍生品,也应如此。