这是问题。上一次参与热门的ICO或DEX是什么时候?有没有停下来想想那些在你之前投资的人?那些强大的风险投资家(VC)。那些所谓的合格投资者赚了几百万。

事实是,这些人很可能是用比公众开放的代币价格更好的价格来获得代币。看起来就像一个阴暗的世界,私募只会让有钱有势的人变得更富,对吧?

风投是什么?

在开始之前,可能需要做一些基础工作,解释一下什么是风险资本家。如果你知道所有这些,那么就有可能想轻松地进入下一个话题。

简而言之,风险资本家从高净值个人那里汇集投资者资金,并将其用于资助还处于早期的加密货币项目。作为回报,这些加密风险投资公司通常为其投资者或在某些情况下为股权提供代币。

从本质上讲,加密风投的游戏名称是寻找伟大的项目,以一个好价格获得代币,为他们的投资者获得这些疯狂的倍数,并从中抽取利润。

但问题是,与公众观点相反,大多数风险投资公司并不希望从抵消中为加密初创公司提供资金。相反,许多目标项目正处于想法商业化的阶段。

因此,从本质上来说,风投基金提供资金帮助项目支付开发人员、用户测试、UI和UX等费用。

事实是,通过IDO或IEO启动的大多数可靠的加密项目在向公众出售任何代币之前,至少已经工作了一年。但是这些项目从哪里获得资金来雇佣他们团队中的所有人呢?那很可能是通过风投融资。毕竟大多数人都不是免费工作的。

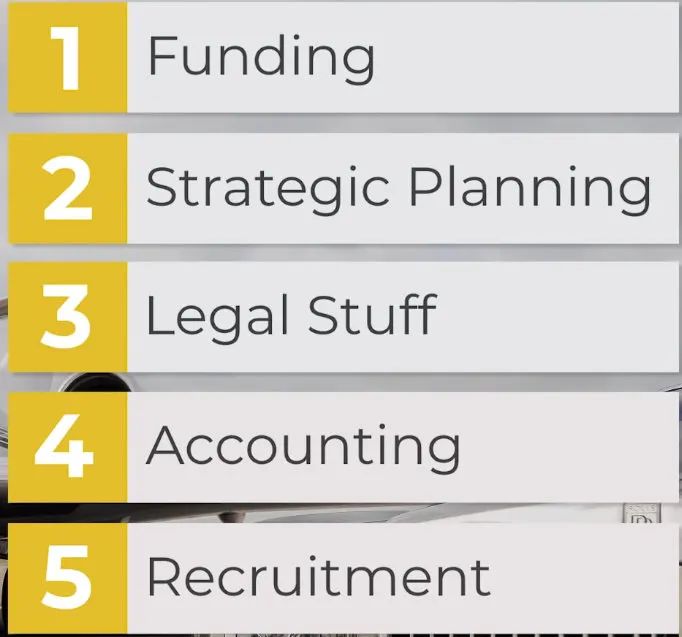

因此,风投只是把其他人的钱投入到加密项目中,然后什么都不做就能获得利润分成。嗯,不完全是。许多人没有意识到的是,许多年轻的加密项目实际上缺乏获得额外融资、战略规划、法律、会计和招聘方面的经验。从本质上说,这是大多数刚起步的科技宅男都不想关心的事情。

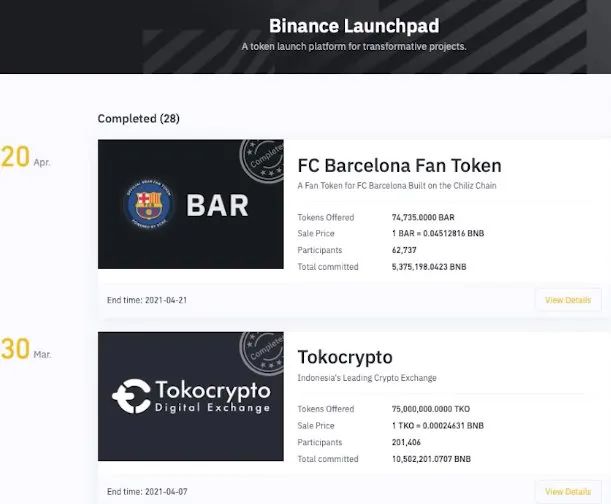

额外的融资可能采取与顶级IEO平台(如Binance Launchpad)的联系的形式,战略规划可能涉及优化项目的代币经济学等事情。

想想加密风投在这个领域必须拥有的战略关系,以及一个全新项目可以从这个网络中获得的价值。这可能对市场营销、内容分发、甚至为热门交易所上币获得优惠条款等方面有帮助。

简而言之,这些风投基本上为一个项目提供资本、战略洞察力和联系网络。这些都是非常有价值的东西,这也是为什么风投通常会在私募中获得超级优惠的原因。

毕竟,他们比你我这样的人更早投资,实质上承担了更大的风险。最重要的是,他们还带来了所有额外的专业知识。

加密私募的机制是什么样的?

现在,其实不想粉饰这件事,但私募之所以如此神秘的原因是许多垃圾币不愿意分享关起门来发生的事情的细节。如果你在做一些见不得人的事情,那么谈论它通常是一个糟糕的策略。

另一个主要问题是,大多数人不知道在哪里可以找到这些私募的信息,或者知道如果他们知道的话该怎么做。这导致很多人担心加密风投和私募巨头向代币持有者倾销。

情况是这样的,大多数私募主要有两轮。首先,在最初的种子轮中找到了最优惠的代币价格。接下来,将进行一轮私募。

所有这些都发生在IDO或IEO之前,一般它可以参与。所以如果想知道自己是否有机会参与到这些私募中并在常规之前进入那个热门项目。

一些项目似乎向愿意提供非常高的最低投资的合格投资者开放这些私人销售,而且大多数项目似乎只在受邀的基础上运作。但是谁会被邀请呢? 主要参与者将是那些加密风险投资公司。

私募和风险投资

有一个非常重要的问题。我们正常的加密货币交易者有理由担心这些“邪恶”的风投会把他们的包袱扔给他们。在这里用作案例研究的一个好项目是Mina Protocol (MINA)。

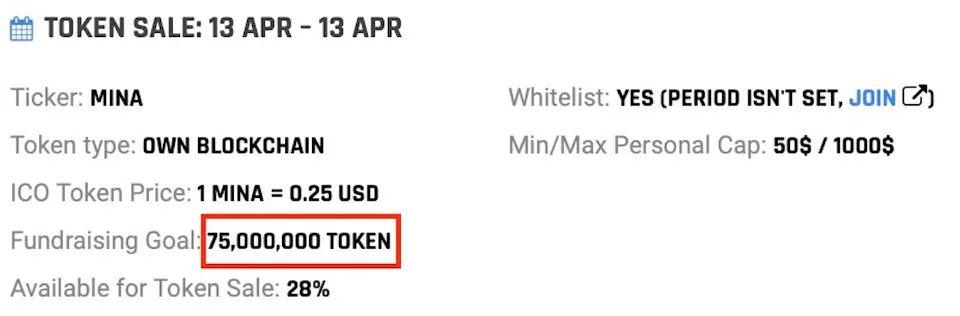

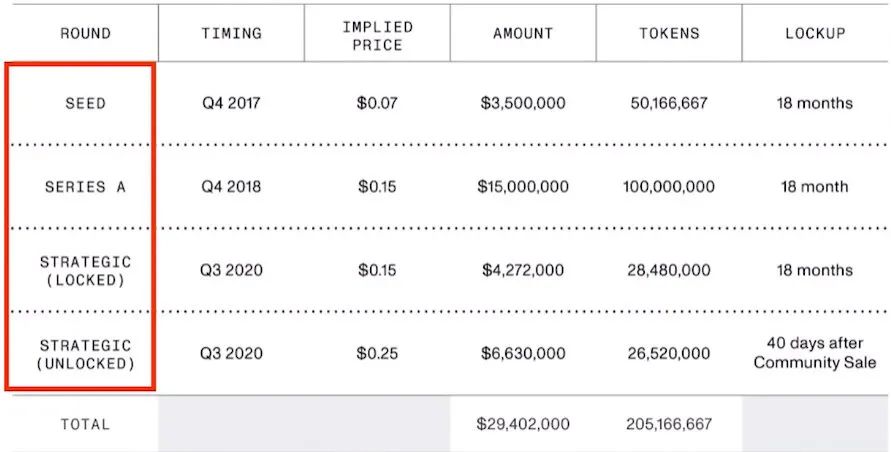

因为他们实际上提供了大量关于私募的公开信息。所以用户需要知道的是,Mina在2021年4月以每代币25美分的价格向公众出售了大约7500万个旧代币。这约占可用代币的28%。

现在,这可能听起来像很多代币,直到意识到超过2.05亿代币在私募。

这是真相。我们看过的几乎所有的私募都有一个共同点。它们都附带了兑现条款,这是一种聪明的方式,表明投资者可以随着时间的推移而不是一次性获得他们的代币。

这意味着像风投这样的私募投资者不能在项目在交易所上币后就把他们所有的代币都抛到市场上,这对所有相关人士来说可能是一个聪明的主意。

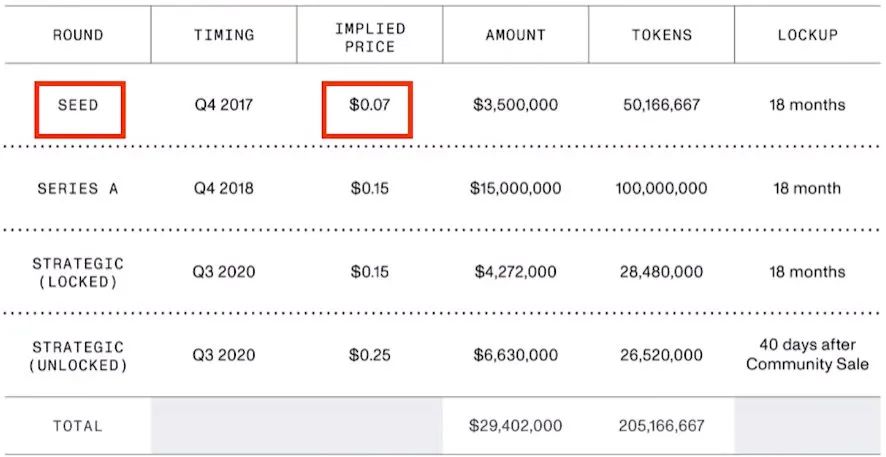

有趣的是,Mina Protocol实际上在他们的ICO之前进行了4轮不同的融资,其中包括2017年第四季度的种子轮融资,代币以7美分的价格出售。

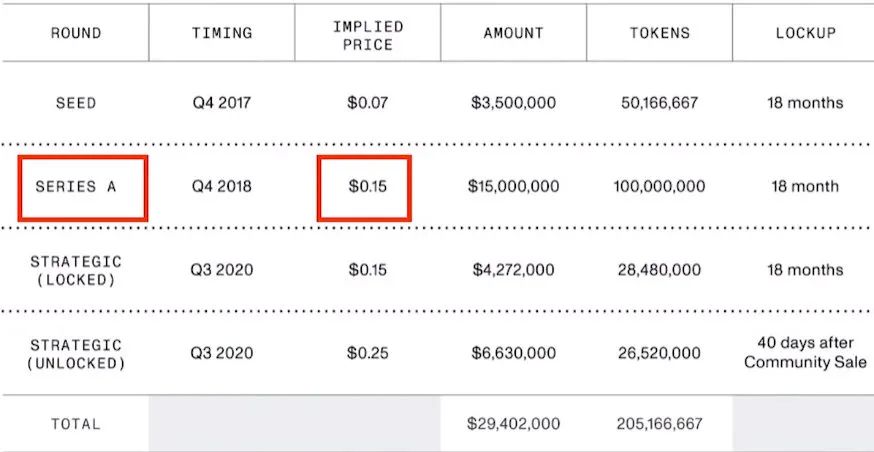

然后是2018年第四季度的a系列,代币以15美分的隐含价格出售。

然后是2020年第三季度 15 美分/代币的战略锁定轮,最后是25 美分/代币的战略解锁轮。

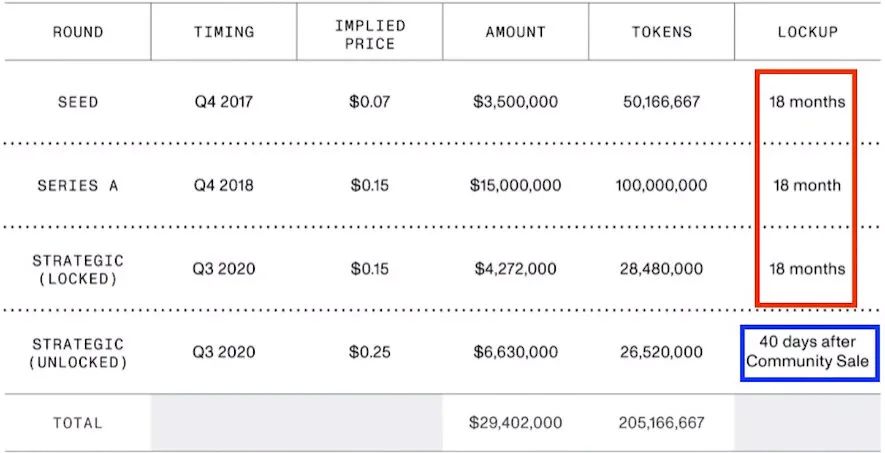

前三轮基本上在 ICO 后有 18 个月的锁定期,战略解锁轮在社区发售后 40 天分配给投资者。

这意味着这些早期支持者在Mina ICO后至少40天内无法访问他们的代币,即使在那时,只有那些参与了战略解锁轮的人才能访问他们的所有代币。那些目光敏锐的人会意识到,战略解锁代币价格与ICO价格完全相同。

那么,在没有这些限制的情况下,他们可以以相同的价格获得代币时,为什么任何早期的支持者希望将代币锁定40天呢?Mina的ICO的上限是1000美元,所以我们只能假设战略解锁代币没有这个限制性上限。

但问题是。40天后发生了什么? 如果我们看看解锁时间表的后面,那么很明显,解锁的第一个月将向投资者发行大量代币,这些代币可能会被抛到市场上。然而,在接下来的17个月里,种子系列A和战略锁定投资者的代币将按月等量释放。

这意味着不会突然有大量的代币被倾销到交易所,相反,随着时间的推移,参与私募的代币会顺利释放。更严格地说,它们是线性释放的。但是这些解锁代币对于Mina的价格意味着什么呢?

老实说,很难将私募和ICO投资者的销售压力隔离开来。原因是Mina 仅在社区销售 40 多天后的 6 月 1 日才可以公开交易。所以,有这样一种情况,即战略解锁投资者拥有其他私募轮的所有代币参与者的一小部分,而ICO的人可以全部脱手。

不用说,当Mina最终在交易所上币时,人们就开始低价抛售了。然而,需要指出的是,尽管Mina的价格在交易所上币后大幅下跌,现在每代币的价格仅略高于2.50。这意味着ICO价格上涨了10倍。所以,是的,对于那些有幸早早进入的人来说,Mina确实表现不错。

但可悲的是,当Mina首次上币并在6月1日以天价购买这些代币时,许多人肯定被Mina最初的高度所吸引。如果他们知道ICO价格和已经解锁的大量私募代币就好了。

现在,从这个故事中我们得到的教训是,私募解锁时间表真的很重要。在将钱投入在小道消息中听说过的最新最好的山寨币之前,绝对应该考虑一下的东西。

对于像Mina这样的项目,在第一个月后解锁时间表的线性性质意味着不太可能出现任何更糟糕的惊喜。

这就是Mina的例子,但需要注意的是并不是所有的项目都有线性的归属时间表这并不意味着它们应该被忽视。我们来探讨一下。

定制归属时间表

事实是,大多数项目都有更多定制的归属时间表。许多人已经定义了解锁部分代币的时间点。现在,这实际上可以为我们的投资组合管理增加另一个维度。本例中使用的项目是Injective Protocol (INJ)。

现在,大家注意的第一件事是,币安研究报告通常会列出加密货币项目的关键私募和公开销售指标。所以,如果用户想把自己的代币分析游戏提升到一个新的水平,那么就需看看币安是否有关于自己考虑的加密货币的研究报告。

无论如何,Injective只进行了两轮私募。种子轮以8美分的价格卖出了600万个代币,私募轮以18美分的价格卖出了超过1650万个代币。

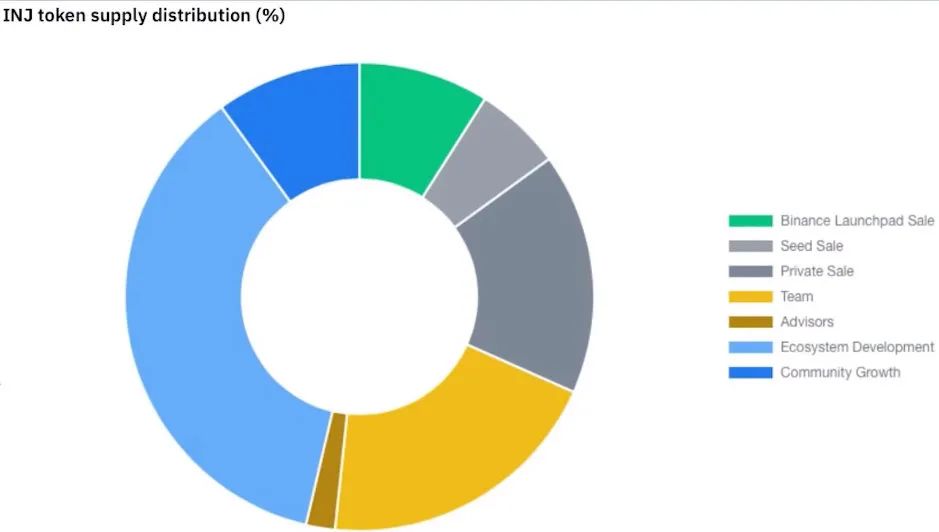

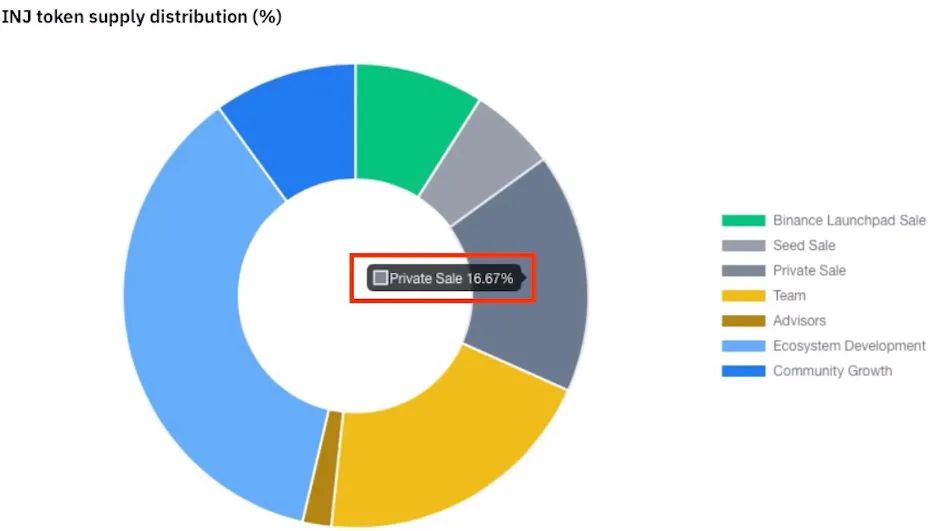

币安的这些研究报告还提供了一个非常酷的图,显示了加密供应分配,以及在私募和种子轮中出售的代币供应分布的百分比。

在这里,我们可以看到Injective, 6%的代币是在种子轮中售出的,16.67%是在私募中售出的。

这意味着私人和种子级投资者约占INJ总供应量的22.5%。是相当大的数目。但是那些归属期呢?

可以通过查看币安的研究报告和代币的发布时间表部分来解决这个问题。

浅灰色显示的是种子轮投资者的代币释放时间表,深灰色显示的是私募参与者的解锁。很快,任何人都能发现这些释放时间表并不是线性的,每个销售回合都有三个解锁日期。

有趣的是,私募轮的前轮将种子轮的解锁期提前了一个月。第一次大的 Injective 解锁是在 2021 年 4 月,当时出售的代币中大约有三分之一可供投资者使用。

这可能是由于当时DeFi的大肆宣传,或者是由于Injective在私募基金中获得了一些风投投资者的支持,他们拥有一些非常坚实的“钻石手”。

无论如何,关键是一些项目有一些为私募投资者解锁代币的固定日期。供应的突然增加当然是我们需要提前知道的事情。这可能意味着,早期支持者希望实现一些收益可能会增加一些抛售压力。

这是值得关注的,在解锁事件过去之前,选择退出某种加密货币可能是明智的。现在已经了解了私募的细节,应该注意什么,以及这将如何影响投资组合。

私募公平吗?

这对我们来说仍然是个难题。对于像 Mina Protocol 这样的公司,那些以比 ICO 价格便宜几倍的价格获得 7 美分代币的人早在 2017 年就这样做了。这基本上是四年的等待。

同样是在四年前,这个项目显然不太成熟,失败的可能性更大,也不确定它是否能进入市场。此外,我确信像Coinbase Ventures这样的人在这个领域拥有很多的人脉,并且在Coinbase上市这一圣杯方面拥有一定的影响力。

我不认为风险越大,回报就越高的想法有什么问题。如果 VC 以相同的象征性价格承担比后面几轮的风险大得多的风险,那将是非常苛刻的。

但私募它们本质上是排他性的。它们让一些特权人士以比其他人更优惠的价格获得代币。这本质上是很不公平的,特别是那个人除了带来金钱之外没有增加任何额外的价值,例如一个高净值个人。

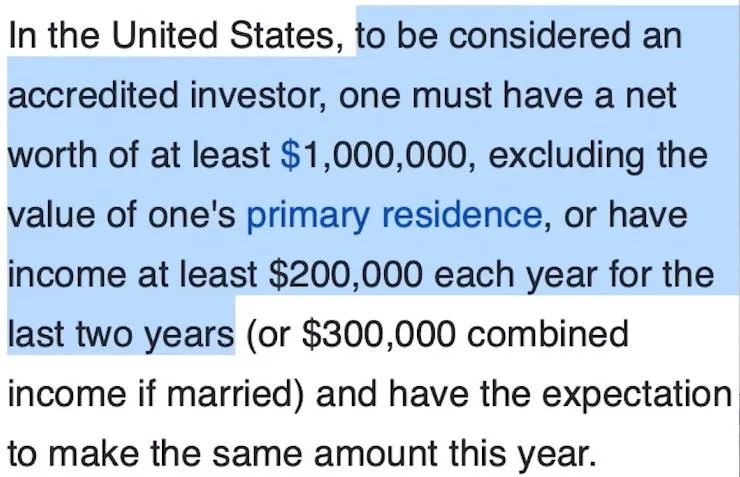

此外,美国认可投资者的定义方式使其更具排他性。无论是否愿意在早期阶段承担更多风险,都不能这样做,因为没有被定义为合格投资者。

这个分类是为年收入超过20万美元或投资资产超过100万美元的人预留的。所以,这些人可能已经很富裕了。

顺便说一下,这个问题并不仅限于加密货币。这是传统初创公司投资中众所周知的不公平现象。散户投资者被排除在早期项目之外,理由是这些项目风险更大。

总结

很多人犯的错误是认为仅仅因为他们无法接触到这些私募,就没有更多地了解它们的价值。

事实上,说到加密风险投资,事实是那些顶级风险投资公司为投资者管理着数十亿美元的加密资产。以Pantera Capital为例,他们管理着32亿美元的区块链相关资产。这是一大笔钱,而且大多数人确实负担不起这些风投要求的至少10万美元的投资。然而,事实仍然是,他们有如此多的资本,他们确实在这些加密市场发挥着关键作用,当然应该被考虑在内。

另一件需要考虑的事情是,这些风投公司最初是如何吸引到如此巨额的资金的。为什么那么多有信誉的投资者信任他们?

嗯,这很简单。

顶级风投倾向于跑赢市场,并产生所谓的阿尔法收益。从本质上说,比简单的比特币投资策略表现更好。顶级风投的出色表现必须归功于一些非常熟练的加密研究人员,他们能够选择正确的项目。这是需要考虑的重要一点,看看那些得到著名风投支持的项目是有帮助的,因为用户可以确定已经做了深入的研究。

关于

ChinaDeFi - ChinaDeFi.com 是一个研究驱动的DeFi创新组织,同时我们也是区块链开发团队。每天从全球超过500个优质信息源的近900篇内容中,寻找思考更具深度、梳理更为系统的内容,以最快的速度同步到中国市场提供决策辅助材料。如果您是从业者希望获得更多海外最新技术方案及项目信息,可以查看Gavin的“每日文章”笔记 https://day.chinadefi.com(内容可能比较生涩,但是相信可以带来帮助)。

Layer 2社区 - 我们正在组建专业的Layer 2社区,欢迎对Layer 2感兴趣的区块链技术爱好者、研究分析人与Gavin(微信: chinadefi)联系,共同探讨Layer 2带来的落地机遇。同时欢迎加入ChineDeFi社区(微信联系:cndefi),敬请关注我们的微信公众号“去中心化金融社区”。