在5月12日比特币减半当日,灰度基金更是大手笔买入了3716个比特币,远超其当日产量。

本文谨代表作者个人观点,不代表火星财经立场,该内容旨在传递更多市场信息,不构成任何投资建议。

文 | 棘轮 比萨

来源:一本区块链

自3月12日的大跌之后,比特币已经连续两月上涨。

但这次币价上涨与以往有很大不同:比特币的上涨曲线,似乎出现了人为操控的情况。

很快,一个名为“灰度基金”的机构浮出了水面。正是它,在大举收购比特币。数据显示,自2020年4月15日起的一个月里,灰度基金买走了3.7万个比特币,相当于全网挖矿产出的70%。

在灰度基金背后,是虎视眈眈的华尔街巨头。它们正在杀入币市,吸走散户手中的筹码。

灰度到底是什么来头?这个神秘的投资机构,将会如何改变币圈生态?

机构入场

从3月12日暴跌到3800美元之后,比特币的价格开始回升,近期一直在9000美元上方震荡。

但币圈玩家发现,这一次的币价上涨,与以往有许多不同。

首先,是USDT的溢价情况出现异常。

在以往,每一次比特币上涨,USDT都会出现正溢价,即USDT的价格超过美元。但最近,USDT却一直维持着负溢价。比如说,在1美元等于7.1人民币时,USDT为7.04元。

“币价上涨,中国币圈玩家大量入场,USDT价格就会上涨,出现正溢价。”一位币圈从业者表示,“但是,这一次币价上涨,USDT却出现了负溢价,这说明中国玩家在出货,而国外投资者在接盘。”

此外,比特币的价格曲线在近期也出现了奇怪的规律:周一到周五,币价经常上涨,到了周末,则会下跌。

比如说,5月8日这个周五,比特币的价格突破1万美元大关,达到近期高点。但在接下来的周末,比特币开始下跌,两日跌幅高达19%。

到了5月11日这个周一,比特币的价格再次出现上涨,直至周六,才开始回调。

这种不同寻常的币价走势,究竟意味着什么?

有人分析,这是海外投资机构杀入币市的证据之一。“因为这些机构的员工会在工作日买币,周末休息。”

那么,到底是哪些海外机构在不断购入比特币?

澳大利亚比特币基金公司ListedReserve做过一个统计,发现2020年第一季度,有两个美国“大户”购入了8.5万个比特币,相当于同期比特币产量的52%。这两个大户,一个是美国移动支付公司Square旗下的Cash App,而另一个是灰度基金(Grayscale)。

而灰度基金定期公开的资产报告也显示,它确实在疯狂买入比特币。

报告显示,截至4月15日,灰度基金掌管的比特币信托资产总价值已经达到了20.9亿美元。按当时的比特币价格,相当于315779个比特币。

到5月15日,灰度的比特币信托资产达到了32.9亿美元,相当于353621个比特币。这意味着,短短一个月时间,灰度基金就买入了37824个比特币,平均每天1261个。

在比特币产量减半前,每天有1800个比特币被挖出。这意味着,灰度基金每天买走的比特币,相当于比特币产出量的70%。

在5月12日比特币减半当日,灰度基金更是大手笔买入了3716个比特币,远超其当日产量。

这一轮比特币价格的上涨,有可能就是灰度基金等大户推动的结果。

灰度是谁?

买入如此之多比特币的灰度基金,究竟是何方神圣?

灰度基金成立于2013年,是数字货币投资集团 (DCG) 旗下的一只数字货币基金,投资标的覆盖BTC、ETH、BCH、ETC等币种。

通过灰度基金,个人、机构投资者都可以合规配置数字货币资产。比如说,只要在灰度基金上买入比特币信托基金产品“GBTC”,就相当于间接持有了比特币。持有1份GBTC,就相当于持有了0.00096个BTC。目前,每份GBTC的净值为11.07美元。

而购买者的比特币私钥,会被托管在灰度的冷钱包里。

由此来看,灰度基金不过是一个普通的资管机构。它的成功来自何处?

在外界看来,灰度的成名,很大程度上是因为其营销实力。

比如说,每当有比特币ETF的消息传出,灰度基金都会趁机推销自己的信托产品。

2019年5月,灰度基金策划了一起成功的营销活动,将自己的名气推到了顶峰。

当时,灰度基金录制了一段推荐比特币的广告片。广告片用荒诞的镜头,记录了西装革履的投资者们提着笨重的黄金走来走去的画面,并称:“投资黄金?你恐怕还活在过去。”

同时,灰度基金发起了“Drop Gold”(抛掉黄金)运动,在华尔街引发轰动。

*灰度基金投放的广告

但灰度基金真正的杀手锏,其实是合规。

早在2013年,灰度基金就被SEC(美国证监会)批准,可以通过非公开手段,针对指定投资者进行募资。

2020年1月,灰度基金更是在SEC成功注册,成为了首个在SEC获批的数字货币投资平台。

通过灰度基金,华尔街大亨们有了投资比特币的合规渠道。灰度基金最新报告显示,目前,它一共管理着36亿美元资产,其中88%都来自于机构投资者。

而美国特殊的金融政策,也让灰度基金受到了个人投资者的欢迎——灰度基金还有12%的资金来自个人投资者,其中三分之一来自退休金账户。

在美国,许多人都没有现金存款,而是靠退休金账户进行投资、理财。个人投资者通过退休金账户投资,可以获得税收优惠,但只能投资合规的金融产品。

所以,一些美国人如果想投资比特币,也会选择灰度基金这样的合规平台。

不过,投资者们也要承受合规带来的溢价。

5月15日,每份GBTC的净值是11.07美元。按此计算,GBTC信托中一个比特币的价格为11448美元,与二级市场9700美元的比特币价格相比,GBTC有18%的溢价。

“华尔街不喜欢私钥。”美国币圈如此评论。和自己持有比特币相比,他们更愿意让灰度基金代为管理。

争议

在币圈,灰度基金被认为是多次币价上涨的直接推动者。

“灰度是机构中的‘死多头’,只买不卖,坚定看多。”一位币圈玩家评价。

与币圈常见的量化投资基金不同,灰度基金是一只信托基金,并不会在市场上进行频繁交易。它的盈利模式非常简单:每年向客户收取2%-3%的管理费。

灰度基金也不支持投资者赎回比特币资产。投资者只能去OTC Market(一家美国OTC交易所)寻找买家,卖出GBC信托基金。

这意味着,在币圈的二级市场里,灰度基金是只买不卖的存在。它也因此被许多渴望币价上涨的玩家和散户,视作亲切的“战友”。

人们的想法,确实有一定依据。

灰度基金的母公司DCG,被视作数字货币、区块链行业的顶级投资机构。DCG的创始人Barry Silbert,也是一位坚定的“Holder”(囤币不卖者),曾经多次在Twitter上号召玩家拿住手里的比特币。

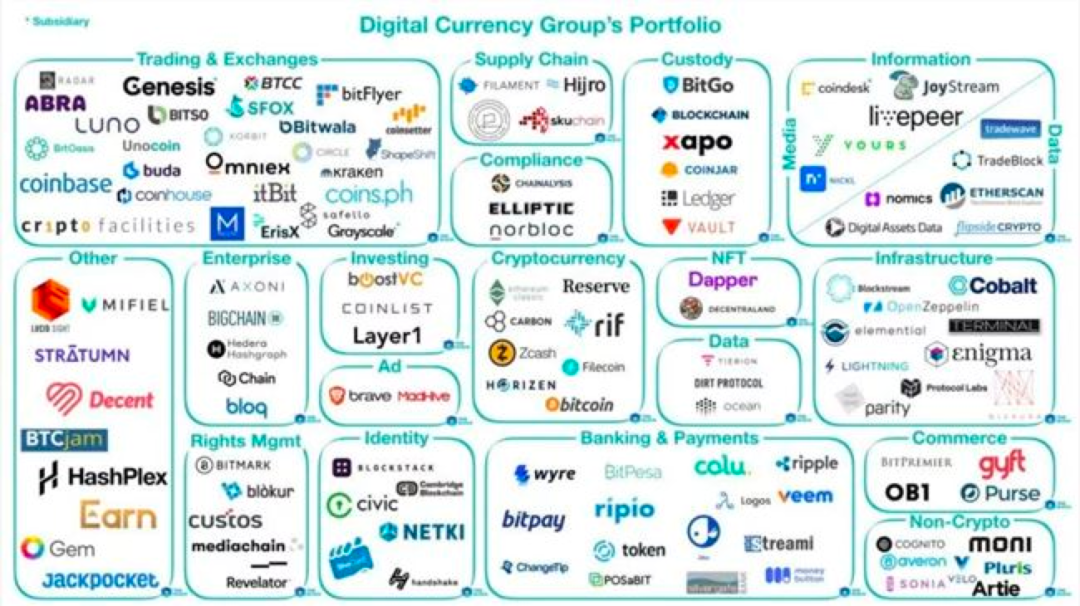

近年来,DCG在全球三十多个国家投资了一百多家区块链公司,覆盖了公链、交易所、钱包、媒体等多个领域。中国币圈玩家熟知的交易所Coinbase,以及区块链媒体Coindesk,都曾被其投资。

*DCG投资版图

不难看出,无论是管理费的盈利模式,还是母公司在整个币市的产业地位,都决定了灰度基金可以通过币价上涨直接获利。

但在币圈,灰度基金还是存在一定争议。许多时候,它站在了散户们的对立面。

比如说,在比特币、ETH等主流币外,灰度基金还长期重仓了ETC。后者是以太坊的分叉币,市值常年维持在20名左右。按常理来说,这样的小币种并不值得灰度青睐。

但在币圈,ETC、灰度及其母公司DCG之间的亲密关系,从来都不是秘密:

DCG是ETC的投资方,DCG的老板Barry Silbert多次为ETC站台。

此外,灰度还坚持定期为ETC的一个开发团队捐款,并称四年来已为其捐款超过110万美元。

同样的故事,也发生在另一个币种ZEN(近期更名为Horizen)身上。它在币市的市值排名常年在60名之外,但却被灰度看重——DCG也是ZEN的一个投资方。

对于ETC、ZEN这样的小币种而言,灰度基金不仅是大玩家,还是幕后的操盘手。在这些市场,散户的命运,往往都掌握在灰度这样的大庄手中。

2020年,疫情之下,全球金融形势扑朔迷离。而在比特币产量减半之后,币市的未来也不明朗。

此时,灰度基金却动作不断。或许,机构投资者正在跑步入场。

一场新的洗牌,已经开始。