撰文:潘致雄

加密货币项目代币的分发方式,是整个项目生态非常重要的一环。如果能设计一套合理的代币经济模型,激励系统内的各种利益相关者,对项目发展而言将起到至关重要的作用。

对于目前热门的去中心化金融(DeFi)生态的项目而言,都在探索一套既能「激励用户参与」,又能「推进平台迭代」的代币分发方式。国内社区将这些代币分发方式称之为「挖矿」,不过项目方会为自己的代币分发方式赋予特殊的名称,比如「质押空投」、「奖励」、「流动性挖矿」等,但本质是类似的。

流动性挖矿直接带动了 DeFi 协议的飞速发展,参考 DeBank 数据,在 Compound 上线借贷即挖矿这个里程碑事件之后,所有 DeFi 协议的资产锁定量从原来的 11 亿美元增长到最高 26 亿美元,而借贷市场 中,Compound 的市场占有率从 10% 直接提升到 80%。

除了激励供给方资产锁定量的增长之外,还带动了需求方的增长。以去中心化交易协议 Balancer 为例,自 6 月推出流动性挖矿后,交易量增长显著。而且值得注意的是,Balancer 的交易方是没有额外挖矿收入的,所以这些交易量不是因为激励才产生的。

与 Staking 的区别这类「挖矿」机制,甚至有点像是去年的热门概念 Staking(质押),虽然都是具有金融属性的服务(生息),不过还是存在一些差异:Staking 一般是指基于公链原生代币的,而且通常不需要暴露智能合约安全风险。Staking 通常是用代币质押换得另一种相同的代币,而流动性「挖矿」机制,是通过其他行为获得项目的代币,比如交易、抵押资产、报价等。而近几个月,宣布采用流动性挖矿机制的项目迅速增加,吸引了国内外加密货币交易者、投机者及爱好者的广泛关注,成为了当下业内最热门的话题。

来源:《共生或寄生?理解指数增长的 DeFi 放贷与交易所协议关系》https://www.chainnews.com/articles/532735677273.htm

有意思的是,海外社区将流动性挖矿的概念又统称为「Yield Farming」,挖矿者被称为 Farmer。Yield 可以翻译为「(农作物)产出」、「(投资的)利润」,而 Farming(种田)在这里或许又对应着与 Mining(挖矿)类似的含义。

流动性挖矿诞生的契机

很多 DeFi 协议在过去两年的发展过程中,关于是否需要发行代币、代币的分发方式、代币的作用,以及如何通过激励实现整个协议流动性的初始化和规模化的探索从未停止。

去中心化交易协议 Uniswap 在 2018 年末正式推出,该协议让参与者可在交易中获得手续费分成,但是分发的是以底层资产计价的交易费,未发行协议原生代币。而另一个问题是,Uniswap 基于 AMM(自动化做市)模式,投入资产的用户可能并不能获得实际收益,特别是当资产价格波动较大的时候。Uniswap 的半只脚踩进了流动性挖矿模式,但就差那么一点点。

今年初,DeFi 借贷协议 Compound 完成了临门一脚,为业内探索出了一套「最小化」的流动性挖矿方案,该模式后来被大多数采用流动性挖矿的项目采用作为基础:将代币奖励给协议的实际使用者,这将激励更多用户参与,而代币的作用是参与项目治理。

以上这些关键节点可能是流动性挖矿机制逐步诞生的理由和过程。

正因为 DeFi 协议的特点是无需许可、开源、无专利,而且代币分发的逻辑、代币的作用也是公开的,这也就意味着,每当有一个项目探索出新模式,其他 DeFi 项目很容易跟上,然后根据各自项目本身的业务不同,设计出定制化的「挖矿」方案。

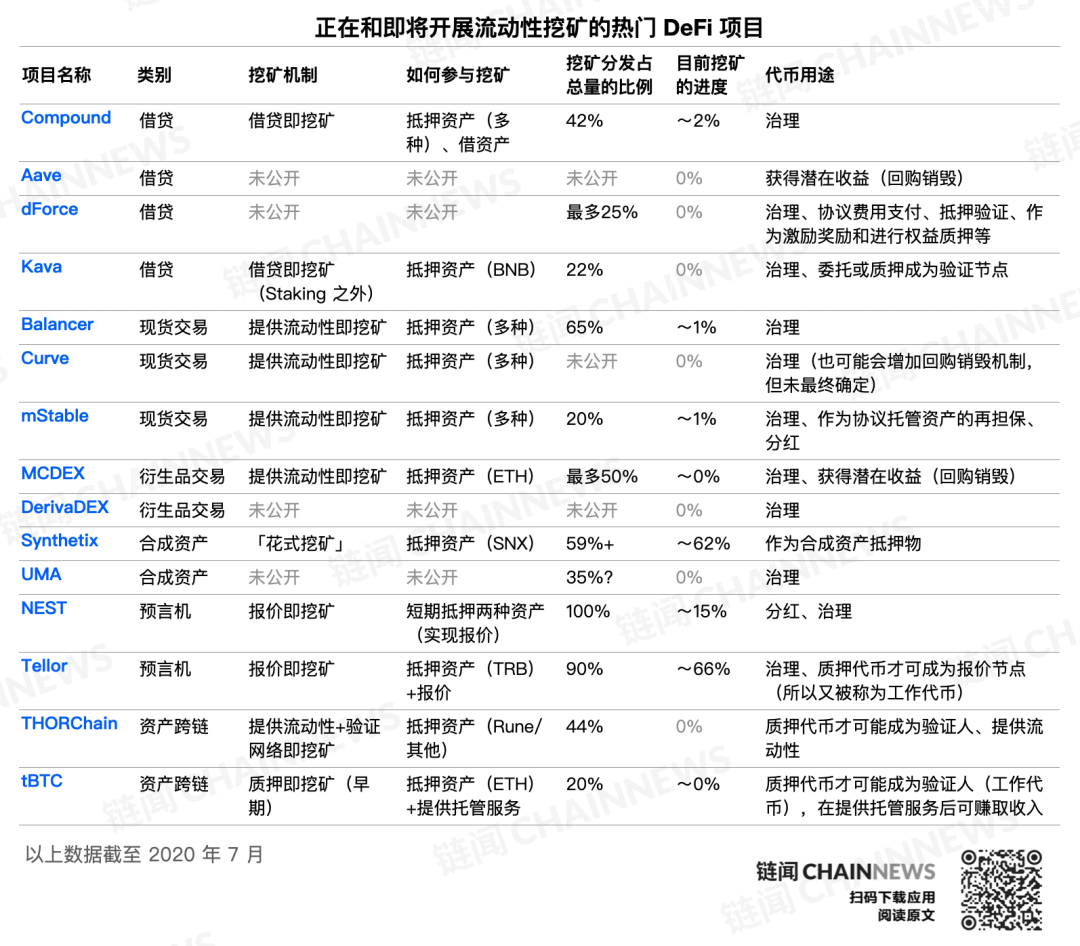

以下汇总的十几个项目,是近期正在开展和即将开展流动性挖矿的热门项目:

如果没有流动性挖矿,DeFi 能提供什么价值?

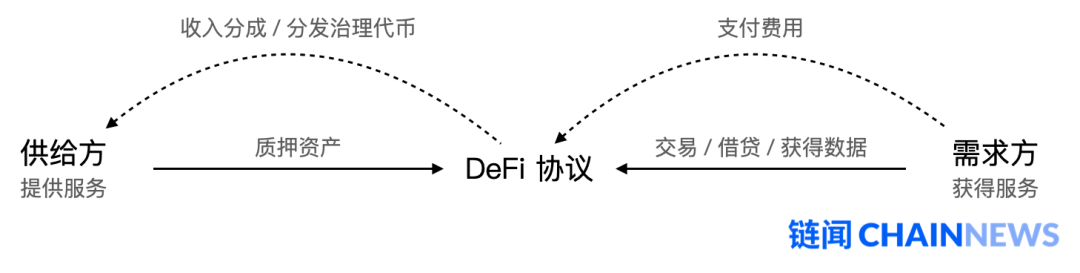

如果将多数流动性挖矿项目的业务逻辑进行抽象,DeFi 协议提供的价值是通过智能合约的方式撮合了流动性的供给方和需求方,并重新分配收益组成,业务流程类似于:

比如:

借贷市场 Compound 撮合了借贷的双方;预言机 NEST 和 Tellor 撮合了价格来源和数据需求方;资产跨链协议 tBTC 撮合了提供托管服务的供给方和资产跨链需求方;去中心化交易协议 Balancer、Curve、MCDEX 撮合了交易者(Taker)和流动性提供方(Maker)。

当然,以上只是普遍的流程,而项目在具体的实现过程中可能会对挖矿流程有很多定制化,以激励特定的用户行为,比如 Compound 会将治理代币奖励给需求方,但其他项目并不一定会。

为何要加上流动性挖矿

上述的业务逻辑可以确保项目在没有设置「流动性挖矿」机制的前提下,协议本身可以正常的运作并从中赚取收入,以进一步迭代产品的开发。

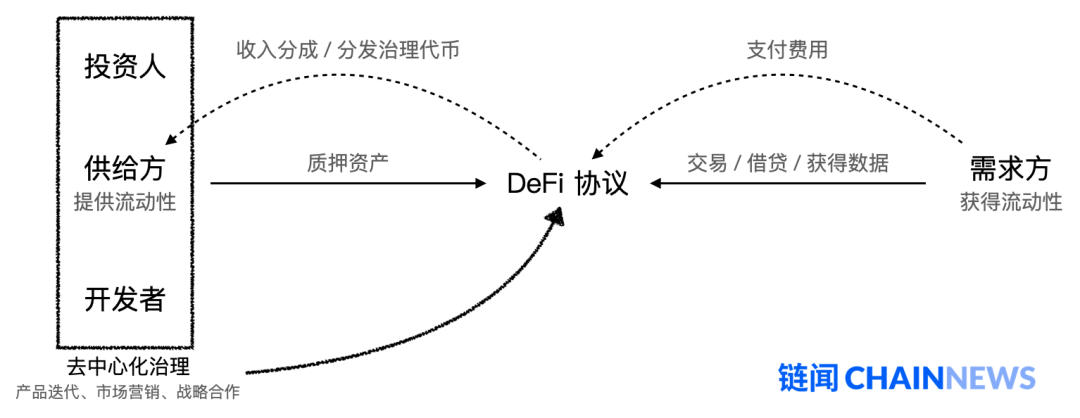

但是因为部分 DeFi 协议需要初始化流动性,才可能提供资金体量更大的服务(还可以服务更多的需求方),所以「挖矿」机制正好充当了这个角色,将协议未来潜在的收益,分配给早期的流动性提供方。

用户在「挖」出了这些代币后,可以选择立即抛售增加自己的短期收益,也可以持有代币,将自己的长期利益与项目绑定在一起,与开发者、投资人共同参与协议的治理,成为项目方社区的一份子。

对于流动性提供方这类用户而言,DeFi 协议「挖矿」的本质是:利用资产的时间价值,换取短期或长期收益,并承担潜在的风险,包括智能合约、系统性、连带风险等。

对于需求方而言,DeFi 协议「挖矿」机制在帮助提升流动性之后,也就可以执行更大规模的金融业务。

对于 DeFi 协议自身而言,「挖矿」可以吸引更多用户参与到协议的使用中,还可以将决定平台未来发展的治理权限分配给实际的参与者,而不仅仅是投资人或开发者。

对于其他尚未关注到 DeFi 生态的加密货币用户而言,此次的流动性挖矿算是一次大范围的「广告」,虽然没有具体数据,但肯定为 DeFi 生态贡献了不少新鲜血液。

与 CeFi 的区别

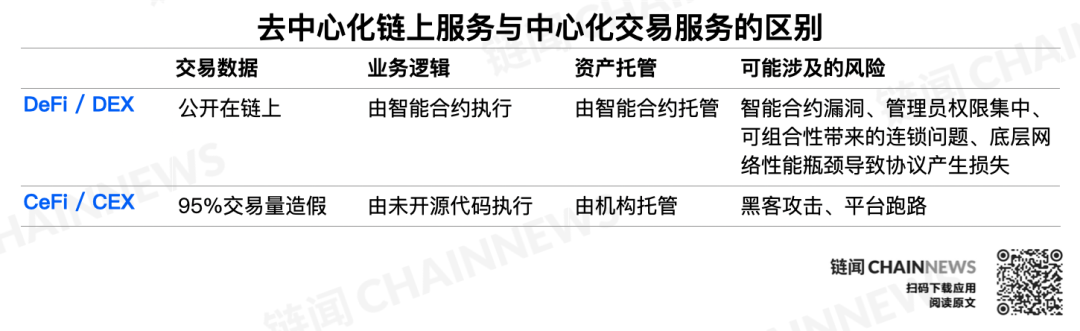

有人将这些流动性挖矿的项目类比两年前 Fcoin 交易所推出的「交易即挖矿」方案,认为这两者没有本质区别。不过从风险角度来说其实不一样,对于 DeFi 项目而言,所有数据都是公开在链上的,所有业务逻辑都是由智能合约执行的。

所以,DeFi 协议的流动性供给方不需要将资产托管给某个机构或者个人,而是托管在智能合约之中。虽然这其中存在着智能合约安全风险或者系统性风险,但至少有审计机构可以减少安全风险,更重要的是,没有人可以挪用用户的资产。而 Fcoin 交易所的交易数据和链上托管资产是完全独立的两个账本,存在挪用的可能性,而且很容易。

所以如果将去中心化的链上服务与中心化需要资产托管的服务进行对比,存在这些区别:

联合挖矿是趋势,但风险成倍增长

DeFi 还有一个「可组合性」的特点,不同协议之间可以互相组合或嵌套。基于这个优势,部分项目开启了「联合挖矿」活动,用户参与后可以进一步增加收益。

参与者可以通过投入部分特定的资金池,获得多个协议的奖励,比如 Synthetix、Curve 和 REN 就发起了类似的活动。Synthetix 也是在这次流动性挖矿活动中最会玩的一个,他们的挖矿机制具有特殊性,但除此之外,他们还会奖励使用 Synthetix 协议的用户,所以经常与第三方的协议联合,激励 Synthetix 相关资产和协议的流动性。

不过需要注意因此会带来额外的安全风险。由于这类联合挖矿牵扯到多类资产和多个协议,所以如果标的资产脱锚,或其中某个协议被黑客攻击,都有可能会连累到参与相关联合挖矿的所有用户。

仍处于早期阶段

虽然流动性挖矿概念有着不错的市场影响力,并促进了 DeFi 生态的快速发展,但从目前挖矿的进度来看,仍处于很早期的阶段。

除了 NEST、Tellor 和 Synthetix 这几个项目之外,其他项目的挖矿进度不到 2%,还有接近一半的新项目还没开始挖矿,只是公开了部分细节。所以项目代币的流通量还比较小,代币的价格也更容易被影响或操纵。

另外,对于多数选择了治理代币模式的项目来说,目前对于治理的探索还没有展开拳脚,涉及的变更项还比较有限,很多人会期待看到带有分红或者回购销毁机制的治理提案尽早被提上议程。

质疑和挑战:透明度、代币作用、安全

在流动性挖矿概念出现后,社区也传来不少质疑的声音,有部分观点认为,流动性挖矿项目的问题包括:代币整体分配模式不透明、代币用途存疑和安全风控跟不上流动性的增长。

DeFi 的一大特点是开源和透明,所以挖矿机制也需要非常透明,毕竟这是写在智能合约中的逻辑。另外,项目在早期开发阶段中,会引入风投的资本,后续会按照股权或者代币的形式分发给投资机构,通常会锁定一段时间或者按阶段解锁流通。

而部分项目没有很好的公开投资机构的解锁细节,这可能会带来项目流通量不清晰的问题,投资者也不清楚未来哪个时间点会解锁大量代币引起币价波动。当然,这个问题主要影响的是代币购买者,而对于普通的挖矿参与者而言影响更小一些,因为这只影响了挖矿的投资收益,没有带来额外的风险。

另一个比较大的挑战是代币的用途,以及代币如何捕获项目的实际价值和收益。由于大多数项目采用了治理代币模式,所以对于理性的投资者而言,是很难对项目进行合理估值的。

虽然治理过程的确是可以帮助项目往更优的方向发展,但是项目的规模以及相关收入都和代币没有直接关联。这可能是因为项目还处于早期阶段,需要的是规模和用户数量的提升,而收入和分红则是未来才需要考虑的事情。

而且,仅含有投票权的治理代币设计,其实算是一个具有扩展性的最小化代币方案。它的权限只能用来投票,但可扩展性又很好,以后可以通过治理为项目增加分红之类的机制。

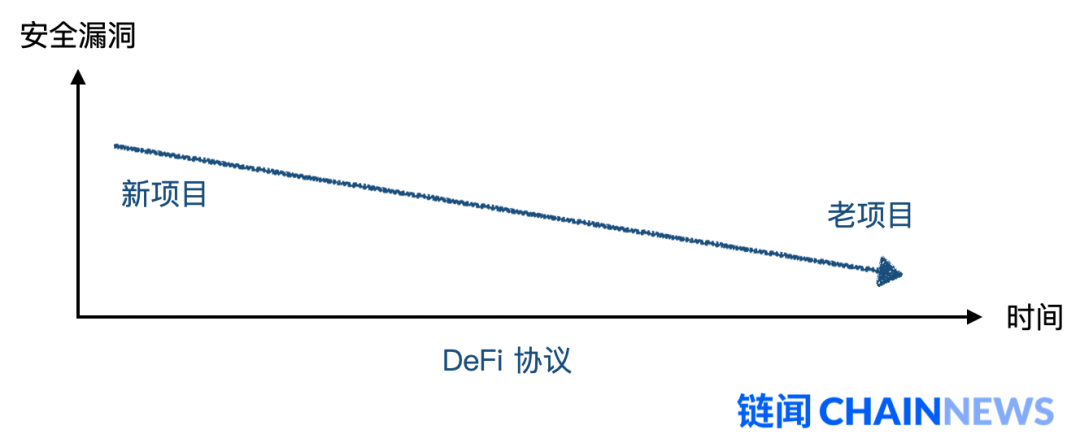

最后一个才是更关键的问题,如何持续维护协议的安全。像 Uniswap、Compound、Maker 这些运行了超过 1 年的 DeFi 协议而言,前期的流动性增长相对比较缓慢,随着协议更大规模的采用,智能合约的安全漏洞问题会逐渐减少。

而利用流动性挖矿机制的新项目,得到了这波红利,协议内托管的资产也迅速增长,远超自然增长的速度。不过因为这些新项目的安全和风控机制没有经过时间的检验,发生安全事故概率更大。这可能意味着,用户获得的收益和需要承担的风险不对等。

有些项目已经意识到了这个问题,也在思考互助保险或者托底的方案。比如有越来越多的 DeFi 协议支持链上互助保险 Nexus Mutual 的智能合约保险服务,而项目方也可以通过治理代币进行融资,以填补损失所带来的亏空。

也有持观望态度的项目

还有不少著名 DeFi 项目尚未支持流动性挖矿,比如 Uniswap、Maker、dYdX 等,当然他们也有各自的特殊情况,比如 Uniswap 一直没有原生代币(也没这个计划),而 Maker 的治理代币是通过募资后就分发了,没有留下可以挖矿的部分。

这些项目需要担心的是,由于以太坊链上的资产总量是恒定的,在增量用户有限的前提下,存量用户的资金总量是有上限的,也就是存量博弈。如果用户被支持流动性挖矿项目的收益吸引将资产锁定在其协议中,势必会影响未支持流动性挖矿的项目。

Kyber 锁仓量数据

从数据上看,Maker、Uniswap、dYdX、Bancor、Kyber 这几个项目的锁仓量数据虽然还保持着增长,但增长速度比较稳定,也没有因为流动性挖矿事件获得额外的影响或增长。

总结

从整体来看,流动性挖矿是一套值得关注的方案,特别是对于需要初始化流动性才可以运行的 DeFi 项目而言。不过 DeFi 项目本身到底有没有用、有没有解决问题、有没有为用户提供价值,就需要评估项目本身的业务逻辑和商业模式了,与是不是采用了流动性挖矿没有直接关系。

目前这套机制还处于比较早期的状态,很多试验还没进行,很多项目还没加入,代币还没广泛流通。治理代币赋予了项目极大的可扩展性,随着项目的进一步发展,需要找到适合项目本身业务的价值捕获手段。

而对于想尝试流动性挖矿的用户而言,最重要的事,是先评估风险与收益,特别是风险的部分,这也是早期阶段不得不承受的「生长痛」。