作者 | Lyn Alden

翻译 | GaryMa 吴说区块链

吴说区块链授权翻译与发布

原始链接:

https://www.lynalden.com/digital-alchemy/

纵观历史,人们总是试图从无到有。

一方面,确实有真正的科学创新。新的发展使我们能够开发更密集的能源,提高生产力,以改善大多数人的生活质量。

它们从无到有,只是让资源比以前更丰富,让人们更容易获得更多的资源。它们比之前的创新更好地组织物质、信息和人类活动。换句话说,如果你给一个穴居人看一部智能手机,他会觉得它很神奇。

另一方面,有些人试图使用炼金术和永动机等方法,这些方法误解了科学。即使是像牛顿这样著名的聪明人也花了不少时间研究炼金术。这是一个很容易落入的陷阱。

加密货币市场的很大一部分基本上是现代版的炼金术。虽然这个领域有真正的创新,比如比特币、法币支持的稳定币和一些实验性技术,但也有大量的投机、拉高砸盘计划、模糊了权衡和风险的技术主张等等。

本文是对 Terra 数十亿美元失败的事后分析。

了解比特币

“在进入 SEC 之前,我有幸在麻省理工学院从事金融与技术交叉领域的研究、写作和教学工作。其中包括加密金融、区块链技术和货币课程。

在那份工作中,我开始相信,尽管加密领域有很多虚假的炒作,但中本聪的创新是真实的。此外,它已经并可能继续成为金融和货币领域变革的催化剂。

其核心是,中本聪试图创造一种没有中央中介机构(如中央银行或商业银行)的私人货币形式。”

-Gary Gensler, SEC 主席, August 2021

本地支付历来是一个私人和物理的过程。我给你现金,你给我货物。很难监控或阻止这种交易。

但多年来,如果需要远距离支付,人们依赖于大型中央中介机构(商业银行和中央银行)。

如果我想给我在芝加哥的朋友汇钱,或者特别是给我在东京的另一个朋友,或者从那些城市的商人那里买东西,我需要通过一家大银行。我会通过多种方式之一,告诉我的银行把他们的钱汇给银行,如果它走向国际,最终也会涉及到我们国家的中央银行。

作为一个美国人,对于这类目的地来说,通过中央实体进行长途支付并不是什么大问题,因为他们不会阻止我的支付。不过,它们又贵又慢。

但是,对于世界上大多数拥有限制性货币制度和持续高通胀(世界上一半以上的人生活在独裁主义和/或反复出现的两位数通货膨胀的环境中)的人来说,缺乏替代选择一直是一种限制。对于发达市场的记者、学者和分析师来说,由于自身环境的优势,他们中的许多人都没有意识到这一点。

比特币的发明改变了这种对中央中介的依赖,因为它带来了第一种可靠的自我托管的点对点货币。任何有互联网连接的人都可以将流动价值发送给世界上任何有互联网连接的人,而无需依赖商业银行或央行。没有人需要为他们保管他们的钱,他们不需要请求任何中央实体的许可来将价值发送给其他人。

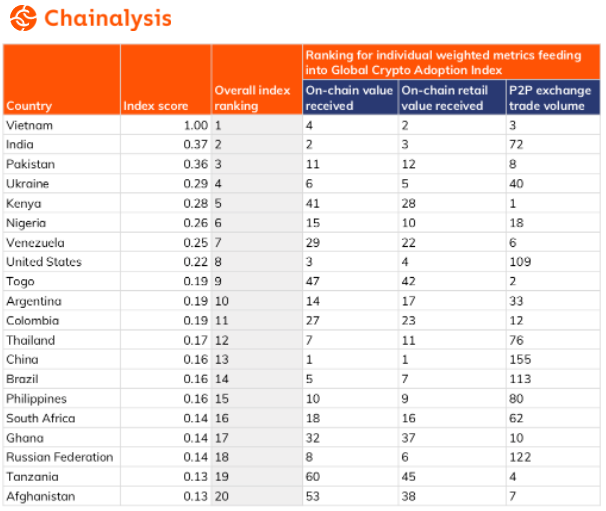

因此,在Chainalysis加密货币采用指数的20个主要国家中,有19个是发展中国家,这也许并不令人惊讶。总体而言,这些国家的人民所面临的产权水平、金融自由水平和通货膨胀水平都低于本文的大多数读者:

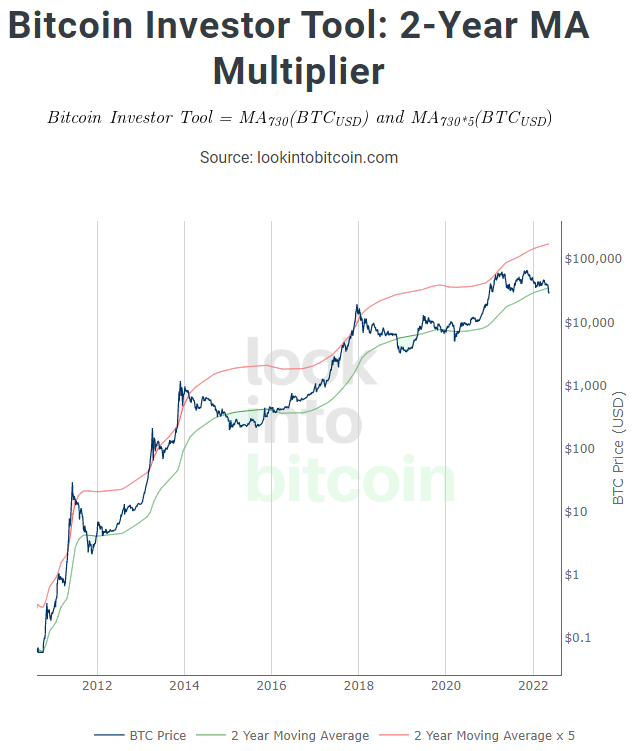

比特币成为历史上市值达到 1 万亿美元最快的资产,并从三次 80% 以上的崩盘和几次 50% 以上的崩盘中恢复,不断创新高:

比特币持有者必须忍受波动性、技术风险和其他类似的事情,但从技术意义上说,比特币提供的是真正的新事物,不管网络在长期内最终会发生什么。该协议使用能源和开源代码来建立一个可公开审计的全球共识帐本,而不是依靠人类的决定来达成共识。

但在比特币之后,出现了2万个模仿者。

其中一些增加了节点需求,因此牺牲了去中心化,以增加交易吞吐量(从而违背了区块链的目的)。

其中一些减少了能源投入,代之以人力治理投入,这又以各种方式降低了去中心化。

它们中的一些为了实现更多的代码表达能力而增加了额外的复杂性,这也增加了节点需求并降低了它们的去中心化。

基本上,这里有一个主题。每一个来自竞争项目的新“创新”都在不断地削弱了去中心化属性。

中本聪在他的比特币设计中故意牺牲了大多数指标,目的是实现一个自动化、去中心化和可审计的全球转账代理和注册商,仅此而已。他结合了默克尔树和工作量证明算法等现有技术,然后在其中添加难度调整,这种结合就是他的创新。

“PoW 不仅有用,而且是绝对必要的。没有它,免信任的数字货币就无法运行。你总是需要一个锚与物质领域关联。没有这个锚,不可能有不证自明的可信历史。能源是我们唯一的依靠。

工作证明=相信物理来确定发生了什么。

利益证明=信任人类来确定发生了什么。”

-Gigi, 21 Lessons 作者

从那时起,开发者通过软分叉(向后兼容的选择升级)对比特币进行了多次更新,但核心设计没有改变。自启动以来,它的正常运行时间为99.98%,自2013年3月以来,它的正常运行时间为100%。

在此期间,甚至连美联储的银行间结算系统Fedwire也没有100%正常运行。

大多数其他加密货币的设计,都是在去中心化、可靠性和安全性的基础上再增加一些功能,然后向投资者宣传这是创新。

而在边缘地带,确实有一些创新。例如,联邦数据库和计算层就很有用。但在大多数情况下,人们对中本聪创造了什么,以及为什么创造了它充满了误解。

这些权衡很少向投资者宣传(有时创始人也不理解),而是将其作为纯粹的技术改进进行营销。而这种广告吸引了很多人,特别是当与风险投资资助的临时经济激励措施相结合时。

与比特币网络不同的是,比特币网络没有进行市场营销的中心组织,大多数其他项目都有在网络营销和持续运营中发挥关键作用的基金会或人员。

在比特币生态系统工作的人往往对这些其他协议持批评态度。从外部的角度来看,整个加密货币生态系统似乎都是同质的,但在行业内部,情况并非如此。从事这些被称为 "山寨币"的人有一种自然的动机,试图与比特币联系起来,同时推销他们的代币是如何更上一层楼的,而比特币的支持者有一种自然的动机,指出这些其他加密货币在声称创新时的所有风险和权衡。

中本聪推出了这个开源软件,并在最初的几年里对其进行了更新,他从未给自己预挖部分比特币,也从未花过自己挖出的比特币,然后消失了,让其他人继续他的项目。

从那以后,这个网络一直依赖于一群流动的开源开发人员,没有领导者。没有人可以向用户推送更新。当价格下跌时,没有人可以求助,也没有人问他们会怎么做。比特币从未募集资金,没有通过Howey测试,因此不是证券;在大多数情况下,它被归类为数字商品。

相比之下,许多其他协议开发人员通过给自己大量预先开采的货币,从他们的创造中获得了财富,并继续以一种中心化的方式运营他们的网络,同时以去中心化的方式营销它们。许多这些项目/机构筹集了资金,通过了Howey测试,因此具有许多证券的特征。

如果他们对自己的设计完全诚实,他们就会像初创公司一样,我们就可以这样分析他们。但从实际意义上说,它们中的许多基本上都是未注册证券,在监管机构想出如何迎头赶上之前,它们在全球灰色地带运营,同时标榜自己是去中心化的网络。

这并不是说所有的加密技术都是坏的或没有技术贡献,而是说整个行业充满了骗局、欺诈和善意但最终注定失败的项目,在已经创建的项目中占有一定比例。比特币在它的道路上留下了一个巨大的后遗症,而后来者们很乐意填补这个后遗症,并想出了如何快速赚取大量的钱。

在很大程度上,比特币就像是这个行业的iPhone,还有成千上万廉价的山寨手机,上面粘着苹果的标志,也被推销给人们。如果投资者选择对各种加密货币项目进行投机,他们需要非常谨慎。

该行业的几家交易所也助长了泡沫,以求快速获利。如果某些东西开始获得势头,包括DOGE或SHIB等实际上没有未来的meme货币,它们就会向用户推广这些货币,这可能会吸引散户投资者在泡沫顶部买入。此外,Youtube和TikTok的很多有影响力的人都在拉高部分小币种,并利用他们的受众作为退出流动性。

Terra:你不是央行

Terra是一个加密货币网络,基于名为 TerraUSD 或 “UST” 的算法稳定币,并使用其原生代币Luna 作为其基本股权资本。这两者之间的一种铸造/销毁机制关系,是为了保持汇率稳定。

它标榜自己是去中心化的,但最终并非如此:

在其巅峰时期,Luna的市值为400亿美元,而TerraUSD的市值接近200亿美元。加密行业 VC 和散户大举投资。现在大部分已经灰飞烟灭,UST 已脱锚,Luna 也近乎归零。这主要发生在5月7日至5月12日,至今仍是一个传奇。

当 Terra 生态系统还很小的时候,我基本上忽略了它。我一直关注各种加密项目,一旦它们的市值进入前20名左右,我就会了解它们在做什么,但我只能跟踪这么多事情。

到2022年3月中旬,Luna Foundation Guard 成立,他们开始购买比特币,这是为Luna的代币股权提供的另一道防线。从那时起,我开始深入挖掘他们的生态系统,分析风险。

几个月来,比特币生态系统中的许多人都在对Terra发出警告。业内专业人士,比如Castle Island Ventures的Brad Mills、Nic Carter、Swan Bitcoin的Cory Klippsten,我在此列举的许多人,都公开批评了它。特别是Cory Klippsten,他大声地反复警告人们这一点。

我分析了情况,阅读了对项目的一些批评意见,然后去阅读了来自 Luna 看涨者的反对意见,关于为什么这些风险被认为是没有根据的。我的观点是,风险是相当明确和准确的。这不是真正的技术风险;这是一种基于不稳定的经济设计和不可持续的财政激励的经济风险。

我不会重写我的全部分析,下面分享我在2022年4月3日写给我的研究订阅者的内容:

Luna Defense Guard 的比特币吸筹

最近比特币的价格突破可能是由于 Luna Foundation Guard 购买了价值超过 13 亿美元的比特币,该基金会计划购买 30 亿美元的比特币作为储备,并最终将该储备增加到超过 100 亿美元。

LUNA 与 UST 之间的机制,就像一个试图激励市场参与者进行公开市场操作的中央银行。然而,如果LUNA的价格不能跟上UST市值的增长,那么随着时间的推移,UST会越来越少地得到LUNA的支撑。这是自2021年底以来的普遍趋势,当时UST的需求开始起飞。此时,它仍然有超过200%的支撑,但下降得很快。

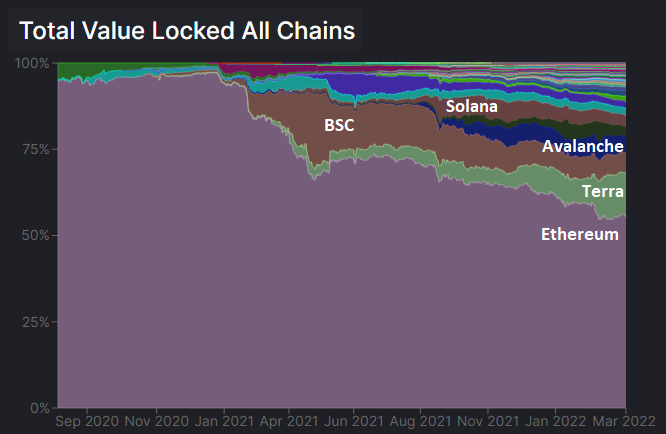

根据总锁仓价值,Terra 现在是第二大 DeFi 生态系统:

图片来源:DeFi Llama

那么问题出在哪里?

对UST的巨大需求几乎完全是由不可持续的高收益理财机会驱动的,就像其他DeFi生态系统。在Terra的Anchor协议中,由于各种套利机会,投资者已经能够在UST上获得近20%的收益率,而这看起来已经开始枯竭。如果这种由风险投资支持的收益率机会枯竭,UST的需求可能会下降。如果UST需求萎缩,它可能会导致负反馈循环,并对UST和LUNA造成流动性问题,也被称为 "死亡螺旋",即大量资本撤出Terra生态系统,使LUNA的价格崩溃,最终导致UST脱钩。如果发生这种情况,它在功能上非常类似于新兴市场的货币危机。

不像比特币没有中心化的基金会,大多数智能合约区块链都有特定的营利性或非营利性组织,作为其中央推广和开发中心。Terra有Terraform实验室。Solana有Solana基金会。Ethereum有Ethereum基金会。Avalanche有Ava实验室。这些一般都是创始人/VC支持的实体,有特定的领导人和员工试图推广和发展他们的生态系统,他们通常使用代币预矿作为启动资金。

Terraform实验室和其他各方筹集了资金,成立了Luna Foundation Guard,它将作为UST/USD算法挂钩的第二层防御,而不是该挂钩完全依赖LUNA。

可以这样想,它类似于一个国家的主权储备。在经济景气时期,新兴市场可以利用积累的贸易顺差或外汇销售来增加其外汇资产储备,如黄金、美元或欧元。然后,如果这个国家后来经历了经济衰退和货币危机,它可以通过出售之前储备的部分外汇储备来捍卫其货币的价值,并利用这些出售的收益从那些出售货币的人手中买回一些本国货币单位。

一方面,Terra买入大量比特币是利好比特币的。LFG可以购买USDC或USDT作为储备,可以购买ETH作为储备。他们本可以购买这些资产的组合作为储备。但相反,他们购买了比特币作为储备,因为他们认为,为了持有永久的、去中心化的、原始的抵押品,以最小的交易对手风险,这是最好的储备。这进一步证实了比特币是最佳数字储备资产的说法。现在,Terra生态系统的规模越大,他们对比特币储备的需求就会越大。最终,随着他们扩展到其他平台,他们打算增加少量其他代币作为储备。例如,在他们将UST的使用扩展到Solana的生态系统的程度上,他们希望将一些SOL带入他们的储量。他们声明的期望是让BTC与LUNA一起成为主要储备资产,并减少对其他代币的配置。

另一方面,这也为比特币价格带来了未来的风险。如果Terra遇到问题,被迫出售大量比特币以捍卫其与UST的挂钩,这将损害比特币的价格,就像他们目前的购买有利于价格一样。Terra的20%收益的不可持续锚协议导致了大量的UST需求,而随着Terra的这种新的储备实践,UST需求现在导致了BTC需求。这可以被认为是间接的、人为的或不可持续的比特币需求的来源,这种需求最终应该会枯竭。活跃的比特币交易者应该关注Terra的LUNA和BTC储备相对于UST市值的比例,因为如果它开始崩溃,他们被迫捍卫UST挂钩,我们可能会看到数万枚比特币的快速抛压。我并不是说这种情况会发生,但这是一个需要监控的新因素。

-Lyn Alden, April 3rd 2022

然后我继续监控,风险评估的水平不断提高。这是我5月1日报告中的一段:

Luna 笔记

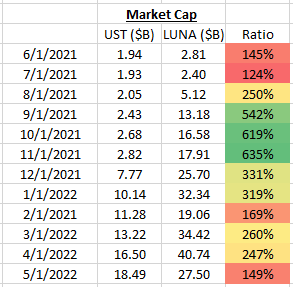

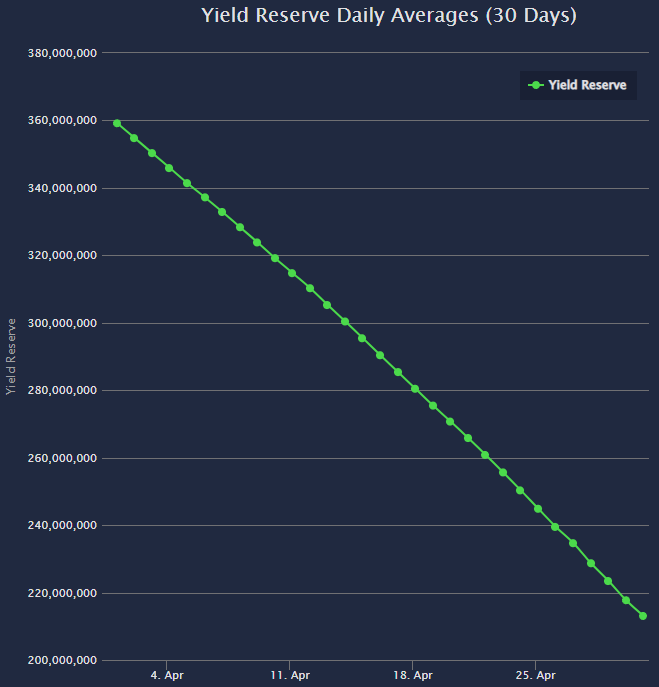

作为一个月后的更新,UST的市值增加了,而LUNA的市值减少了,所以抵押的情况越来越糟糕:

这和DAI的抵押方式不同。这是一种算法稳定币,而不是加密抵押稳定币。然而,LUNA的市场价值是UST长期完整性的一个重要变量。

他们持有的比特币和AVAX储备在他们的总担保品中只占不到10%,所以即使把这些储备资产考虑在内,这个比率也在某种程度上有所下降。

与此同时,为 UST 人为提供高收益的 Anchor 的储备在 4 月份减少了 40%。这种下降代表了很多质押者获得了高收益。最终,创始人要么需要向它注入更多资金,要么必须让收益率稳定在市场利率上,这就可能会减少对 UST 的需求。

图片来源:Mirror Tracker

我们正处于一个值得在未来几个月密切关注Terra与UST挂钩的阶段。随着LUNA贬值,LUNA为算法支持UST挂钩而提供的抵押品数量也减少了。这可能会在一段时间内被加密货币的全面反弹所拯救,但无论如何,我都会在这里关注它。

最糟糕的情况是,UST开始脱钩,Luna Defense Guard被迫将其16亿美元的比特币部分或全部出售到一个已经疲软的市场,以捍卫UST的挂钩。我认为可行的方式是,UST持有人将能够兑换比特币,到那时,他们中的许多人将选择平仓,重新持有现金。到那时,Terra网络将严重受损,比特币的价格可能会受到明显打击。

在这种情况下,我会买入比特币,但如果/当它发生时,可能会很混乱。这甚至可能标志着本轮周期的底部,将出现大量强制清算,类似于2018年第四季度或2020年第一季度。我并不是说这种情况一定会在这个周期中发生,但我现在经常观察这种情况,这就足够冒险了。

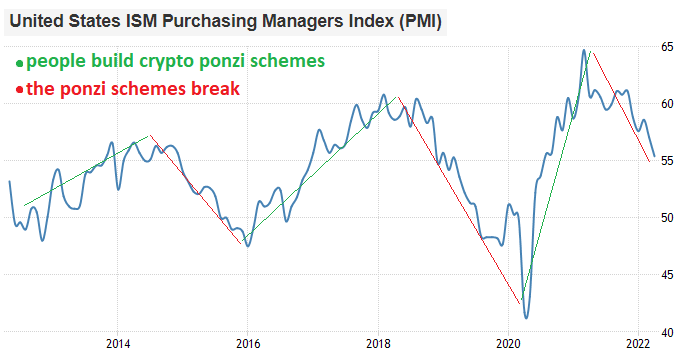

总体而言,我在整个数字资产生态系统中看到的唯一可投资资产是比特币,但即使是比特币,最好也配上一些现金,以在这个具有挑战性的宏观环境中实现再平衡和降低波动性。当我分析这个行业时,我把它归类为投机(最好的情况),或者基本上是一个庞氏骗局(最坏的情况),这取决于具体的资产问题。因此,我的大多数DeFi和NFT报告都是这样的:

-Lyn Alden, May 1st 2022

虽然我越来越担心它会发生,但我没有想到在第二份报告发布一周后,Terra就会崩盘。如果有很多像Terra这样的大资金支持,这类事情可以持续很长一段时间,所以我不知道它具体会在什么时候或如何失败。

图片来源:Coin Market Cap

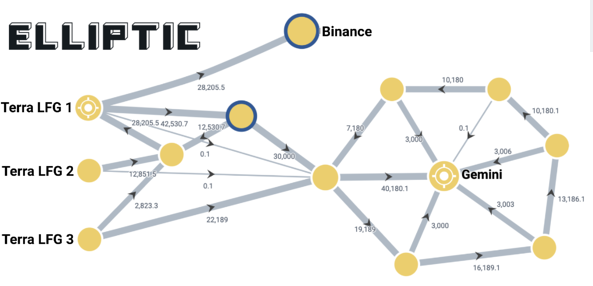

他们甚至没有时间建立起比特币自动赎回机制,因此 LFG 手动汇集其比特币储备借给做市商,以试图捍卫失败的 UST 挂钩。

LFG 的比特币多重签名地址被耗尽,大量流入交易所。目前尚不清楚其比特币的完整托管链是怎样的,但区块链分析公司 Elliptic 追踪了 Binance 和 Gemini:

有证据表明,这是一次资金充足的攻击,影响了Terra/Luna解围的时间;一家大型实体显然在做空比特币,并对 UST 的挂钩进行了攻击。对于宏观投资者来说,就像索罗斯做空英格兰银行一样。

责备攻击者并不是重点,要知道,如果市场中的某样东西能被成功攻击,它最终就会被成功攻击。算法稳定币的失败记录很糟糕,这是迄今为止最大的一次。由于它们的大部分调整机制是公开的,攻击者可以知道所有具体的攻击方式。

Terra 崩盘带来的影响开始蔓延到整个数字资产生态系统。许多风投都有Luna 敞口。成千上万的山寨币血流成河。各种资金池都被吓得魂飞魄散。这是一个对整个生态系统进行广泛重新评估的时期,以区分好坏。但大部分都没啥价值。

比特币本身继续运行,除了价格下跌,没有任何永久性损害,而Terra生态系统受到了致命一击,从监管、声誉和流动性的角度来看,广泛的加密货币行业在一定程度上受到了损害。

总结

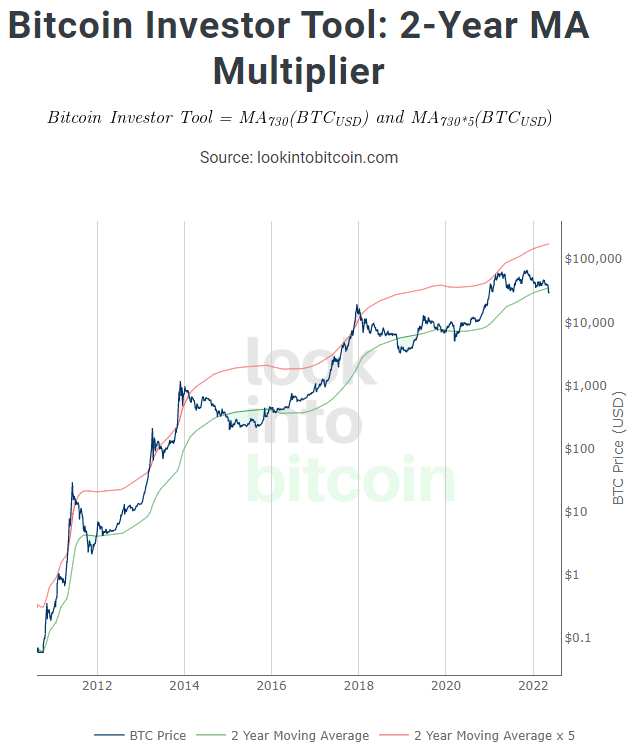

作为投资组合的一部分,我在结构上仍然看好比特币,特别是随着时间的推移,为了利用波动性而反复买入比特币。

尽管这种观点存在风险,但我认为,从3-5年的时间跨度来看,2022年将被视为投资者吸筹的好时机,类似于2020年、2018年和2015年的投降式暴跌。

图片来源:Look Into Bitcoin

虽然有其他不错的区块链,但我个人没有发现有一个值得投资的风险/回报比。投资者在对比特币以外的任何加密代币进行投机时都应该非常谨慎,如果他们真的要这样做的话。即使是比特币,投资者也必须保持相对于其波动性和网络风险评估的适当仓位规模。

在我看来,比特币正在进行的货币化类似于健美运动员的增肌减脂周期周期。健美运动员专注于增加肌肉和减少脂肪的循环,这样多次循环后,他们会积累大量肌肉,同时避免脂肪堆积。

在牛市期间,比特币的价格会上涨,但会面临数千个新项目的稀释,比如在大规模创造周期中同时锻炼肌肉和脂肪。当流动性充足时,任何有想法的人都可以获得资金,并可以用有前途的故事吸引投资者。外部资本流入比特币,但随后它开始被这些闪亮的新对象分散注意力,并开始稀释到所有这些其他东西。

然后在熊市期间,流动性流出。比特币的价格受到了冲击,但成千上万的山寨币受到的冲击要大得多。过度的债务被摧毁,挂钩脱锚,庞氏骗局暴露无遗,脆弱的网络分崩离析。肌肉的生长会停止,甚至会收缩,但重要的是,大量的非生产性脂肪会被燃烧掉,这样下一个生长周期就可以重新开始。

当每一个新的周期到来时,比特币的网络效应和投资理论一直保持不变,而大多数其他项目则陷入停滞,被开发商和投资者抛弃。比特币在四个不同的主要周期中创造了更高的高点,每次都有更高的采用和发展水平,而大多数山寨币只能熬一两个周期。

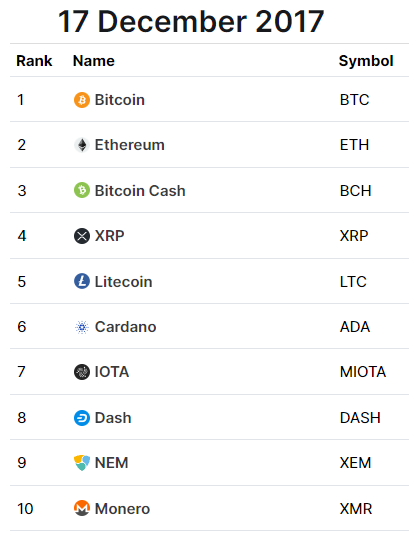

甚至许多最著名的代币最终也陷入了停滞。例如,如果我们看看2017年牛市接近尾声时排名前10位的货币,它们每一种都在随后的熊市和牛市中表现逊于比特币。与2017年的牛市相比,以太坊、BCH、XRP、LTC、ADA、MIOTA、DASH、NEM和XMR在 2021 年牛市期间均达到了以 BTC 计价的较低的高点。

图片来源:Coin Market Cap

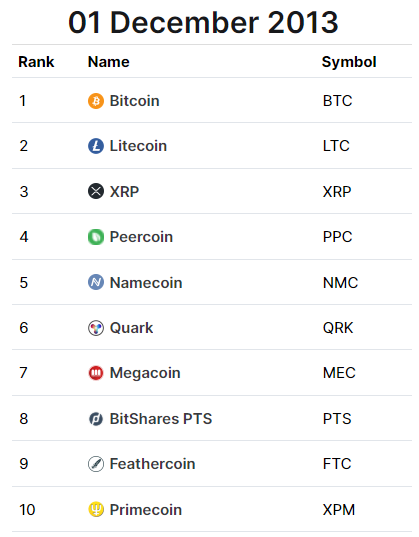

如果我们回顾2013年的牛市,基本上也是如此;今天的人们甚至还没有听说过排名前十的货币。在这份榜单中,只有瑞波币在2017年创下了比2013年更高的比特币价格高点,但随后在2021年的周期中未能实现这一目标。其他代币都没有再经历一轮以比特币计价的更大涨幅。

图片来源:Coin Market Cap

我认为这种模式将继续下去;在2021年的牛市中,大多数加密货币的宠儿很有可能已经看到了以比特币计价的历史高点。也许一两个会在某个时候继续获得更高的高度,但大多数不会了。

这并不意味着比特币没有风险,但它在这一领域有着迄今为止最好的记录,而且是一种为特定目的而设计的货币。一个区块接一个区块,它会随着时间的推移继续按预期运行。