导

NFT的炒作正在放缓,DeFi 2.0是加密领域的下一个大趋势。

文:Ann Inw

编译:Zion 责编:karen

我说对上个月恒大地产引发的股市回调并不担心,这是对的。我提到过,用鲍威尔的话来说,通货膨胀是暂时的。加密领域的人会找到一些炒作的东西,熊市不会让他们感到无聊。

加密领域的吸引力,加上其在净值和技术方面的创新和增长的努力,使得加密领域不断出现新事物。

这一次,它是DeFi 2.0

NFT的炒作正在放缓。NFT现在正在绕过法规,以避免被称为“证券”(必须以某种方式继续赚钱,但事实证明这很难)。

简而言之,加密领域需要一些新的东西来激发人们的兴趣。而DeFi 2.0是完美的。它来的正是时候。

错过了2020年的第一个DeFi夏季?这可能是你发现下一个AAVE、Sushi和MakerDAO的机会。

DeFi 1.0,但在非以太坊链上

DeFi 2.0有很多方面。

其中一个是:它类似于最初的DeFi热潮。只是这一次,它并没有发生在以太坊上。而是在Avalanche、Solana和Fantom等小型新兴链上。

人们急于进入这些平台不是没有原因的。高昂的以太坊gas费用使协议和DApp之间的冒险不再可行,也没有乐趣。你将很难探索各种DeFi应用的功能,只是因为,除非为每个智能合约的执行支付40美元是不费吹灰之力的(也就是说,你是鲸鱼)。

当你想存放资金并等到你的孩子准备上大学时,你去以太坊,不是因为你想模仿一些新的和炒作的协议,获得空投,或只是为了满足你的好奇心。那些都是美好的过去。

然后人们就会进入那些提供所有这些机会的更便宜的区块链。在许多方面,体验也更好。更快的交易速度,创新的用户界面,或者只是有趣的主题和用户体验。

Trader Joe

Avalanche的Uniswap是2021年增长最快的协议之一。

在8月12日,Avalanche协议锁定的总价值仅为2200万美元。截至10月12日,根据Defillama的数据,锁定的总价值为12亿美元。

Trader Joe的原生代币JOE的价格从0.03美元左右上涨高到1.6美元,而在高峰期达到4美元。

10月12日,Trader Joe还推出了Banker Joe,将协议服务扩展到借贷,而不仅仅是交换代币和AMM。

Geist Finance

Geist Finance是另一个DeFi 2.0之星。这个是一个Fantom借贷协议,是AAVE的一个分叉。它的出现似乎很突然,没有风险投资,来自匿名的开发者,并且有由一些受人尊敬的人组成的团体,这个协议很快得到了关注。仅在一天之内,它就将交易量从几亿锁定到20亿,随后也在同一时期将Fantom的价格提高了30%。

这两个,Trader Joe和Geist,只是众多例子中的几个。Fantom上的SpiritSwap 看起来将遵循Trader Joe的路径。然后是Tarot、Wonderland(TIME),以及跨链的Abracadabra(SPELL)。

蓝筹股DeFi 婴儿潮一代

DeFi 2.0的有趣之处在于,现在,DeFi 1.0的明星们被称为DeFi婴儿潮一代。加密人士不要忘记这些协议是如何铸就了DeFi的最初道路的。AAVE、Yearn和Uniswap是先驱者。但事实证明,人们想要更多。而且他们也有一些不满。

收益不大,机会不多

对DeFi蓝筹股最常见的抱怨是它们已经变得无聊。收益率不像以前那么有吸引力了,而DeFi 2.0提供了很多有创意的赚钱方式。即使你在交易它们的代币,像AAVE这样的代币的价格走势也不是那么令人兴奋,尤其是在加密货币市场,预计会出现巨大的波动。

他们变得像亚马逊一样。稳定,但还是很无聊。

非以太坊链上的功能甚至更少

大量的协议正在其他区块链和第二层上部署。但它们和以太坊的就是不一样。在大多数情况下,它提供的功能和机会有限。

没有足够的流动性。有些功能--比如Sushi质押--是不可用的,只有在以太坊才有(请纠正我,因为到目前为止我在Polygon和Arbitrum上试过)一个人输了钱,因为他把资金转移到MakerDAO金库地址,但事实证明没有Arbitrum版本的那个金库。因此他向一个不存在的智能合约地址汇款。

或者简单地说,他们正在被TraderJoe或Geist等原生协议所取代。

成为他们之前试图避免成为的TradFi

对蓝筹协议最大的不满之一是它们变得太大、太“TradFi”。蓝筹DeFi现在是开始涉足加密货币的TradFi的游乐场。开始研究DeFi的对冲基金会把AAVE或Yearn作为一个起点。一家法国银行正向MakerDAO提议提供2000万美元的贷款,并使用银行的债券作为抵押品(请像其他人一样存入ETH或BTC作为抵押品,而不是你的垃圾债券)。

这也难怪,加密领域的原住民会觉得自己被冷落了。一种感觉是,这些蓝筹协议已经变得过于接近TradFi,他们正试图从这个群体中进行革命。而最糟糕的是,他们失去了所有的加密朋克反叛者的气质。

我说的是KYC,UniSwap退市100个代币,协议创建一个独立的平台,符合监管机构的要求,这意味着现在他们不能用匿名来保护自己。

DeFi 2.0的创新

我告诉过你,DeFi 2.0有很多面孔。除了蓝筹协议外,还有一些新鲜的创新。

其中一个正在吸引人们的注意力的是OlympusDAO。

OlympusDAO所提供的是DeFi以前从未提供的东西。

它的目标是成为不与法币挂钩的稳定币。它引入了债券的概念。把你的加密抵押品,以折扣价获得OHM,Olympus将使用抵押品作为储备资产。OHM相对于该资产的价值将决定该协议是增加供应(铸造)OHM还是销毁它们。就像一个储备银行。

有趣的是,OlympusDAO没有风投,没有预售,也没有空投(他们在现有的discord成员中筹集初始资金,以防止游戏和不公平的分配)。他们计划永远不在中心化交易所上市,因为这根本没有意义。

OlympusDAO希望大家都能赢。例如,当价格上升时,收益率就会下降。但是,当OHM的价格下降时,你的质押代币就会获得更多的收益。

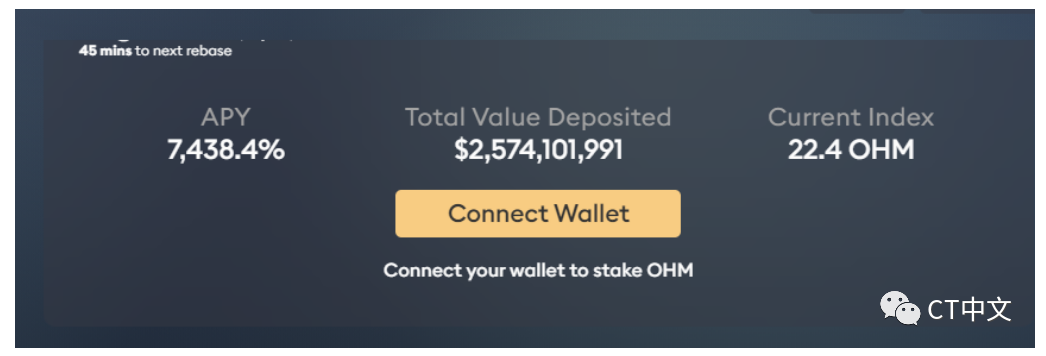

质押OHM时的高APY

OlympusDAO给我留下的最深刻印象是他们从一开始就努力追求真正的加密精神。公平的分配,没有风险投资公司的参与,可持续和持久的增长,此外还解决了加密货币的主要问题(对法币稳定币的高度依赖)。

Abracadabra Money

Abracadabra Money是另一个DeFi 2.0现象。如果你在加密货币Twitter上闲逛,你最近可能会经常听到SPELL。访问他们的网站,你会受到一些“胡说八道“的欢迎。但就像加密货币中的一切一样,不要被外在表现所欺骗。

这个神奇的Abracadabra Money是什么?

引用他们的话说,这个公式很简单,但很精彩。像xSushi这样的有息代币进去,然后被称为MIM美元的神奇互联网货币就会出来。把你的代币存入,你就会得到一个稳定币,以后你可以用USDC或DAI来交换,并随心所欲地使用它们。

人们用他们的加密货币质押,以获得有利息的代币(xSushi, yvUSDC)的利息。这些代币,在Abracadabra Money上,可以作为质押品,从而为你赚钱,同时允许你借到它的价值的90%。因此,它提高了你的资本效率。由于质押是生产性资产,可以说,你的质押品实际上是帮助你偿还债务。

在DeFi 2.0中,你会听到越来越多的“自我偿还贷款”。

他们的原生代币叫做SPELL,是用来激励用户的。投入它,你会得到sSPELL的收入分成和投票权。

DeFi 2.0目前是在第一层区块链发生的。但我可以预计,它也会传递给第二层,如Arbitrum。新的热潮已经到来,每天都很好奇哪些项目正在吸引成群的用户。(使用DefiLlama来跟踪新协议)。

特别是创新部分,是需要注意的。建设者们正在创造性地创造最大化利润、最大化资本效率、最大化去中心化的协议(货币乐高的概念)。虽然有些东西确实存在,但权衡利弊还有待观察。现在看来,每个人都只是兴奋而已。