2021.04.25-05.10

Part.1 Insight

Layer2finance: 扩容的外表,DeFi门户的未来

众所周知,DeFi通过其可组合性和无需许可性来促进开放的链上金融活动,通过各个DeFi协议,迅速形成一个更加高效的货币市场。然而就目前来看,由于昂贵的Gas fee,秉持开放普惠低门槛的DeFi世界,正在变成一场似乎只属于巨鲸用户的游戏。在不同DeFi协议的交易手续费动辄50至200美元,让众多散户望而却步,这严重阻碍了DeFi实现下一个千万用户的目标。

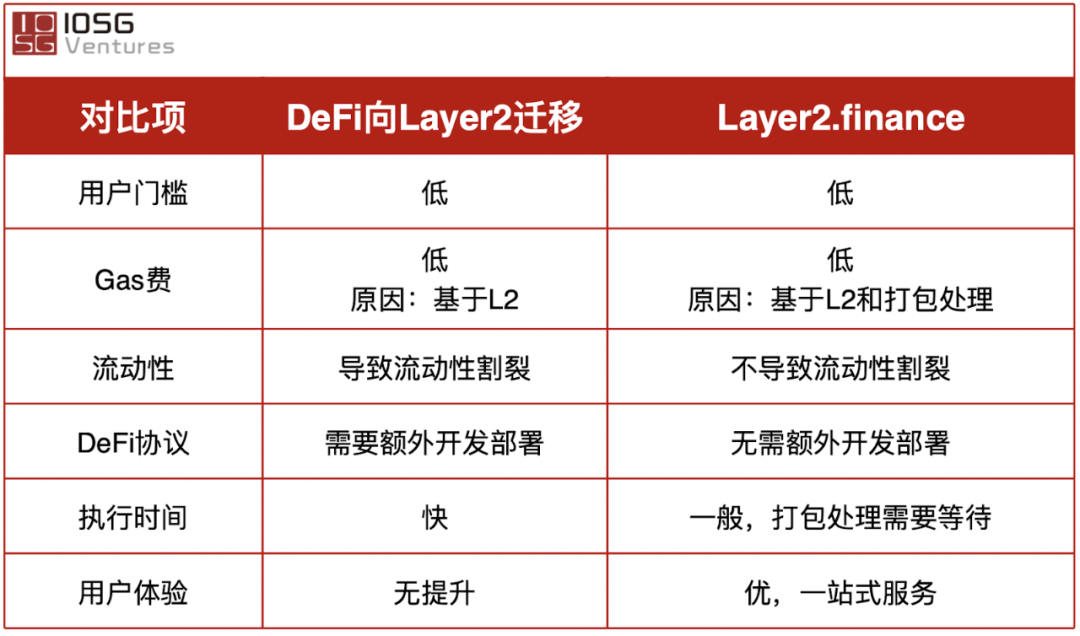

为了解决这个问题,一些头部DeFi协议正尝试通过部署和转移到Layer2来寻求变局。比如,Synthetix在Optimism上质押了530万个SNX,占其在L1中SNX总质押量的5%。Aave目前在Polygon上在开启流动性挖矿之后的TVL达20亿美元,但其在Layer1上仍有115亿美元。今夏将要上线的Arbitrum和Optimism也十分令人期待是否会“出厂预装”一些DeFi协议。但同时社区对未来多链多layer2架构下的DeFi协议流动性和组合型割裂,迁移成本,迁移过程 ,相应的配套服务和基础设施是否跟上等等问题和技术取舍也有比较大的顾虑和疑惑。

作为解决这个问题的一个全新思路,Celer Network发布了Layer2.finance。不同于第一种思路,Layer2.finance的扩容方法不是通过迁移DeFi协议进行的,而是通过迁移用户和流动性到layer2,实现对已有DeFi生态的“原地扩容”。用户通过将资金放入一个layer2 rollup合约中,将流动性转移到layer2.finance的rollup 链上。从layer1的视角来看,相当于形成了一个多个用户的流动性聚合池。在layer2的rollup链上面,用户可以对自己存入layer2.finance的资金作出操作,比如放入借贷协议,或者参与各类流动性挖矿,获得收益。这里需要特别注意的是,layer2.finance上用户进行的layer2操作并不立刻发出layer1的资金转移,而只是表达了一个用户的“资金分配意愿”。当layer2.finance上面有较多用户的时候,一段时间内相同的资金分配意愿可以通过layer2.finance无需信任的聚合成为一个单独的layer1资金转移交易,总的资金转移量为所有相同资金分配意愿的总和。通过类似“拼多多”的方法,layer2.finance达到了让散户在和DeFi协议交互的时候分摊和极大的降低成本的效果。从技术角度layer2.finance主要的创新点是基于layer2的成本降低,从产品角度它将有成为DeFi未来主要门户的潜力。

Layer2 技术方案和取舍

在第一个版本中,Layer2.finance使用Celer自己开发的Optimistic Rollup架构,挑战期(防诈骗窗口期)的存在导致了延迟的产生。在将其交易请求打包发送到L1的DeFi协议之前,用户可能需要等待几个小时。同样从策略池中撤回资金也需要差不多的等待时间。

然而,Layer2.finance已经通过简化状态和计算将漫长的挑战期从几天缩短到了几个小时。加之 Celer State Guardian Network(SGN)作为分布式瞭望塔来监视Layer2状态,这也为Layer2.finance增加了一定的安全性。因此,虽然减少了挑战期时长,但并没有人因此承担风险。

除此以外,StarkWare也已经放弃单独开发与layer2.finance类似的“ DeFi Pooling”的构想,并宣布与Layer2.finance 建立合作伙伴关系,共同研究和推出layer-2版本,该版本将在第二季度末推出。StarkWare是领先的zk-rollup解决方案公司,其提供的ZK-STARK算法给DeversiFi, dYdX 和 Immutable X 等项目提高了很大的拓展性和产品多样性,可以预见layer2.finance加入StarkWare生态后会大大增强它的竞争力。

我们认为Layer2.finance在第一个版本使用Optimistic Rollup来发展自身是合理的,因为Optimistic Rollup上线快,后期迭代升级也更佳灵活。虽然ZK Rollup相比于Optimistic Rollup有更短的挑战期,但是因为layer2.finance的应用场景本身就需要用户等待共同聚合,额外的几个小时等待时间并不会严重损害用户体验,并且在用户量不是非常大的情况下, Optimistic Rollup的平摊成本更低。 未来通过与StarkWare增加ZK Rollup的版本后,集合资金分配时间和提现时间将大大减少,从而进一步丰富Layer2.finance在高并发用户下的应用场景,包括诸如聚合交易等。

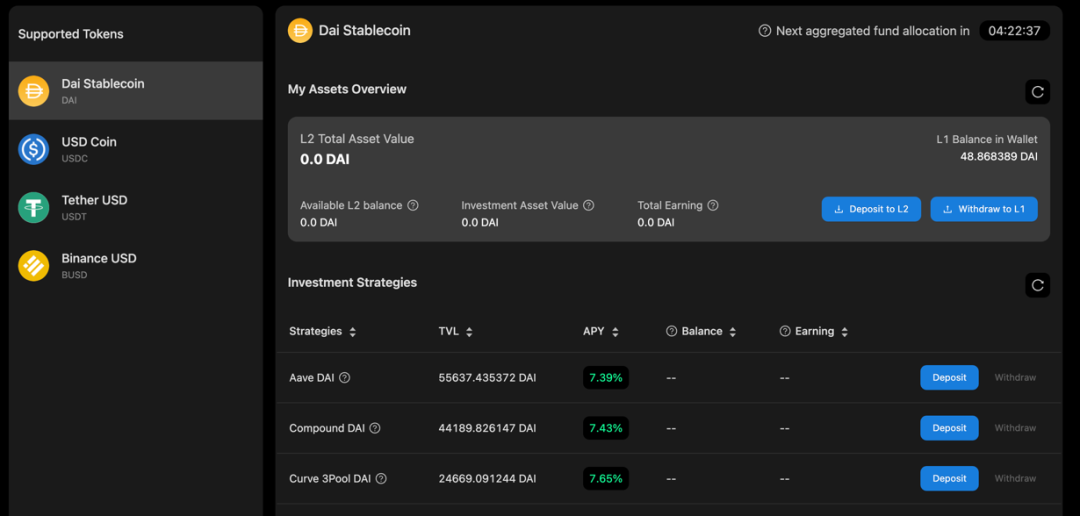

富集用户的网络效应

目前,layer2.finance v0.1(类似beta公测版本)已经在Ethereum主网上线一周,支持AAVE,Compound,Curve 3Pool三种协议,其中Compound和Curve自带流动性挖矿功能。当前的总锁仓金额$1.5M,用户数270+。据Celer Network推特披露,第一周,layer2.finance为900笔DeFi交易共节省了3.4万美元的Gas费,平均每笔交易节省40美元。虽然相比锁仓数十亿的大规模DeFi协议相对较少,但已经在给参与其中的用户带来切实地益处,显示出layer2.finance的性能优势。

与很多其他的DeFi协议单纯追求锁仓量作为网络效应的度量不同,由于layer2.finance的成本降低来自于用户数的增加,所以对layer2.finance的另外一个很重要的衡量指标是参与用户数。

现阶段,layer2.finance还没有形成初始网络效应,主要原因有二。首先,layer2.finance尚未开启流动性挖矿,但在之后规划的v1.0上线后,layer2.finance大概率会开启流动性挖矿,来做初始的用户获取;其次,目前上线的交易策略较为保守,用户在其他协议(如harvest)可以通过额外流动性挖矿获得同样策略更高的收益,对于更激进和中等风险的大量策略,尚未接入。

如果上面两个问题都在v1.0正式版本得到解决,layer2.finance将很有机会通过强大的网络效应和丰富的和不断随市场增加的DeFi策略吸引用户并获得很高的用户留存率。对于流动性挖矿,预期Celer会对现有的流动性挖矿机制作出改进,不单纯强调锁仓数额,同时强调用户数的网络效应。新策略接入的速度对于layer2.finance的用户留存是至关重要的。对于用户来说,如果有一个新的挖矿机会,会希望尽快在layer2.finance使用。Celer团队也在官方网站中提到,他们正进行与YFI,Uniswap,Sushiswap,1inch,Alpha Finance, DODO和Liquity的整合,同时和尚未上线的DeFi协议合作,在上线之初就接入layer2.finance的策略接口,以尽可能拓展不同的策略池。

成为DeFi门户的潜力

Layer2.finance的策略接口是可以灵活拓展的,并不单纯限制于和单一的DeFi协议交互。比如一个策略可以包含在Maker抵押一部分ETH,借出DAI在Curve上面产生利息等这样的多协议策略。这也使得layer2.finance具有了和Rari Capital,Harvest Finance等聚合协议竞争的能力。但换一个角度来看,layer2.finance也可以直接和这些聚合器进行整合,将聚合器本身作为策略的一部分,降低成为提供用户使用成本,给聚合器提供原本无法接收的长尾流动性,实现与策略聚合协议的双赢。

Layer2.finance站位DeFi门户入口市场,虽然类似instadapp这类主打方便用户操作的DeFi入口平台可以吸引一些新用户使用,但是由于在layer1提供这样的解决方案实际上额外的增加了gas消耗成本,在新用户很有可能会从平台上流失。但是对于layer2.finance来说,用户不仅没有额外的成本,还会持续的享受低手续费的益处,以及对不同协议和策略简便的“一键操作”。如果layer2.finance平台上的DeFi协议能够随着社区的发展而快速迭代,将非常有潜力作为一个高留存的DeFi世界入口而进一步积累网络效应形成正反馈。

结语

IOSG看好Layer2赛道在未来不断迭代出像Layer2.finance这样的创新解决方案。Layer2.finance既不会带来流动性分散,也不需要重新在Layer2上开发或部署,未来通过ZK-Rollup集成可以额外适应极高并发聚合交易等场景。但目前其局限性也依然存在,有望在不久的将来(或许下一个版本)得到解决,比如:

用户需要承受一定的等待时间现有策略数量有限,还有待增加相对于其他协议,当前策略的APY还是相对较低

Layer2.finance与 DeFi L2迁移的方式对比

总体来说,layer2.finance引入了一个绝妙的想法来解决Ethereum的Gas费用问题,将更多用户引入DeFi世界。虽然第一个版本仍有局限性,但我们依旧可以看到一个清晰可行的路线图,我们将持续关注layer2.finance的发展。

同时我们也看好StarkWare在layer2赛道的表现和发展, StarkWare自主研发的ZK-STARK零知识证明协议是对SNARK的一个升级,旨在提供“零知识、简洁、透明、明显、安全”的密码学证明。从技术上讲,zk-STARK不需要初始的受信任设置,因为它们依赖于抗冲突的哈希函数。这种方法还消除了zk-SNAR本身计算昂贵和容易受到量子计算机的攻击的假设。此外StarkWare还有Validium 模式,在该方案下,数据被储存在链下,因此提高了效率并且更适用于高频的场景。

总之,不管是layer2.finance还是StarkWare,在加密货币世界中,隐私及扩容协议具有巨大的潜力,并且可能是通往主流采用的开创性途径,我们将对这一赛道保持持续的关注和热情。

Part.2 投融资事件

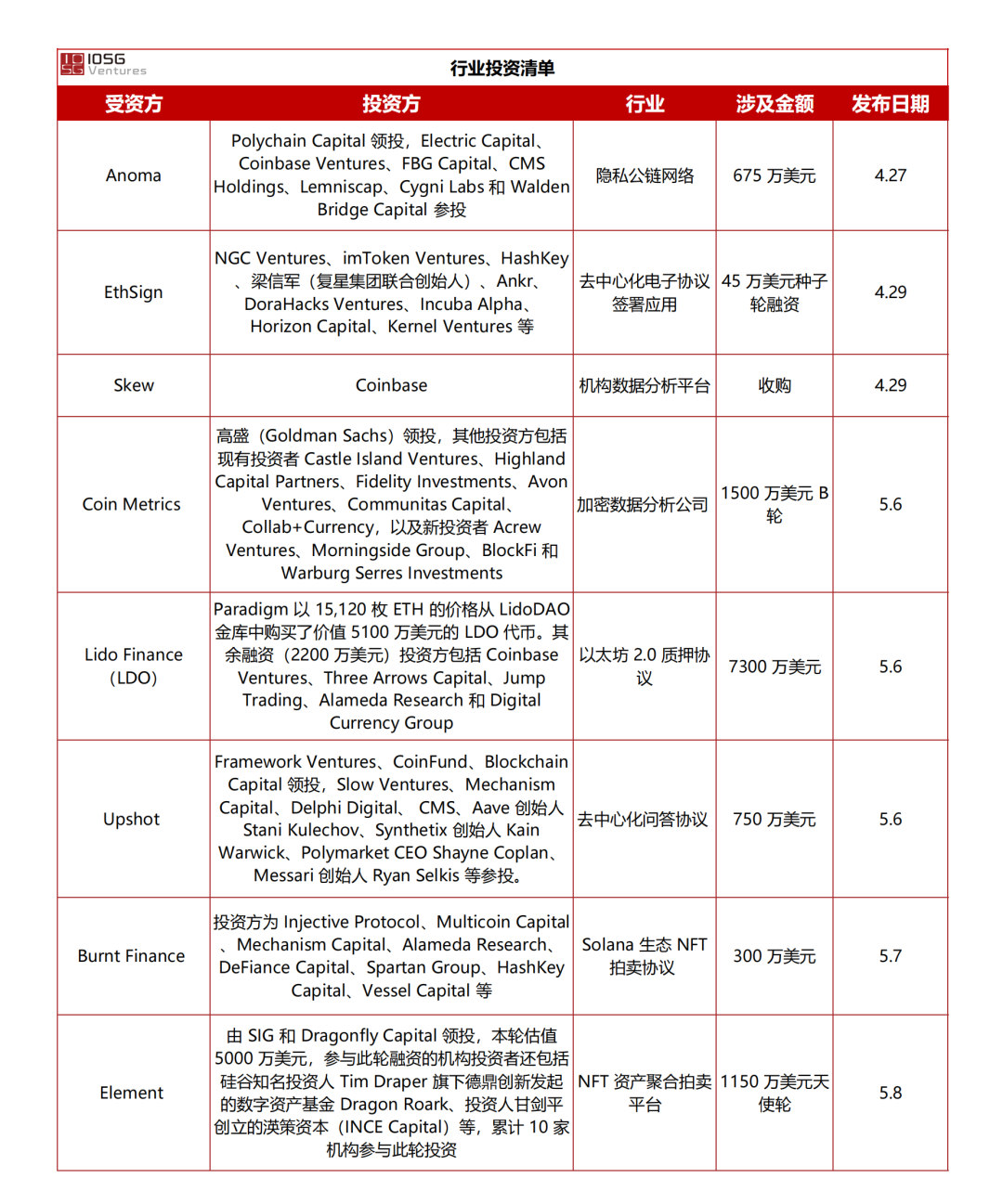

Anoma 完成 675 万美元种子轮融资,Polychain 领投

*隐私公链

Anoma 已完成 675 万美元种子轮融资,Polychain Capital 领投,Electric Capital、Coinbase Ventures、FBG Capital、CMS Holdings、Lemniscap、Cygni Labs 和 Walden Bridge Capital 参投。Anoma 表示希望通过零知识证明等隐私技术帮助交易者在不同网络中转移资产,团队计划在 6 月推出公共测试网络。

EthSign 完成 45 万美元种子轮融资,两周内将部署最新版至 EVM 兼容链主网

*去中心化电子协议签署应用

EthSign 宣布完成 45 万美元种子轮融资,投资方为 NGC Ventures、imToken Ventures、HashKey、梁信军(复星集团联合创始人)、Ankr、DoraHacks Ventures、Incuba Alpha、Horizon Capital、Kernel Ventures 等,这笔资金将主要被用于团队的全职化、智能合约审计和法律咨询。EthSign 创始人闫欣表示,将在未来两周内将最新版本的 EthSign 部署到几条兼容 EVM 的区块链主网之上。

Coinbase 将收购 Skew,为交易者提供实时可行的数据分析

*机构数据分析平台

Coinbase 宣布将收购机构数据分析平台 Skew。此次收购将使 Coinbase 能为机构及个人交易者提供实时可行的数据分析,以及增强 Coinbase 的优质产品并帮助客户做出更明智的交易决策。Skew 团队有着丰富的加密和金融服务经验,尤其是在衍生产品方面。

Element 获 1150 万美元融资

*NFT 资产聚合拍卖平台

Element 宣布获得由 SIG 和 Dragonfly Capital 领投的 1150 万美元天使轮融资,本轮估值 5000 万美元,参与此轮融资的机构投资者还包括硅谷知名投资人 Tim Draper 旗下德鼎创新发起的数字资产基金 Dragon Roark、投资人甘剑平创立的渶策资本(INCE Capital)等,累计 10 家机构参与此轮投资。Element 创始人王峰表示,本轮融资将用于人才招募、产品设计、与全球 NFT 项目建立广泛合作以及推动社区建设四个方面。

Solana 生态 NFT 拍卖协议 Burnt Finance 完成 300 万美元融资

*NFT 拍卖协议

Burnt Finance 宣布完成 300 万美元融资,投资方为 Injective Protocol、Multicoin Capital、Mechanism Capital、Alameda Research、DeFiance Capital、Spartan Group、HashKey Capital、Vessel Capital 等。Burnt Finance 协议使用 BURNT 代币进行治理,将专注于 NFT 拍卖市场。

Coin Metrics 完成由高盛领投的 1500 万美元 B 轮融资

*加密数据分析公司

Coin Metrics 宣布完成由高盛(Goldman Sachs)领投的 1500 万美元 B 轮融资,其他投资方包括现有投资者 Castle Island Ventures、Highland Capital Partners、Fidelity Investments、Avon Ventures、Communitas Capital、Collab+Currency,以及新投资者 Acrew Ventures、Morningside Group、BlockFi 和 Warburg Serres Investments。另外,高盛董事总经理 Mathew McDermott 以及其区块链和加密扩展工作负责人将加入 Coin Metrics 董事会。Coin Metrics 称,此次融资将加速公司的全球扩张,实现进一步的产品创新。

Lido 完成 7300 万美元融资,Paradigm 领投

*以太坊 2.0 质押协议

Lido Finance (LDO)完成由 Paradigm 领投的 7300 万美元融资,Paradigm 以 15,120 枚 ETH 的价格从 LidoDAO 金库中购买了价值 5100 万美元的 LDO 代币。其余融资(2200 万美元)投资方包括 Coinbase Ventures、Three Arrows Capital、Jump Trading、Alameda Research 和 Digital Currency Group。Lido 首席营销官 Kasper Rasmussen 表示,在完成融资后,Lido 计划在以太坊 DeFi 生态系统以及 Solana 和 Terra 等其他权益证明(PoS)区块链中实现的 stETH 集成。

Upshot 完成 750 万美元融资,Framework Ventures、CoinFund、Blockchain Capital 领投

*去中心化问答协议

Upshot 宣布完成 750 万美元融资,Framework Ventures、CoinFund、Blockchain Capital 领投,Slow Ventures、Mechanism Capital、Delphi Digital、 CMS、Aave 创始人 Stani Kulechov、Synthetix 创始人 Kain Warwick、Polymarket CEO Shayne Coplan、Messari 创始人 Ryan Selkis 等参投。

Figment 推出规模为 1600 万美元的投资基金 Figment Capital

*加密基础设施服务商

Figment 宣布推出规模为 1600 万美元的投资基金 Figment Capital,将用来支持 DeFi 和 DApp 等的发展,包括 Layer1 和 Layer2 协议、隐私技术、身份解决方案、基础设施、DeFi 协议、NFT 等领域。

Part.3 行业脉搏

Instadapp 推出 L1 与 L2 的双向资产迁移桥

*DeFi 聚合平台

Instadapp (INST)推出 L1 与 L2 的双向资产迁移桥,可一键实现 L1 债务头寸到以太坊扩容方案在 Polygon 的迁移,旨在通过聚合各种借贷协议和迁移到 L2 来帮助弥补流动性。团队表示,第一个版本为一个单向的迁移桥,升级之后将支持不同 L2 的反向迁移。

XDEFI 为 THORChain 社区提供 2000 个内测名额,已集成至 Asgardex

*加密货币钱包

由去中心化交易协议 THORChain 推出的跨链交易平台 Asgardex 已集成支持加密货币钱包 XDEFI Wallet,XDEFI Wallet 也为 THORChain 社区的用户提供 2000 个产品内测名额。用户可以通过 THORChain 的 Telegram 社区获得申请 XDEFI Wallet 的内测白名单的权限,申请通过后,用户可以根据邮件指示下载 XDEFI Wallet,并创建账户。

Lido 社区通过将总供应量的 3% 出售给 Three Arrows 等战略伙伴的提案

*以太坊 2.0 质押流动性解决方案

Lido (LDO)在 Snapshot 发起的将总供应量的 3% 出售给战略合作伙伴的提案已获得通过。该提案建议将 LDO 代币供应量的 3%(3000 万枚,为此前将总供应量的 10% 出售的一部分)以 6,480 枚 ETH 的价格出售给战略合作伙伴,包括 Three Arrows Capital、Jump Trading、Alameda Research、iFinex、Dragonfly Capital、Robot Venture、Delphi Digital、DCG (Digital Currency Group)和 Coinbase Ventures 等。根据提案,完成交易后,这些代币拥有投票权,但会锁仓 1 年,之后分 12 个月线性释放。

Enzyme 将与 Unslashed 合作构建具有资本效益的 DeFi 保险协议

*去中心化资产管理协议

Enzyme (MLN)宣布将与 DeFi 保险协议 Unslashed Finance (USF)合作建立具有资本效益的 DeFi 保险协议,允许在保费(premium)和 USF 挖矿的基础上存入抵押品来赚取 DeFi 收益,其中,Enzyme 将提供资产管理基础架构,Unslashed 将创建具有不同风险特征的多样化保险 Bucket。

Charm 推出为 Uniswap V3 设计的被动做市策略 Alpha Vaults

*链上期权协议

Charm Finance 推出新协议 Alpha Vaults,可用来自动管理 Uniswap V3 的流动性,使其集中流动性获得更高的收益,并定期进行再平衡以减少无常损失。Alpha Vaults 的份额是 ERC-20 的形式,所以是可组合和可替换的。Alpha Vaults 将采用被动的再平衡策略,可以提高整体的效率,据他们的回测数据表明,被动的再平衡策略可以超过主动的再平衡策略。Charm Finance 表示 Alpha Vaults 即将在主网上线。

Element Finance 发布安全审计结果,并开启 Element 漏洞赏金计划

*固定利率借贷协议

Element Finance 发布安全审计结果,并开启 Element 漏洞赏金计划。由安全审计机构 Runtime Verification 执行的安全审计中,发现了 3 个严重漏洞,2 个中度漏洞,4 个低度漏洞以及信息发现和建议,所有问题都已修复或解决;由派盾 PeckShield 的审计发现了 1 个中度漏洞,2 个低度漏洞和 2 条信息建议,PeckShield 在 Runtime Verification 之后开始审计,因此检查了 Runtime Verificatio 审计后一部分修复的代码,先前所有审计发现的问题都已修复或解决。另外,Element Protocol v1 智能合约已开源,并开启漏洞赏金计划,根据漏洞的严重程度支付奖励,为保障其安全性,漏洞赏金计划将无限期运行。

MetaMask 月活 6 个月增加 5 倍,当前月活超过 500 万

*浏览器插件钱包

ConsenSys 表示,其孵化的 MetaMask 钱包的每月活跃用户数在过去 6 个月内增加了 5 倍,当前每月活跃用户数超过 500 万。而在 2020 年 10 月,MetaMask 的每月活跃用户数首次突破 100 万。链上数据显示,兑换交易是 MetaMask 的主要使用用例,其次为 NFT。另外,就 MetaMask 移动采用率而言,印度和印度尼西亚均位居前五名,越南和尼日利亚位居前十位。

Aztec 隐私 Rollup 服务 zk.money 添加对 DAI 的支持

*以太坊隐私技术解决方案

Aztec 宣布其隐私 Rollup 服务 zk.money 现已支持 DAI 交易,允许用户加密(shield)和转账 zkDAI。Aztec 表示,在接下来的 7 天之内,用户将能免费加密和发送 zkDAI,会为在 zk.money 中存入至少 1000 DAI 的前 100 名用户中奖励 1000 zkDAI。

Vitalik 提出基于 Truebit 搭建 EVM Optimistic Rollup 的方案

*Layer 2

以太坊创始人 Vitalik Buterin 在以太坊研究论坛中提出,可基于交互式验证协议 Truebit 搭建以太坊二层扩容方案 Optimistic Rollup 以解决重复验证问题,并给出了基本方案。

Aavegotchi 将推出 Polygon 网络到以太坊的连接桥并计划上线 Aave 借贷平台

*Aave 生态 NFT 游戏

Aavegotchi 发布 V2 路线图,团队计划于今年第二季度推出从 Polygon 网络到以太坊的连接桥,并且支持 ERC-721 协议(用于 Aavegotchi 和传送门)和 ERC-1155 协议(用于可穿戴设备、消耗品和抽奖券)。另外团队还计划将 GHST 代币上线 Aave 借贷平台,与 Pixelcraft 工作室合作,为 Gotchiverse 设计一个新的 NFT 拍卖系统。

Anchorage 新增支持 UMA、路印协议的代币托管

*数字资产银行

Anchorage 为其机构客户新增支持两类代币托管服务,分别是去中心化合成资产协议 UMA (UMA)和路印协议(LRC)的代币。

IDEO CoLab 成立可互相支持和投资的共同所有权企业家社区「IDEO Founder Collective」

*加密领域投资基金

IDEO CoLab Ventures 与 20 多位创始人宣布成立可互相支持和投资的共同所有权企业家社区「IDEO Founder Collective」,该社区通过 Syndicate DAO 为成员彼此之间投资。包括 IDEO CoLab Ventures 在内的所有成员将以等额的股权或代币形式出资。这些创始人还将提供自己的时间、专业知识,以帮助彼此获得成功。Syndicate Protocol 是一个去中心化投资平台和社区网络,现已发布内测版本。

Part.4 IOSG投后项目进展

IOSG 联合生态伙伴发布全球开发者 Kickstarter 计划

*Kickstarter计划

区块链投资机构 IOSG Ventures 联合多家生态伙伴发布全球开发者 Kickstarter 计划,旨在与合作伙伴共同支持早期优秀开发者及项目团队,包括但不限于技术开发、产品构建、社区建设、人才引荐等。该计划的联合生态伙伴包括 DeFi Alliance、NEAR、Synthetix、1inch Network、imToken、DODO、ChainSafe、Celer Network 以及开发者社区 OWC、ECN、OpenDeFi、Impossible Finance、DAOSquare 和 EEA。

1inch 推出 iOS 版加密货币钱包,已通过安全审计

*链上交易聚合器

1inch 宣布推出 iOS 版加密货币钱包(1inch Wallet),已通过 Blue Frost Security 的安全审计,目前支持代币交易功能,之后将引入抵押、治理和流动性池等功能。1inch 钱包除了具备网页版的功能之外,还具有一些手机钱包的新功能,包括:App 支持后台使用 WalletConnect 功能和多个 WalletConnect 选项;支持用户分组别查看代币、收藏品、存款等自定义选项;用户将收到有关他们需要签名的交易的推送通知;支持 EIP-681 支付请求,用户可以通过 URL 进行付款;备份功能具有三级保护,包括 Face ID、Apple ID 和密码;高级用户可自定义增加矿工费用以更快执行交易等。

Conflux 经治理后调整解锁方案,团队锁仓期将延长至明年

*公链项目

Conflux 公布社区生态治理投票结果,基金会与私募投资人就按月线性解锁的速率调整进行了全方位地协商,决议结果包括:《经济白皮书》中所提及的提前解锁条款未来将不再触发;自 2021 年 5 月起的 4 个月内暂停私募投资人及 Conflux 团队的额度解锁;其后按照每月 20% 递增的形式恢复额度释放、暂停与减少的部分,将在原解锁周期结束后(即一年半或三年半后)的六个月内线性解锁发放。

Zenlink 与波卡生态 Wasm 合约技术实验室 Patract 达成战略合作

*波卡生态跨链 DEX 协议

Zenlink 与波卡生态 Wasm 合约技术实验室 Patract 达成战略合作,双方将共同探索波卡生态中 Wasm 合约解决方案。Zenlink 将使用 Patract 提供的开发工具 Redspot 以及合约运行沙盒环境 Europa 对 Zenlink Wasm 合约版本进行升级,同时 Zenlink 还将加入 Patract 开放平台(Patract Open Platform)。

FinNexus 上线 BNB 美式期权

*去中心化金融衍生品协议

FinNexus 宣布 BNB 美式期权正式上线 BSC 链。此次上线的 BNB 期权采用 FinNexus 去中心化的 Peer to pool 模型,买方可以任意订制 BNB 期权,选择行权价以及 1 天到 30 天的行权日期,在到期日前用户可以随时行权,并以稳定币计价。该期权由 Chainlink 进行喂价。

DODO 完成 HECO 链部署

*去中心化交易平台

DODO 已完成 HECO 链的部署,此版本聚合了 MDEX、BXH、Pippi、MDIS 等平台的流动性,支持任何用户通过众筹建池等方式低成本的发行代币,后续还将支持私有池功能以满足专业做市商上链。

Synthetix 于 4 月 29 日上线股票合成资产 sMSFT 和 sCOIN

*合成资产协议

Synthetix 于北京时间 4 月 29 日 6 点发布 Regor 版本,上线股票合成资产 sMSFT (Microsoft 股票合成资产)和 sCOIN (Coinbase 股票合成资产)。

EPNS 与 Polygon 在推送通知和扩容等方面达成合作

*以太坊推送服务

EPNS宣布与以太坊扩容解决方案 Polygon 达成合作关系,将构建一个可以订阅 Polygon 渠道和接受钱包通知的 channel。通知内容可由用户自己定制,包括资金从 Polygon L2 成功转移到以太坊 L1 等。另外,合作内容还包括在 EPNS 协议中实施 Polygon 的基础架构,以提供可扩展的低成本通知服务;共同开发通知基础架构;为 MATIC 社区和 Polygon 项目开发通知服务以及共同开发以太坊生态系统的推送通知。

Celer 与 StarkWare 合作研发 Layer2.finance 的 ZK Rollup 版,还将合作实现去中心化操作层

*以太坊二层扩容项目

Celer Network 宣布与零知识证明研究机构 StarkWare 达成合作,双方将利用 StarkWare 的 Cairo 编程语言,为扩容方案 Layer2.finance 开发基于零知识证明的 ZK Rollup 版本。Celer 于上周将 Layer2.finance 的 0.1 版本发布至以太坊主网,该扩容方案目前基于 Optimistic Rollup 概念。在双方合作后,将为 Layer2.finance 开发 ZK Rollup 版本,而且 StarkWare 将利用其 StarkNet 网络和 Celer 的状态守护者网络(State Guardian Network)作为 ZK Rollup 版本的 Layer2.finance 的去中心化操作层,该计划最快在今年夏天晚些时候推出。

PlatON 与分片公链 Zilliqa 达成合作,将联合探索 NFT 和商业等领域

*隐私 AI 计算网络

PlatON 宣布与高性能分片公链 Zilliqa 达成战略合作伙伴关系。双方已在吉祥物征集与 NFT 领域进行联合探索,并就促进 PlatON 生态发展达成共识,双方将以技术创新为驱动,布局多领域商业落地,共同建设全球数字化时代公共基础设施。

Liquity 集成 Tellor,作为其备用预言机

*DeFi 借贷协议

Liquity 已将 Tellor 的预言机集成到其系统中,作为双预言机设计中的备用预言机。Liquity 的业务需要实时且准确的 ETH / USD 价格,考虑到主要预言机(Chainlink)会出现宕机的可能性,Liquity 采用双预言机设计,系统正常使用来自主要预言机的 ETH / USD 数据,并在触发某些参数时切换到备用预言机,一旦条件恢复到正常状态,系统便会切换回主要预言机。

欧易 OKEx 推出 Avalanche 的锁仓挖矿服务

*交易所

欧易 OKEx 宣布已上线公链 Avalanche (AVAX)的锁仓挖矿服务,用户可以通过一键质押 AVAX 参与挖矿获得收益,欧易 OKEx 将承担所有 AVAX 节点搭建成本,用户链上收益全部发放。OKEx 本次推出的是 15 天固定期限产品,用户可随时将资产存入,无个人申购上限,收益每日发放,期满本金自动赎回至用户的资金账户,预期年化收益率在 9.1%。

NuCypher 与 Keep Network 的合并提案将于 5 月 10 日开放社区投票,目前正在根据反馈讨论修改

*隐私层协议项目

Keep Network 表示,关于与隐私基础设施 NuCypher 合并社区投票将于 5 月 10 日开放。目前社区成员正在根据反馈内容修改当前提案,提交新提案的截止日期是 EST 时间 4 月 30 日上午 9 点,之后将举行社区电话讨论每个计划的利弊。最终的合并提案将于 5 月 5 日确认,届时两个社区将有几天的时间进行讨论并进行相应的修改。

InsurAce 与链上身份聚合协议 Litentry 达成战略合作

*DeFi 保险协议

InsurAce 与链上身份聚合协议 Litentry 达成战略合作。InsurAce 将为 Litentry 的智能合约提供保险服务,同时,InsurAce 将采用 Litentry 的身份聚合技术,构建基于隐私身份的 KYC/AML 体系,并在防欺诈、用户画像、风险评估、精准营销等方面进行探索,拓展 DeFi 保险业务边界。

Kusama 网络正式添加平行链功能

*波卡生态

Gavin 已将平行链模块部署到了 Westend 和 Kusama runtimes 中,意味着 Kusama 网络中已添加平行链功能,下次升级就会支持平行链。本次部署是平行链上线的第一步,接下来即将进行治理投票等部署白板链、公益平行链,之后会开始支持项目方的平行链注册,即插槽拍卖正式开始。

MakerDAO 公布 4 月份财报:净收入逾 1200 万美元,环比增加 44%update

*稳定币

MakerDAO 发布 4 月份财报,该月净收入逾 1200 万美元,环比增加 44%,其中,净利息收入(借贷业务收入)逾 1029 万美元,环比增加 27%;净交易收入约为 15.9 万美元,环比下降 61%;净清算收入逾 226 万美元,环比增加 1001%。另外,目前 MakerDAO 资产负债表上拥有约 40 亿美元资产。

Wootrade 与 dYdX 达成战略合作,将为其提供交易流动性支持

*流动性提供平台

Wootrade 与去中心化交易所 dYdX 达成战略合作,Wootrade 将为 dYdX 提供交易流动性支持。dYdX 商务负责人 Vijay Chetty 表示,与 Wootrade 的合作将有利于 dYdX 的长期价格发现,同时交易效率和整体生态都将得到提升。

InsurAce 与杠杆挖矿协议 Alpha Homora 达成战略合作

*DeFi 保险协议

InsurAce 宣布与杠杆挖矿协议 Alpha Homora 达成战略合作。InsurAce 将为 Alpha Homora 提供智能合约安全相关保险服务,Alpha Homora 协议及其用户可通过 InsurAce 购买相关保险。Alpha Homora 则将为 InsurAce 项目的投资板块建设提供支持。此外,双方还将在技术研发、社区建设等方面开展合作。

NEAR 账户交易市场 Near.bet 已上线

*去中心化应用平台

NEAR 工程师 Alex Kouprin 宣布为 NEAR 网络推出账户交易市场 Near.bet,用户可以基于该市场将自己的 NEAR 账户(比如 apple.near)进行公开拍卖交易。目前该市场已有超过 60 多个账户正在拍卖,该项目也已开源。

三家机构在 MakerDAO 发起新增供应链金融资产作为抵押资产的社区提案

*DAO治理

Centrifuge、PandaCredit 和 NAOS Finance 在 MakerDAO 提交新增抵押资产类型的社区提案(MIP6),希望向 MCD 增加供应链金融的资产作为真实世界的资产(RWA),PandaCredit 使用 Centrifuge 的模型和 Tinlake 协议发起并管理资产抵押,NAOS Finance 从其流动性资金池中为 TIN 部分提供资金。PandaCredit 是金融科技公司,为该方案中的资产发起人;供应链金融项目 Centrifuge 为该方案提供技术和框架;DeFi 借贷协议 NAOS Finance 是 TIN 的投资者,也是将其他 TIN 投资者引入流动性池的资产管理人。