注:原文作者是Glassnode数据分析师CHECKMATE。

矿工的复苏

比特币挖矿市场近期呈持续复苏状态,全网14天的算力中值已回升至128EH/s,较7月份的低点回升了42%,目前较历史高点低约29%。

算力的增加,可能是由于以前过时的硬件再次被投入生产,以及中国的矿工成功迁移或重新安置了他们的硬件。

随着时间的推移,矿业市场的竞争不断加剧,这导致比特币协议难度不断上升。虽然矿工收入以BTC计算,但其资本支出和运营成本主要以法定货币计价,这使得矿工的有效收入受到价格波动的影响。

由于很多挖矿硬件处于离线状态,并且ASIC芯片制造受到全球生产的限制,这使得在运营的矿工实现了超额盈利。

截止目前,比特币矿工的收入已回升至2019年7月份每EH38万美元的水平。

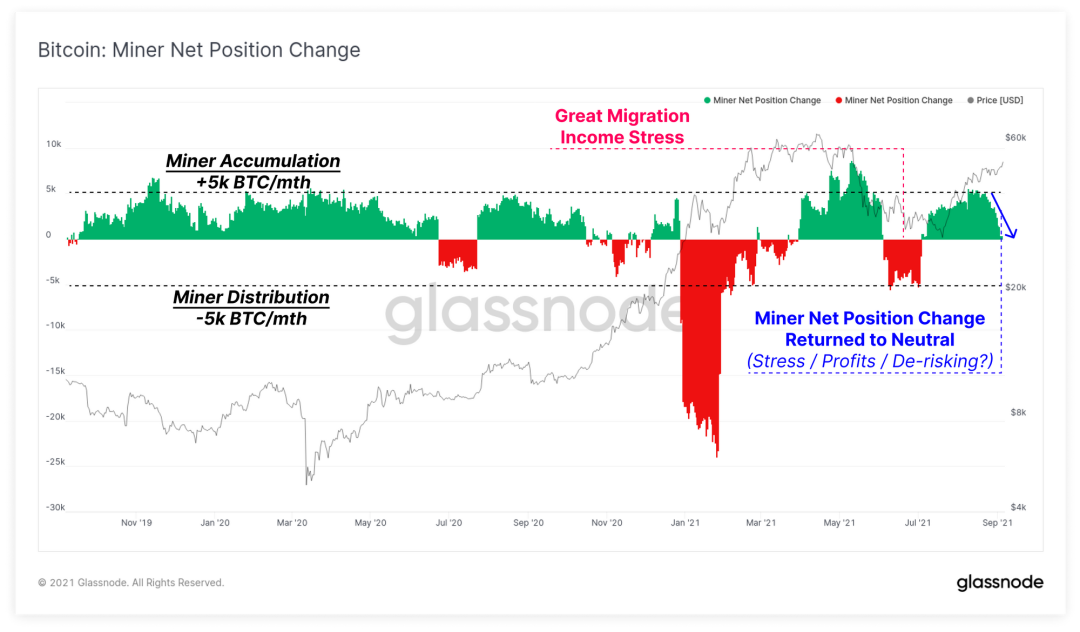

随着BTC价格在过去几周徘徊在5万美元的区间,一些矿工已开始花费BTC余额来锁定利润。本周,矿工们大约卖出了2900BTC,以5万美元BTC的价格计算,大约相当于1.45亿美元。

作为回应,矿工净头寸变化已恢复到中性水平,这表明过去30天内矿工积累和矿工支出之间存在净平衡。矿工净头寸变化指标通常在每月+5k和-5kBTC之间波动,这使得当前的动态行为符合合理预期,市场显然已经吸收了额外的卖方压力。

交易规模呈上升趋势

2020年至2021年市场周期的一个关键主题和特征是机构规模资本的增加,这种趋势在链上越来越明显。

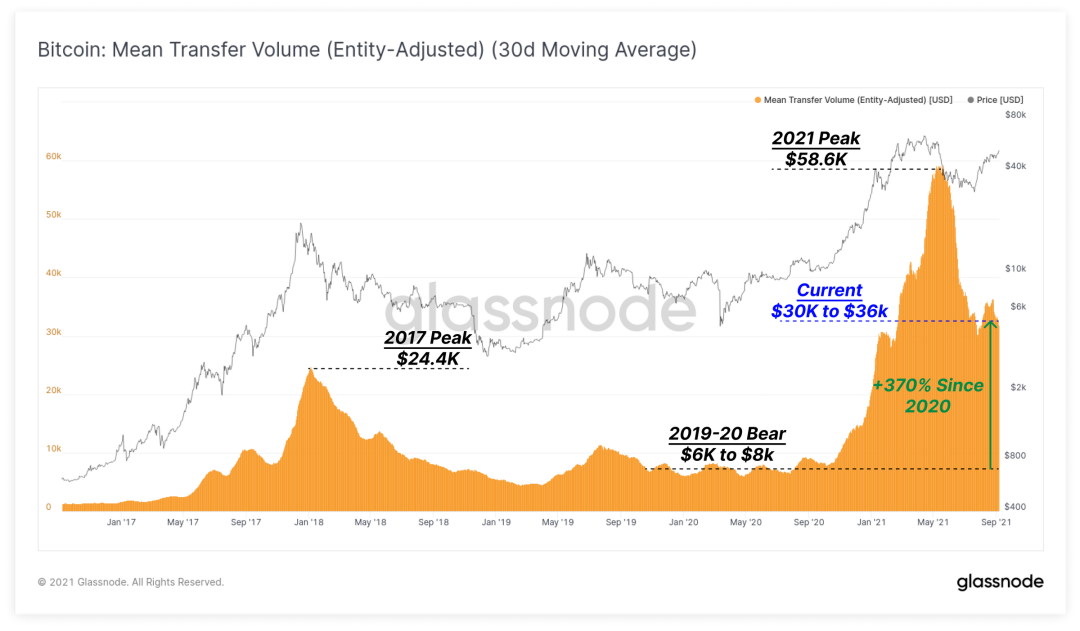

2019-2020年BTC熊市的平均美元交易规模通常在6000美元-8000美元之间,这一时期主要由散户和早期投资基金参与者在主导。

而在2020-2021年的BTC牛市,BTC的平均美元交易规模在5月份的抛售期间显着增加,峰值达到了5.86万美元。从7月开始,这种情况已基本降温,目前的平均交易规模在3万美元到3.6万美元之间。

尽管BTC的平均交易规模在近期有所调整,但该指标仍较2019-2020年的水平显着增长了370%。

平均交易规模实时图表

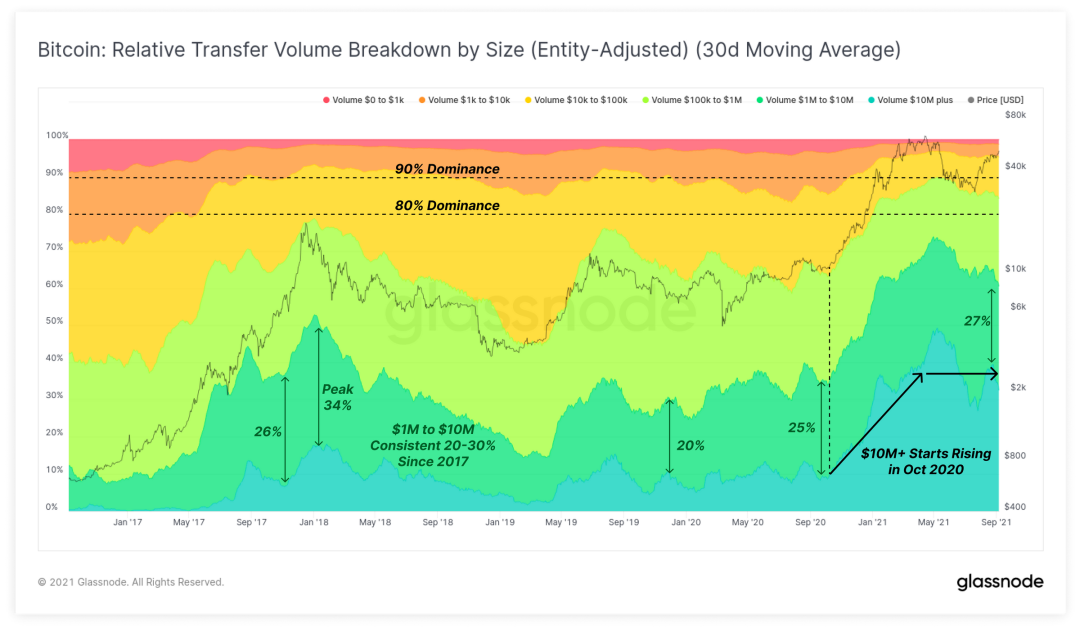

对这一观察结果的进一步支持证据是,交易额超过10万美元的交易占比在不断上升。在下图中,我们可以看到较小规模的交易(<10万美元)从2017年的40%占比逐渐被挤压到今天仅占链上交易量的10%-20%。

相反,超过10万美元的机构资本和高净值资本(绿色)在过去12个月中显著增加。自2017年以来,100万至1000万美元(浅绿色)的交易一直占总交易量的20%-30%。

而1000万美元以上的交易(深绿色)已大幅增长,从2020年10月的10%增长到今天超过30%的主导地位。这反映出大型资本配置和交易活动的显著增长。请注意,此数据是经实体调整的,它仅过滤出有经济意义的活动(例如,不包括自我支出和交易所钱包管理)。

RelativeVolumeBySizeLiveChart

“热“币交易占比飙升

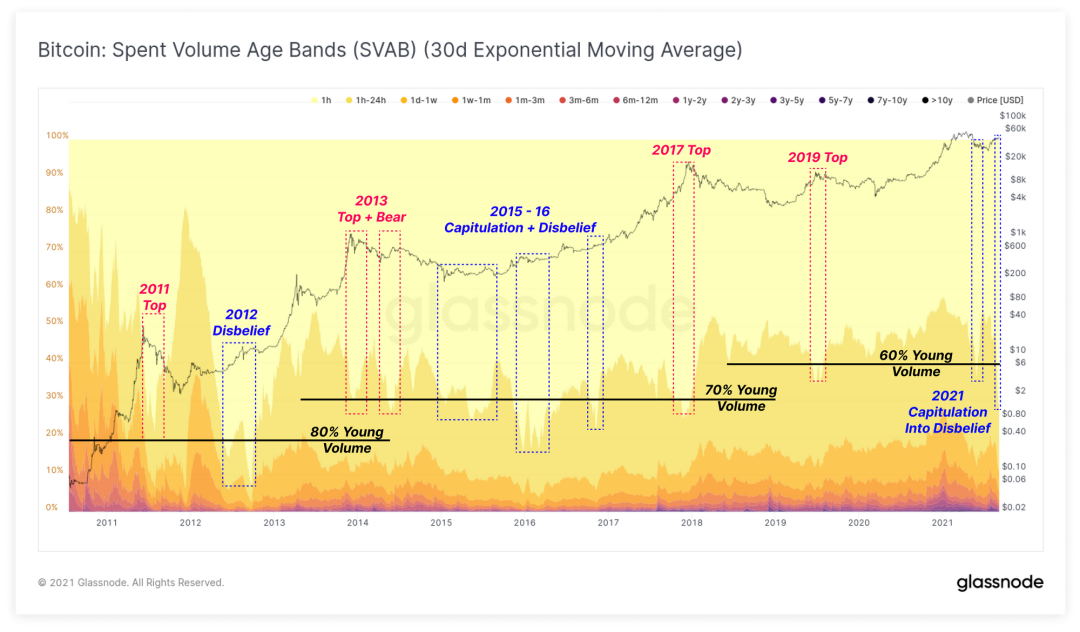

关于交易量的另一个观察与币龄的分类有关,我们最近发布了一个名为SpentVolumeAgeBands(SVAB)的新指标,它与SpentOutputAgeBands(SOAB)指标相对应,后者忽略了币交易量,只查看与每日交易数量成比例的币龄段。

解释这些指标的一般原则是:

当花费更多的旧币(>6月)时,以前非流动的币重新进入流动循环的可能性就越高。这在投降事件中最为常见;当更多年轻的币(1天-6月)被花费时,聪明的投资者和长期持有者选择持有的可能性更高,并且他们会去积累这些币;“热”币是指币龄少于1周的币,这些在日常网络流量中占主导地位,并且更有可能被重新使用以应对波动。

从宏观来看,我们可以看到“热”币交易在三种典型情况下会飙升并主导链上交易量:

在交易、投机和“热钱”运动达到最大值的时候;新买家被大规模震出市场的的投降事件,以及在高波动期间币易手多次的情况,聪明的钱此时倾向于介入和积累BTC;在牛市趋势开始时出现难以置信的反弹;

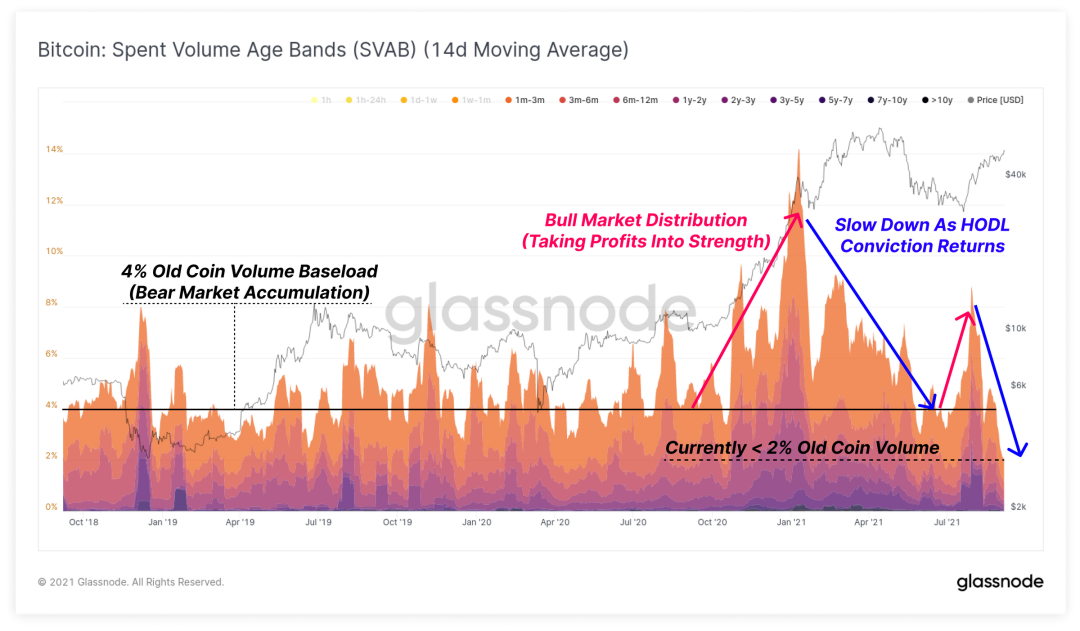

热币(<1周)交易量的占比目前处于已花费币交易量的94%的相对高位。与此同时,中期币和旧币(>1个月)的交易量处于极低水平,占比不到2%,甚至低于2019-2020年熊市的水平。

这表明,即使在价格突破5万美元的情况下,目前花费的绝大多数BTC都是流动很强的币,而旧币则明显处于休眠状态,这表明市场参与者对HODL的信心极高,而缺乏流动性供应可能会推高BTC的现货市场价格。

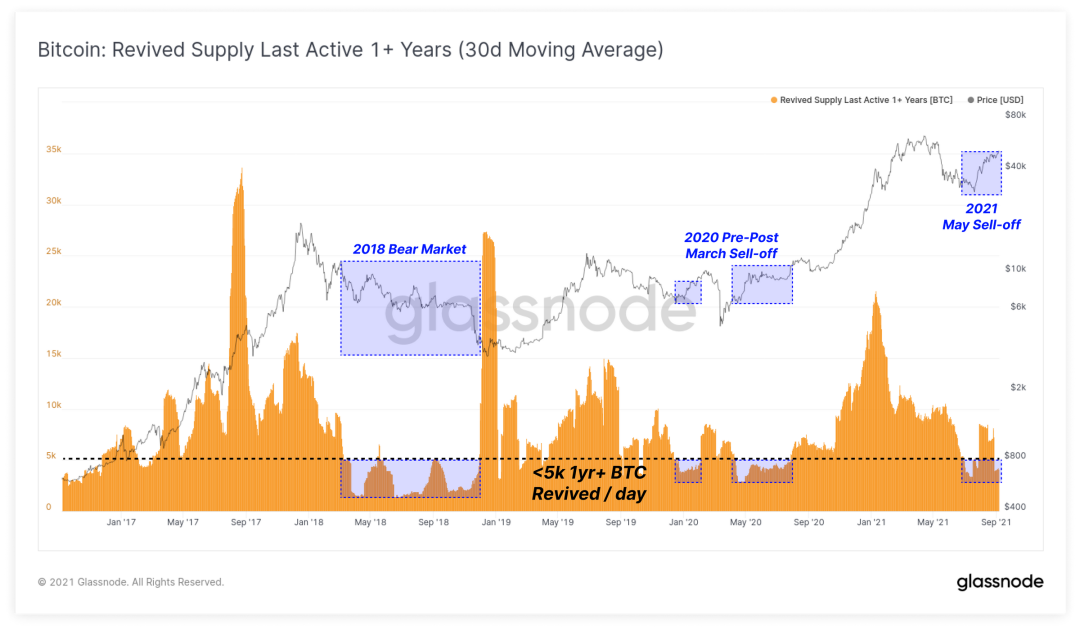

为了进一步证实这一分析,我们可以看到超1年的恢复供应量已降至每天5,000BTC以下。这表明,即使BTC价格经历了上涨,拥有1年以上币龄BTC的投资者,更愿意去持有而不是抛售。而此前这样的事件,与后期的熊市和早期的牛市相关。

Revived1yr+SupplyLiveChart

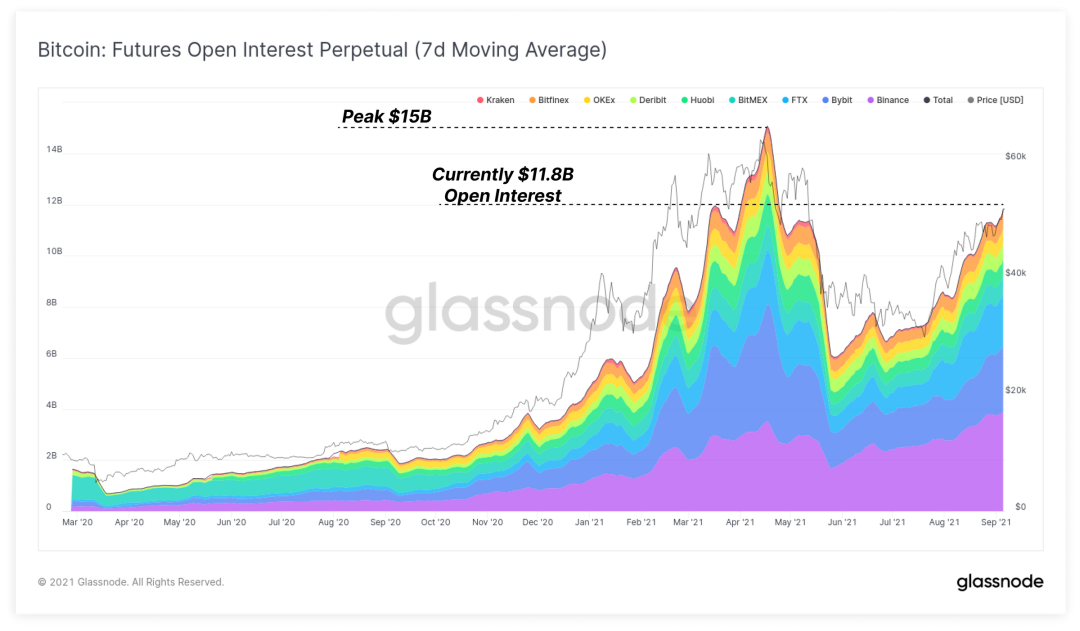

衍生品头寸规模和利率不断攀升

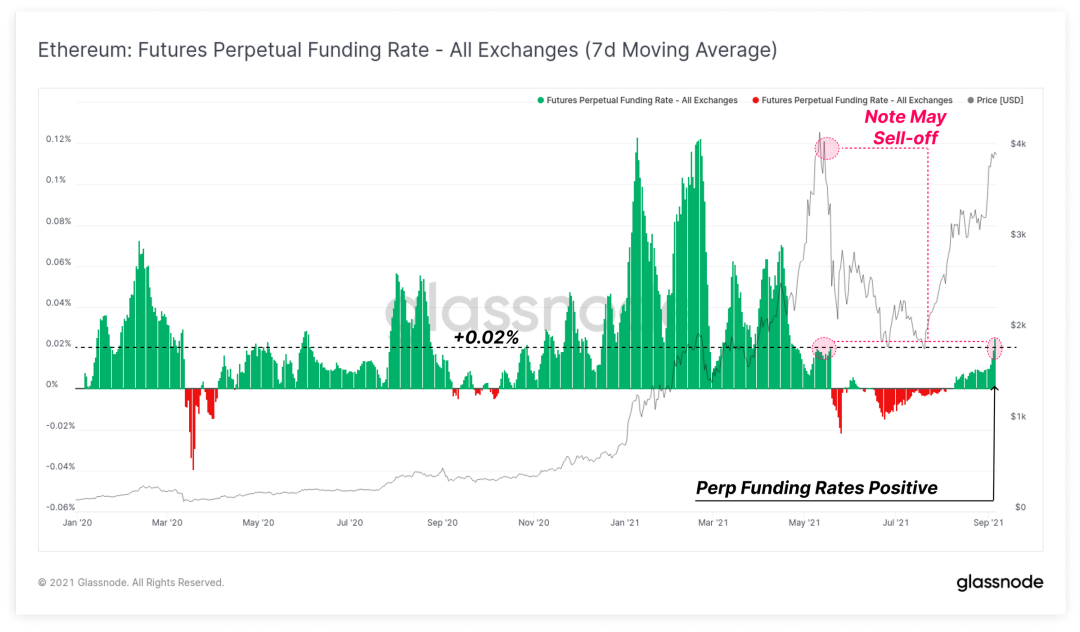

本周最后的数据观察与衍生品市场有关,我们看到比特币和以太坊的头寸利率已接近或达到历史峰值。

比特币永续合约市场的未平仓合约头寸目前已超过118亿美元,距今年4月份的150亿美元峰值已经不远。

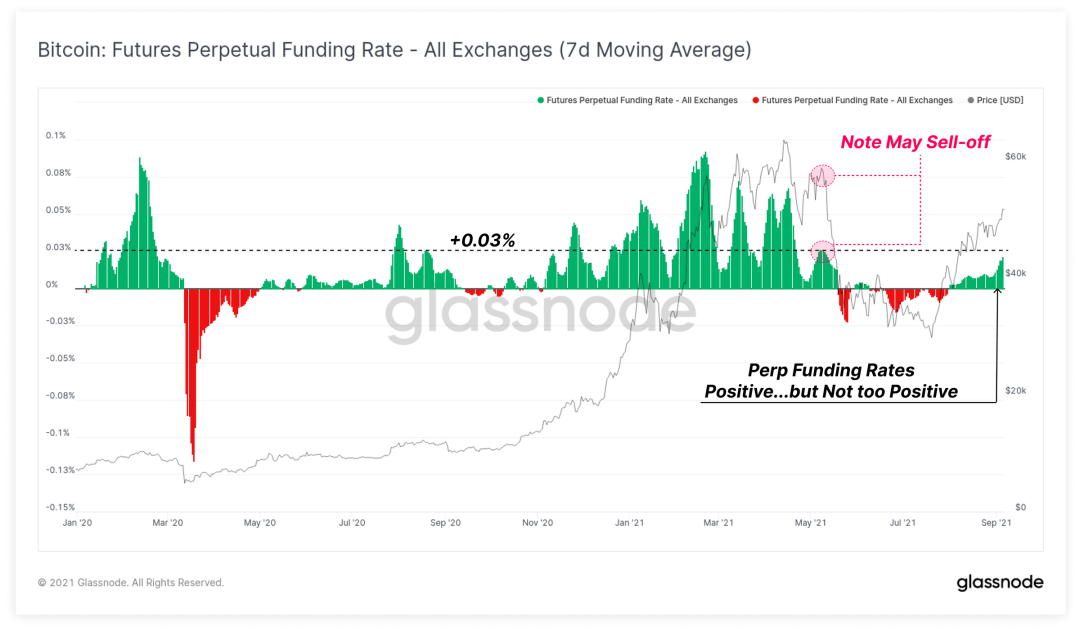

目前的永续合约市场似乎是净多头市场,BTC的融资利率接近了0.03%,虽然这与今年第一季度和第二季度的水平相比仍有一段距离,但已经与5月份抛售潮之前的融资率相似,如果多头遭遇袭击,这可能会造成短期趋势的逆转。

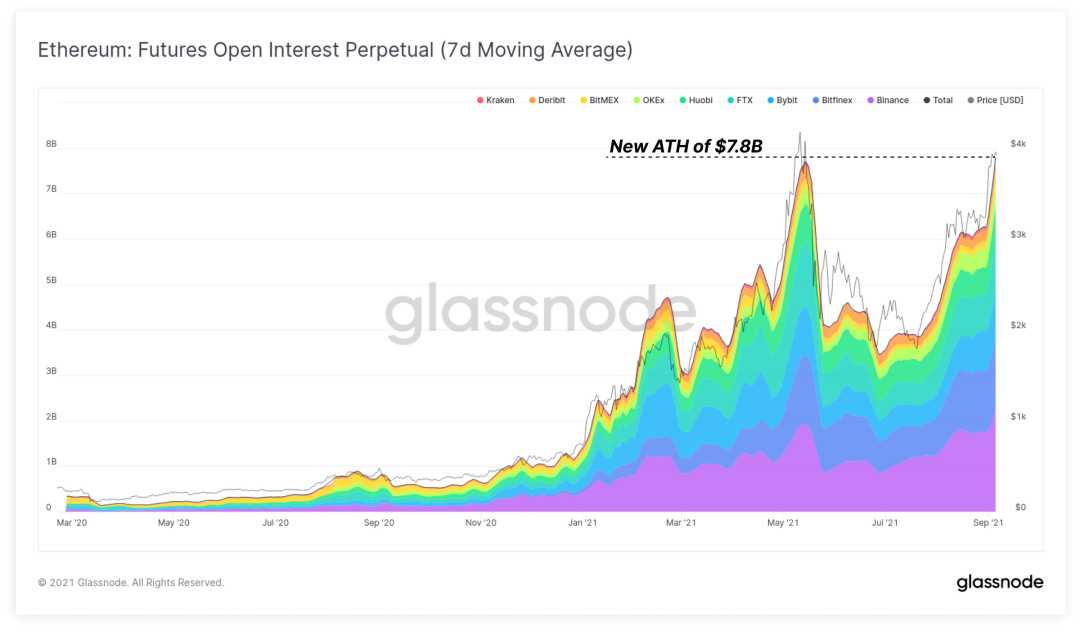

对于以太坊而言,这种影响更为明显,其永续期货未平仓合约头寸已超过之前的峰值,本周达到了78亿美元。

ETH期货的融资利率也同样在加速走高,目前达到了0.02%的水平,与5月抛售潮之前的水平一致。

虽然现货市场的供应动态继续显示出强劲的势头,但当衍生品市场出现高杠杆率时,谨慎是必要的。正融资利率和高未平仓利率的组合,可以作为评估链上多头清算的短期风险的重要指标。