暴富是第一需求。狗啊shi啊猪啊之类,图一乐,不管有没有,没什么太多可研究的,也没什么好去Fomo或者鄙视的,并且这种出圈效应其实是能带来大量新人的,包括我也被圈外的人咨询过此类项目。新人对去中心化/无许可这些理念不可能有自己的认知,你要感受水池的温度最好的办法就是下水试一下,隔岸观水,是看不出温度的,我相信随着时间的推移,这部分新人总会有些沉淀下来并在下一个周期散发醇香,足够了。

明显能感受到市场近期对新上线的一些项目的疲倦状态,就是一个新项目上市,比如说私募涨了10倍20倍,如果是去年你可能会说卧槽厉害,什么东西我研究下,今年就是上线了,涨了,可能只是简单说一句,哦。转头就忘记了,不会再去认真打开网站研究下,因为套路都熟悉了,就是通过控制流通盘保持一个高估值,剩下的路子,要么就是需要一个时间消化期再凭借后期业务起色,慢慢把项目做起来;要么就是后续在行业里慢慢丧失竞争力,剩下的就是各种解锁各种砸盘,慢慢的看项目你要学会看整盘估值,不要仅仅看流通盘,抛开估值只谈流通就是骗子,为什么有的项目越涨估值会越低越便宜,为什么有的项目上线就是顶峰:成长决定一切。市场项目进入迸发期,很多都是在融资新闻里看到,然后就没有然后了,雷同项目太多,又没有太大的新意,这种其实反而是利好各个赛道龙头。没有竞争力的项目只活在对标的世界里,做出来的东西很难让人记住,更别说使用了。

接下来言归正传还是说下几个相对看上去不错的。

Lido:Paradigm的重磅介入成了Lido起势的导火索。其实随着ETH 转POS的渐行渐近,Staking市场会逐渐浮出水面,并且不仅ETH2.0,众多POS项目比如Dot,Ada,Atom等等耳熟能详的重磅项目都会面临Staking新经济模型的大爆发,这里面解锁万亿Staking市场的流动性就成了势在必行之势。

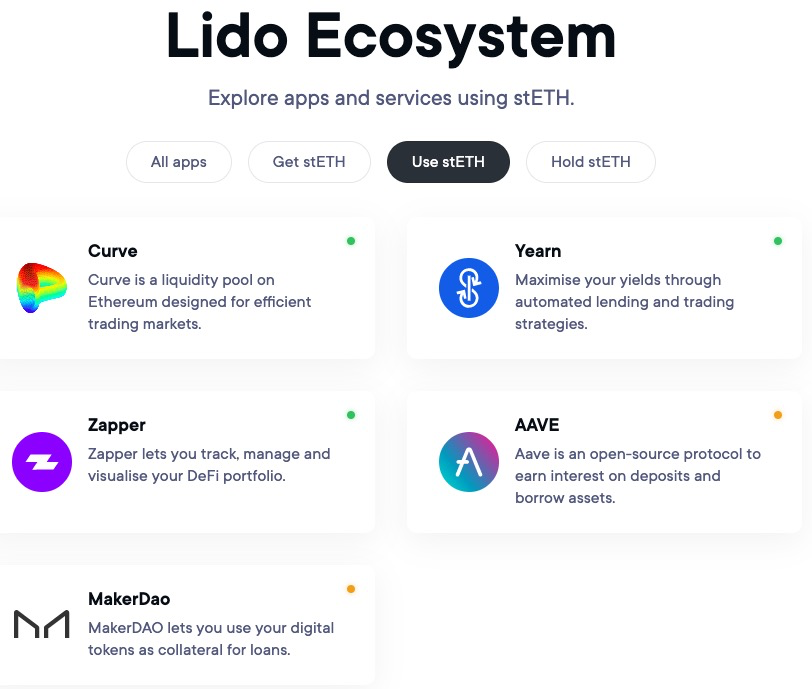

Lido是基于ETH2.0 Beacon Chain建造,用户无需锁定ETH的同时获得Staking收益,可以1:1获得stETH。项目的关键在于生态的搭建,就是兑换出来的stETH是需要其他项目认可并自由使用(如stETH可以在MakerDAO中铸造DAI)现在有Curve中ETH-stETH池,Tearn中crvstETH池,接下来AAVE Makr等生态项目都可顺势扩展,这正是Lido的先发优势,从各项数据看发展势头很好,当然项目本身整盘估值也比较高,并且私募和团队份额较大。

Alchemix:未来的现金流拿到今天来用,这个有时候想想是挺神奇的,一个生息资产/抵押品站在时间这边就变成了现金。用户通过将 DAI 存入 Alchemix 智能合约(也就是 Vaults 中)以 1:1 铸造 alUSD,最多可借 50%的 DAI 存入量,没有清仓风险,贷款是通过ydai产生的利息偿还。

我举个例子你就好明白了,比如我现在挖矿交电费或者想买辆车需要一笔钱,大概需要5万Dai,但是我又不想出售我的任何资产,包括稳定币,那现在可以通过Alcx实现:我把10W Dai存到Alcx的vaults中,这样我就可以借出来5W alUSD,我这5W alUSD可以用来缴电费或者买车,立马可用,按照现在的收益情况我只需要等待3年左右,就可以靠yDai收益自动偿还贷款,3年后债务偿还我的10W Dai就可以取回来了,当然这个期间你都可以随时偿还。

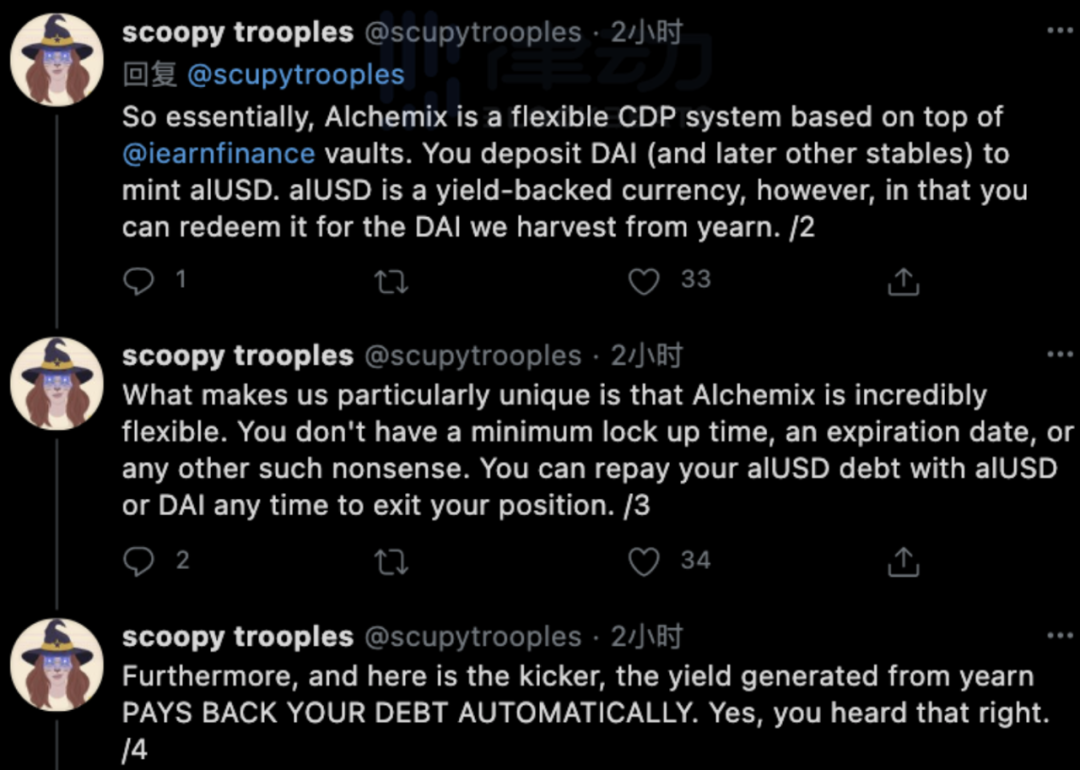

创始人Scoopy也做过一个解释

1.本质上讲,Alchemix 是建立于 YFI 之上的客户数据平台(CDP system)。用户将 DAI(及其他稳定币)存入Alchemix以获取 alUSD。alUSD 是一种以流动性挖矿收益为基础的货币。

2.与众不同的是 Alchemix 非常灵活。没有最短的锁定时间和到期日期。可以随时用 alUSD 或 DAI 偿还 alUSD 债务以退出头寸。

3.YFI 产生的收益会自动归还债务。

Alchemix 将 YFI 收益以合成资产 alUSD(同时也是债务)的形式释放出来,释放了存在 YFI 中挖矿稳定币的流动性并可以在任何时间赎回。

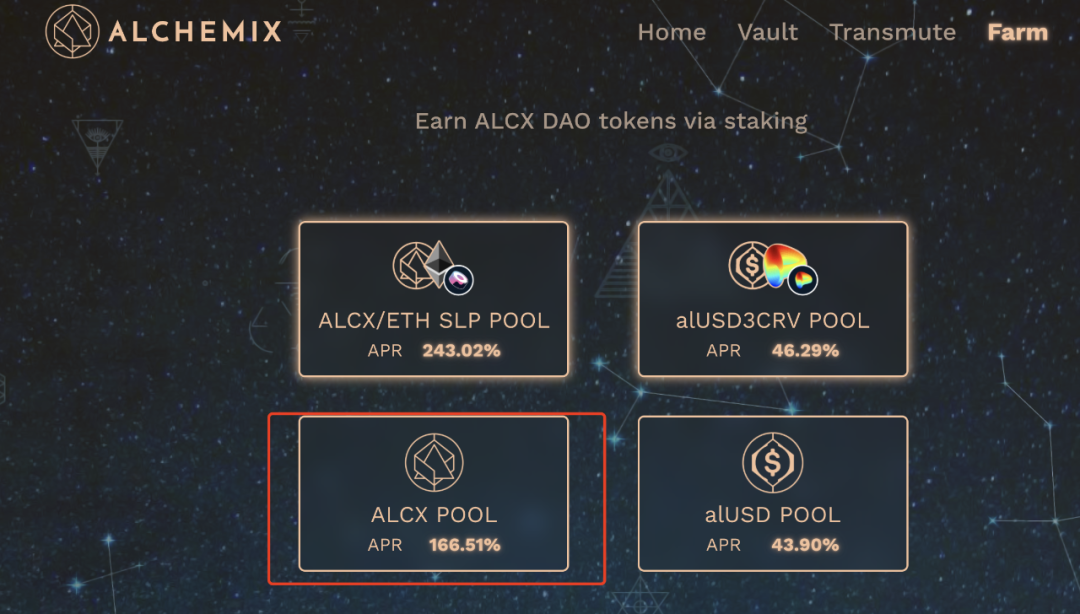

当然Alchemix还有其他一些不确定因素,比如收益能力稳定性,团队匿名,alUSD的是否长期稳定1美金,alUSD使用场景的丰富程度,以及合约本身的安全问题等等,我们用动态的发展眼光看待问题好了,毕竟目前的 DeFi 体系内做创新也很不容易,代币整盘估值是比较高的,但是好处是未来大量的代币(80%)还是给到社区,单币APR都有166%。这是跟Lido不同的地方。

Alchemix代币分配:

1. 60% 的代币给到社区,这部分主要通过四种 Staking 方式来获取

2. Alchemix DAO 组织:20% ,其中 5% 的代币会用于Bug 悬赏,15%会在3年后获取,并由社区决定这部分代币的用途

3. 20% 代币分给开发团队专属的池子,项目方解释这一行为主要是为了吸引更多开发人员加入到 Alchemix 生态系统,开发人员可以提交潜在 DApp 或生态系统 / 基础设施应用的提案,如果获得批准,将获得资金帮助,同时所有的代币都是三年非线性产出。

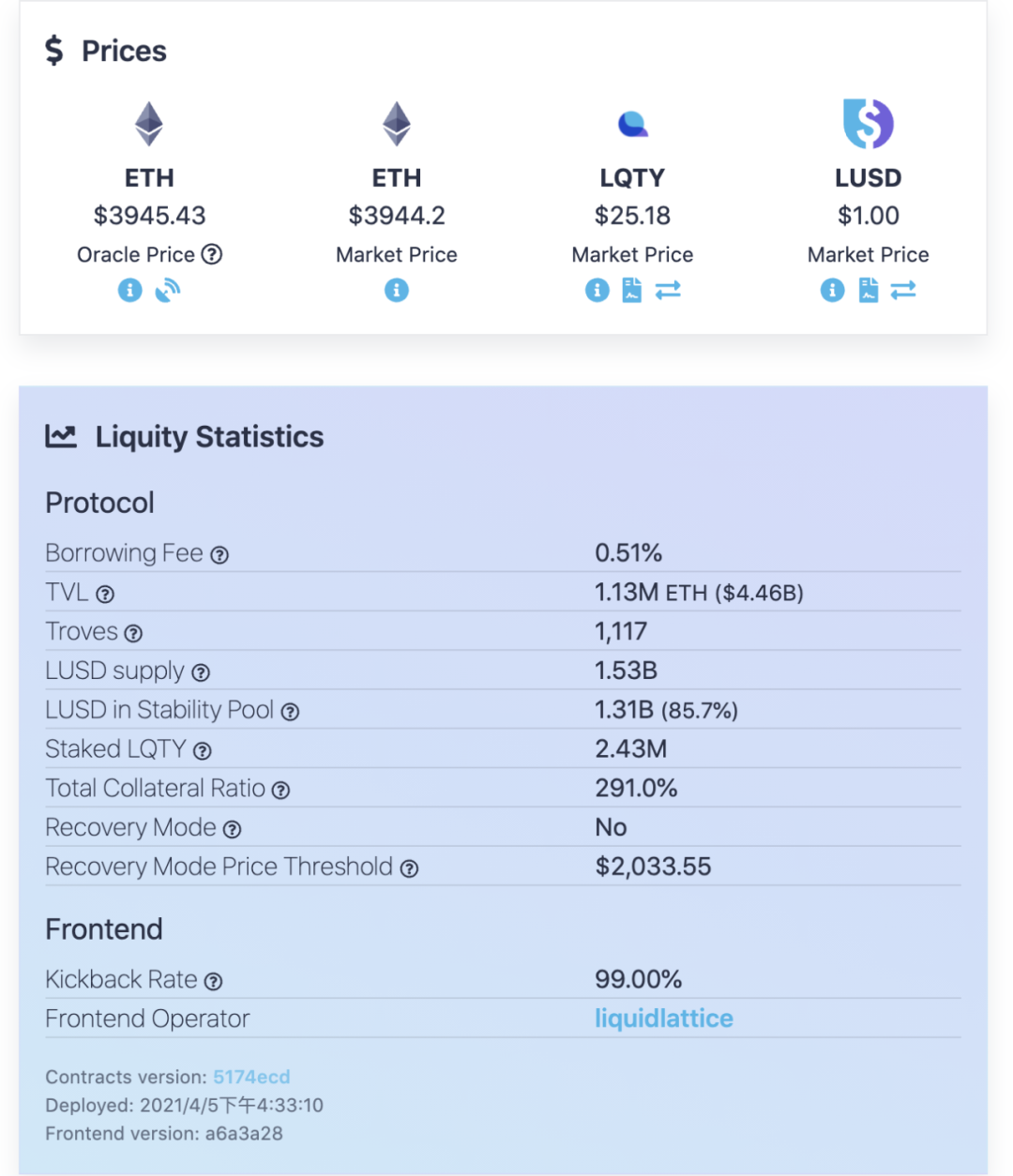

Liquity:改良版MKR吧,更低的抵押率,也就是ETH释放更多的生产能力,跟MKR还有不一样的是贷款是无息的,取而代之的是用户在借款时用一笔0.5%的费率代替,我们现在对这种项目理解起来都比较容易,因为有了MKR,COMP,AAVE的市场教育,并且产品也简单,项目整体需要一定的时间消化上线的高估值以及在行业内拓展边际,目前收益率30%左右,考虑到200%的抵押率,单币ETH收益率就是15%,可以跟stETH收益率做比较,不过这个相对简单些。

还有几个Pendle,Degate,Trubit也关注下等更多产品出来,想到哪写到哪吧,enjoy it。