最近在推上和Space上和很多朋友讨论了LSD杠杆挖矿的问题,主要的问题在于:

(1)杠杆Staking高收益的本质是什么?风险点在哪里?

(2)杠杆Staking的高收益是否可持续?

关于杠杆Staking的合成方式可以参考CapitalismLab的文章。文章提到的循环贷在defi summer早期借贷负利率和Bendao借贷负利率的时候也普遍存在,本质上通过不同标的的存借利差进行套利。与传统金融中的国债逆回购非常相似(也是我更喜欢把LSD称作“ETH国债化”的原因之一)

相关文章:《为什么说借贷协议才是LSD的最大隐藏赢家?》

一种更简单的实现方式是:

1)Alice现在有10个ETH,AAVE以3%的利率借给Alice90个ETH。

2)Alice拿着100个ETH质押到了Lido,获得了100个stETH

3)Alice 的100个stETH成为AAVE的抵押物,AAVE上stETH的LTV为93%

4)加入当前stETH-ETH的汇率为0.98,那么可借贷价值=91.14ETH,借贷是安全的

5)Alice每年可以获得100*4.9%=4.9ETH的staking收益,同时需要支付90*3%=2.7ETH的利息,净收入2.1,折合年化11%。

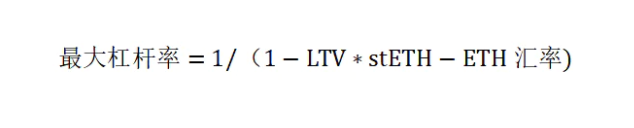

这种方式只是把繁琐的循环贷过程封装好,实际上第三方的收益聚合工具和AAVE都在这样做。同时这种借贷方式的杠杆率也不是没有上限的,我们可以得出最大杠杆率的公式。按照当前数据,最高杠杆率为13.6倍。

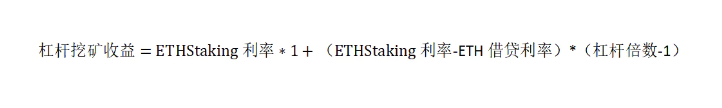

同时我们可以得出杠杆挖矿的收益公式:

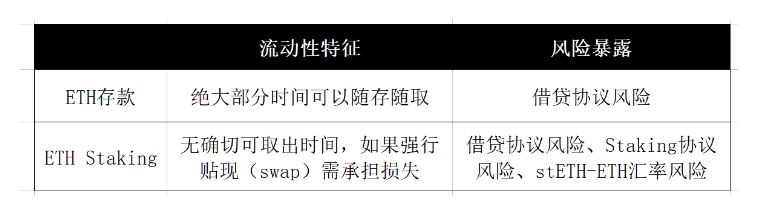

有了这两个公式以后ETH 杠杆挖矿会变得非常易于理解。杠杆Staking的收益来源是Staking和ETH借贷的利差,而之所以存在利差,是因为两种类型的标的具备不同的风险特征和流动性特征:

可以看出,Staking和借贷的利差本质上就是流动性溢价和风险暴露溢价,选择Staking需要牺牲资产的流动性并且承担更大的损失。而之所以现在通过杠杆实现高达10%-20%的收益,主要是因为ETH上海升级的不确定性,不确定的时间越长,stETH的波动风险就越高。如下表所示,如果stETH的汇率保持在0.9以上,6倍以下的杠杆都是安全的,最高可以获得13.2%的利率。

理解了收入的来源,收益的可持续性也变得很好理解了。当前之所以能够存在这么高的利率,主要是因为上海升级的不确定性。Staking具备明确的解质押预期时间,定价会更透明,风险管理更加可控,一个必然的结果是ETH的S质押量继续上升,降低Staking收益,同时ETH的借贷需求上升,推高存款/借款利率。

所以ETH开放Staking赎回以后,一个高确定性的结果是利差缩小,最终形成平衡,杠杆Staking的收益回到一个合理区间。另一个高确定性的结果是借贷成为Staking的加杠杆方式之一,LSD的借贷市场变得更加繁荣,就像CapitalismLab文章中指出的一样,借贷成为LSD的隐藏赢家。

除了ETH以外,另外两个引起我们注意的市场是Cosmos和Cardano,它们都拥有超过40%的质押率和数十亿美元的质押资产。Cardano上构建类似产品时非常困难的,一是技术层面的开发难度,而是Cardano只有进入等待期没有解锁等待期,潜在的利差空间非常小。

而Cosmos不一样。Cosmos提供了20%+的质押利率,远远高于ETH。同时,Cosmos生态普遍拥有14-21天的解锁期,虽然不像ETH那么长,但也提供了一定的空间。Osmosis的质押产品也让我们看到了用户的流动性敏感程度。提供一个8%的活期借贷收益并以12%的利率把ATOM借给杠杆挖矿者,在产品上似乎是可行的。

当然,实际落地还涉及很多复杂的问题。不过一个比较确定的事情是:POS公链都需要LSD来提高资产效率和质押率(或者叫做公链代币国债化),国债化又势必带来利差,利差又会为借贷提供新的市场空间,这对借贷协议来说非常重要,因为这是为数不多存在刚性需求并且能够带来真正协议收入的业务。