近期加密资产价格短期内大幅下挫引发了大规模清算和连锁反应。先有CeFi借贷平台Celsius因stETH脱锚面临用户挤兑而暂停提款和转账;再有知名投资机构和做市商3AC被爆出售资产偿债务,至目前仍有至少约6.6亿美元的债务敞口可能构成违约;还有Solana上最大借贷平台Solend的社区因希望降低清算风险而提案接管一个巨鲸账户引发闹剧。在加密市场持续走低的阴霾下,这些流动性危机的缩影导致了投资者对市场流动性风险的普遍担忧。

目前市场中的流动性如何?PAData此前发文分析了近期交易所资金存量和净流入量变化,本文将分析DeFi的锁仓额、交易量和未偿还债务变化,主要发现如下:

1)4月以来,BTC和ETH在现货市场面临的抛压都不大,但期货市场的交易十分活跃,这可能使得资产价格继续震荡。其中,尤其是ETH,4月25日以来期货市场净流入量约为100万ETH。ETH可能面临更大的波动压力。

2)4月以来,DeFi的总锁仓额从2203亿美元跌至745亿美元,“缩水”1458亿美元,跌幅高达66%。出现流动性暴跌的应用主要是已经受到质押资产脱锚影响的应用,比如Curve和Lido,以及建立在这些市场之上的二层应用,比如Convex Finance。非以太坊链上的应用,比如PancakeSwap和JustLend的锁仓额降幅都小于总体情况。

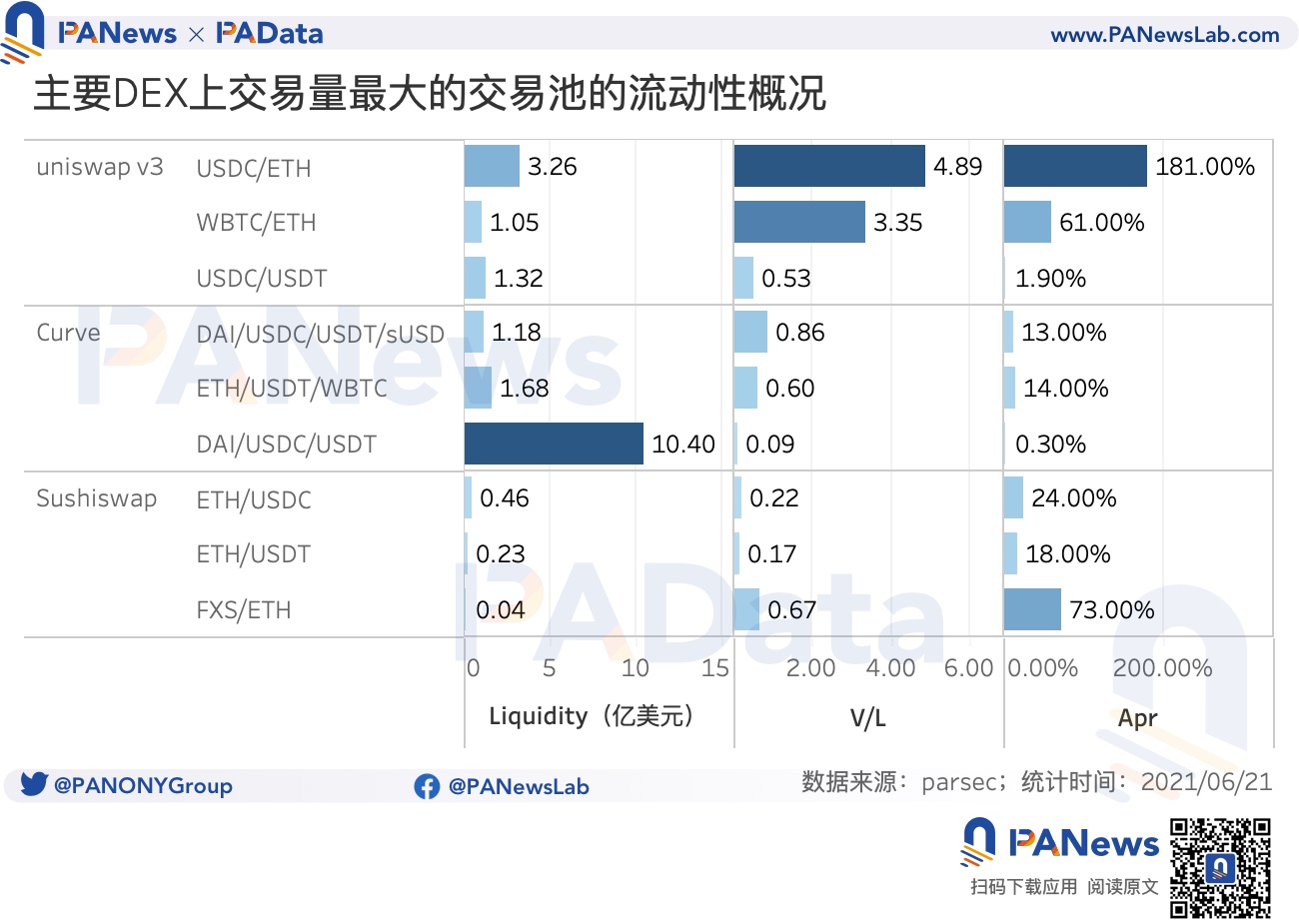

3)目前,Uniswap v3、Curve和SushiSwap上交易量最大的9个交易池的总流动性达到了19.62亿美元。其中只有Uniswap v3上USDC/ETH和WBTC/ETH的换手较多,交易频繁,交易量与锁仓量的比值大于1,其他的交易对交易量与锁仓量的比值都小于1,总体上而言,这些交易池的流动性大多是充分的。

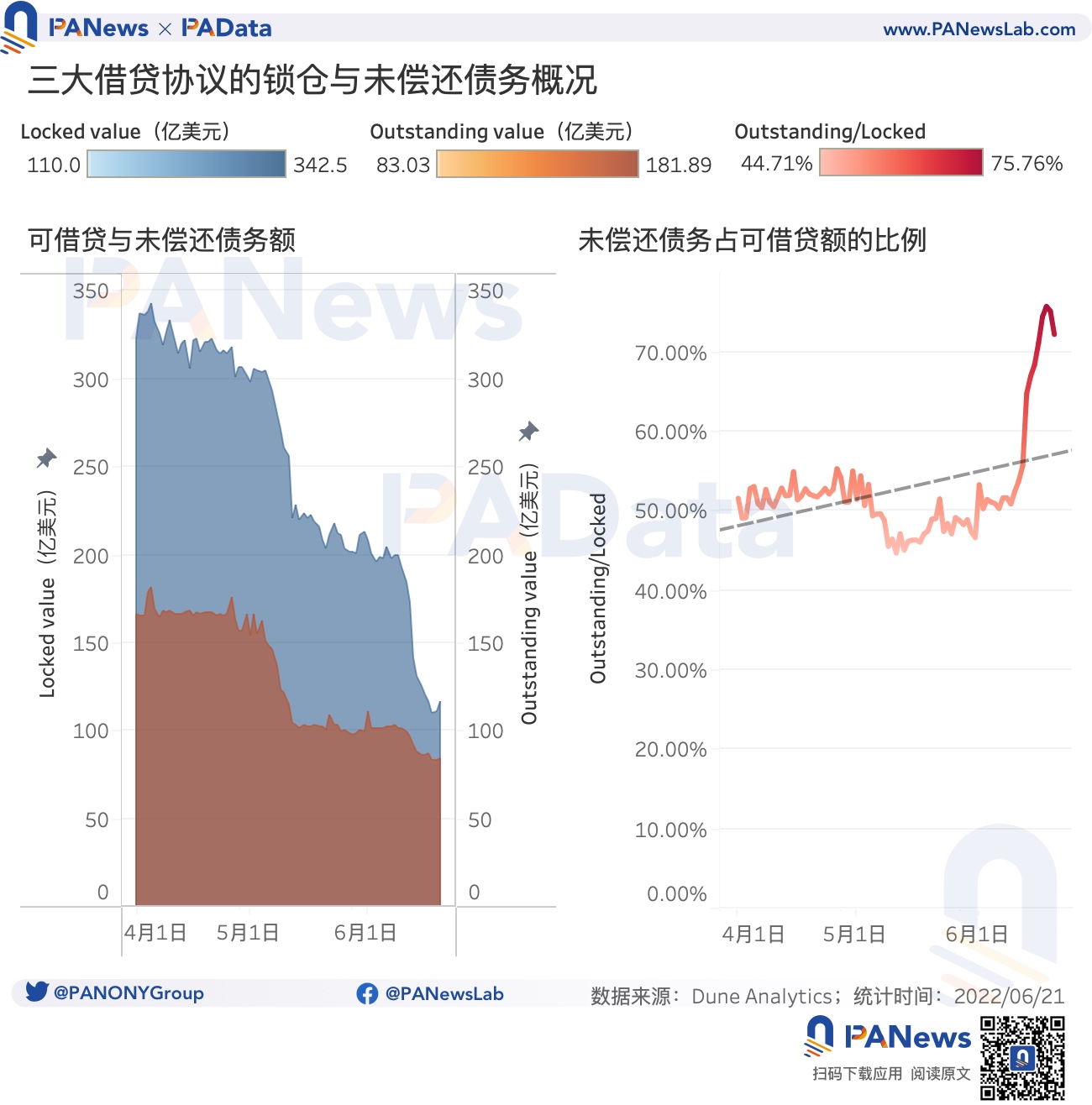

4)目前,Aave、Compound和MakerDAO三大市场的可借贷资产总额约为116.4亿美元,4月以来减少了206.2亿美元,跌幅高达63.92%。同期,未偿还借款总额占可借贷资产总额的比值从51.61%上升至了72.23%。总体上,在债务敞口降幅更小和资产价格还可能下行的双重压力下,流动性压力进一步增强了。

DeFi锁仓额暴跌67%,

非以太坊链上的锁仓跌幅小于以太坊链上

市场对此次流动性风险的普遍担忧在很大程度上受到后DeFi市场流动性叠加的影响。在牛市时,流动性叠加可能放大收益,但在熊市时,流动性叠加将放大风险,因为任意一块“积木”出现问题都有可能引发“多米诺骨牌”式的整体性坍塌。在这样的背景下,关注DeFi市场以及头部协议的流动性变化是十分重要的。

首先,从DeFi的总锁仓额来看,4月1日约为2203亿美元,而到6月21日则只有745亿美元,下跌了1458亿美元,跌幅高达66%。目前锁仓额最高的十大应用在此期间的锁仓额也有不同程度的下跌。其中,跌幅超过75%的应用有Curve、Lido和Convex Finance,锁仓额分别下跌了156.1亿美元、138.1亿美元和95.9亿美元,分别占总锁仓额下跌额的10.71%、9.47%和6.58%。另外,锁仓额跌幅小于50%的有Maker DAO、Uniswap、PancakeSwap和JustLend,锁仓额分别下降了70.4亿美元、29.0亿美元、21.7亿美元和4.2亿美元,分别占总锁仓额下跌额的4.83%、1.99%、1.49%和0.29%。

总体而言,目前出现流动性暴跌的应用主要是已经受到质押资产脱锚影响的应用,比如Curve和Lido,以及建立在这些市场之上的二层应用,比如Convex Finance。其他应用的锁仓跌幅基本与总体情况相当或略微好于总体情况,尤其是非以太坊链上的应用,比如PancakeSwap和JustLend的锁仓额降幅都小于总体情况。

DEX和借贷构成了DeFi市场的两大基本模块,在总体流动性下降的情况下,这两类应用的流动性分别处于什么境况?

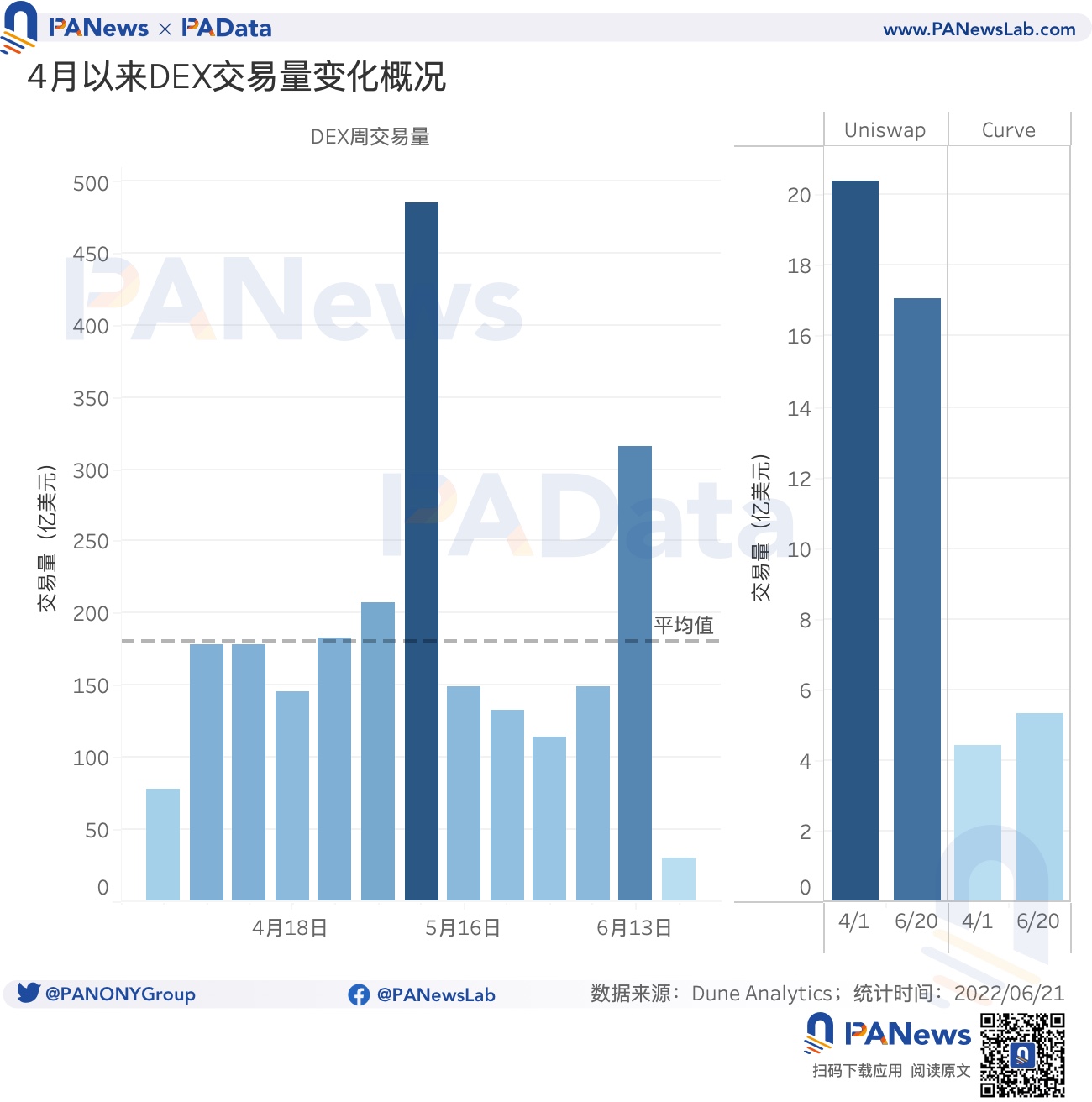

从DEX的交易量来看,4月以来的日均值约为29亿美元。其中,5月9日至5月15日这周的累计交易量达到了484.9亿美元,6月13日至6月19日这周的累计交易量达到了316亿美元,是近期交易量尤其高的时间。不过,除此之外,4月以来DEX的交易量总体上是基本稳定的。就两大主要市场而言,Uniswap在此期间的交易量总体下降了3.32亿美元,而Curve的交易量总体上涨了0.95亿美元,总体变化不大。

另外,从主要DEX市场中交易量最大的交易对的流动性来看,9个交易池中的总流动性达到了19.62亿美元,其中,Curve上DAI/USDC/USDT的流动性就有10.40亿美元,其次,Uniswap v3上USDC/ETH的流动性也有3.26亿美元,另外,Uniswap v3上的WBTC/ETH和USDC/USDT以及Curve上DAI/USDC/USDT/sUSD和ETH/USDT/WBTC的流动性也都在1亿美元以上。而且只有Uniswap v3上USDC/ETH和WBTC/ETH的换手较多,交易频繁,交易量与锁仓量的比值大于1,其他的交易对交易量与锁仓量的比值都小于1,总体上而言,这些交易池的流动性大多是充分的。

从借贷市场的流动性来看,Aave、Compound和MakerDAO三大市场的可借贷资产总额,也即锁仓总额从4月1日的322.6亿美元下降至6月20日的116.4亿美元,减少了206.2亿美元,跌幅高达63.92%。期间,可借贷资产总额一度最低在6月18日降至110亿美元,为近期流动性的最低点,但随后已经略微回升。同期,未偿还债务总额从166.5亿美元下降至84.1亿美元,减少了82.4亿美元,降幅约为49.49%,小于可借贷资产总额的降幅。

未偿还借款总额与可借贷资产总额的比可以作为衡量流动性的指标,该值越高意味着可借贷资产越少,流动性越小,反之亦然。根据统计,自4月以来,未偿还借款总额占可借贷资产总额的比值从51.61%上升至了72.23%,大涨超20个百分点。这意味着,尽管总体上借贷市场的流动性远没有枯竭,但在债务敞口降幅更小和资产价格还可能下行的双重压力下,流动性压力进一步增强了。

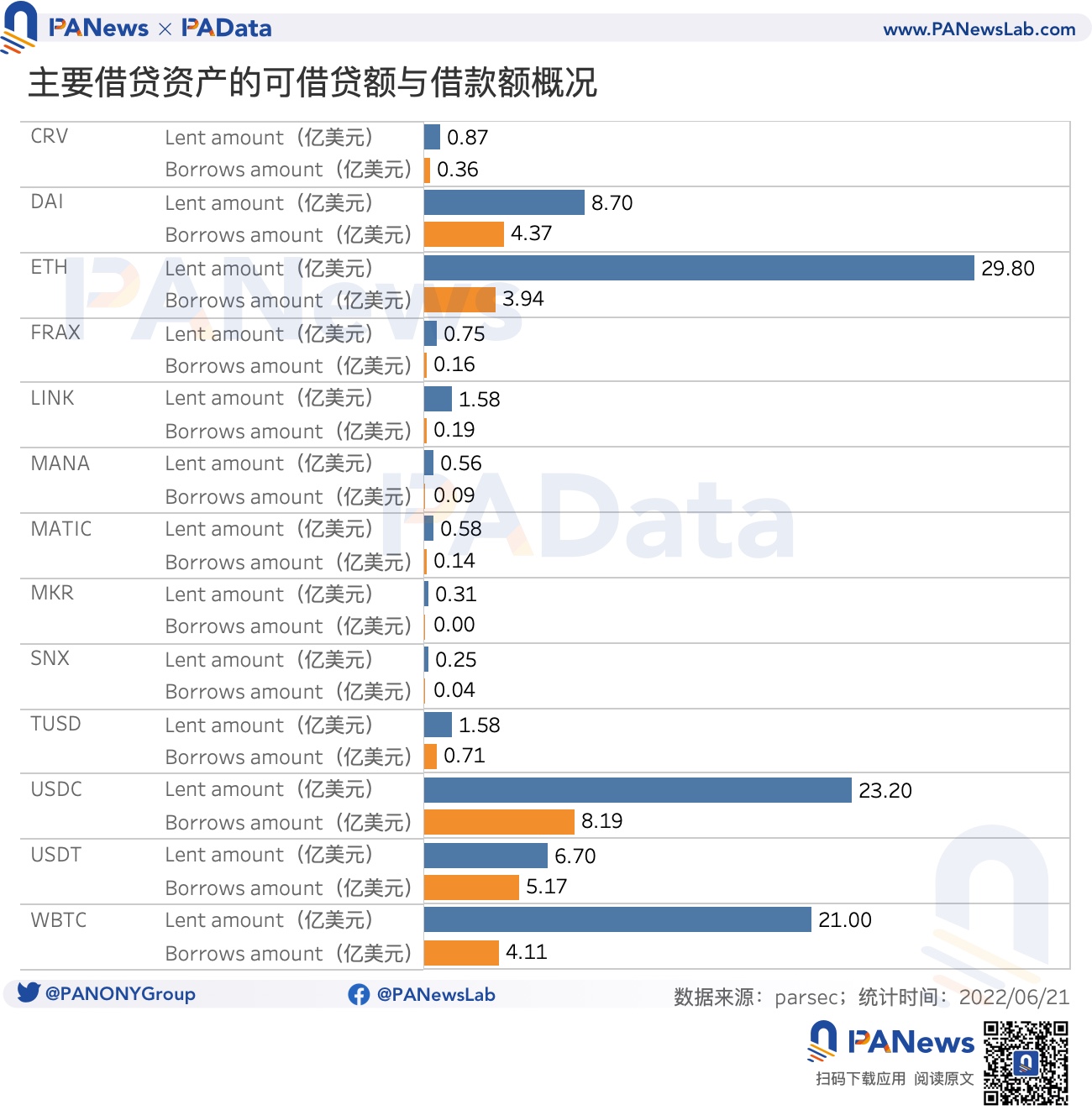

另外,三大借贷市场上主要借贷资产的存款和借款存在流动性结构性错位。从存款来看,ETH、USDC和WBTC是流动性最充分的资产,总额分别达到了29.8亿美元、23.2亿美元和21.0亿美元,是各类资产中最高的。但从借款来看,USDC、USDT和DAI是借款最多的资产,总额分别达到了8.19亿美元、5.17亿美元、4.37亿美元。这种错位是老生常谈的资金利用效率问题的表现,在有流动性风险的市场中,这一问题可能会更凸显,风险资产的借款意愿可能下降,稳定币等资产的借款意愿可能上升,从而导致借贷市场的实际有效流动性小于可见总体流动性。在这样的背景下,投资者也需要关注具体资产的流动性。