以太坊PoS合并和模块化区块链是大家最近比较关注的话题,在这2个之间有一个重要的共同点,那就是质押(Staking)。相信大家对质押概念已经很熟悉,不同的Layer1公链有自己的节点质押,应用层的协议为了项目治理也推出了项目代币质押,在DeFi中有最常见的流动性质押,还有将质押发挥到极致的Osmosis提出的超级质押(superfluid staking 即代币在提供流动性的同时授权给网络节点质押获得双重奖励)。

最近有一个比较有趣的项目EigenLayer,它提出了再质押(Re-Staking)的概念,将质押的玩法推到了新的高度,这到底是的技术创新,还是新瓶装旧酒,让我们一起来揭开EigenLayer的神秘面纱。

根据介绍,EigenLayer是建立在以太坊上的再质押协议,用户可以通过EigenLayer将质押在PoS节点上的ETH进行二次质押,这些二次质押的资产将通过EigenLayer平台被用于其它中间件、预言机、侧链、二层网络等协议上,因为这些协议一般都需要节点来运行验证服务,再质押可以帮助这些协议减少资金使用成本的同时共享以太坊的网络安全。通过为所有协议引导节点质押资产,EigenLayer试图把自己打造成为PoS时代的安全共识中枢。

为什么要Re-Staking?

对ETH持有者来说:

EigenLayer可以通过再质押为用户带来更多的收益,除了获得在以太坊主网上的质押收益,还可以在再二次质押的协议上获取额外的收益。

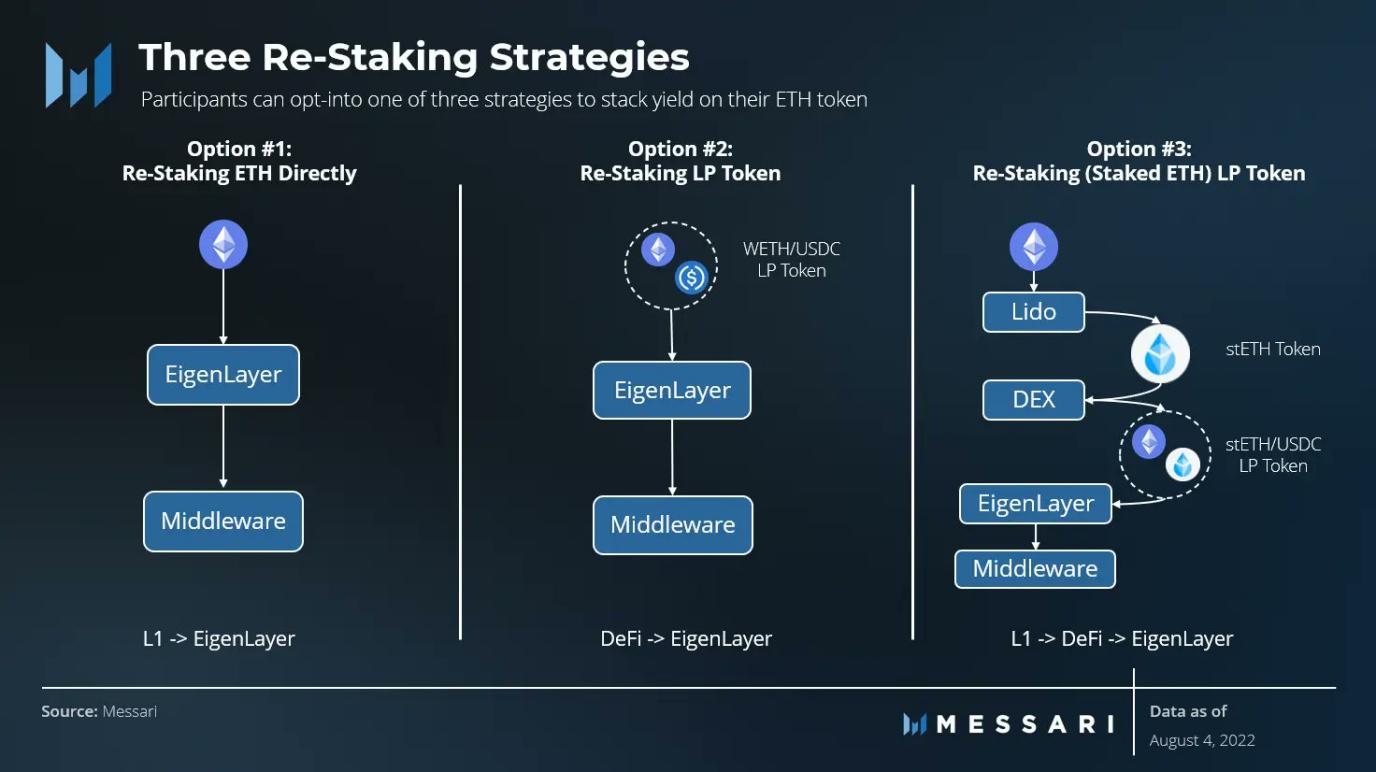

ETH持有者可以通过三种模式在EigenLayer中进行Re-Staking。第一种是直接将质押在PoS链上的ETH通过EigenLayer进行再质押;第二种是将包含ETH的LP代币通过Eigenlayer进行再质押;第三种是可以将包含stETH的LP代币通过EigenLayer进行再质押。

对应用协议来说:

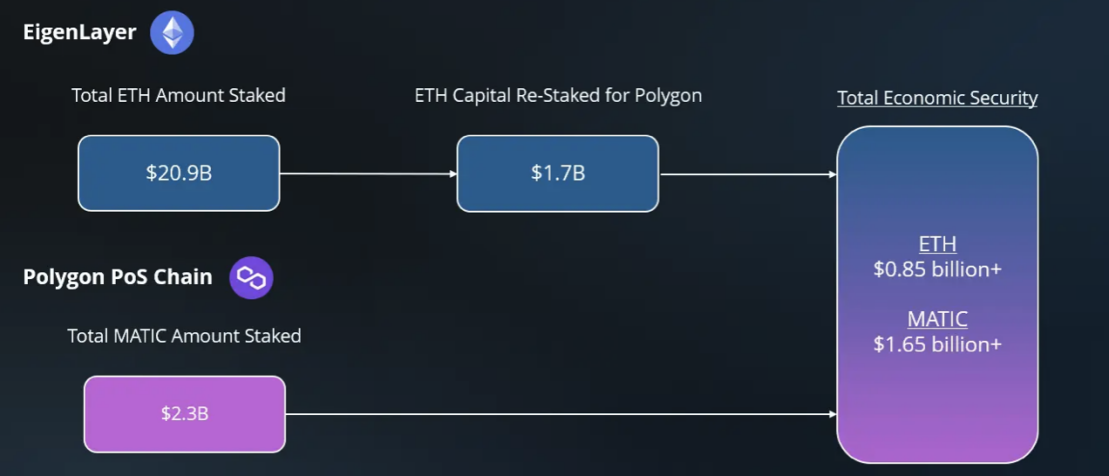

安全性:Eigenlayer为协议带来更多的治理安全性,在采用PoS协议的区块链在中,质押是最核心的机制,质押的资产越多,协议在治理上被攻击的可能性就越小,因为攻击的成本变得越高。这些协议可以包括中间件、侧链、预言机,也包括二层网络。比如在EigenLayer中,必须有超过50%的再质押ETH和协议原生代币验证,节点才能验证一个有效区块。

另外双币质押模型(ETH+协议原生代币)可以有效降低死亡螺旋风险,在协议原生代币价格下跌时,再质押的ETH可以起到有效的价值支撑作用,从而保护了协议的安全。

来源:Messari

经济性:EigenLayer通过再质押的方式为协议提供区块链节点验证服务,直接采用EigenLayer提供的质押验证平台,协议不再需要建立自己的验证平台和池子,这就可以把更多的精力放在开发协议核心功能和提升用户体验上。这就像早期互联网企业需要搭建自己的服务器机房,有了专业的云服务之后,就可以把主要精力集中在功能开发上,既节省了成本也提高了效率。

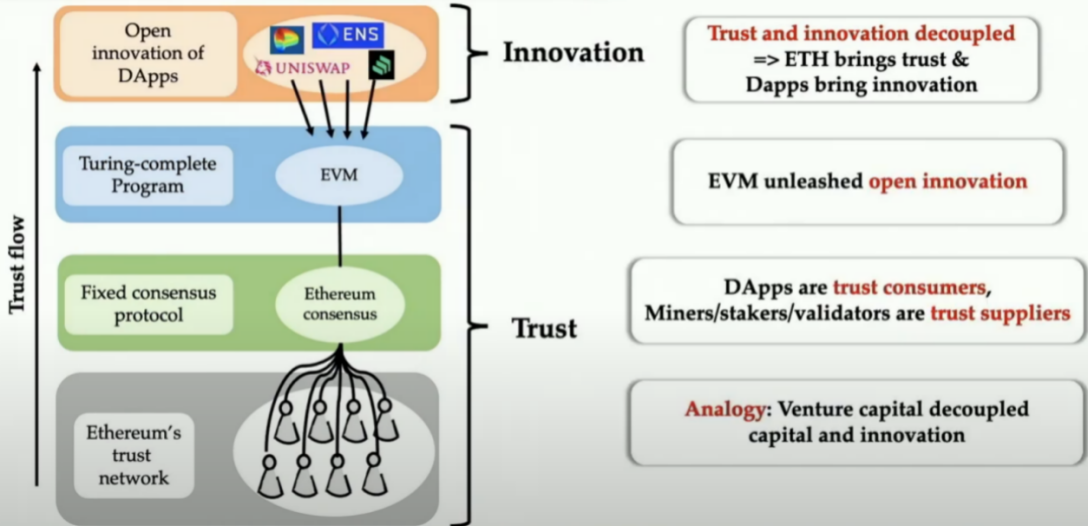

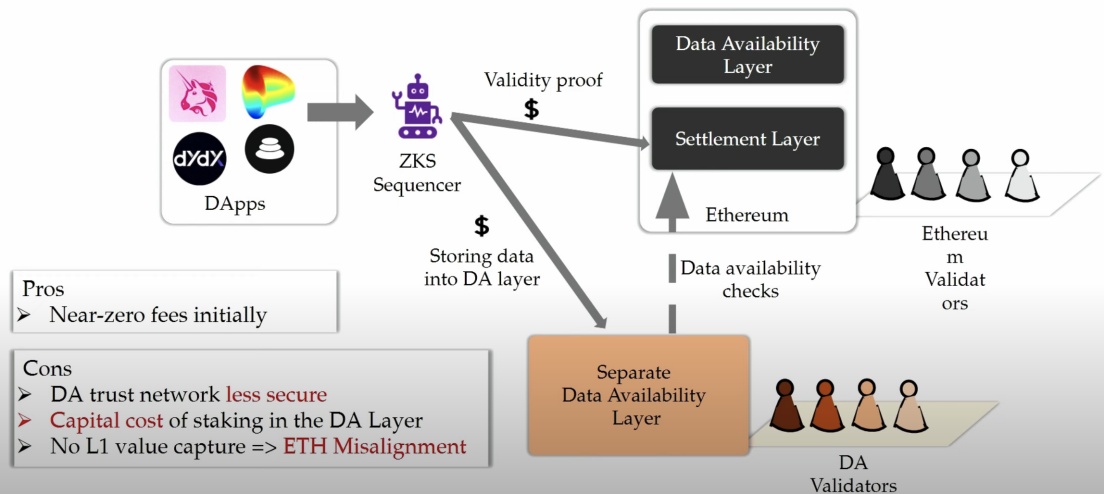

模块化区块链理念将共识层、数据可用层、交易执行层分开来。具体到以太坊上,它在共识层提供安全性,那执行层的协议就可以做一些创新性的应用。

但问题在于如果你要在以太坊上创建一个新的共识协议,比如数据可用性协议(Data Availability),或者其它的中间件、预言机、二层网络等,还是需要搭建自己的节点验证服务。

EigenLayer刚好解决了这个问题,它提供了 统一的质押平台,这样其它协议就可直接采用而不需要建立自己的验证平台,协议不用再搭建自己的验证器和池子,这样可以把更多的精力用于开发协议核心功能和提升用户体验。

风险与担忧

通常来说事物都有两面性,EigenLayer在提供安全性和经济性的同时也带来了一些风险和隐忧。

漏洞安全风险。二次质押增加了质押资产所暴露的风险,除了一次质押风险外,还受到资产所再质押协议的安全,这些协议包括数据可用层、中间件、侧链、预言机、各种桥等,如果这些协议出现安全上的漏洞,将导致二次质押者的损失。

削弱原生代币价值。直接依靠EigenLayer提供的质押验证器有可能降低协议自身代币的价值,因为代币的一部分价值来自于其可在质押网络中扮演治理角色,在引入ETH质押时,原生代币这部分角色的削弱将影响协议原生代币的价值捕获能力。

过高的依赖性。如果协议采用EigenLayer的质押平台,协议本身的独立性、安全性将受到EigenLayer的影响,协议将高度依赖于EigenLayer。

中心化风险。如果EigenLayer发展成为主要的再质押平台,也会引发类似大家对Lido一样的担忧,因为在Lido上质押的ETH已经占据了以太坊信标链中ETH的32%,这引发了大家对于过于中心化的担忧,毕竟把鸡蛋都放在一个篮子里是不安全的。

但项目方介绍EigenLayer将不会有中心化的风险,因为它只是起到一个中介作用,再质押的资产实质是在应用层上,而不是在其协议上。这虽然无法完全消除大家的担心,但至少证明项目方应该有在考虑怎么避免过于中心化的问题。

与Lido和Tokemak的区别

前面提到区块链中最常见的质押有两种,一种是区块链网络节点质押,一种是流动性质押,前者是为了网络正常安全运行,后者是为了增加交易的流动性。

看到EigenLayer这样的再质押平台时,很容易让人联想到流动性引导协议Tokemak,因为他们都带有“中介”的性质。Tokemak是吸引用户在其平台上质押资产,来创建一个综合代币池,然后再将综合代币池的流动性引导到其它应用和协议中,这里面的逻辑有些许相似,但不同点在于EigenLayer是要做ETH再质押,用途也不一样,EigenLayer是将再质押的资产分配到其它应用上用于节点验证服务。对于质押者的吸引力也不一样,在EigenLayer中,再质押是为用户提供额外的收入,而Tokemak需要通过分配奖励代币或者LP收益来吸引质押者,而且有很多DeFi协议也在提供流动性奖励,这导致流动性的竞争比较激烈,而目前二次质押赛道还属于蓝海。

Lido 让用户在PoS质押中获得收益,并使stETH从 DeFi 生态系统中获得额外收益。区别在于Lido是一次质押,Eigen Layer是二次质押,目的也不同,Lido是使质押的ETH在获取质押收益的同时应用到DeFi生态获得额外的收益,Eigen Layer是将质押的ETH进行二次质押并应用到不同应用协议的节点质押共识上,以获取额外收益,形成了错位竞争关系。

主要团队成员

Sreeram Kannan :华盛顿大学计算机工程系副教授,华盛顿大学区块链实验室(UW-Blockchain-Lab)负责人,发表区块链相关论文20余篇。

Soubhik Deb:华盛顿大学在读博士,华盛顿大学区块链实验室研究员。

Robert Raynor: 华盛顿大学在读博士,电子与计算机工程系。

Bowen Xue:华盛顿大学电子工程硕士,助理实验员。

Jeffrey Commons:华盛顿大学,智能合约架构师。

Gautham Anant:华盛顿大学计算机专业,开发者。

Vyas Krishnan:伊利诺伊大学,全栈软件开发。

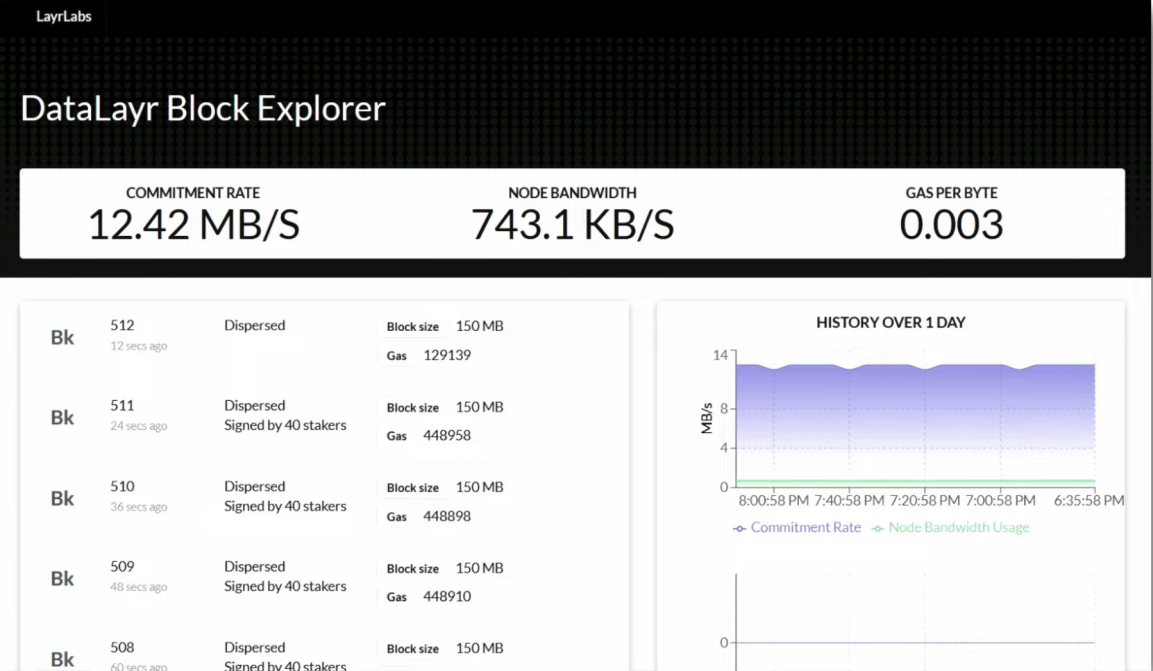

项目进展

今年4月EigenLayer开始了内部测试网测试,5月参加了以太坊DevConnect开发者大会路演和ZK峰会路演,从各方面情况来看,项目正在紧锣密鼓的开发之中,团队也在进行一些的宣传推广,总体还处于较早期的阶段。