作者:@Web3Mario(https://x.com/web3_mario)

摘要:本周继续学习Telegram API的相关文档,稍微吐槽一下,对于Telegram系的文档风格实在是不敢恭维,颇有些“俄式硬核”的感觉。闲暇时间和朋友聊天,聊到了一个挺有趣的,貌似最近也有热度的稳定币项目,Usual Money。由于笔者对稳定币项目一直保持研究的兴趣,所以马上花了一些时间做了些研究。有一些心得与大家分享,希望可以让大家更审慎的看待或参与这个项目。总的来说,我认为Usual Money的核心创新点在于tokenomics的设计,通过将生息抵押品的利润作为其治理代币$Usual的价值支撑,且通过封装了一个4年期的债券产品USD0++,降低了USD0的流动性,保证了上述利润流的相对稳定。然而对于资金量较小的散户来说,USD0++相当于一个流动性蜜罐,参与时需要保持审慎的态度。

剖析Usual Money的机制与核心卖点

在上个月开始积分活动后,中文互联网上已经出现了一些PR软文对Usual Money做过介绍,感兴趣的小伙伴可以自行了解。在这里简单的回顾并补充一些比较有趣的信息。在看其他介绍文章都有提到Usual Money的创始人是法国前政治家,我一度以为应该是一位年纪已长,在政治生涯接近尾声的时候利用其影响力下海为自己谋求一份丰厚退休金的政客形象。但是其实这位创始人非常年轻,Pierre Person,他出生于1989年1月22日,在2017 年至 2022 年担任巴黎第六选区国民议会议员。在他的从政生涯主要是做为法国总统马克龙的选举幕僚与政治盟友,他属于法国社会党,政治光谱属于左派,在任期间所涉及的例如LGBT医疗与大麻合法化等法案,所以基本上符合一个典型的“白左精英”的形象。

考虑到他的政治背景,在今年选择“弃政从商”的转型也就可以理解了,因为马克龙所带领的复兴党(中间派)在2024年国民议会选举中,输给了左翼联盟“新人民阵线”,且与处于第三名的极右翼政党国民联盟差距也不远。这基本上意味着法国的政治环境与大部分西方国家一致正在极端化,那么作为建制派的代表,马克龙的重要政治盟友,Pierre Person在此时选择转行,也倒不失为是一个明智选择。

之所以补充这个信息的原因是帮助大家看清创始人对于该项目的寄托是什么,这决定了他愿意为此投入的资源有多大。说回到Usual Money,这是一个稳定币协议,其核心机制一共包含三种token,其一USD0是其以RWA资产作为准备金1:1发行的稳定币,其二USD0++是其设计的一个4年期USD0债券的可流通凭证,其三Usual是其治理代币。

我们知道当前的稳定币赛道按照演进方向划分,主要分为三大类。主要包括:

- 高效率的交易媒介:这类项目主要指的是USDT、USDC等类型的法币担保性稳定币,他们的主要使用价值是打通真实世界资产与链上资产之间的链接,因此这些项目的建设重心在于如何为发行资产创建更多的流动性,从而为用户带来更好的交易体验,以增加采用度;

- 抗审查:这类项目主要指的是DAI、FRAX等加密资产抵押性去中心化稳定币,他们的主要使用价值是在抗审查的前提下,为一些对隐私有高要求的资金提供储值与避险的能力。因此这些项目的建设重心在于如何在保证协议去中心化程度的基础上,尽可能的增加协议稳定性,在应对挤兑等风险上容错能力更强;

- 收益型低波动理财产品凭证:这类项目主要指的是USDe等,将某个具有Delta风险中性的低风险理财产品的凭证包装成一个稳定币。他们的主要使用价值是为用户捕获更多收益,且尽可能保证本金的低波动。因此这些项目的建设中心在于如何找到更多低风险高回报的投资组合。

在项目实际的演进过程中,这些属性又都彼此交融,但是通常某个项目的核心创新点是以上三种之一。Usual Money就属于第三类。因此其主要的核心卖点是通过USD0为用户带来收益。那么让我们来看下Usual Money是怎么设计的。对于一个稳定币项目的判断,通常要从两个纬度来分析,其一稳定性,其二成长性。而像USD0这类产品通常会具有相对强的成长性,在稳定性上会稍微弱些。

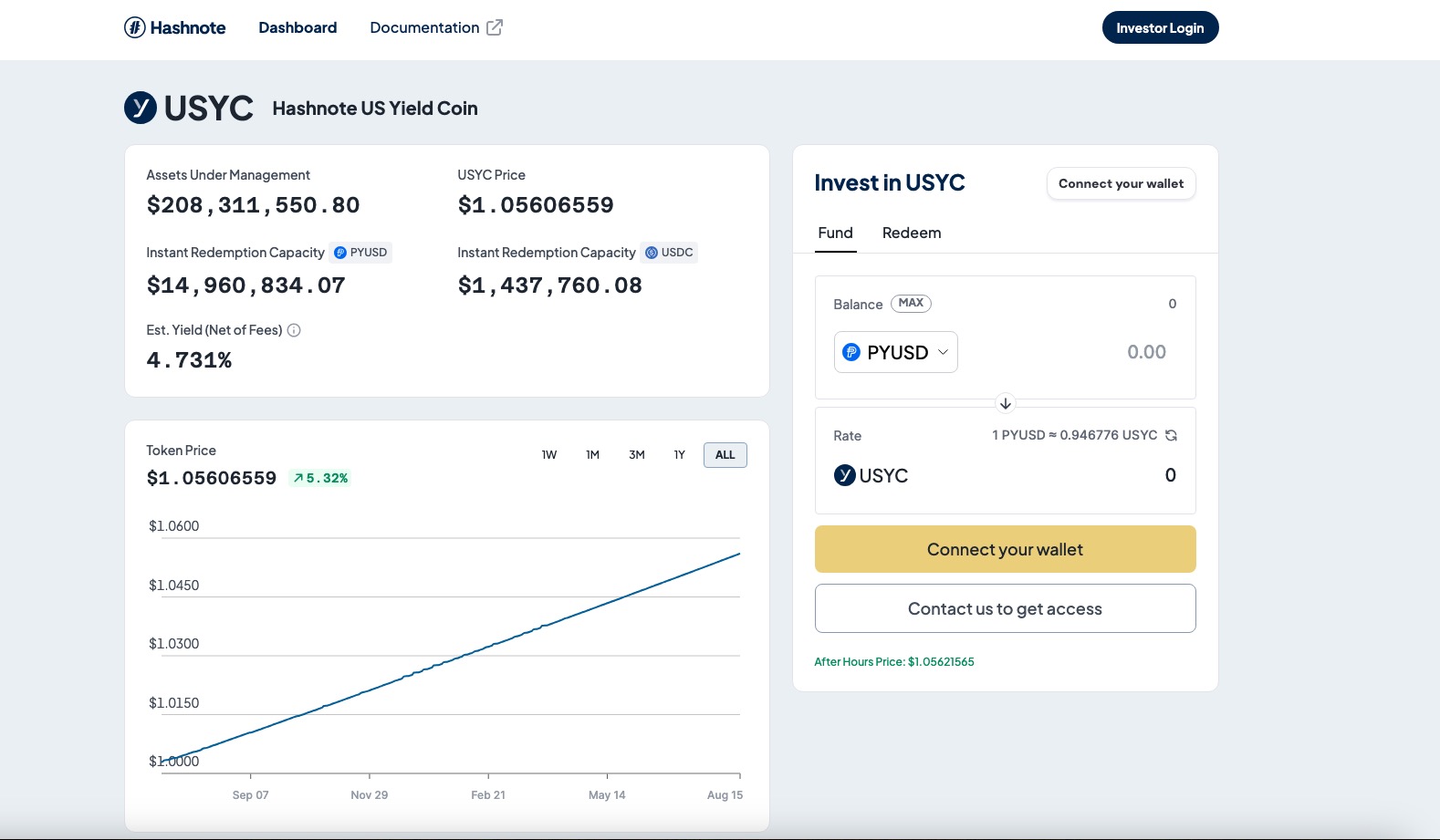

首先在稳定性上,USD0采用的是当前比较主流的100%准备金的设计,而非超额抵押机制。与之相类似的包括Fei,当前版本的FRAX,Grypscope等。简单来讲就是你付出一笔资金可以从协议铸造等值的稳定币,同时你的这部分资金将作为这笔新发行的稳定币的准备金100%储备起来,以此作为稳定币的价值支撑。而USD0选择的机制是在接受的准备金类型上作出一些选择,其选择用一篮子RWA资产作为USD0的准备金,其中RWA资产特指短期美国国债债以及美国隔夜逆回购债券。在当前早期阶段,USD0的准备金只有一种,是Hashnote发行的USYC,这是一个符合上述要求的RWA链上资产。用户可以选择使用USYC从Usual Money处等值铸造USD0,当然也可使用USDC,只不过由代理负责兑换成USYC。

这样就有两个好处:

- 在保证风险极低的情况下,为协议带来了一个真实收益来源;

- 通过聚合的方式,为尚属早期的RWA资产带来流动性。

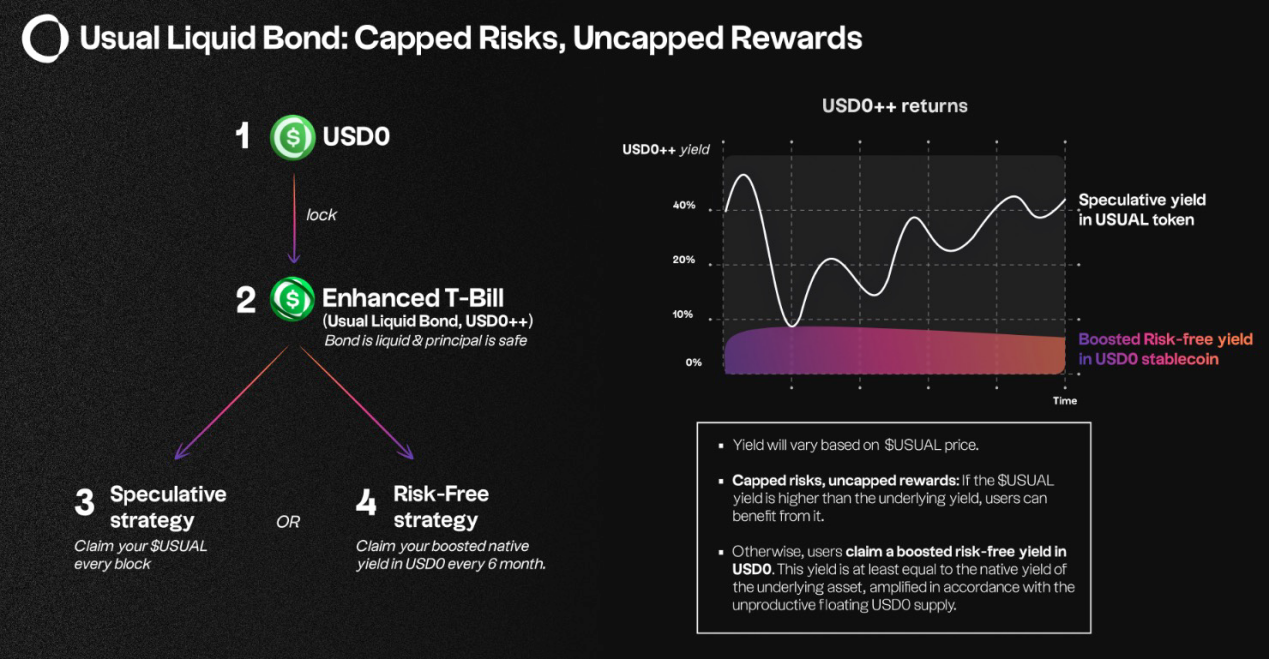

在第一点上其实大部分同类项目都差不多,即使是USDT、USDC这样的项目,其实也是这样操作的,因此Usual Money的核心创新点就在于获得的收益是如何分配的,这就是其机制中的核心,USD0++,简单来讲,这是一个4年期USD0的可流通债券。需要注意的是,持有USD0其实并不会产生任何收益,只有将USD0兑换成需要锁定4年才可以兑付的USD0++后,才可以捕获收益。这与Ethena的设计是类似的。当然在存续期内,用户可以在二级市场中将USD0++卖掉,提前贴现换取流动性。

这里值得注意的是USD0++的收益来源以及收益分配方式,首先需要强调的是USD0++的收益来源只对应于你所付出的资产对应的RWA收益。而非按占比瓜分所有准备金所产生的总收益。其次在收益分配方式上,Usual Money提供了两种选择,其一你可以持有USD0++,那么奖励将通过Usual代币的形式,这和当前RWA的平均收益率发放,其二你可以选择将其锁定6个月,在锁定期满后可以选择以USD0或Usual代币的形式获得所有代币,但是如果在锁定过程中解锁,则无法获得锁定期产生的收益。

具体举个例子说明,假设当前Usual Money的准备金平均APY为4.5%,你购买了100美金的USD0并将其转换成了USD0++,此时你有两种选择:

- 如果持有不动,你可以每天获得价值0.0123美金(100 * 4.5% / 365)的Usual代币奖励。当然加入Usual增值,则你的收益可能放大,反之可能缩小,这就是其自称的所谓USD0++ Alpha Yield。

- 你可以选择将其锁定6个月,假设这6个月内,平均APY为4.5%保持不变。则在6个月期满后,你可以选择获得2.214美金的USD0,或价值2.214美金的Usual代币。这就避免了存续期内,因Usual价格波动造成的收益减小的风险。这被其称为Base Interest Guarantee (BIG)。

这就意味只有处于6个月锁定期内的USD0++所对应的RWA资产的收益将可能被真正派发,且预计收益率也只有RWA的平均水平。除此之外其余部分的RWA资产所对应的收益将作为Usual token的价值支撑被协议储备并管理。当然这部分资产如何与Usual token具体连接还需要等更多的机制细节公布才可以得知,但大概率是回购之类的方式。

Usual Money中各方利益点以及为什么说这是一个为散户设计的流动性蜜罐

在了解了Usual Money的机制设计后,我们来分析一下Usual Money中涉及到的利益方以及各自的利益点。我们可以大致将其分为六种角色,VC或投资者、RWA发行方、KOL、巨鲸、项目方以及散户;

首先针对VC或投资者来说,他们的核心利益点是Usual代币的价值,我们看到Usual Money的投资机构以及募资规模还是比较好的。这也折射出整个机制设计对于保证Usual代币价值支撑的信心。可以预估到该项目对VC或Usual投资人的积极性调动能力是比较强的。通过资深背书调动更多人参与USD0协议,甚至直接锁定成USD++将对Usual Money的价格稳定性有极大的帮助。因此你会比较容易在社交媒体上看到相关人士的支持声音。

其次针对RWA发行方,在之前的介绍中我们也知道,对于RWA发行方来说,Usual Money是一个不错的流动性解决方案。坦白的讲,当前市场中RWA类Token的采用度并不高,理由在于真实世界中的资产的收益率往往低于Web3领域,因此其对加密世界资金的吸引力不高。而当整合Usual Money后,由于用户的参与重心从RWA转移到了潜在的Alpha收益,由此吸引的用户资金又将无缝无感知的被转换成相应的RWA,这就间接为RWA创造了需求与流动性,因此他们也乐于支持。

接下来是KOL,这里要看KOL是买家思维还是卖家思维了,因为在当前的Usual Money积分活动中,由邀请分佣的设计,如果是希望图这部分利益的KOL,当然会在一番挂赞之后附上自己的邀请码。

对于巨鲸用户来说,通常情况下由于资金优势,其会掌握相当一部分的Usual代币激励,尤其考虑到Usual的tokenomics设计中似乎为社区分配的比例极大,占90%。经过上文的分析我们知道,由于USD0++的年期为4年,这就意味着参与者将比较容易遭受到较大的贴现率波动风险。然而对于巨鲸来说,可以利用Usual Money中的一个有趣的设计来规避这个问题,Parity Arbitrage Right (PAR),简单来讲,就是当USD0++在二级市场上出现较大偏移,在DAO认为有必要提前解锁一部分USD0++,以恢复二级市场中USD0++的流动性。而这个过程中,自然是巨鲸的话语权较重,当他们认为有必要提前推出时,他们可以轻易利用这个条款降低贴现率,或者说降低交易滑点。

上述机制对于项目方来说也同样重要,因为在这个恢复流动性的过程中,其实相当于套利交易,而这部分交易所产生的利息将归项目金库管理。所以保持一定的贴现率对于项目方来说可以带来收益,而这就恰恰对应了散户的退出成本。

最后对于散户来说,是这个协议中唯一弱势且被动的一方。首先如果选择参与USD0++,你将意味着4年的锁定期。我们知道在债券市场上越长的存续期通常都要由越大的风险贴水,然而USD0++的潜在收益率却只有短期美国国债的水平。也就是说承担了更多的风险,却获得了最低的收益。而散户在退出时,也不会拥有巨鲸用户在DAO治理中的优势,因此一定意味着需要承担一个较大的贴现率成本。由于这些成本就是项目方的一个重要收益来源,因此不太可能会获得项目方的关照。

尤其是考虑到未来美联储已经进入到降息周期内,面对越来越低的收益率,USD0++参与的散户的资金效率将进一步被压缩,同时由于降息意味着债券价格也会走高,那么RWA升值的收益将作为Usual增值的养料,对于散户来说也没有吃到。因此我认为这是一个众多精英为散户们编织的一个精美的流动性蜜罐。大家参与的时候一定要抱着审慎的态度。或许对于小资金用户来说,适当配置一些Usual,要比赚取USD0++更划算。