作者:H+H@InfoFlow

排版:ZaynR@InfoFlow

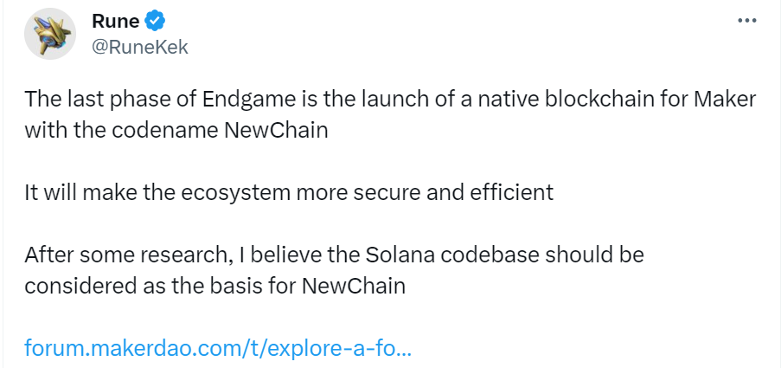

9月2日,Vitalik抛售了500枚MKR,当时的价值大约为58万美元。Vitalik抛售MKR的举动引发了许多人的困惑,但抛售的背后原因似乎指向了MakerDAO的创始人Rune Christensen在推特宣布——将fork Solona的代码库构建一条新链。这是Rune提出的”Endgame”计划五步走的最后一步。

(注:”Endgame”计划可以通过该链接查看-https://forum.makerdao.com/t/the-5-phases-of-endgame/20830)

MakerDAO自创立起就是Vitalik经常提及的协议,Vitalik曾在一些采访场合当众夸奖MakerDAO是令人印象深刻的应用。当然,除了满满的褒奖之外,Vitalik也曾好几次质疑MakerDAO的发展方向。这次,笔者将简单梳理MakerDAO的成长史,并在每一个阶段加入Vitalik当时的态度,从多维度了解这协议背后的有趣故事。

雄心勃勃的诞生

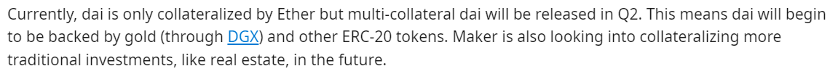

MakerDAO的创始人Rune在笔者看来本身就是一个雄心勃勃的人,他在基于以太坊网络推出MakerDAO之前,就在探索是否能在比特股(Bitshares)上推出稳定币Dai。经过一段时间的研究,Rune认为比特股的条件无法支持一个复杂的金融协议,于是决定基于以太坊构建其链上的美元稳定币。2015年初,Rune开始在Reddit上就Maker协议的初始代码与以太坊社区成员进行分享、讨论。在2017年的12月MakerDAO推出了自己的白皮书,一开始的Dai的抵押品只能是ETH,笔者在reddit六年前的一篇帖子中看到,接下来,MakerDAO的发展十分迅速,在Q2尝试用其他ERC-20代币以及代币化黄金进行抵押。

来源:reddit

当然之后的Dai仍然是由ETH超额抵押生成的,真正的多资产抵押(MCD)系统直到2019年才真正上线,这也体现了完善Rune理想中的美元稳定币协议显得并不是那么容易。此时由ETH超额抵押生成的Dai被称为Sai,多资产抵押生成的Dai仍被称为Dai,用户可以将Sai升级为Dai。

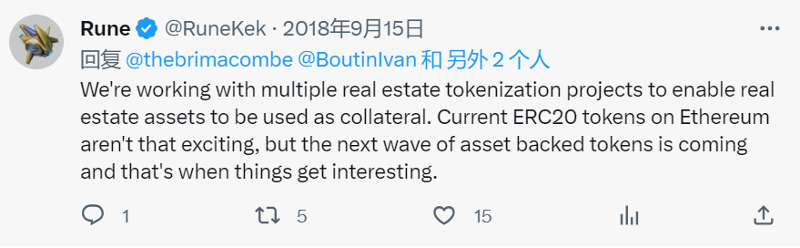

在18年9月,Rune在推特上回复网友,正在与多个房地产代币化项目进行合作,希望可以把房地产资产用作抵押品。所以MakerDAO在当前RWA叙事中率先发力,其实都是有迹可循,Rune在2018年就开始尝试RWA的创新了,虽然当时还没有这个概念。

此时的Vitalik与以太坊社区已经和MakerDAO之间有过多次的交流,Vitalik对于这个协议非常的赞赏。在2018年底的纽约,Abra创始人兼首席执行官Bill Barhydt和以太坊创始人Vitalik在一起录制了一期《Crypto Bites》的节目,在节目中Barhydt询问Vitalik最近遇到的最疯狂的以太坊应用程序是什么?为此,Barhydt还强调了这个应用程序给人一种“我不敢相信有人想出了这个”的感觉。Vitalik回答说“MakerDAO给我留下了深刻的印象”。

毫无疑问,MakerDAO当时的确可以说是以太坊上最复杂的协议之一。Vitalik在最后强调说“理论上,你可以将MakerDAO这种模型扩展到美元之外,就像你可以接触任意资产,你可以接触消费者价格指数,你可以接触房地产指数”。

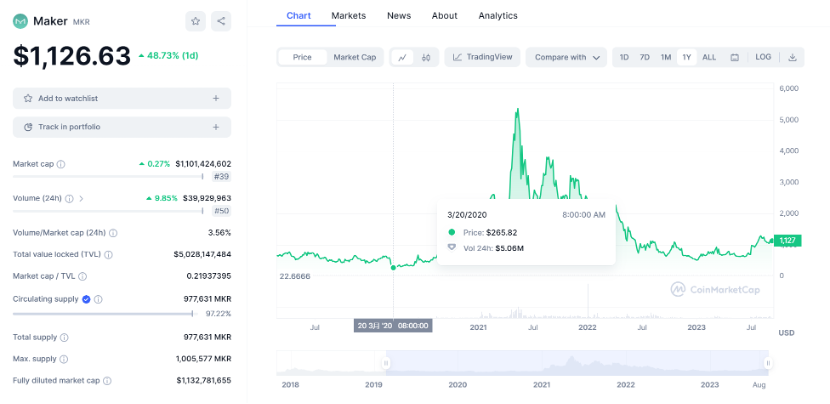

遭遇打击但又不断发展

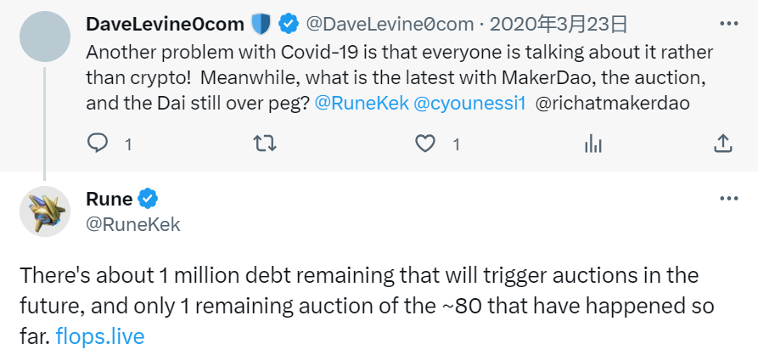

在2018年9月,A16Z就通过购买MKR的方式向MakerDAO投资1500万美元,2020年初,DAI的总供应量达到了一亿枚。此时的MakerDAO可以说是风光无两,是最大的去中心化稳定币协议。但在同年3月,市场崩溃,以太坊价格大幅大跌,导致系统产生530万美元的坏账,最后MakerDAO通过拍卖MKR度过危机。可以看到随着市场崩溃以及拍卖MKR的作用下,MKR的价格已经从2月下旬的600多美元的高位下跌到260多美元。

但MakerDAO恢复是迅速的,很快在3月23日,500多美元的坏账只剩下了大约100美元。

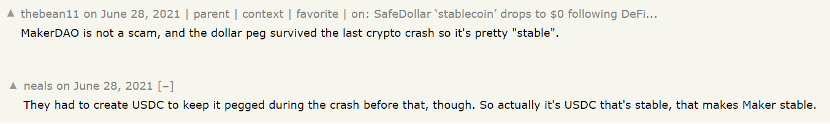

在这之后,MakerDAO完成了将MKR代币控制权转移至了Maker治理社区,并敦促社区“保持深度参与”,当然MKR的设计机制在一定程度上也要求社区需要为协议做出贡献,当整个协议处在正向运转时,会激活协会回购MKR进行销毁。总之,Maker基金会在完成权力下放后,整个MakerDAO已经贴合了Vitalik强调的“社区远比代码更重要”的观点。当然,为了应对脱钩,MakerDAO通过投票后支持USDC作为抵押品,并提供高额的利率。USDC的引入,使得MakerDAO这个系统显得不那么的“去中心化”。

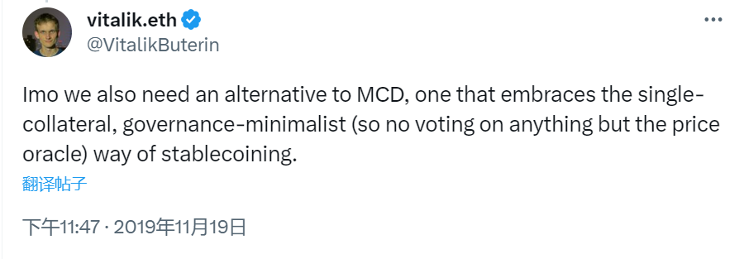

显然,Vitalik此时已经不是特别认可MakerDAO的发展路径了,他在MakerDAO引入MCD机制后就提出了他的看法。

Vitalik认为需要一个单一抵押品并且治理最小化的稳定币协议。但是社区对于这个观点也表达了自己的看法。首先,单一抵押品不足以支持Dai扩大发行量,其次像USDC的引入使Dai快速回归稳定。

面对挑战,转危为机

随着牛市来临,MKR的价格在2021年中旬来到了5000多美元。很快519黑天鹅降临,整个crypto世界迎来了一次大冲击,冲击也影响了MakerDAO,但519黑天鹅并不是Dai面临的最大挑战,它的最大对手是算法稳定币UST。当然,应该大部分人都听过UST和Luna的大名。UST是一个算法稳定币,可以通过燃烧Luna来铸造新的UST。如果UST价格高于1美元,燃烧一定比例的luna会减少流通中的代币总数,使它们更加稀缺,因此更有价值。通过铸造更多的UST代币,可以稀释流通中的现有代币,并使整体价格回落至1美元的水平。同样,如果UST需求较低且价格低于1美元,UST持有者可以将其UST代币以1:1的比例兑换为luna。当然,以马后炮的角度来看,这显然是旁氏,在Luna和UST如日中天时,也有些许声音指出这个问题,但都被FOMO情绪遮盖了,毕竟UST的利率在20%左右!UST的最高市值接近200亿美元。

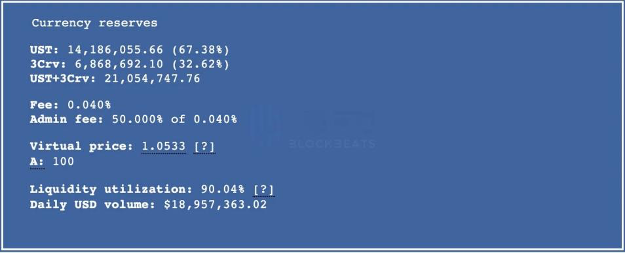

此时已经兴起了Curve大战和贿选协议,读者可以参考相关资料了解。为了扩大UST在以太坊中的使用,UST背后的Terra社区提议引入稳定币流动性的新黄金标准——4pool。根据提案,4pool是由UST、Frax、USDT和USDC组成,而之前旧的3pool是Dai、USDT和USDC。Terra和Frax Finance此时已经通过贿选协议掌握了Curve很大的投票权,可以看到新的4pool排除了Dai,UST和Frax联手挑战Dai的地位。

当然,市场没有给UST机会,2022年5月8日,UST开始脱锚了。现在仍然能查到当时的新闻,Curve上的UST/3CRV的池子出现了严重倾斜,UST占比超过了67%。

Terra的创始人Do Kwon还在推特上回复脱锚担忧,认为市场不必理会。当然后续的事情大家也知道了,你甚至能看到Luna价格小数点后数不清的0,要知道Luna最高到了100多美元。Do Kwon逃了一段时间后也被抓了。

Dai最终赢得了这场挑战,并站稳了去中心化稳定币头牌的位置。在Luna、UST飞灰湮灭后的没几天,Vitalik写了一篇题为《评估稳定币的两个思想实验》。在这篇文章中,Vitalik提到了Rai这个稳定币,并在文章中强调“我关注的是Rai而不是Dai,因为Rai更好地代表了纯去中心化、理想型的稳定币,并且仅由ETH支持”。显然,此时的Dai不再是Vitalik的心头好了。

RWA叙事发力表现惊艳

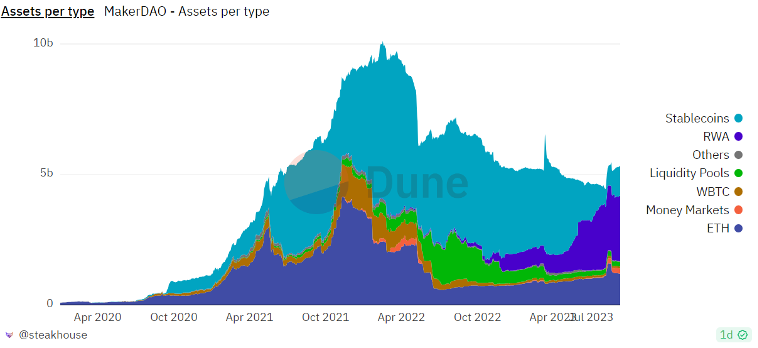

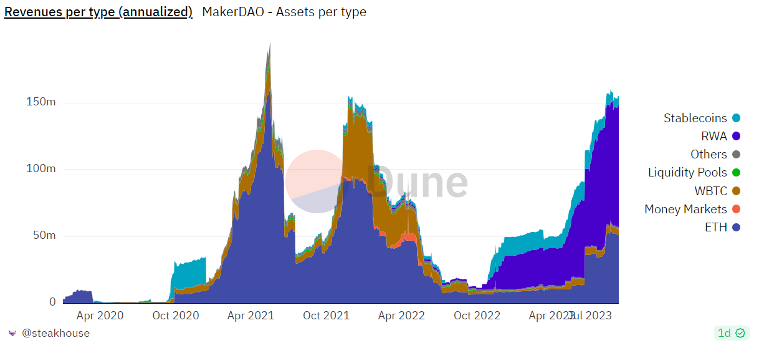

随着美联储加息,美债强势的收益率加上DeFi协议安全性的各种因素影响下,链上的流动性与协议收入都大幅下降。显然更为安全且利率强劲的美债更受欢迎,为此MakerDAO开始布局RWA。一年前,Dai发行量超50%是来源于USDC,但协议并没有捕获相关价值。USDC的发行方Circle通过发行USDC的美元储备购买美债获得收益。但随着MakerDAO开始布局RWA,Maker会将USDC等稳定币赎回为美元,然后购买美债,这使得支持发行Dai的背后USDC不再占大头,转而变成了美债。

可以看到当前MakerDAO资产类型中的RWA已经占据统治地位,这使得协议能够让用户也可以开始享受美债收益,同时当前协议的收入也主要由RWA产生。

当然MakerDAO除了在动USDC的储备,也在动其他稳定币储备包括:USDP和GUSD。这有一定的好处,首先MakerDAO可以规避中心化稳定币的风险。比如几个月前硅谷银行的破产,使得Circle出现大幅脱锚。当时Dai还是以USDC作为主要抵押品,这使得Dai也出现了大幅脱锚。减少中心化稳定币的储备,增加RWA一定程度上增加了协议的稳定性。其次,链上用户也有机会获得RWA的收益,比如,MakerDAO的DSR有了显著提升。

直到9月1日,MakerDAO的创始人Rune在推特上提出想基于Solona构建新链,疑似要逃离以太坊。这是Rune的“Endgame”计划的最后一步,他认为需要一个新链让生态系统更加安全和高效。当然“Endgame”计划早在2022年6月就提出了,直到最近Rune才提出希望构建一条新链。此条推文引起了巨大反响,为此,第二天,Rune再次发文表达自己的想法,认为不应该以“部落主义”来看待他的说法。

Vitalik对此没有任何评价,除了当天抛售了500枚MKR。

总结

笔者并不能判断Rune的做法是否正确,但从MakerDAO的发展史来看,Rune是一个野心勃勃的实用主义者,他不断推动协议进行创新,而Vitalik的态度显然更加推崇某种意义上的“纯去中心化”与理想主义。但似乎Vitalik的“纯去中心化”又和他的一些做法是矛盾的,比如,ETH和ETC的分叉。不知道读者又如何评价?