作者:0xEdwardyw

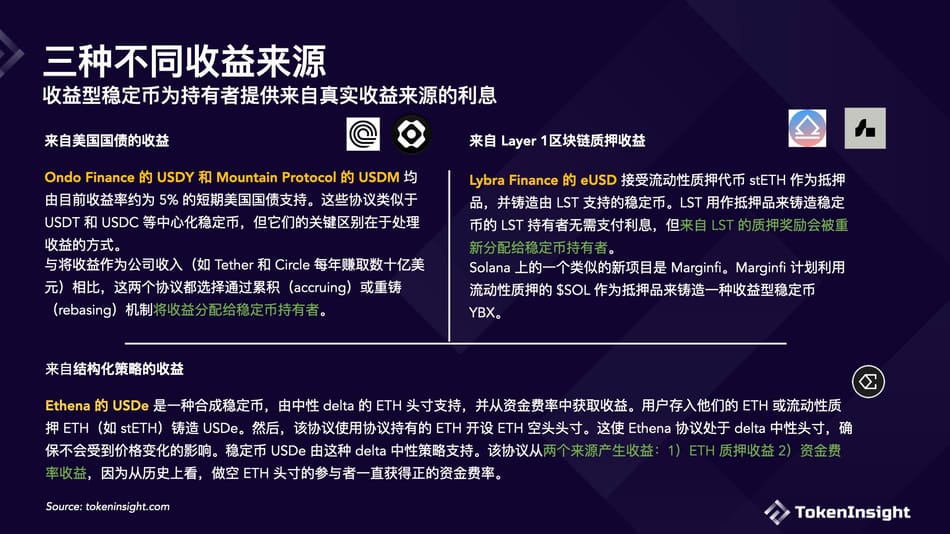

- 新型的付息稳定币通过三种不同的来源产生收益:现实世界资产、Layer 1 代币质押和永续合约的资金费率。

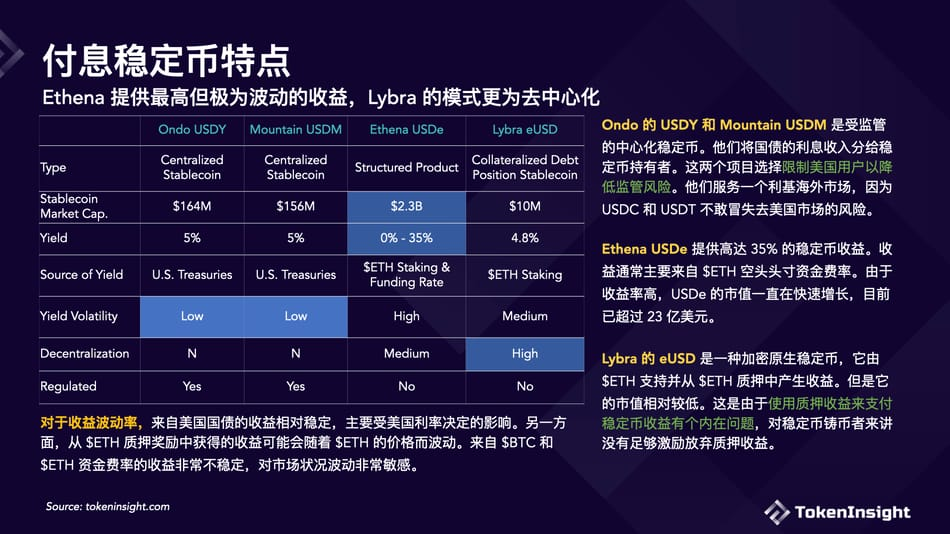

- Ethena 提供的收益最高,但波动性也最大,而 Ondo 和 Mountain 协议则限制美国用户使用以降低监管风险,以便分配利息收入。

- Lybra 的模式将 $ETH 质押收益重新分配给稳定币持有者,是最去中心化的模型,但面临激励问题。

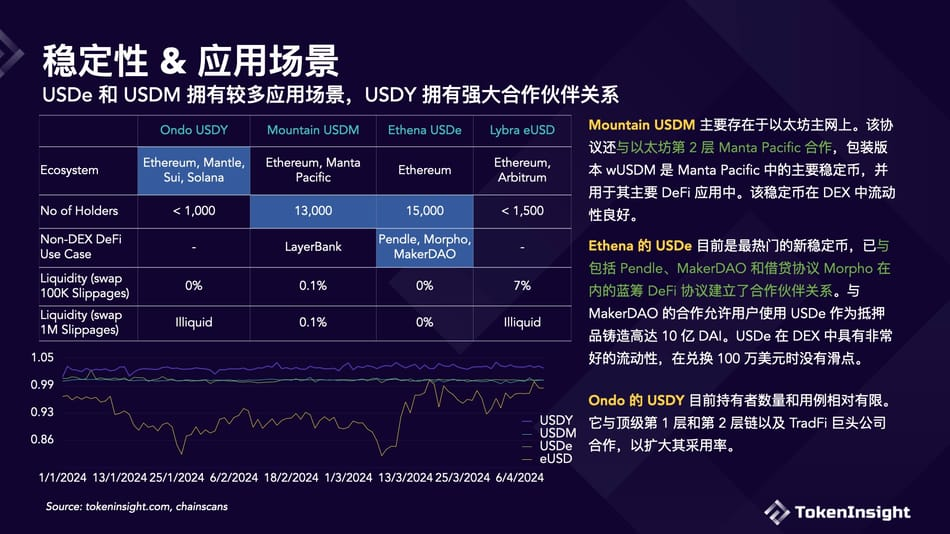

- 按照持有者数量和 DeFi 使用场景来看,Ethena 的 USDe 和 Mountain 的 USDM 在稳定币采用方面处于领先地位。

第一部分:多样的收益来源

与上一个加密牛市周期不同,当时的算法稳定币依靠补贴或原生代币通胀来提供非常高但不可持续的收益,最终导致了 Terra/Luna 的 UST 等项目的崩盘,当前周期的收益型稳定币创新提供了来自合理来源的收益。

新一波付息型稳定币创新的主要依靠三个收益来源:

来自美国国债的收益

中心化稳定币由美元存款和短期美国政府国库券支持,这些资产被认为是传统金融市场中最安全的资产。目前,最大的两个稳定币 USDT 和 USDC 每年从持有的美国国债中获得数十亿美元的利息收入,但并没有将这些利息收益返还给稳定币持有者。

相比之下,中心化稳定币市场的新进入者旨在通过将支持资产获得的利息收入返还给稳定币持有者,来挑战 USDT 和 USDC 的主导地位。Ondo 的 USDY 和 Mountain Protocol 的 USDM 就是两个典型的例子,两者都为稳定币持有者提供了约 5% 的收益。

来自 Layer 1 区块链质押的收益

第二类收益来源是来自 Layer 1 区块链原生代币的质押收益。以太坊上的 Lybra 的 eUSD 和即将在 Solana 上推出的 Marginfi 允许用户使用流动性质押代币 (LST),如 stETH 和 jitoSOL,作为抵押品来铸造稳定币。这些是典型的抵押债务头寸 (CDP) 类型的稳定币,其机制类似于 MakerDAO 的 DAI。

与传统的 CDP 稳定币不同,当铸币者使用 LST 作为抵押品借入稳定币时,他们不会产生任何借款成本或稳定币贷款的利息。稳定币贷款的借款成本和利息由作为抵押品的 LST 产生的收益来支付。换句话说,铸币者将 LST 获得的质押收益重新分配给了稳定币持有者。

来自结构化策略的收益

Ethena 的 USDe 是一种合成稳定币,由中性 delta 的 BTC 和 ETH 头寸支持,并从资金费率中获取收益。用户可以存入他们的 ETH 或流动性质押 ETH(如 stETH)铸造 Ethena 发行的稳定币 USDe。然后,该协议在中心化交易所针对协议持有的 ETH 开设 ETH 空头头寸。这使 Ethena 协议处于 delta 中性头寸,确保不会受到价格变化的影响。该协议与包括币安、OKX、Derbit 等在内的主要衍生品交易所合作。

该协议使用场外 MPC 安全托管账户来利用中心化交易所的流动性。这意味着该协议不会受到与中心化交易所相关的托管风险,因为所有协议资产都由受监管的机构级数字资产托管人持有。

稳定币 USDe 由 delta 中性策略支持。该协议从两个来源产生收益:1)ETH 质押收益和 2)资金费率收益。从历史上看,做空 ETH 头寸的参与者一直获得正的资金费率。而在当前的牛市中,大多数市场参与者都做多 ETH,做空头寸的资金费率非常可观。

第二部分:付息稳定币特点

Ethena 的 USDe 依赖于正向资金费率

Ethena 的 USDe 提供高达 30% 的惊人收益,来自永续期货市场的正向资金费率。在永续期货市场中,资金费率机制会定期调整多头和空头头寸之间的成本。当多头需求高于空头需求时,资金费率为正,资金费率由多头期货买方向空头期货买方支付。在加密货币牛市期间,正向资金费率可能会非常高,使 Ethena 的空头头寸能够获得可观的资金费率收入。

根据 Ethena ,即使在熊市期间,历史上也一直存在正向资金费率。例如,2021 年的资金费率为 18%,2022 年为 0.6%,2023 年为 7%。这意味着即使在熊市条件下,Ethena 也能够提供更高的稳定币收益,因为在 2022/2023 年的加密货币熊市期间,主要稳定币的收益率低于 1%。但是,过去的表现并不能保证未来,收益率对市场状况高度敏感。在市场回调期间,随着对多头需求的减少,正向资金费率产生的收益可能会发生剧烈波动。由于最近的市场回调, USDe 收益率已经从 35% 降至 15%。

虽然当对多头头寸的需求低于空头头寸时可能会出现负向资金费率,但负向资金费率并不持久,并且往往会回归到正向均值。当 ETH 质押和资金费率的整体收益为负时,该协议有一个储备基金可以介入,确保用户不会因为持有 USDe 而支付负收益。

Ethena 的 USDe 由 $ETH 结构化交易策略支持。虽然 $ETH 是一种加密原生资产,但交易和对冲策略是在中心化交易所进行的,并且涉及受监管的加密托管人。因此,USDe 并非一个去中心化稳定币。

Lybra 的 eUSD 需要激励稳定币铸币者

Lybra 的 eUSD 使用超额抵押的流动性质押 $ETH 铸造,稳定币的收益来自 $ETH 质押收益。这种方法利用加密原生资产并在链上执行,因此可以认为是一种去中心化稳定币。铸币者的质押收益被重新分配给稳定币持有者。虽然这为稳定币持有者提供了可持续的真实收益,但它缺乏足够的激励措施来吸引 stETH 持有者铸造稳定币并放弃质押收益。因此,该协议不得不依赖其原生代币 $LBR 发行来补贴稳定币铸币者。

此外,虽然在熊市中,一种有息稳定币的 5% 收益率具有吸引力,但在牛市中吸引力不足,因为更成熟的稳定币可以通过 DeFi 借贷获得超过 10% 的收益。

USDY 和 USDM 限制美国用户使用

Ondo Finance 和 Mountain Protocol 的付息中心化稳定币瞄准了一个利基市场,USDC 和 USDT 并未充分满足这个市场的需求。由于美国的监管不确定性,USDC 和 USDT 都不会将赚取的利息收入分配给稳定币持有者。他们担心的是,支付稳定币利息可能导致被归类为证券,或者他们可能会因未获得银行牌照而提供利息而违反法律。USDY 和 USDM 选择仅服务于非美国用户,限制美国公民使用其稳定币。

第三部分:应用场景及稳定性

一个好的稳定币应该在 DeFi 中有广泛用例、在交易所有深度流动性,并且持有人数众多。虽然这些新兴的付息型稳定币在可预见的未来无法挑战 USDT 和 USDC 的市场地位,但它们都采取了不同的策略来扩大其应用场景。

Mountain 的 USDM 和 Ethena 的 USDe 在持有人数量和 DeFi 用例方面显示出相当不错的采用率。

大部分 USDM 存在于以太坊主网上,其次是 Manta Pacific,在 Base、Arbitrum 和 Optimism 上也有少量余额。Mountain 协议已与以太坊二层 Manta Pacific 合作,USDM 是 Manta Pacific 生态系统中的主要稳定币,并在 DeFi 中使用。USDM 可以在 Manta Pacific 最大借贷协议 LayerBank 上作为抵押品。

Ethena 目前作为最热门的新稳定币项目,已与以太坊生态系统中的主要 DeFi 协议建立了合作伙伴关系。与 MakerDAO 和 Morpho 的合作允许用户使用 USDe 作为抵押品,铸造高达 10 亿的 DAI。

Ondo Finance 的 USDY 仍处于早期采用阶段。该协议已与 Tradfi 巨头贝莱德以及 Solana、Mantle Network 和 Sui 等领先的第 1 层和第 2 层链建立了合作伙伴关系。这些合作关系有可能极大地提高其采用率。Ondo Finance 是当前现实世界资产 (RWA) 叙事中的最热门项目,完全摊薄的市值(FDV)很高。虽然有着强大的支持者和合作伙伴关系,但应注意的是,目前两种产品 USDY 稳定币和 OUSG 链上美国国债的持有者数量都非常有限,USDY 的持有者少于 1000 个,而 OUSG 的持有者少于 100 个。

稳定性

Mountain 的 USDM 和 Ethena 的 USDe 的交易价格非常接近 1 美元的锚定,而 Ondo 的 USDY 是一种计息代币,其交易价格高于 1 美元。Ondo 目前正致力于推出 USDY 的 rebasing 版本,以便它可以用作普通美元稳定币。

Lybra 的 eUSD 长时间低于 1 美元。eUSD 完全由流动性质押的 ETH 作为抵押,最低抵押率为 150%。该协议是安全的,并有足够的抵押品支持。脱锚可以归因于一个协议机制的设计选择。对于像 eUSD 这样的超额抵押稳定币,如果稳定币的交易价格低于 1 美元,套利者可以在公开市场以折扣价购买该稳定币,然后全额赎回基础抵押品,从而获利。这种套利行为将稳定币的价格推高至 1 美元。有趣的是,对于 Lybra Finance,稳定币铸币者可以选择是否允许套利者赎回其头寸。许多用户选择不激活赎回选项,这阻止了套利的执行。

DEX 上的流动性

我们通过在 DEX Aggregator LlamaSwap 中将 100K 和 1M 换成 USDT 时产生的滑点来衡量稳定币的流动性。在兑换 100 万个代币时,USDe 具有最佳流动性,无滑点。值得注意的是,尽管 USDM 稳定币市值较小,但流动性相当好。